“營改增”對建筑業(yè)及上下游企業(yè)的影響

查小玲

[提要] 財政部及國家稅務(wù)總局發(fā)布財稅[2016]36號文件,拉開建筑業(yè)“營改增”的序幕。自2016年5月1日起,我國建筑業(yè)由征收營業(yè)稅改征增值稅。本文基于產(chǎn)業(yè)鏈視角,指出建筑業(yè)產(chǎn)業(yè)鏈中的上下游企業(yè)結(jié)構(gòu),案例分析“營改增”對建筑業(yè)稅負的影響及對上游企業(yè)選擇和下游企業(yè)定價的影響。

關(guān)鍵詞:產(chǎn)業(yè)鏈;“營改增”;建筑業(yè);上下游企業(yè);影響

中圖分類號:F81 文獻標(biāo)識碼:A

收錄日期:2017年4月24日

一、產(chǎn)業(yè)鏈及“營改增”相關(guān)概念

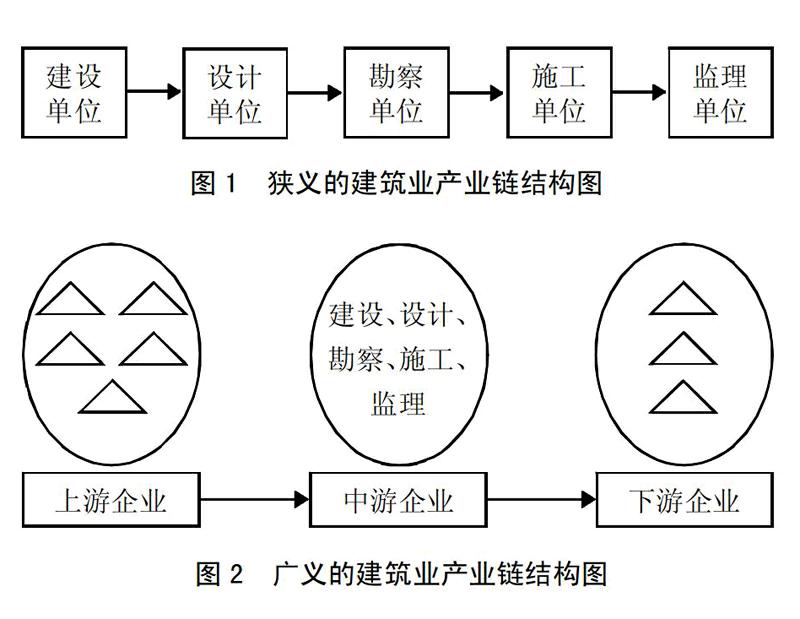

綜合國內(nèi)外學(xué)者的觀點,產(chǎn)業(yè)鏈有狹義和廣義之分,狹義的產(chǎn)業(yè)鏈?zhǔn)菑脑牧弦恢钡浇K端產(chǎn)品制造的各生產(chǎn)部門的完整鏈條,主要面向生產(chǎn)制造環(huán)節(jié);廣義的產(chǎn)業(yè)鏈?zhǔn)窃讵M義的產(chǎn)業(yè)鏈的基礎(chǔ)上向上下游延伸,實質(zhì)是不同產(chǎn)業(yè)的企業(yè)之間的關(guān)聯(lián)關(guān)系,也即各產(chǎn)業(yè)中企業(yè)之間的供需關(guān)系。借鑒上述產(chǎn)業(yè)鏈的概念,狹義建筑業(yè)產(chǎn)業(yè)鏈?zhǔn)墙ㄖI(yè)各部門之間基于一定的技術(shù)經(jīng)濟關(guān)聯(lián),并依據(jù)特定的邏輯關(guān)系和時空布局關(guān)系客觀形成的鏈條式關(guān)聯(lián)關(guān)系形態(tài);廣義建筑業(yè)產(chǎn)業(yè)鏈?zhǔn)墙ㄖI(yè)與其他行業(yè)之間或建筑業(yè)企業(yè)與其他行業(yè)企業(yè)之間形成的鏈條式關(guān)聯(lián)關(guān)系形態(tài)。

“營改增”全稱為營業(yè)稅改征增值稅,營業(yè)稅就營業(yè)額全額納稅,增值稅就增值額納稅,我國“營改增”前實行兩稅并征,存在重復(fù)征稅問題,破壞了增值稅抵扣鏈條。2011年經(jīng)國務(wù)院批準(zhǔn),財政部、國家稅務(wù)總局首次發(fā)文,提出自2012年1月1日起,在上海就交通運輸業(yè)和部門現(xiàn)代服務(wù)業(yè)進行“營改增”試點;隨后“營改增”范圍逐漸推廣到全國,至2016年5月1日,原征收營業(yè)稅的所有行業(yè)全部改征增值稅。“營改增”的最大特點是減少重復(fù)征稅,旨在降低企業(yè)稅收負擔(dān),但究竟效果如何,每個行業(yè)情況不盡相同,建筑業(yè)作為“營改增”政策的閉關(guān)之作,著重探究此次稅改對該行業(yè)及其上下游企業(yè)的影響。

二、建筑業(yè)產(chǎn)業(yè)鏈結(jié)構(gòu)分析

(一)建筑業(yè)簡介。建筑業(yè)是專門從事土木工程、房屋建設(shè)和設(shè)備安裝以及工程勘察設(shè)計工作的生產(chǎn)部門。其產(chǎn)品是各種工廠、礦井、鐵路、橋梁、港口、道路、管線、住宅以及公共設(shè)施的建筑物、構(gòu)筑物和設(shè)施。建筑要素包括鋼筋、混凝土、沙、石、磚、瓦等建筑材料、人工、土地、機器設(shè)備及其他。

(二)建筑業(yè)產(chǎn)業(yè)鏈的結(jié)構(gòu)。從建筑業(yè)簡介不難看出,建筑業(yè)上游行業(yè)主要有鋼鐵、水泥、磚瓦、建筑陶瓷、平板玻璃、鋁材加工、化工、紡織、五金、電梯等行業(yè)以及辦公材料及設(shè)備供應(yīng)商;建筑業(yè)下游行業(yè)主要有:一是與房屋建筑相關(guān)的房地產(chǎn)行業(yè);二是與基礎(chǔ)交通設(shè)施建筑相關(guān)的交通運輸業(yè);三是與市政基礎(chǔ)設(shè)施建設(shè)相關(guān)的市政工程建設(shè)行業(yè)。另外,建筑業(yè)自身包括五大單位,分別是建設(shè)單位、設(shè)計單位、施工單位、監(jiān)理單位、勘察單位。建設(shè)單位發(fā)起建設(shè)項目;設(shè)計單位負責(zé)設(shè)計;勘察單位做地勘;施工單位負責(zé)施工,需完成主體結(jié)構(gòu)施工,其余分包給具有專業(yè)資質(zhì)的施工單位,如土方開挖、幕墻施工等;監(jiān)理單位代表建設(shè)單位做現(xiàn)場監(jiān)理,最后竣工驗收五方都須簽字確認。具體建筑業(yè)產(chǎn)業(yè)鏈結(jié)構(gòu)圖如圖1和圖2所示,其中,圖2中上游企業(yè)三角形代表鋼鐵、水泥、磚瓦等建筑原材料提供企業(yè)及辦公材料、設(shè)備供應(yīng)商,下游企業(yè)三角代表房地產(chǎn)企業(yè)、交通運輸企業(yè)、市政工程建設(shè)企業(yè)。(圖1、圖2)

三、“營改增”對建筑業(yè)及上下游企業(yè)的影響

(一)“營改增”對建筑業(yè)企業(yè)稅負的影響。“營改增”前建筑業(yè)企業(yè)提供的建筑、安裝、修繕、裝飾、其他工程作業(yè)等服務(wù)就取得的全部價款和價外費用為營業(yè)額,計征營業(yè)稅,稅率3%;“營改增”后建筑業(yè)企業(yè)就取得的增值額繳納增值稅,建筑業(yè)一般納稅人稅率11%,建筑業(yè)小規(guī)模納稅人征收率3%。由于增值稅是價外稅,營業(yè)稅是價內(nèi)稅,建筑業(yè)小規(guī)模納稅人實際征收率為3%/(1+3%)≈2.91%,較“營改增”前稅率降低;一般納稅人稅率升高,但由于存在進項稅額抵扣問題,所以建筑業(yè)一般納稅人稅負升降還取決于準(zhǔn)予抵扣進項稅額的多少。下面以某建筑企業(yè)某年從事建筑業(yè)務(wù)的數(shù)據(jù)資料為例,分別闡述“營改增”前后對該企業(yè)稅負的影響。

例1:甲建筑公司,機構(gòu)所在地在A市。201×年5月1日以清包工方式到B市承接a工程項目,并將a項目中的部分施工項目分包給了乙公司,5月30日發(fā)包方按進度支付工程價款222萬元。當(dāng)月該項目甲公司購進材料取得增值稅專用發(fā)票上注明的價款48萬元,稅額8.16萬元;5月甲公司支付給乙公司工程分包款50萬元,乙公司開具給甲公司增值稅發(fā)票,稅額4.95萬元。

“營改增”前:甲建筑公司應(yīng)以取得的全部價款和價外費用扣除其支付給其他單位的分包款后的余額為營業(yè)額,且工程所用原材料應(yīng)并入營業(yè)額,因此,甲建筑公司應(yīng)納營業(yè)稅=(222+48-50)×3%=6.6萬元;應(yīng)納城建稅=6.6×7%=0.462萬元;應(yīng)納教育費附加=6.6×3%=0.198萬元;計算企業(yè)所得稅時可計入稅金抵減應(yīng)納稅所得額7.26(6.6+0.462+0.198)萬元,減少企業(yè)所得稅1.815萬元。不考慮土地增值稅影響,總稅負=R+6.6+0.462+0.198-1.815=R+5.445萬元。

“營改增”后:假設(shè)甲建筑公司為小規(guī)模納稅人,財稅2016[36]號文件附件2《營業(yè)稅改正增值稅試點有關(guān)事項的規(guī)定》提出“試點納稅人中的小規(guī)模納稅人跨縣(市)提供建筑服務(wù),應(yīng)以取得的全部價款和價外費用扣除支付的分包款后的余額為銷售額,按照3%的征收率計算應(yīng)納稅額。納稅人應(yīng)按照上述計稅方法在建筑服務(wù)發(fā)生地預(yù)繳稅款后,向機構(gòu)所在地主管稅務(wù)機關(guān)進行納稅申報”。甲建筑公司應(yīng)納增值稅=(222-50)/(1+3%)×3%≈5.0097萬元;應(yīng)納城建稅0.3507萬元;應(yīng)納教育費附加0.1503萬元;計算企業(yè)所得稅時可計入稅金抵減應(yīng)納稅所得額0.501萬元,減少企業(yè)所得稅0.1253萬元。不考慮土地增值稅影響,總稅負=R+5.0097+0.3507+0.1503-0.1253=R+5.3854,較“營改增”前總稅負降低。

假設(shè)甲建筑公司為一般納稅人且適用一般計稅方法,財稅2016[36]號文件規(guī)定一般納稅人跨縣(市)提供建筑服務(wù),適用一般計稅方法的,應(yīng)以取得的全部價款和價外費用扣除支付的分包款后的余額,按2%的預(yù)征率在建筑服務(wù)發(fā)生地預(yù)繳稅款后,向機構(gòu)所在地主管稅務(wù)機關(guān)進行納稅申報。因此,甲建筑公司5月在B市需預(yù)繳增值稅=(222-50)÷(1+2%)(2%≈3.3725萬元;甲公司5月銷項稅額=222÷(1+11%)(11%=22萬元,進項稅額=8.16+4.95=13.11萬元,所以增值稅為8.89萬元,甲建筑公司5月在A市應(yīng)補繳增值稅稅款5.5175萬元。甲公司應(yīng)納城建稅0.6223萬元;應(yīng)納教育費附加0.2667萬元;計算企業(yè)所得稅時可計入稅金抵減應(yīng)納稅所得額0.889萬元,減少企業(yè)所得稅0.2223萬元。不考慮土地增值稅影響,總稅負=R+9.5567萬元。較“營改增”前總稅負上升。

假設(shè)甲建筑公司為一般納稅人,選擇適用簡易計稅方法計稅,根據(jù)規(guī)定納稅人應(yīng)以取得的全部價款和價外費用扣除支付的分包款后的余額為銷售額,按3%的征收率計算應(yīng)納稅額,應(yīng)按上述計稅方法在建筑服務(wù)發(fā)生地預(yù)繳稅款后,向機構(gòu)所在地納稅申報。甲建筑公司5月在B地應(yīng)預(yù)繳增值稅=(222-50)÷(1+3%)(3%≈5.0097萬元,回A地納稅申報,不需補繳增值稅。甲公司應(yīng)納城建稅0.3507萬元;應(yīng)納教育費附加0.1503萬元;計算企業(yè)所得稅時可計入稅金抵減應(yīng)納稅所得額0.501萬元,減少企業(yè)所得稅0.1253萬元。不考慮土地增值稅影響,總稅負=R+5.3854萬元,較“營改增”前總稅負下降。

總結(jié)上述計算,建筑業(yè)企業(yè)中“營改增”后小規(guī)模納稅人和選用簡易計稅方法計稅的一般納稅人總稅負降低,而適用一般計稅方法計稅的一般納稅人總稅負上升。

(二)“營改增”對建筑業(yè)上下游企業(yè)的影響

1、“營改增”后建筑業(yè)對上游企業(yè)的選擇。本文第二部分提出建筑業(yè)上游企業(yè)主要包括鋼鐵、水泥、磚瓦、建筑陶瓷、平板玻璃、鋁材加工、化工、紡織、五金、電梯等行業(yè)企業(yè)以及辦公材料及設(shè)備供應(yīng)商,“營改增”后出于稅負的考慮,建筑業(yè)企業(yè)將優(yōu)先考慮從能夠開增值稅專用發(fā)票的上游企業(yè)選購材料、設(shè)備等,從而作為進項抵扣增值稅。基于建筑業(yè)行業(yè)上游企業(yè)有一般納稅人和小規(guī)模納稅人,就下游小規(guī)模納稅人而言,不能開具增值稅專用發(fā)票,“營改增”后其下游行業(yè)企業(yè)流失,業(yè)務(wù)受限,不利于長遠發(fā)展,但如果其下游建筑業(yè)企業(yè)也為小規(guī)模納稅人,則不受影響;就一般納稅人而言,其會計核算健全,“營改增”后能夠向其下游建筑業(yè)企業(yè)開具增值稅專用發(fā)票,同等條件下,建筑業(yè)企業(yè)會選擇定價低的上游企業(yè)。

2、“營改增”后建筑業(yè)對下游企業(yè)的定價影響。本文第二部分提出建筑業(yè)行業(yè)下游行業(yè)有房地產(chǎn)行業(yè)、交通運輸業(yè)、市政工程建設(shè)行業(yè),下面以一個案例,闡述“營改增”前后建筑業(yè)企業(yè)對下游企業(yè)定價的不同。

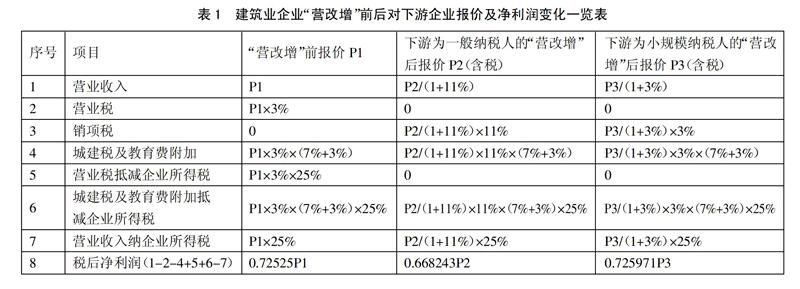

例2:某市甲建筑公司承接下游某企業(yè)乙建筑公司項目,甲給乙的報價為P1,假設(shè)建筑工程成本等支出相同,考慮建筑業(yè)“營改增”前后報價及凈利潤的變化,計算過程如表1所示。(表1)

若乙建筑公司為一般納稅人,當(dāng)P2/P1>0.72525/0.668243時,“營改增”后甲建筑公司能獲得更多的利潤,顯然“營改增”后為了維持或超過原來的利潤水平,甲建筑公司定價要不小于原來定價的0.72525/0.668243倍。

若乙建筑公司為小規(guī)模納稅人,當(dāng)P3/P1>0.72525/0.725971時,“營改增”后甲建筑公司能獲得更多的利潤,顯然“營改增”后為了維持或超過原來的利潤水平,甲公司定價要不小于原來定價的0.72525/0.725971倍,可見“營改增”后甲公司定價可小于原來定價。

四、結(jié)論

本文將產(chǎn)業(yè)鏈與“營改增”相結(jié)合,著重分析建筑業(yè)“營改增”相關(guān)影響,通過分析得出“營改增”后小規(guī)模納稅人和選用簡易計稅方法計稅的一般納稅人總稅負降低,而適用一般計稅方法計稅的一般納稅人總稅負上升。“營改增”后建筑業(yè)企業(yè)會選擇能提供增值稅專用發(fā)票的上游企業(yè),對下游企業(yè)的定價取決下游企業(yè)的納稅人性質(zhì),若下游企業(yè)為一般納稅人,則稅改后定價高于稅改前;若下游企業(yè)為小規(guī)模納稅人,則稅改后定價可小于稅改前。

主要參考文獻:

[1]李紅艷.“營改增”對行業(yè)企業(yè)及上下游相關(guān)企業(yè)的影響[J].財會月刊,2015.13.

[2]王凱,范鵬飛,黃衛(wèi)東.產(chǎn)業(yè)鏈視域下電信運營商發(fā)展物聯(lián)網(wǎng)的商業(yè)模式研究[J].重慶郵電大學(xué)學(xué)報,2013.1.16.

[3]劉愛,俞秀英.“營改增”對建筑業(yè)企業(yè)稅負及盈利水平的影響——以滬深兩市上市公司為例[J].財會月刊,2015.1.