銀行業(yè)應對利率市場化的國際經(jīng)驗

趙建輝+李鑫

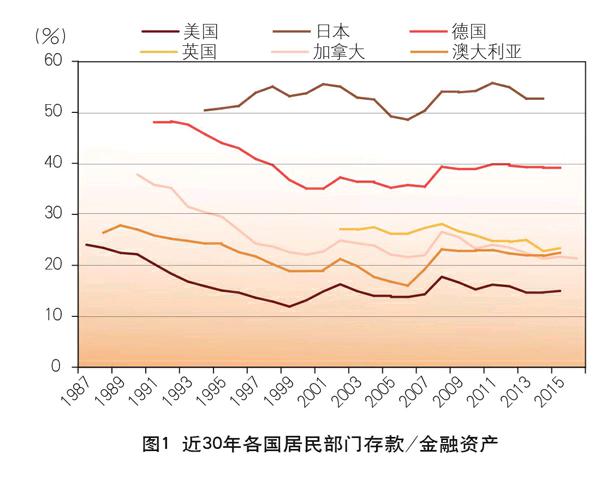

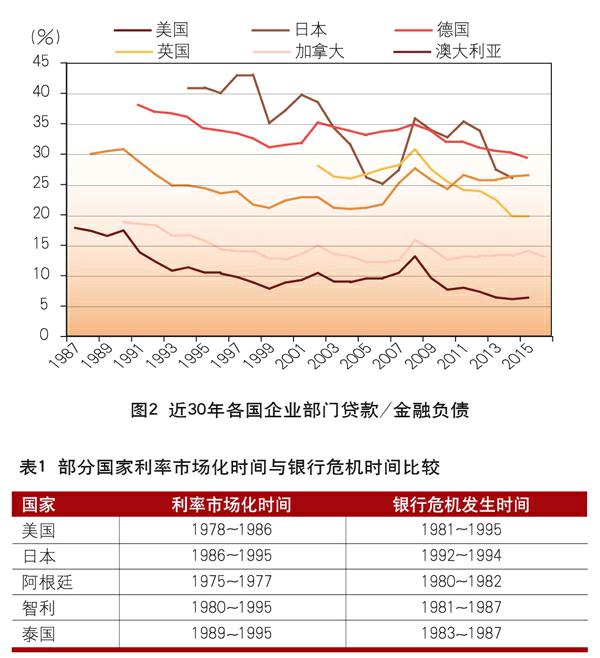

伴隨著金融市場深度和廣度的不斷提高,許多國家的金融業(yè)在不同時期均出現(xiàn)了所謂的“金融脫媒”現(xiàn)象。金融脫媒最早出現(xiàn)在20世紀60年代的美國,在利率管制的條件下,存款性金融機構(gòu)的存款開始流向收益更高的證券市場。從經(jīng)濟各部門資產(chǎn)負債表來看,金融脫媒最主要表現(xiàn)為居民部門的存款占金融資產(chǎn)的比重下降,同時非金融企業(yè)部門的貸款占金融負債的比重也在下降。這反映了居民部門的資產(chǎn)配置和生產(chǎn)企業(yè)融資方式的日益多樣化。這種趨勢在許多國家伴隨著金融創(chuàng)新的不斷涌現(xiàn)一直在持續(xù)(圖1、圖2)。

金融脫媒帶來的挑戰(zhàn)

金融脫媒對傳統(tǒng)銀行業(yè)的經(jīng)營帶來極大的挑戰(zhàn),而原本在一定意義上為了限制內(nèi)部競爭、穩(wěn)定銀行業(yè)經(jīng)營的利率管制措施反而成為制約銀行業(yè)主動應變的桎梏,因此在銀行業(yè)經(jīng)營競爭加劇的情況下,利率市場化以及種種金融自由化在各國往往與金融脫媒相伴而行。

雖然各國推進利率市場化的背景、措施和后果有所不同,但綜合各國經(jīng)驗來看,金融脫媒及利率市場化給商業(yè)銀行帶來的挑戰(zhàn)是多方面的,且存有共性:

商業(yè)銀行資金來源規(guī)模變小,存貸款息差收窄。金融脫媒與利率市場化過程中,商業(yè)銀行市場競爭加劇,為保持資產(chǎn)負債健康平衡,商業(yè)銀行往往會降低貸款利率、提高存款利率;此外,隨著保險、證券、信托等非銀行金融業(yè)的發(fā)展壯大,居民部門的投資渠道和企業(yè)部門的融資渠道逐步多元化,這都嚴重影響了銀行業(yè)的利潤水平

引致商業(yè)銀行的“道德風險”和“逆向選擇”。從國際經(jīng)驗來看,利率市場化進程中,通常會伴隨著信貸規(guī)模的大幅增長,例如:泰國在1988年至1995年間,銀行信貸以每年22%的速度增長,信貸規(guī)模是GDP的1.8倍;韓國的信貸增長是GDP的5倍;日本等其他國家也出現(xiàn)過類似現(xiàn)象。在如此高的信貸規(guī)模中,一方面,風險偏好借款人比例會大幅上升,將會導致“逆向選擇效應”;另一方面,復雜的貸款資產(chǎn)中,普遍存在信息不對稱的情況,更多的道德風險隱藏在其中。此外,利率管制的解除,商業(yè)銀行準入壁壘和破產(chǎn)成本都會降低,從而導致商業(yè)銀行冒險行為的增多。

使得商業(yè)銀行體系更加脆弱。利率市場化的過程也是金融創(chuàng)新、金融自由化的過程,將會創(chuàng)造出更多的金融工具、金融產(chǎn)品。在資本逐利的過程中,資金在銀行(間)、資本市場、貨幣市場與證券市場間頻繁調(diào)撥,導致銀行要提高自身的超額存款準備金,從而影響銀行存款的穩(wěn)定性。更嚴重的情況是,若銀行體系資金流出過多,將會影響金融系統(tǒng)中的支付清算。此外,這些創(chuàng)新的金融資產(chǎn)的價格隨時處于波動狀態(tài),加之金融機構(gòu)之間復雜的股權、債權、同業(yè)交易等關系,使得價格的波動更具傳染性,增加了商業(yè)銀行體系的脆弱性。

除上述三點之外,還存在對商業(yè)銀行國際業(yè)務形成挑戰(zhàn)等諸多風險。從國際經(jīng)驗來看,傳統(tǒng)銀行業(yè)的經(jīng)營都過于依賴利率管制帶來的政策紅利,而利率市場化過程中,不論是美國、日本等發(fā)達國家,還是智利、泰國等發(fā)展中國家,都出現(xiàn)了不同程度的銀行業(yè)危機,眾多商業(yè)銀行破產(chǎn)、倒閉。例如,F(xiàn)DIC數(shù)據(jù)顯示,美國在1986年時有14199家銀行機構(gòu),而2010年末銀行機構(gòu)的數(shù)量為6529家,幾乎有一半數(shù)量的銀行在利率市場化過程中倒閉,其中1989年美國有531家銀行倒閉,是美國銀行機構(gòu)倒閉數(shù)量最多的一年(表1)。

國際銀行業(yè)的應對

利率市場化進程使得商業(yè)銀行之間的市場競爭變得激烈,國際銀行業(yè)采取多種措施予以應對,其中最主要的有如下三點:

差異化的客戶及業(yè)務定位。在金融自由化的背景下,能夠持續(xù)勝出的銀行的經(jīng)營戰(zhàn)略存在較大的差異性。國際大型銀行都有差異化的核心客戶以及細分領域的業(yè)務定位,并始終保持并加強自身的優(yōu)勢戰(zhàn)略。例如,1999年德意志銀行并購美國信孚銀行,2008年富國銀行與美聯(lián)銀行換股,都是繼續(xù)加強核心業(yè)務的經(jīng)營戰(zhàn)略(表2)。

資產(chǎn)配置、收入結(jié)構(gòu)多樣化。由于傳統(tǒng)的單一貸款業(yè)務面臨來自多方面的競爭,為適應環(huán)境變化,商業(yè)銀行開始逐步涉足證券、保險、基金等非傳統(tǒng)銀行業(yè)務,使商業(yè)銀行的資產(chǎn)配置、業(yè)務種類日益多樣化。一方面表現(xiàn)為銀行非利息收入占比顯著提升:從20世紀90年代開始,美國10大銀行的利息收入占比逐年下降,而非利息收入占比逐年升高,利息收入比重在1994年為77.11%,2003年為61.61%;在經(jīng)濟一體化的環(huán)境下,2001年歐盟銀行業(yè)非利息收入占比達到41.5%,其中德國銀行業(yè)非利息收入比例一度高達47%;日本銀行業(yè)自20世紀90年代以后非利息收入占比穩(wěn)步提升,從2000年的13.2%提升至目前的25.6%。另一方面表現(xiàn)為非利息收入中收益結(jié)構(gòu)日益多元化,除了涵蓋了投資銀行、信托、基金、資產(chǎn)管理等常規(guī)金融業(yè)務外,各種證券交易、金融衍生品交易、信用類金融產(chǎn)品的收入比重逐年提高。

此外,多元化經(jīng)營還有助于分散風險,這在2008年國際金融危機時體現(xiàn)得更為明顯。富國銀行是成功抵御國際金融危機的最典型例子,其主要成功因素之一便在于多元化經(jīng)營戰(zhàn)略。富國銀行以“為美國本土的個人和小企業(yè)客戶服務”為經(jīng)營理念,圍繞不同客戶需求,開發(fā)出一系列細分的金融服務產(chǎn)品,并注重建設多層次分銷渠道,在全美建立了抵押貸款商店、超市金融店以及一萬多臺ATM,滿足客戶全方位的金融需求;同時,富國銀行通過收購信托、保險經(jīng)紀、資產(chǎn)管理等金融公司,實現(xiàn)了客戶互補、交叉銷售,這與多元化經(jīng)營戰(zhàn)略布局緊密相關。這種全方位、多元化的金融服務體系,分散了富國銀行的經(jīng)營風險,使得富國銀行在金融危機中獨善其身。endprint

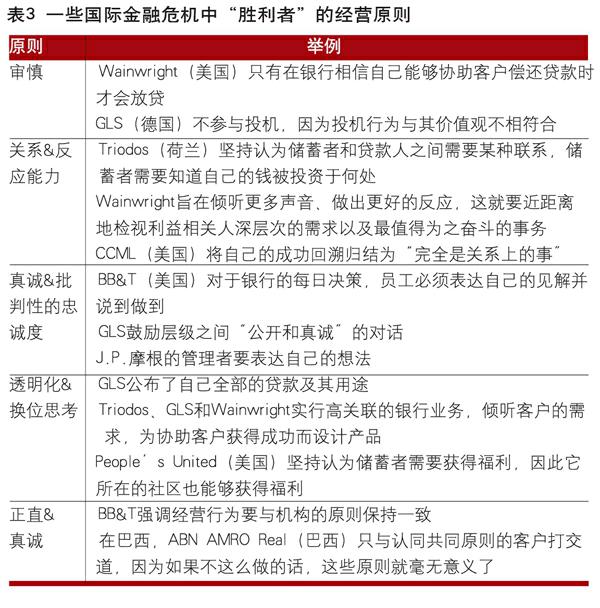

堅守經(jīng)營原則與調(diào)整經(jīng)營策略共存。面對20世紀80年代開始的利率市場化以及經(jīng)濟衰退,美國一些銀行結(jié)合自身的特點,果斷采取調(diào)整措施,或是縮小銀行業(yè)務范圍,或是發(fā)展服務性銀行業(yè)務,或是涉足投資性金融業(yè)務等。經(jīng)營戰(zhàn)略的調(diào)整雖然暫時使美國銀行業(yè)經(jīng)歷了陣痛期,但經(jīng)過行業(yè)劇烈調(diào)整,之前同質(zhì)化競爭等行業(yè)問題得到緩解甚至解決,為日后行業(yè)的重新發(fā)展打下基礎。然而,日本銀行業(yè)在90年代初遇到問題時未能及時做出戰(zhàn)略調(diào)整,日本銀行業(yè)雖然在20世紀90年代初資產(chǎn)體量迅猛增長,一度超過美國和歐洲的銀行業(yè),但隨著日本經(jīng)濟的衰退,整體行業(yè)很快就陷入了困境。

另外,銀行業(yè)作為提供信用的部門,某種程度上也不應在危機時刻改變一貫的經(jīng)營原則。在國際金融危機中,許多成功抵抗危機的銀行都曾因為其堅守原則沒讓業(yè)務伙伴失望而聞名(表3)。

金融脫媒、利率環(huán)境的轉(zhuǎn)變以及更加市場化的競爭雖然給國際銀行業(yè)帶來了極大的沖擊,但有助于整體銀行業(yè)競爭能力的提升,有助于促進銀行業(yè)經(jīng)營的透明化與規(guī)范化,促進銀行業(yè)的健康發(fā)展與轉(zhuǎn)型升級。以美國銀行業(yè)為例,20世紀90年代,美國銀行業(yè)基本走出了困境,雖然銀行數(shù)量減少近一半,但分支機構(gòu)數(shù)量卻增加近一倍,銀行機構(gòu)的利息收入、非利息收入、提取壞賬準備、純利潤、平均資產(chǎn)回報率(ROA)等各項指標都取得了輝煌的業(yè)績,美國銀行業(yè)重新超過日本和歐洲的銀行業(yè),為2008年金融危機之前的美國經(jīng)濟發(fā)展提供了資金保障。同時,成功轉(zhuǎn)型的大型銀行,在更為復雜的金融體系中占據(jù)著更加重要的位置。

借鑒與啟示

我國的大型商業(yè)銀行、股份制商業(yè)銀行、城市商業(yè)銀行、農(nóng)村金融機構(gòu)和其他銀行業(yè)金融機構(gòu)的經(jīng)營模式、主要收入來源雖不盡相同,但利息收入依然是我國銀行業(yè)的主要收入來源,盈利模式同質(zhì)化嚴重,過度競爭問題日漸突出。雖然我國一些商業(yè)銀行的經(jīng)營模式已經(jīng)從傳統(tǒng)的信貸業(yè)務逐步向同業(yè)業(yè)務、金融市場等貨幣市場業(yè)務轉(zhuǎn)變,但未來整個行業(yè)仍然面臨來自利率市場化、匯率沖擊、資本賬戶放開、非銀行金融機構(gòu)快速發(fā)展、宏觀經(jīng)濟下行等各方面的巨大挑戰(zhàn)。

借鑒國外銀行業(yè)的發(fā)展經(jīng)驗,未來我國銀行業(yè)應逐漸向混業(yè)經(jīng)營模式轉(zhuǎn)變,形成以銀行為中心的金融財團,要與資本市場、貨幣市場共生互成,提升綜合競爭力;應打破同質(zhì)化競爭的格局,各大銀行要不斷鞏固和強化在細分業(yè)務領域的競爭優(yōu)勢;應順應國際化發(fā)展的趨勢,逐步進入國際市場;應加強對宏觀經(jīng)濟的分析與預判,及時適應產(chǎn)業(yè)結(jié)構(gòu)調(diào)整和要素結(jié)構(gòu)調(diào)整,并進行信貸結(jié)構(gòu)調(diào)整;應提高防范系統(tǒng)性金融風險的意識,動態(tài)管理風險敞口,避免金融風險的傳遞以及金融踩踏事故的發(fā)生。

由于目前我國以價格配置資源的市場化經(jīng)濟和以利率配置金融資源的自由金融市場尚未形成,我國金融管制和金融保護仍將長期存在,我國銀行業(yè)在未來一定時期內(nèi)仍將處于初級水平,在未來的行業(yè)轉(zhuǎn)型過程中,我國銀行業(yè)挑戰(zhàn)與機遇并存。

(作者單位:中國社會科學院金融研究所,中國民生銀行研究院)endprint