征用風險和匯率波動對“一帶一路”沿線國家FDI的影響*

趙文霞

摘 要:征用風險和匯率波動是影響一國外商直接投資水平的重要因素,而其影響效果會因國家和時間的不同而不同。采用“一帶一路”沿線61個樣本國1984—2016年的面板數據,對征用風險和匯率波動對FDI的影響進行實證檢驗,結果發現:總體而言,一國征用風險和匯率波動的上升確實會導致其FDI的下降,且用不同的方法以及不同的征用風險衡量指標的估計結果基本一致;產權保護質量的提高有助于高收入國家FDI的增加,但對低收入國家沒有顯著影響;無論是高收入國家還是低收入國家,匯率波動都對FDI 具有負向影響。“一帶一路”沿線各國應不斷提高產權保護質量,并積極簽署雙(多)邊貿易投資合作協定,以有效降低征用風險;企業在境外投資過程中應充分認識并積極應對匯率風險。

關鍵詞:征用風險;匯率波動;匯率風險;“一帶一路”;沿線國家;外商直接投資;產權保護;制度質量;投資環境

中圖分類號:F114.4 文獻標志碼:A 文章編號:1674-8131(2018)02-0106-10

一、引言

隨著“一帶一路”建設的深入推進,“一帶一路”沿線國家的經濟交往和合作日益頻繁。根據商務部綜合司和國際貿易經濟合作研究院聯合發布的《中國對外貿易形勢報告(2017年春季)》,2016年,中國對沿線國家直接投資145億美元,占中國對外投資總額的8.5%;中國與沿線國家新簽對外承包工程合同額為1 260億美元,增長36%。同時,中國不斷優化外商投資環境,吸引更多沿線國家企業來華投資。2016年,“一帶一路”沿線國家對華投資新設立企業2 905家,同比增長34.1%,實際投入外資金額71億美元。此外,中國企業已經在“一帶一路”沿線20個國家建設了56個經貿合作區,涉及多個領域,累計投資超過185億美元,為東道國創造了近11億美元的稅收和18萬個就業崗位。中國與“一帶一路”沿線國家的經濟合作日益加深,2017年1—8月,我國企業對“一帶一路”沿線的52個國家新增投資合計85.5億美元,占同期總額的12.4%,同比增加4.3個百分點;在“一帶一路”沿線國家新簽對外承包工程合同額845.1億美元,占同期總額的56.5%,同比增長21%;完成營業額432.4億美元,占同期總額的48.9%,同比增長1.2%[1]。十九大報告指出,中國將繼續積極促進“一帶一路”國際合作,努力實現政策溝通、設施聯通、貿易暢通、資金融通、民心相通。

“一帶一路”貫穿亞歐非大陸,地理覆蓋范圍廣;“一帶一路”沿線國家經濟、社會、文化、金融體系及產權保護程度各異,且許多國家都曾發生過政府征用投資項目的案例。2017年6月2日,商務部網站發布的《“一帶一路”戰略下的投資促進研究》明確指出,“一帶一路”沿線投資風險主要包括國際政治風險、經濟風險、法律風險及宗教文化風險等。中國出口信用保險公司對600多位企業風險經理進行的問卷調查顯示,中國企業在海外面臨的十大主要風險包括戰爭與內亂、國有化與征收、匯兌限制、國際制裁、匯率大幅波動、法律缺少對FDI的保護、利潤匯出限制、法律變更風險、退出成本高及銀行系統性風險等。因此,正確認識和評估征用風險以及匯率波動風險對“一帶一路”沿線國家資本流動的影響,進而采用相應措施,對于促進沿線各國更加積極、深入參與“一帶一路”建設,具有重大的現實意義。

國外關于政治風險影響外商直接投資(FDI)的研究相對成熟。Méon和SEKKAT (2012)采用120個國家1984—2004年數據的分析表明,國際國家風險指數(ICRG index)對FDI具有負向影響[2];Sǎvoiu和Taicu(2014)對1993—2012年中東歐國家的研究發現,國家風險(Euromoney Country Risk,ECR)對捷克FDI的影響為負,但對波蘭、羅馬利亞和俄羅斯的影響為正[3];Deseatnicov和Akiba(2015)采用1995—2012年56個國家的數據分析表明,對于不同國家,歐洲貨幣國家風險指數(Euromoney Country Risk index,ECR)對日本對外投資的影響是不同的,對發達國家的影響為正,對發展中國家的影響為負[4];Julio和Yook(2016)對43個國家1994—2010年的研究表明,政治不確定性負向影響美國對樣本國的對外投資[5];Kurul(2017)對126個發展中國家2002—2012年數據的分析發現,WGI制度水平對FDI的影響是非線性的,制度質量好到一定程度才有助于提高FDI[6]。可以看出政治風險對FDI的不利影響已經被逐漸證實。同時,一些文獻還針對征用風險(Expropriation Risk)對FDI的影響進行了研究。Asiedu等(2009)采用28個SSA(撒哈拉以南的非洲國家)及35個低收入國家1983—2004年數據的分析發現,征用風險對FDI的影響為負[7];Akhtaruzzaman等(2017)采用83個發展中國家1984—2015 年數據的分析也表明,ICRG征用風險對FDI具有負向影響[8]。

而從國內已有文獻來看,隨著“一帶一路”倡議的提出,盡管很多研究都關注了“一帶一路”建設所面臨的各種風險,但相關研究成果主要集中在“一帶一路”總體設計、中國與有關國家關系等維度,以定性分析方法為主。這些研究具有很高的高度,但大多過于宏觀,缺少針對具體問題的實證研究和數據分析。同時,少量的定量集中于貿易領域,缺乏專門針對FDI的研究,且忽視了征用風險的影響。如張建光和張鵬(2017)分析了中國與“一帶一路”國家的貿易效率及其影響因素,認為經濟規模、語言相似性、與中國距離、是否為世貿組織成員以及關稅壁壘水平會顯著影響貿易效率[9];杜運蘇等(2017)利用Kaplan-Meier非參數方法分析了中國與“一帶一路”沿線國家的貿易關系及影響因素,發現除產品特征變量之外,多元化及人民幣匯率變動也會影響貿易關系的持續性[10];張曉磊和張二震(2017)采用“一帶一路”沿線66個國家2000—2013年的面板數據,對恐怖活動風險的“貿易隔離”效應進行了實證研究,發現恐怖活動風險上升會產生顯著的“貿易隔離效應”,拉低出口依存度[11]。

可見,關于產權保護不足導致的征用風險對經濟危害的研究主要集中在西方學術界。目前國內學界對征用(征收)風險并沒有一致界定。王穩等(2017)在對2016年全球192個主權國家的國家風險進行評級時,認為國家風險包括政治風險(包括征用風險)和主權信用風險[12];而孫南申和王稀(2015)把國家風險與征用風險等同[13]。一般而言,征用風險是指東道國政府通過政治手段或違約方式剝奪或損害外商投資的所有權或經營權益,從而導致投資損失的風險(孟凡臣 等,2014)[14]。Col和Errunza(2015)使用1989—2009年跨國兼并數據研究發現,在一定征用風險下的目標企業具有較低的回報率,目標企業的股東不能從企業治理提升中獲得充分回報,因為治理提升的效益被掠奪行為所抵消[15]。Asiedu等(2009)以28個SSA國家及35個低收入國家為研究對象,證明了征用風險的存在會導致投資不足,盡管國際援助可以抵消征用風險對FDI的負面影響,不過并不能完全消除這種不利影響[7]。Akhtaruzzaman等(2017)認為征用風險在所有的制度風險中是最重要的一個風險,征用風險每下降一個標準誤,FDI將會隨之提高72%[8]。

雖然傳統的觀點認為匯率水平不會影響外商投資流動,但其前提是預期未來的匯率水平不變。研究發現,匯率的不確定性會對外商投資產生較大影響,而且對不同的國家來說這一影響是不同的,甚至還會隨著時間的變化而變化。宏觀經濟的不確定性是推動還是阻礙企業進入國外市場,取決于其成本與利潤的權衡。一方面,對于一個風險厭惡型的企業來說,較高的匯率波動將會降低企業的確定性等價值;另一方面,相對于出口,直接投資可以減少企業面臨匯率波動時的利潤損失,匯率波動的增加也可能導致企業以直接投資來替代出口。研究表明,匯率波動可以增加外商投資的流入,也可能減少外商直接投資,而對“一帶一路”沿線國家來說,其匯率波動對外商直接投資將產生怎樣的影響,還有待深入研究。

因此,本文研究“一帶一路”沿線國家的征用風險和匯率波動對FDI的影響,既可以豐富關于征用風險和匯率波動對國際資本流動影響的研究成果,也可以彌補國內關于“一帶一路”沿線國家征用風險研究的短缺,進而為加快“一帶一路”建設提供政策參考。

二、計量模型、指標選取與數據來源

1.計量模型

本文實證分析模型如下:

FDIit=θi+β1Exproit+β2Exrateit+β3Exstdit+β4FDIit-1+γXit+εit

其中,i表示國家,t表示時間。FDIit為i國第t年投資于其他國家的資本流出及收到的外商直接投資占GDP的比重。盡管有很多研究都關注了凈外商直接投資,即收到的外商直接投資與投資于其他國家的資本量之差(net FDI),但是如果流入和流出基本相當,那么凈FDI將無法反映外商投資的真實水平(Akhtaruzzaman et al,2017)[8],所以本文采用總外商直接投資進行分析;Exproit、Exrateit和Exstdit分別為征用風險、匯率月度變化和匯率年度波動;Xit表示控制變量向量,包括GDP增速、對外開放程度(進出口總額占GDP的比例)、基礎設施水平(每100人擁有的移動電話的數量)。θi與εit分別表示個體效應和隨機誤差項。一般來講,一國國內生產增長越快,越能吸引境外資本并促進國內資本流向國外;對外開放程度越高,其對境外投資越友好,有利于FDI的增加;境外投資通常對基礎設施水平比較敏感,所以預期基礎設施水平對FDI的影響為正。本文主要考察征用風險和匯率風險對“一帶一路”沿線國家總FDI的影響。

2.變量選擇與數據來源

(1)樣本國家選取及數據來源

因有些國家資料不完整或缺失,本文選取61個“一帶一路”沿線國家為研究樣本(見表1),研究的時間區間為1984—2016年。各國征用風險數據來自ICRG 和WGI (詳見下文),FDI的流入及流出數據、進出口貿易額數據、GDP規模、GDP增長率數據來自聯合國貿發會議數據庫(UNCTAD),每100人擁有的移動電話數量來自世界銀行發展指數數據(WDI),匯率數據來自IMF國際金融統計數據庫(IFS)。

(2)征用風險

概括而言,征用風險是指由于所在國產權保護不足而導致投資損失的風險,很多研究采用PRS的國家風險指南(ICRG)中的指標對其進行衡量。ICRG涵蓋了140多個國家和地區,由包括政治風險、金融風險以及經濟風險的22個變量組成。經濟風險指標包括人均GDP、真實GDP增長率、CPI等變量;金融風險指標包括外債占比、經常賬戶占比、匯率穩定性等變量;政治風險指標涉及政治和社會方面的12組變量,包括投資狀況、法律和秩序、政府穩定性、社會經濟條件、內部沖突、外部沖突、腐敗、軍事政治、宗教緊張局勢、種族緊張局勢、民主問責性以及政府機構質量等。其中,投資狀況(Investment profile)總分為12分,由資產征用、支付延遲及利潤匯回三個成分組成,主要反映對外國投資者的產權保護程度,也是本文主要的征用風險變量(expro1)。法律和秩序(Law and Order)總分為6分,“法律”部分衡量一國法律體制的力量和公正性,“秩序”部分衡量國民遵守法律的普遍性。政府穩定性(Government Stability)總分為12分,衡量一國政府實施已公開項目的能力等,由政府統一性、立法強度以及公眾支持三個成分組成。ICRG指標的數值越小,則表示風險越高。

另一個被廣泛使用的數據庫是世界銀行治理指標(WGI)。世界銀行治理指標(WGI)涵蓋了200多個國家和地區,分為六個維度:話語權和問責制、政治穩定和無暴力、政府效率、監管質量、法治和腐敗控制。其中,法治指標(Rule of Law)反映行為人對社會規則的信心水平以及遵守程度。WGI指標的數值越大,表示制度質量越好,意味著風險越小。

大多數估計制度對FDI的影響的研究采用了ICRG的指標,但可以把WGI的法治指標當作穩健性檢驗中的替代變量,Akhtaruzzaman等(2017)也使用WGI的法治指標重新驗證了征用風險對FDI的影響。借鑒Akhtaruzzaman等(2017)的做法,本文選取ICRG的投資狀況、法律和秩序及政府穩定性三個指標的組合來構建三個征用風險指標:用投資狀況衡量俠義的征用風險(expro1),主要反映對外國投資者的產權保護程度;用投資狀況與法律和秩序的平均值作為另一個衡量征用風險的指標(expro2);進一步用投資狀況、法律和秩序與政府穩定三個指標的算數平均衡量廣義的征用風險(expro3)。WGI的法治指標比ICRG的投資狀況(expro1)范圍更廣,而與expro2(投資狀況與法律和秩序的組合)的統計范圍相似。ICRG可用的數據為1984—2012年,所以本文也將WGI的法治指標作為征用風險的另一個代理指標,數據區間為1996—2016年,其中1997、1999及2001年的數據缺失。

(3)匯率波動

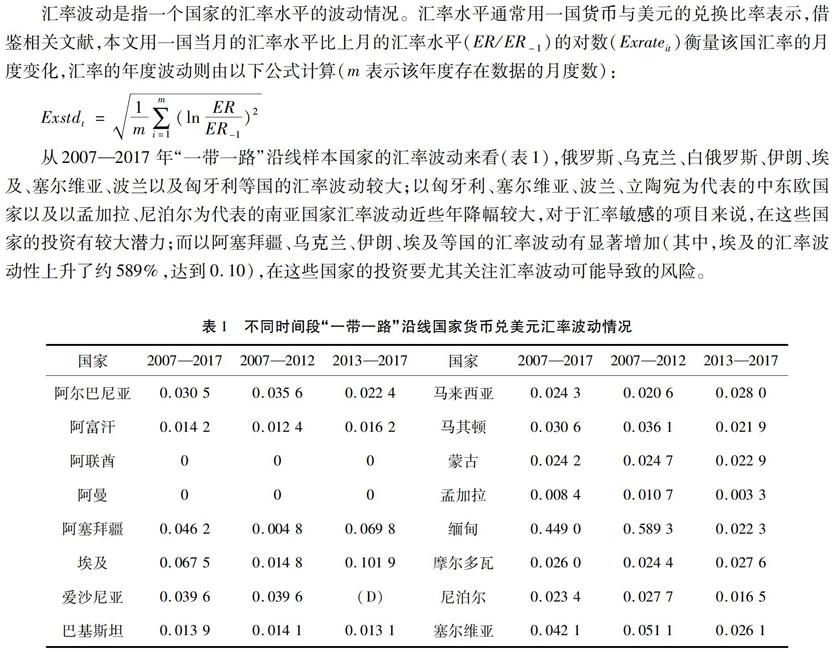

匯率波動是指一個國家的匯率水平的波動情況。匯率水平通常用一國貨幣與美元的兌換比率表示,借鑒相關文獻,本文用一國當月的匯率水平比上月的匯率水平(ER/ER-1)的對數(Exrateit)衡量該國匯率的月度變化,匯率的年度波動則由以下公式計算(m表示該年度存在數據的月度數):

Exstdt=1m∑mi=1(lnERER-1)2

從2007—2017年“一帶一路”沿線樣本國家的匯率波動來看(表1),俄羅斯、烏克蘭、白俄羅斯、伊朗、埃及、塞爾維亞、波蘭以及匈牙利等國的匯率波動較大;以匈牙利、塞爾維亞、波蘭、立陶宛為代表的中東歐國家以及以孟加拉、尼泊爾為代表的南亞國家匯率波動近些年降幅較大,對于匯率敏感的項目來說,在這些國家的投資有較大潛力;而以阿塞拜疆、烏克蘭、伊朗、埃及等國的匯率波動有顯著增加(其中,埃及的匯率波動性上升了約589%,達到0.10),在這些國家的投資要尤其關注匯率波動可能導致的風險。

表1 不同時間段“一帶一路”沿線國家貨幣兌美元匯率波動情況

續表1

數據來源:根據國際金融統計數據庫整理,其中2017年的數據截止到當年7月,(D)表示未披露

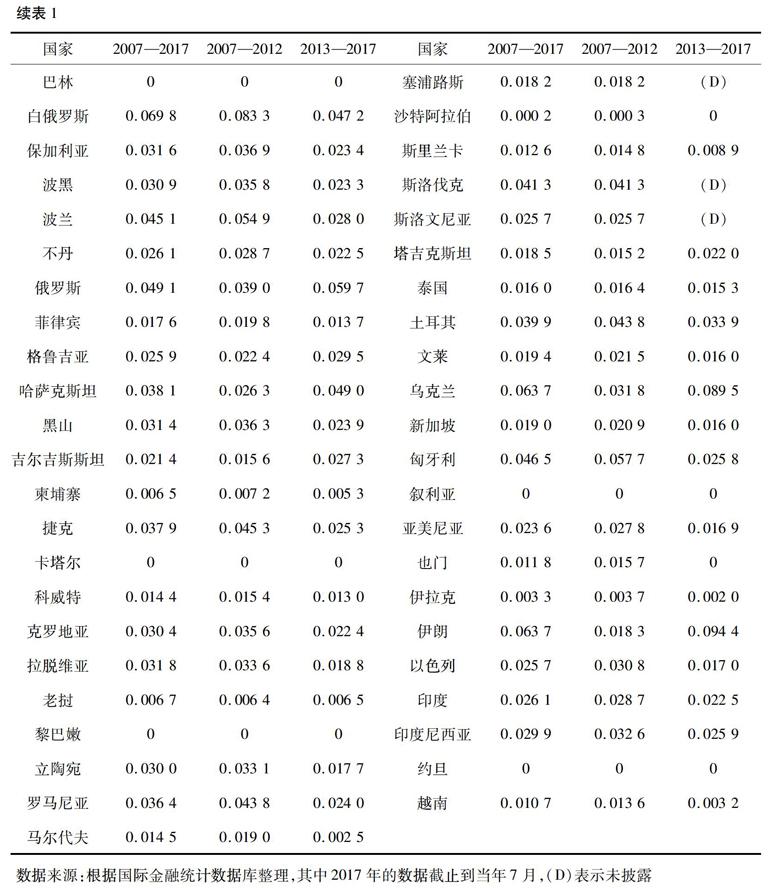

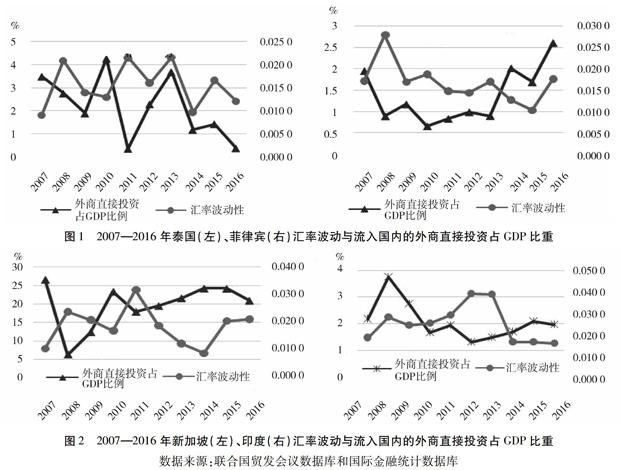

匯率波動對“一帶一路”沿線國家FDI的影響是否存在國別和時間差異?本文選擇幾個比較有代表性的國家(泰國、菲律賓、新加坡和印度)2007—2016年的數據進行初步分析(見圖1、圖2)。從圖1中可以看到,泰銖的匯率波動分別在2011年和2013年有兩峰值,但是2011年流入泰國的外商直接投資處于低谷,而2013年處于較高的水平,2012年之后兩者呈現出正向關系;菲律賓比索的匯率波動與FDI之間也呈現出類似的關系,2014年之前負相關,而之后表現為正向關系。圖2顯示,新加坡的匯率波動越大,流入的FDI越少;2011年之前,印度的匯率波動與流入的FDI具有較強的正相關性,而之后則顯示出負向關系。可見,“一帶一路”沿線國家的匯率波動呈現出較大的國別差異和時間差異,而匯率的不確定性對FDI的影響對不同國家、不同時間來說也不同,這就要求實施“走出去”的企業要謹慎對待與投資國匯率變化相關聯的各種不確定性。

圖1 2007—2016年泰國(左)、菲律賓(右)匯率波動與流入國內的外商直接投資占GDP比重

圖2 2007—2016年新加坡(左)、印度(右)匯率波動與流入國內的外商直接投資占GDP比重

數據來源:聯合國貿發會議數據庫和國際金融統計數據庫

三、實證分析

1.基準回歸結果及分析

本文采用廣義矩(GMM)方法估計。由Arellano和Bonnd(1991)提出的差分GMM方法使用內生變量的一階差分的滯后值作為工具變量,緩解了模型的內生性導致的可能偏誤。但差分時消除了非觀測截面個體效應及不隨時間變化的其他變量,且有時變量的滯后值并非理想的工具變量,Blundell和Bond(1998)改進了這一方法并提出系統GMM法。系統GMM相當于聯立了差分方程和原來的水平方程,使用變量的滯后階作為差分方程的工具變量,同時使用差分變量的滯后項作為水平方程的工具變量。為使結果穩健,本文同時列出了兩種不同方法的估計結果(見表2和表3)。

就核心解釋變量的回歸結果而言,由表2和表3可知,征用風險(數值越高表示征用風險越低)的系數都顯著為正,表明征用風險上升對“一帶一路”沿線國家的對外投資及吸引外商投資有顯著的負影響。相比之下,變量expro2的顯著性水平最高,說明一國產權保護程度與產權規則的執行力度對“一帶一路”沿線國家的FDI具有更顯著的影響。因此,“一帶一路”沿線國家產權保護體制及執行水平的改善將有利于提升其FDI,進而實現“一帶一路”倡議的“投資互通”目標。

值得注意的是,雖然匯率月度變化對FDI沒有顯著影響,但表2和表3模型1~3中匯率年度波動的系數顯著為負,表明匯率波動的加大對“一帶一路”沿線國家的對外投資及吸引外商投資有顯著的負影響。在與“一帶一路”沿線國家的投資往來中,匯率波動也是投資者重點考慮的因素,在匯率波動較低的國家投資活躍度也越高。而匯率波動對“一帶一路”沿線國家FDI的影響尚未引起國內學者的關注。

控制變量中,GDP增長率和基礎設施水平對“一帶一路”沿線國家的FDI沒有顯著、一致的影響,說明“一帶一路”沿線國家的經濟增長及基礎設施改善并沒有顯著帶動其外商直接投資的增長;對外開放程度的影響大多都顯著為正,說明擴大對外開放將顯著增加“一帶一路”沿線國家的外商直接投資水平。

表2 基本估計結果(差分GMM)

注:括號內為z值,***、**和*分別表示在1%、5%和10%的水平上顯著,下表同。

表3 系統GMM方法的估計結果

2.征用風險和匯率波動對低收入和高收入國家的影響

Kurul(2017)研究發現,只有當制度質量好到一定臨界值后其改善才有助于提高FDI,而Sǎvoiu 和Taicu(2014)的研究也表明,國家風險對FDI的影響對不同的國家來說是不同的。就征用風險和匯率波動對FDI的影響而言,低收入國家與高收入國家是否存在不同?世界發展指數(WDI)把不同的國家根據收入高低劃分為四組(高收入、中上等、中下等、低收入國家),本文據此把樣本國家分成兩類——低收入國家和高收入國家,低收入國家包括WDI的中下等和低收入國家,高收入國家包括WDI的高收入和中上等國家。表4是采用系統GMM方法的估計結果。

表4 低收入國家與高收入國家的估計結果(系統GMM)

由表4的估計結果可知,對“一帶一路”沿線低收入國家來講,征用風險對FDI影響較小;而對高收入國家來講,征用風險的上升對FDI存在顯著的負向影響。由于高收入國家的觀測值數量遠遠多于低收入國家的觀測值數量,所以,在對所有數據的混合面板估計中(表2和表3),總的結果顯示征用風險上升對“一帶一路”沿線國家的FDI有顯著的負影響。這說明在不同的國家,投資者對征用風險的反應是不同的。在低收入國家,產權保護質量的改善并不能提高FDI水平;而在高收入國家,產權保護質量的改善能顯著提高其FDI水平。這與Kurul(2017)的研究結論類似,即只有在一定的條件下,制度質量的改善才有助于提高FDI。這可能是因為低收入國家的產權保護體制不健全,征用風險的微弱降低不足以促進這些國家FDI的提高。另外,對低收入國家來說,征用風險的提高在信息不對稱的條件下可能意味著有利可圖的商業機會,這些機會將會吸引風險承受能力較強的投資者前來投資。由于制度不健全等因素,相比高收入國家,這些機會在低收入國家更能轉化為可以追逐的利潤。

此外,從表4可以看出,匯率波動的加大無論在低收入國家還是高收入國家,都對FDI有負向影響,且大多顯著。這說明匯率波動對FDI的影響比征用風險的影響更穩定,無論在低收入國家還是高收入國家,匯率波動的降低都能在一定程度上提高FDI水平。

四、結論與啟示

本文采用“一帶一路”沿線61個樣本國家1984—2016年的面板數據,就征用風險和匯率風險對FDI的影響進行了實證研究,結果發現:總體而言,一國征用風險和匯率波動的上升確實會導致FDI的下降,在考慮了不同的估計方法以及征用風險的不同衡量指標之后,此結論依然穩健;產權保護質量與高收入國家的FDI正相關,但對低收入國家沒有顯著影響;無論是高收入國家還是低收入國家,匯率波動對FDI 的影響一致且為負。“一帶一路”沿線國家眾多,不同國家或地區的差異較大,其主導風險也各有不同,結合上述研究成果,本文提出如下對策建議:

第一,我國企業應完善在海外市場的產權布局,加強產權保護,盡可能規避征用風險。隨著“一帶一路”建設的不斷推進,我國企業進軍海外市場的步伐不斷加快,在這個過程中,不可避免地面臨較高的產權侵權風險。企業在海外投資過程中,應充分利用專業預警、技術分析等手段,為“走出去”戰略保駕護航。深入了解并遵守當地關于產權及產權保護的法律和制度,在征用風險較高的國家或地區,應減少投資布局,重點關注產權保護質量較高的國家和地區。同時,鼓勵多個企業共同參與,形成聯盟,共同降低征用風險。

第二,政府部門應積極履行相應職責,推進簽署與“一帶一路”沿線各國貿易及投資合作的相關協約。“一帶一路”沿線一些國家的產權保護還比較薄弱,對外商投資項目的保護不力,甚至沒收征用時有發生。為此,我國應積極與沿線各國簽署貿易投資協定,就與經貿相關的產權保護問題達成共識。“一帶一路”建設需要沿線各國促進產權保護法治建設,營造良好的產權保護氛圍,減輕征用風險對FDI的負面影響。對低收入國家來說,尤其要健全產權保護法律法規,減輕投資者疑慮,促進各國資本的順暢流入、流出。

第三,企業要理性分析所投資國家或地區的匯率風險。從“一帶一路”沿線國家匯率波動的變化歷程以及外商投資與匯率波動的關系來看,不同國家或地區面臨著不同的匯率風險,而且對不同的國家或地區而言,匯率波動有著不同的趨勢,其對外商投資也有著不同的影響。當前,中國正積極促進“一帶一路”國際經濟合作,在“走出去”的過程中必須理性分析我們所處的國際國內投融資環境以及貿易環境,科學地預測匯率走勢,對不同的涉險項目采取不同的措施,著力防范匯率風險。同時,相關金融機構要根據“一帶一路”沿線國家情況及特點,通過建立境外貸款制度、加強項目前期調研、合理設計項目結構、完善風險緩釋機制等多種手段有效管控投資風險。

第四,鼓勵企業使用各種匯率風險規避工具。企業應對業務中發生的外匯敞口頭寸進行套期保值,以避免匯率波動可能帶來的風險和損失。2017年9月8日,中國央行下發《中國人民銀行關于調整外匯風險準備金政策的通知》,將境內金融機構代客遠期售匯業務所需提取的外匯風險準備金率從20%調整為0%,這一舉措進一步便利了企業規避外匯風險。同時,企業也可以利用保險工具鎖定自己的對外投資收益。在這方面,應繼續鼓勵保險機構進行產品創新和服務創新,加大對出口信用保險、海外投資保險和再保險等領域的支持力度,推動保險公司不斷提升承保理賠效率,為我國企業在“一帶一路”沿線國家的投資項目提供保險保障。

參考文獻:

[1] 曹雅麗. “一帶一路”沿線投資合作穩步推進[N].中國工業報,2017-09-21(002).

[2] MON P-G,SEKKAT K. FDI Waves,waves of neglect of political risk[J]. World Development,2012,40(11): 2194-2205.

[3] SVOIU G,TAICU M. Foreign direct investment models, based on country risk for some Post-socialist Central and Eastern European economies[J]. Procedia Economics and Finance,2014,10:249-260.

[4] DESEATNICOV I,AKIBA H. Exchange rate,political environment and FDI decision[J]. International Economics,2015,148:16-30.

[5] JULIO B,YOOK Y. Policy uncertainty,irreversibility and cross-border flows of capital[J]. Journal of International Economics,2016,103:13-26.

[6] KURUL Z. Nonlinear relationship between institutional factors and FDI flows:Dynamic panel threshold analysis[J].

International Review of Economics and Finance,2017,48(3):148-160.

[7] ASIEDU E,JIN Y,NANDWA B. Does foreign aid mitigate the adverse effect of expropriation risk on foreign direct investment[J]. Journal of International Economics,2009,78(2):268-275.

[8] AKHTARUZZAMAN M, BERG N, HAJZLER C. Expropriation risk and FDI in developing countries:Does return of capital dominate return on capital?[J]. European Journal of Political Economy,2017,49:84-107.

[9] 張建光,張鵬.中國與“一帶一路”國家的貿易效率與影響因素研究[J].國際經貿探索,2017(8):4-23.

[10]杜運蘇,彭東東,孫華平.開拓“一帶一路”沿線國家市場:基于貿易關系視角[J].國際經貿探索,2017(8):24-37.

[11]張曉磊,張二震.“一帶一路”沿線恐怖活動風險的貿易隔離效應[J].世界經濟文匯,2017(1):69-86.

[12]王穩,張陽,石騰超,趙婧.國家風險分析框架重塑與評級研究[J].國際金融研究,2017(10):34-43.

[13]孫南申,王稀.中國對外投資征收風險之法律分析[J].國際商務研究,2015(1):50-58.

[14]孟凡臣,蔣帆.中國對外直接投資政治風險量化評價研究[J].國際商務研究,2014(9):87-96.

[15]COL B,ERRUNZA V. Corporate governance and state expropriation risk[J]. Journal of Corporate Finance,2015,33(8):71-84.

The Effect of Expropriation Risk and Exchange

Rate Volatility on FDI

—Evidence from Countries along the Belt and Road

ZHAO Wen-xia

(Urban Economy Institute, Tianjin Academy of Social Sciences, Tianjin 300191, China)

Abstract: Expropriation risk and exchange rate volatility are an important factor affecting FDI level of a country, the effect is different from different countries and time. This paper systematically studies the impact of expropriation and exchange rate risk on FDI by using 61 countries along the Belt and Road panel data from 1984 to 2016. The results show that, in general, the rise of expropriation risk and exchange rate volatility of a country surely causes the decline of its FDI, that the estimated results by using different methods and different expropriation risk measurement indexes are consistent, the raising of property right protection quality is helpful for FDI increase of high income countries but has insignificant effect on lower income countries. No matter low income countries or high income countries, exchange rate volatility has negative impact on their FDI. All countries along the Belt and Road should continuously raise property right protection quality, and actively sign double (multiple) sides trade cooperation agreement so as to effectively decrease expropriation risk. In the process of investment at abroad, the enterprises should recognize and actively respond to exchange rate volatility.

Key words: expropriation risk; exchange rate volatility; exchange rate risk; the Belt and Road; countries along the road; FDI; property right protection; system quality; investment environment

CLC number:F114.4 Document code: A Article ID: 1674-8131(2018)02-0106-10