金融抑制、融資約束與企業創新投資

張霞 王蕾

【摘 要】 以2008—2017年中國30個省高技術企業面板數據為依據,實證考察了金融抑制、融資約束及其交互作用對企業創新投資的影響。結果顯示:金融抑制與融資約束對企業創新投資的提升有顯著的抑制作用;融資約束對企業創新投資的作用受到金融抑制的影響,即金融抑制加劇了融資約束對企業創新投資的負向影響。采用中介效應模型進一步驗證了融資約束的部分中介效應。此外,融資約束對企業創新投資的影響存在基于金融抑制的門檻效應,即在不同的金融抑制門檻區間,融資約束對企業創新投資存在明顯的差異特征。

【關鍵詞】 金融抑制; 融資約束; 企業創新投資; 中介效應

【中圖分類號】 F832.1? 【文獻標識碼】 A? 【文章編號】 1004-5937(2020)03-0119-08

一、引言

當前中國經濟正處于從要素、投資驅動轉變為創新驅動的重要階段,科技創新對中國經濟的支撐引領作用越發明顯。企業是科技創新的主體,如何提高企業自主創新能力,從而提升企業競爭力就顯得十分必要,但目前企業創新投資的不足已經嚴重制約了企業自主創新能力的提升。如果企業在面臨投資機會時,其內部資金不足而外部資金得不到滿足或者外部融資成本較高,則企業就面臨著融資約束問題。中國經濟正處于新舊動能轉換、經濟轉型升級的關鍵時期,由于中國金融體系仍然面臨著政府的過度干預與所有制歧視,形成了嚴重的金融抑制體制。在金融抑制體制下,政府一方面通過對利率實行監管政策并對國有企業實行信貸傾斜與保護政策[ 1 ],另一方面則通過金融所有制歧視使較低生產效率和創新效率的國有企業優先以較低的利率獲得銀行信貸資金,金融資源沒有按照效率原則進行分配,進而金融就難以滿足高質量發展時代實體經濟的融資需求[ 2 ]。以中國高技術企業為例,2017年R&D內部經費支出中,企業自有資金占比91.25%,政府補助占比7.30%,而通過金融機構貸款方式進行融資占比僅為1.45%①。

金融如何更好地服務實體經濟,降低企業融資約束,促進企業發展,一直都是學術界研究的熱點問題。從目前的研究來看,將金融抑制、融資約束、企業創新投資三者結合起來的研究并不多見,相關研究主要集中于金融抑制對中小企業融資的影響,或融資約束對企業創新投資的影響。基于此,本文基于金融抑制的背景,考察融資約束對企業創新投資造成了何種影響,并探討金融抑制是否會影響融資約束對企業創新投資的作用效應。與現有研究相比,本文的主要貢獻在于:(1)從企業創新投資的視角出發,以金融抑制與融資約束為主要切入點,在分析金融抑制及融資約束影響企業創新投資內在機理的基礎上,實證考察了金融抑制、融資約束以及兩者交互作用對企業創新投資的影響;(2)利用中介效應模型驗證了金融抑制融資約束企業創新投資的傳導機制,同時利用門檻效應模型對金融抑制、融資約束與企業創新投資之間的非線性門檻關系進行檢驗,進一步豐富了企業創新投資方面的研究;(3)考慮到變量之間可能存在內生性問題,選取了合適的工具變量,采用動態面板數據的系統GMM估計法進行穩健性檢驗,從而確保實證模型的結果更加穩健、可靠。

二、理論分析與研究假設

(一)融資約束與企業創新投資

企業技術創新體系是國家技術創新體系的核心,只有提高企業自主創新能力才能提高國家的競爭力,而提高企業自主創新能力,則需要企業在研究開發(R&D)方面持續的投入。然而企業進行創新活動投入的資金巨大,且項目時間長,所以僅僅依靠內源融資與一般性銀行貸款很難滿足企業創新對資金的需求,企業不得不考慮外源融資渠道來解決研發資金不足的問題。但由于信息不對稱、道德風險、逆向選擇等問題,使得外源融資很難成為企業R&D投入的融資來源[ 3 ]。

學者從不同視角探討了融資約束與企業創新之間的關系。武曉芬等[ 4 ]從制度信用環境的視角出發,研究表明制度信用環境能夠緩解企業創新時的融資約束。楊蓉等[ 5 ]認為企業創新投資最重要的融資來源為內源融資,其次才是債權融資和政府補貼。然而,現有研究始終未能清楚地解釋金融抑制、融資約束影響企業創新投資的理論機制。韓旺紅等[ 6 ]基于融資約束的視角來研究FDI對企業創新投資的影響,研究表明融資約束是制約非國有企業創新投入的重要因素。傅樵等[ 7 ]基于政治關聯的視角來研究融資約束與企業創新績效之間的關系,發現融資約束與企業創新績效呈負相關關系。張思菊[ 8 ]基于產融結合的視角來研究融資約束與企業創新投入之間的關系,發現融資約束與企業創新投入之間顯著負相關,產融結合的介入能夠顯著抑制融資約束和企業創新投入之間的相關性。基于以上分析,本文提出假設H1。

H1:融資約束與企業創新投入呈負相關關系,即融資約束抑制企業創新投入。

(二)金融抑制、融資約束與企業創新投資

金融抑制,是指政府通過相關金融政策和金融工具對金融市場進行過多的干預,致使金融體系發展滯后[ 9 ]。而融資約束本質上是市場機制不完善致使企業外部融資成本過高,中國當前存在的金融抑制體系會對民營性質企業造成顯著的抑制作用[ 10 ]。王勛等[ 11 ]從中國經濟結構轉型的視角出發,研究發現金融抑制政策普遍存在于發展中國家,金融抑制會使得信貸資金的流動向國有部門傾斜,降低資金配置效率,將不利于金融市場的發展和企業的融資。尚蔚等[ 12 ]對金融抑制影響中小企業融資能力進行實證研究,結果表明中國仍然存在著較為嚴重的金融抑制現象,且中小企業融資能力較弱,金融抑制是造成中小企業融資能力弱的一個重要因素。王敏芳等[ 13 ]從經濟周期的角度來研究金融抑制對民營企業債務融資的影響,結果表明經濟蕭條時,民營企業較容易獲得銀行貸款,且金融抑制對民營企業債務融資影響程度較小;經濟繁榮時,銀行會偏向于將資金貸給國有企業,金融抑制對民營企業債務融資的影響程度較大。余力等[ 14 ]指出當前中國民營企業融資難是抑制型金融體制的必然結果,提出提高直接融資比例、優化社會融資結構、加速利率市場化改革等措施,以緩解民營企業融資難的問題。基于以上分析,本文提出假設H2。

H2:金融抑制對融資約束有正向的推動作用,即金融抑制會加劇企業的融資約束。

金融抑制可能加劇融資約束對企業創新投資的負向影響。孫曉華等[ 15 ]通過構建研發投資決策模型來研究金融發展、融資約束與企業創新投入三者之間的關系,表明企業研發資金的投入很大程度上依賴企業內部資金,而金融程度的深化可以有效緩解企業研發投入受制于內部資金不足的問題。此外,根據金融約束論的觀點,政府采取一系列的金融約束政策,例如限制股票市場的進入和流動、采取高度壟斷的銀行結構、限制企業債券的發行等措施,為國有企業和金融部門創造特許權價值及租金機會遠大于儲戶福利損失[ 16 ]。然而當金融約束政策的邊際成本大于邊際收益時,金融約束便演變成了金融抑制。金融抑制現象使得民營企業難以從信貸市場進行融資,進而加劇了企業融資約束,降低了企業創新的投入[ 17 ]。由于地方政府對金融市場的過度干預造成了更多的資金流向國有部門,而國有企業的資本收益率低于民營企業,國有企業擁有大量的資金進入,對其他效率較高的新興產業形成“擠占效應”,最終導致中小企業以及民營企業融資成本的增加,不利于中小企業創新投入[ 18 ]。基于以上分析,本文提出假設H3。

H3:融資約束對企業創新投資的作用效果受到金融抑制的影響,即金融抑制加劇了融資約束對企業創新投資的負向影響。

三、研究設計

(一)樣本選擇與數據來源

本文樣本共涉及2008—2017年中國30個省份(港、澳、臺未被納入研究樣本,并剔除數據缺失較多的西藏)。全部數據來源于歷年WIND數據庫、《中國統計年鑒》《中國高技術產業統計年鑒》。對于少量缺失數據,使用插值進行補充。在原始數據處理過程中,為盡可能避免缺失值和異常值對估計結果的影響,對所有連續型變量做了1%的縮尾處理。實證部分使用Stata15.0統計軟件進行相關分析。

(二)變量設計

1.被解釋變量

企業創新投資(Invest)。關于企業創新投資的衡量,本文借戴魁早等[ 19 ]的做法,采用各地區高技術企業R&D經費內外部支出之和來度量企業創新投資。同時,考慮到通貨膨脹的影響,對各年R&D經費支出以2007年為基期進行平減處理。R&D經費支出價格指數公式為R&Dit=CPIit×0.55+FAPIit×0.45。其中,CPIit為居民消費價格指數,FAPIit為固定資產投資價格指數。為了消除處理得到的企業創新投資的異方差現象,本文對企業創新投資進行對數處理。

2.解釋變量

(1)金融抑制。本文在借鑒大量現有文獻的基礎上,擬用兩個指標來綜合衡量金融抑制程度。

1)銀行資金利用效率指標(Effe)。銀行資金利用效率低下是金融抑制的一個重要特征。本文采用銀行吸儲的存款與貸款之差占存款的比重來反映銀行資金利用效率。該比值越大,說明銀行資金利用效率越低以及信貸配給程度越高,因而金融抑制程度也越高,預期其系數符號為負。

2)金融發展程度指標(Fina)。金融發展程度意味著金融抑制的緩解,為了準確反映金融發展程度,本文利用各地區貸款余額占該地區GDP的比重衡量。該比值越大,說明金融發展程度越高而信貸配給程度越低,因而金融抑制程度也越低,預期其系數符號為正。

(2)融資約束(Rely)。融資約束衡量的是企業外部融資依賴程度,本文借鑒呂朝鳳[ 20 ]的做法,采用各地區高技術產業R&D經費來源中除企業自籌資金以外的資金來源占本年度總資金的比重來衡量各地區外部融資依賴程度。

3.控制變量

參考戴魁早等[ 19 ]、李曉龍等[ 21 ]的研究,選擇影響企業創新投資的因素作為控制變量。(1)企業規模(Size),規模越大的企業越能有效提高企業創新投入,選取各地區高技術企業總產值與企業數量的比值來衡量企業規模。(2)企業績效(Pref),經營績效較好的企業有能力采用更先進的技術和設備以及投人更多的人力物力來激發企業進行技術創新,從而有利于企業創新投資的提高,采用高技術企業凈利潤占高技術企業銷售收入來衡量企業績效。(3)技術密集度(Tech),技術密集度低的企業,會面臨新產品研發過程的高風險壓力,因此需要更多的創新投資,采用資本化指數來衡量高技術企業技術密集度,其公式為企業資本存量/(企業資本存量+企業銷售收入)。(4)知識產權保護(Know),知識產權保護的改善可以為企業的R&D活動提供良好的外部制度環境,有利于促進企業R&D投人的增長,選取中國市場化指數中的中介組織發育和法律得分下的“知識產權保護”來衡量。(5)對外開放水平(Open),對外開放水平較高的企業會面臨更激烈的市場競爭,會激勵企業增加創新投人,從而獲得競爭優勢,采用經營單位所在地分貨物進出口總額占GDP的比重來衡量各地區對外開放水平。(6)營運資本投資(?駐Wc),營運資本就創新投資具有平滑效應,對緩沖企業創新投資波動有重要作用,本文以流動資產與流動負債差值的變動額除以企業總資產來衡量營運資本投資。

(三)實證模型檢驗

為了考察金融抑制、融資約束對企業創新投資的影響,實現第一步檢驗,構建模型(1):

Investi,t=?茁0+?茁1Effei,t+?茁2Finai,t+?茁3Relyi,t+?茁4Controlsi,t+

為進一步考察金融抑制水平與融資約束的交互作用對企業創新投資的影響,在模型(1)的基礎上設立了模型(2):

為準確驗證金融抑制融資約束企業創新投資的傳導機制,參考Baron等[ 22 ]提出的中介效應檢驗方法,構建如下逐步模型:

四、實證檢驗與結果分析

(一)描述性統計

關于研究樣本全部變量的描述性統計結果如表1所示。從統計結果可以看出,企業創新投資標準差為1.6439,最小值為-1.2674,最大值為7.6980,說明我國高技術企業創新投資水平整體得到了發展,但差異性較大。融資約束最大值為0.7133,最小值為0.1213,均值為0.3643,說明我國高技術企業受到融資約束的影響不同,且融資約束程度整體上存在顯著差異。從金融抑制兩個代理指標的統計結果可以看出,銀行資金利用效率指標和金融發展程度指標的最小值和最大值相差較大,說明金融抑制水平在不同的地區存在較大的差距。同時,本文發現知識產權數據的標準差較大,說明我國高技術企業知識產權保護方面也存在很大差異。

(二)基準回歸分析

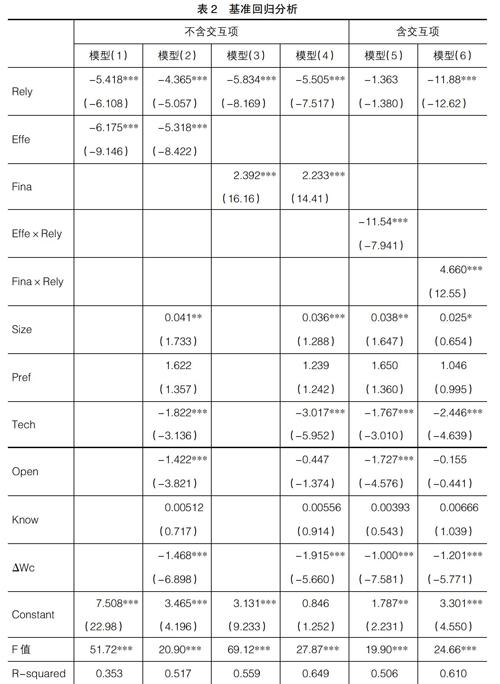

本文使用的是連續十年不同省份的面板數據,經過檢驗,結果為拒絕隨機效應模型。作為基準和參照,對金融抑制、融資約束與企業創新投資之間的關系進行固定效應模型估計,詳細結果如表2所示。

從表2中可以看出,面板設定的F值均比較大,且都通過了1%的顯著性水平檢驗,表明面板模型的結論較為可靠。模型(1)—模型(4)是不含金融抑制與融資約束交互項的估計結果。其中,模型(1)和模型(2)是以銀行資金利用效率(Effe)作為金融抑制代理變量的估計,回歸結果顯示,Effe的回歸系數均顯著為負,且均在1%的顯著性水平上通過了檢驗,說明金融抑制顯著地抑制了企業創新投資的提高;模型(3)和模型(4)是以金融發展(Fina)作為反向金融抑制代理變量的估計,結果顯示Fina的回歸系數均在1%的顯著性水平上為正,說明金融發展有利于企業創新投資的提高。以上結果表明金融抑制顯著抑制了企業創新投資的提升,而金融抑制程度的減緩則有利于提升企業創新投資,驗證了假設1。從融資約束(Rely)的估計結果來看,其回歸系數在所有模型中都顯著為負,且均通過了1%的顯著性水平的檢驗,同樣說明融資約束會抑制企業創新投資的提高,進而驗證了研究假設2。

模型(5)和模型(6)是加入金融抑制與融資約束交互項的基準回歸結果,以探究金融抑制是否會加劇融資約束對企業創新投資的影響。

從模型(5)的回歸結果可以看出,銀行資金利用效率與融資約束的交互項(Effe×Rely)對企業創新投資的影響系數為負,并通過了1%的顯著性水平的檢驗,說明一個地區銀行資金利用效率越低,越會加劇融資約束對企業創新投資的負向影響。從模型(6)的回歸結果可以看出,金融發展與融資約束的交互項(Fina×Rely)對企業創新投資的影響系數為正,且在1%的顯著性水平上顯著,說明一個地區金融發展程度的提高,能夠緩解融資約束對企業創新投資的負向影響。以上兩個交互項對企業創新投資的回歸結果表明,金融抑制會加劇融資約束對企業創新投資的負向影響,而金融抑制程度的降低則可以緩解融資約束對企業創新投資的負向影響,驗證了研究假設3。

從控制變量的回歸估計結果來看,所有模型中企業規模(Size)對企業創新投資均有顯著的促進作用,技術密集度(Tech)對企業創新投資有顯著的抑制作用。營運資本投資(?駐Wc)對企業創新投資的影響顯著為負,證明了營運資本具有平滑創新投資的作用。其他控制變量影響并不顯著。

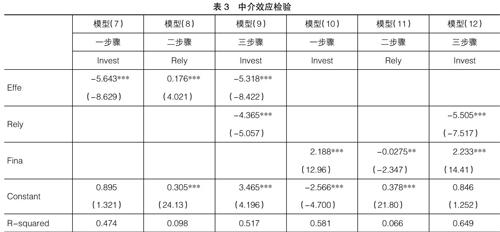

(三)交互作用的再檢驗:中介效應檢驗

表3為中介效應的檢驗結果。從模型(7)中可以看出,各地區銀行資金利用效率(Effe)的回歸系數為負,且通過了1%的顯著性水平上的檢驗;從模型(8)中可以看出,各地區銀行資金利用效率(Effe)的回歸系數為正,且通過了1%的顯著性水平上的檢驗;從模型(9)中可以看出,各地區銀行資金利用效率(Effe)的系數為負,且通過了1%的顯著性水平上的檢驗,各地區融資約束(Rely)的回歸系數同樣為負且在1%的水平上顯著。

進一步觀察發現,模型(9)中銀行資金利用效率(Effe)的回歸系數的絕對值為5.318明顯小于模型(7)絕對值5.643,進一步驗證了融資約束的部分中介效應,同時也說明了銀行資金利用效率加劇了融資約束對企業創新投資的負向影響。對模型(10)—模型(12)的回歸結果同樣驗證了基于融資約束的部分中介效應,說明金融發展緩解了融資約束對企業創新投資的負向影響。

綜上所述,通過對中介模型的分析,驗證了銀行資金效率的改善和金融發展的提高都會通過融資約束的減弱來緩解對企業創新投資的負向影響,即準確揭示了金融抑制→融資約束→企業創新投資的傳導機制。

(四)穩健性檢驗

考慮到金融抑制與融資約束會抑制企業創新投資的提高,而企業創新投資有可能會在一定程度上影響金融抑制與融資約束,上述估計中可能存在內生解釋變量,因此,需要進一步對上述結論進行內生性檢驗。同時也考慮到企業創新投資是一項長期動態的過程,上一期R&D投入和創新計劃的實施均會對當期和未來企業R&D投入產生動態的影響,而上述回歸模型并未考慮這種動態延續效應,所以上述實證結果可能是不可靠的,因此有必要進行穩健性檢驗。綜上所述,本文擬采用動態面板的系統GMM對以上假設進行估計。以企業創新投資的二階滯后項為解釋變量,以最多使用二階企業創新投資的滯后值作為工具變量,以企業規模為前定變量,以融資約束為內生變量,具體回歸結果如表4所示。

模型(13)和模型(14)是未加入交互項的IV估計結果,模型(15)和模型(16)是加入交互項的IV估計結果。AR(2)的P值大于0.1,表明接受“擾動性無自相關的”的原假設。Hansen統計量的P值大于0.1,接受“所有工具變量都有效”的原假設。由以上結果可知,本文設定的工具變量是有效且合理的。另外,表4中各核心解釋變量的回歸系數符號與表2的回歸結果相比基本保持一致,說明采用固定效應模型進行回歸估計是可靠的,回歸結果是穩健的。

(五)進一步研究:門檻效應檢驗

上文交互項檢驗得出的結論是局限在“金融抑制、融資約束及其交互項與企業創新投資存在線性關系”條件下展開的研究,然而已經有學者注意到了金融發展、金融體制環境與企業創新投資之間存在非線性關系[ 22-23 ]。基于此,本文提出以下疑問:金融抑制為門檻變量,融資約束與企業創新投資兩者之間是否也存在非線性關系?如果存在非線性關系,那么在金融抑制不同的門檻值區間,融資約束對企業創新投資的影響是否如前文驗證的那樣出現抑制遞增的趨勢?

基于此,本文采用Hansen[ 24 ]提出的門檻效應模型進行門檻效應檢驗。首先要確定融資約束與企業創新投資是否存在門檻效應,由表5門檻效應檢驗結果可以看出,模型(17)中,單一門檻在1%的水平下是顯著的,而雙門檻效應則不顯著。因此,可以發現在不同的銀行資金效率水平上,融資約束與企業創新投資之間存在非線性關系,存在單一門檻效應。模型(18)中,單一門檻在1%的水平下是顯著的,雙門檻在5%的水平下顯著,而三門檻效應則不顯著。因此,可以發現在不同的金融發展水平上,融資約束與企業創新投資之間存在非線性關系,存在雙門檻效應。

表6是分別以銀行資金利用效率(Effe)與金融發展(Fina)為門檻變量的面板門檻模型參數估計結果。從模型(19)中可以看出,當銀行資金利用效率(Effe)低于0.2516時,融資約束對企業創新投資的影響系數為-1.884;當銀行資金利用效率(Effe)跨過這個門檻值時,其影響系數為-3.517。以上表明一個地區的銀行資金利用效率越大效率越低,融資約束對企業創新投資的抑制程度越大。從模型(20)中可以看出,當金融發展(Fina)低于1.0707時,融資約束對企業創新投資的影響系數為-9.388;當金融發展(Fina)大于第一個門檻值小于第二個門檻值時,其影響系數為-6.661;當金融發展(Fina)跨越第二道門檻值時,其影響系數為-4.350。以上表明一個地區的金融發展程度越高,融資約束對企業創新投資的抑制程度逐漸減弱。同時模型(19)和模型(20)的面板門檻模型估計結果均在1%的水平上顯著。綜上所述,通過面板門檻模型驗證了一個地區的金融抑制程度越高,融資約束對企業創新投資的抑制程度也就越高,即金融抑制加劇了融資約束對企業創新投資的抑制作用。

五、結論與政策建議

本文研究結論如下:第一,金融抑制與融資約束對企業創新投資的提升有顯著的抑制作用。第二,融資約束對企業創新投資的作用受到金融抑制的影響,即金融抑制加劇了融資約束對企業創新投資的負向影響。第三,在對交互作用的再檢驗過程中,采用中介效應模型進一步驗證了基于融資約束的部分中介效應,在考慮內生性問題并采用動態面板的系統GMM估計法后,上述結論仍具有穩健性,即驗證了金融抑制融資約束企業創新投資的傳導機制。第四,進一步研究中發現融資約束對企業創新投資的影響存在基于金融抑制的門檻效應,即在不同的金融抑制門檻區間,融資約束對企業創新投資存在明顯的差異特征。

鑒于以上結論,本文提出三點建議:第一,政府要減少對金融市場的過度干預。一方面,不斷深化金融體制改革,促進金融系統良性循環健康發展,合理設置直接融資與間接融資的比重,不斷提高直接融資所占的比重;另一方面,推動銀行、券商等金融機構的市場化改革以及利率市場化進程,讓利率成為金融市場資源配置的信號,建立健全金融市場價格的形成機制,創造良好的投融資環境,降低創新型企業的外部融資成本,最大程度地發揮金融市場本身的資源配置作用,讓更多的資金流向創新能力強的企業。

第二,不斷降低非國有企業的市場準入門檻,讓非國有企業有更大的成長空間。一方面,政府要采取有效措施來促進金融機構之間的良性有序競爭,為不同所有制企業提供相對公平的投融資環境,以此來緩解創新型企業外部融資難的問題,構建良好的外部融資環境,培育更多的中小型企業;另一方面,不斷完善科技創新保險制度,為創新型企業提供創新保險,降低其因創新活動帶來的外部風險。

第三,高技術企業要注重自身的建設,增強外部融資機會。一方面,高技術企業要不斷增強企業高層及員工的信用意識,加強信用體系建設,憑借企業自身良好的資信水平來獲得銀行等金融機構的資金支持;另一方面,高技術企業要不斷加強其信息披露制度的建設,加強與金融機構之間的合作、交流與溝通,并積極為創新項目提供與該項目有關的詳細企業財務信息,努力解決金融機構與企業之間的信息不對稱問題,盡可能地緩解企業外部融資壓力。

【參考文獻】

[1] 鐘凱,程小可,肖翔,等.宏觀經濟政策影響企業創新投資嗎:基于融資約束與融資來源視角的分析[J].南開管理評論,2017,20(6):4-14.

[2] 許罡,伍文中.經濟政策不確定性會抑制實體企業金融化投資嗎[J].當代財經,2018(9):114-123.

[3] HAALL B H,et al.Financing constraints, R&D investments and innovative performances: new empirical evidence at the firm level for Europe[J].Economics of Innovation and New Technology,2015,25(3):1-14.

[4] 武曉芬,梁安琪,李飛,等.制度信用環境、融資約束和企業創新[J].經濟問題探索,2018(12):70-80.

[5] 楊蓉,劉婷婷,高凱.產業政策扶持、企業融資與制造業企業創新投資[J].山西財經大學學報,2018,40(11):41-51.

[6] 韓旺紅,馬瑞超.FDI、融資約束與企業創新[J].中南財經政法大學學報,2013(2):104-110.

[7] 傅樵,冉瑩.政治關聯、融資能力與創新績效:基于中小高新技術企業的實證分析[J].會計之友,2018(12):21-25.

[8] 張思菊.融資約束與企業創新投入相關性研究:基于產融結合視角[J].財會通訊,2018(15):109-113.

[9] SININL GAO.Seeing gray in a black-and-white legal world:financial repression,adaptive efficiency,and shadow banking in China[J].Texas International Law Journal.2015,50(1):95-143.

[10] 張杰.金融抑制、融資約束與出口產品質量[J].金融研究,2015(6):64-79.

[11] 王勛,ANDERS JOHANSSON.金融抑制與經濟結構轉型[J].經濟研究,2013,48(1):54-67.

[12] 尚蔚,李肖林.金融抑制對我國中小企業融資的影響及對策[J].上海經濟研究,2015(10):49-56.

[13] 王敏芳,徐莉萍.金融抑制對民營企業債務融資的經濟周期性影響[J].經濟問題,2017(4):108-112.

[14] 余力,孫碧澄.民營經濟發展的融資困境研究:基于金融抑制視角[J].財經科學,2013(8):19-27.

[15] 孫曉華,王昀,徐冉.金融發展、融資約束緩解與企業研發投資[J].科研管理,2015,36(5):47-54.

[16] LU ZHANGFEI,ZHU JIGAO,ZHANG WEINING.Bank discrimination,holding bank ownership, and economic consequences:evidence from China[J].Journal of Banking and Finance,2012,36(2):341-354.

[17] 呂冰洋,毛捷.金融抑制和政府投資依賴的形成[J].世界經濟,2013,36(7):48-67.

[18] BRONWYN H H, LERNER J. The financing of R&D and innovation[J].Handbook of the Economics of Innovation Volume,2010(1):609-639.

[19] 戴魁早,劉友金.要素市場扭曲、區域差異與R&D投入:來自中國高技術產業與門檻模型的經驗證據[J].數量經濟技術經濟研究,2015,32(9):3-20.

[20] 呂朝鳳.金融發展、融資約束與中國地區出口績效[J].經濟管理,2015,37(2):107-118.

[21] 李曉龍,冉光和,鄭威.科技服務業空間集聚與企業創新效率提升:來自中國高技術產業的經驗證據[J].研究與發展管理,2017(4):1-10.

[22] BARON R M,KENNY D A.The moderator-mediator variable distinction in social psychological research:conceptual,strategic,and statistical considerations.[J].Journal of Personality and Social Psychology,1986,51(6):1173-1182.

[23] 郭麗婷.企業金融化、融資約束與創新投資:基于中國制造業上市公司的經驗研究[J].金融與經濟,2018(5):57-62.

[24] HANSEN? B? E. Threshold? effects in? non-dynamic panels:estimation,testing,and inference[J]. Journal of Econometrics,1999,93(2):345-368.