房價波動對系統性風險的影響

仉瀟楓 楊夢 王鴻

摘要:本文在理論上分析了房地產價格波動對系統性金融風險的影響傳導機制,基于SRISK模型得到系統性金融風險數值,并選取全國商品房平均銷售價格,在此基礎上構建向量自回歸(VAR)模型進行實證研究。研究結果表明:房價波動是引起系統性金融風險的格蘭杰原因,對其沖擊影響較大。最后,基于實證結果對我國房地產市場提出政策建議。

關鍵詞:房地產價格? 系統性金融風險? SRISK? VAR模型

一、引言

自2000年以來,我國房地產市場飛速發展。2008年全球經濟危機讓政府部門認識到預估金融體系風險的重要性。據統計,2009年11月全國70個大中城市房屋售價同比上漲5.7%,2010年3月同比上漲11.7%。為了應對房價上漲過快帶來的不良影響,政府出臺了相關政策調控房地產市場,2014年8月全國70個城市新房價格都出現了環比下跌。到2016年,房地產市場迎來了新的高點,成交量絕對額破同期最高紀錄。處于高位的房地產市場對我國金融體系的威脅不容忽視,因此政府積極采取措施,2017年3月到5月,全國共38個城市實行了限購政策,房地產市場逐漸收緊,房價開始回落。

房地產的發展離不開政策的及時調控,政策的準確制定需要對市場的正確評估與預測,房地產作為金融體系中重要的一環,當其發生巨大波動時造成的影響也是巨大的。因此,為了明確房地產價格對系統性風險的影響機制,本文選取了系統性金融風險SRISK數值和全國商品房平均銷售價格,基于向量自回歸(VAR)模型研究了2008年到2018年房地產價格和系統性風險的關系,以期在結論的基礎上對我國相關政策提出建議。

二、國內外研究現狀

國內不乏有關房地產和系統性金融風險關系的研究文章。王廣龍等(2014)通過測算分析了SRISK方法的優缺點。強林飛等 (2010) 通過VAR模型,研究了銀行信貸、房地產價格與宏觀經濟三者之間的關系,證明了房地產價格對宏觀經濟的影響與房地產市場變化有關。齊謳歌(2015)論述了房地產價格波動對金融體系的傳導機制。劉向麗,顧舒婷(2014)通過AR-GARCH-CoVar模型,研究了我國房地產市場對金融體系的風險溢出效應。陶玲、朱迎 (2016) 提出了包含7個維度的能夠較好檢測金融風險的變化情況的系統性金融風險綜合指數。沈悅等(2016)通過GARCH-Copula-CoVar模型,估測了房地產價格發生波動時系統性金融風險溢出效應。徐榮,郭娜等(2017)通過建立基于有向無環圖(DAG)的結構向量自回歸(SVAR)模型,研究得出導致我國系統性金融風險積累的重要原因是房價的大幅度上漲。陳湘鵬,周皓(2019)通過比較分析得出SRISK指標更適于在微觀層面上測度我國系統性金融風險。

國外學者同樣十分重視房地產對金融系統的影響。早期主要有Franklin Allen和Douglas Gale (2000)研究了房地產泡沫與金融系統風險之間的關系。次貸危機后,Pouvelle (2012)證明了房地產價格波動對銀行系統產生影響,進而影響金融市場。Huiran Pan; Chun Wang(2013)證明了在MSA和非MSA閾值模型中,房價變化越顯著,銀行不穩定性越低。Mohammad Tajik等(2015)研究發現了房價波動對不良貸款的動態性影響十分顯著。Kelly,Jane等(2019)研究得出了房地產貸款與金融體系風險的關系。在模型方面Brownlees和Engle(2011)定義了SRISK。本文將基于Brownlees和Engle提出的SRISK指數進行房地產價格和系統性風險關系的研究。

三、傳導機制

國內外諸多學者對系統性金融風險的傳導機制研究主要基于信用貸款渠道,少數文獻也提到了銀行經營過程中對房地產市場變動而采取的經營政策,且我國金融市場還不穩定,信息傳遞過程仍然存在著一些時滯性,這也對系統性金融風險的傳導有一定影響。因此,本文將從信用貸款渠道、市場經營渠道、信息傳遞和流動性緊縮渠道三個角度去探討房價波動對系統性金融風險影響機制。

(一)信用貸款渠道

房地產價格上升對整個金融市場的影響是多方面的。對房地產的投資者來說,房價上升,投資者的財富將增加,這也提高投資者的消費信心。同時,房地產價格上升也使得投資者因財富增加而更易通過銀行對其信貸資格的考察,令他們更容易獲得銀行的貸款。這兩方面綜合起來將使得投資者擴大消費額,甚至超前消費,增加對銀行的貸款需求。對銀行來說,房價上升將使得銀行的賬面資產價值增加,融資能力得到增強,從而帶動其他各行業的投資活動。而當房價下跌時,投資者首先面對的是財富的減少所導致消費水平大規模的下降和償債能力的下降,降低消費這一舉動本身就會對經濟產生負面影響;一旦房價下跌幅度過大,房地產市值降低到貸款總額以下時,償債能力降低的貸款者就會選擇違約,銀行不良貸款率就會增加。由于房地產投資者對房價升降的不同反應從而采取的對銀行信貸的不同反應以及銀行本身為其他行業提供資金的行業特殊性,房地產價格波動所帶來的系統性金融風險轉嫁到了商業銀行上。

(二)市場經營渠道

商業銀行的利潤主要來自于貸款利息和其他非利息收入,如銀行提供中介服務所能收取的手續費和傭金。商業銀行并不能直接參與房地產市場的投資,但商業銀行可以通過對房地產行業提供資金或提供第三方信用保證等方式間接參與到房地產的交易過程中。當房地產價格下跌時,銀行這部分的資產會蒙受損失,且房價越低,再加上人們對未來房價的悲觀態度,房地產的流動性就會越差,商業銀行所能提供的資產管理等中介服務能收取的手續費和傭金也會減少。隨著商業銀行結算技術的進步,這一收入在商業銀行整個收入中所占比例將越來越大。因此,一旦出現系統性金融風險,該部分業務數量銳減,商業銀行的利潤將會受到巨大影響,即商業銀行承擔了房地產價格波動所可能帶來的系統性金融風險。

(三)信息傳遞和流動性緊縮渠道

我國的社會主義市場經濟體系建設起步不久,整個資本市場依然存在的信息傳遞機制不完善,信息傳遞仍然存在速度慢、準確性低的問題,系統性金融風險通常很容易被放大。房地產可以看作是購房者為獲得貸款而抵押給銀行的抵押品。房地產價格上升也就是抵押品價格上升,銀行為獲取利益會增加貸款,擴大信貸規模,加快資金流動性,讓更多的資金投入房地產市場,這又再一次提高了房地產的價格。在這個螺旋式上升的過程中,二者的交替增加會不斷滋生風險隱患。一旦房價下跌,抵押品價值下降,貸款違約率就會上升,緊接著到來的就是銀行壞賬激增,部分銀行很容易因為擠兌發生流動性危機。如果在同一時間內金融系統中出現幾家銀行無法及時兌現存款的情況,就有可能造成民眾的恐慌,并且這種恐慌情緒非常容易通過投資者的非理性行為擴散至整個金融系統,使得系統中的其他商業銀行和金融機構的存款和投資迅速撤出,其余行業乃至整個市場都會因流動性不足而產生一系列的嚴重后果。

四、研究方法和模型介紹

(一)SRISK指標的引入和計算

SRISK被定義為以市場下跌為條件的系統風險的資本短缺度量(Brownless&Engle,2011)。也就是以資本短缺量來描述金融機構陷入的困境。本文中我們將i公司在t時間的資本短缺定義為

CSit=kAit-Wit=k(Dit+Wit)-Wit (4.1)

其中Wit為股權的市場價值,Dit為債務的賬面價值,Ait為準資產的價值,k為審慎資產比率(這里設定為8%)。

因為srisk定義為以系統性事件為條件的預期資本短缺,即

SRISKit =Et-1(CSit|Crisis)

=kDit-(1-k)Wit(1-LRMESit)(4.2)

LRMES為長期邊際期望短缺,在此模型中LRMES約等于1-exp(-18MES),所以可得

SRISKit = kDit-(1-k)Wit exp(-18MES)(4.3)

由此,我們就得到衡量單個金融機構風險大小的指數。本模型中將單個金融機構風險度量加總后可得金融系統中的系統性風險總量

SRISKt=(SRISKit)(4.4)

(二)VAR方法介紹

本文采用結構向量自回歸模型(VAR),利用模型中的變量對其他參數做出回歸計算,從而估計、構建并檢驗模型之中內生變量的動態關系。表示為

(4.5)

其中Y為內生變量向量,p為滯后期數,為k階系數矩陣,ε為擾動向量,μ為常數項列向量。

五、實證分析

(一)樣本數據

本文的原始數據來自于萬得(Wind)數據庫和波動實驗室(https://vlab.stern.nyu.edu/),結合我國經濟和房地產發展情況,將樣本區間設定為2008年1月到2018年12月,共132個月度數據。系統性金融風險的測定采取了Brownlees and Engle(201 1)構建的系統性風險指數SRISK方法,將單家商業銀行SRISK數值加總得出我國銀行業系統性風險總值;房地產價格數據采用Wind數據庫中的全國商品房平均銷售價格,并對其進行了季節調整;SRISK數據直接來源于波動實驗室的計算結果。系統性風險指數和房地產價格分別用SRISK和EP來表示。

(二)單位根檢驗

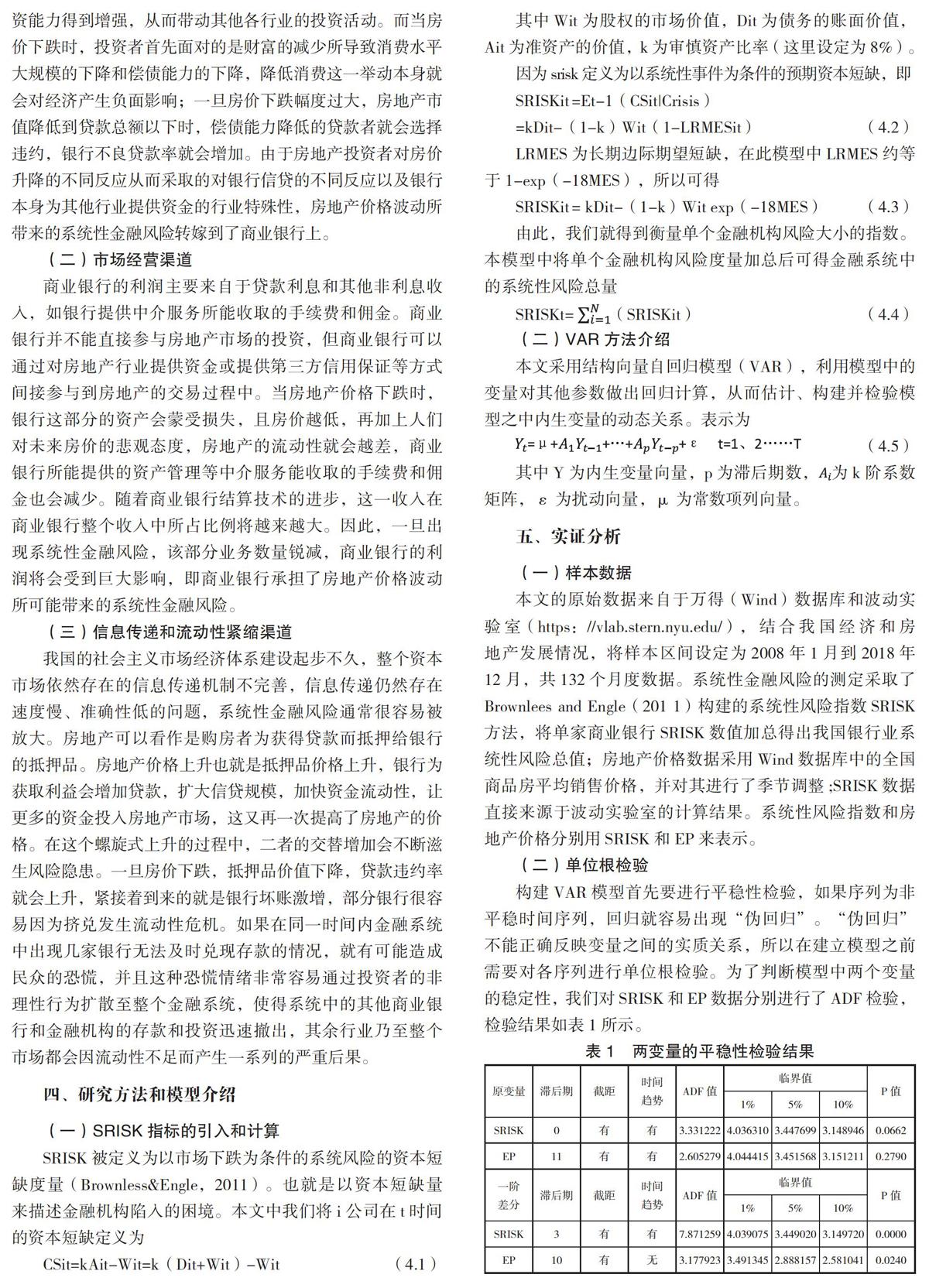

構建VAR模型首先要進行平穩性檢驗,如果序列為非平穩時間序列,回歸就容易出現“偽回歸”。“偽回歸”不能正確反映變量之間的實質關系,所以在建立模型之前需要對各序列進行單位根檢驗。為了判斷模型中兩個變量的穩定性,我們對SRISK和EP數據分別進行了ADF檢驗,檢驗結果如表1所示。

由表1我們可知,模型中SRISK和EP分別在5%和10%的顯著水平下拒絕了變量平穩的備擇假設,然后采用一階差分后的時間序列再次進行ADF檢驗,得到兩個變量均在5%的顯著水平下拒絕了5%的非平穩的原假設,則可以據此判斷兩個變量均為一階差分平穩的時間序列,要建立VAR模型,必須保證原變量之間存在協整關系,否則無意義。

(三)協整關系檢驗

在進行了ADF平穩性檢驗后,我們對原時間序列進行Johansen協整關系檢驗,判斷兩個變量之間是否存在協整關系。結果如表2所示。

由表2可知,在5%的置信水平下,兩個變量之間存在一個協整關系,即代表具有長期均衡的態勢,房價波動可影響系統性金融風險指數,符合建立VAR模型的條件。

(四)VAR模型檢驗

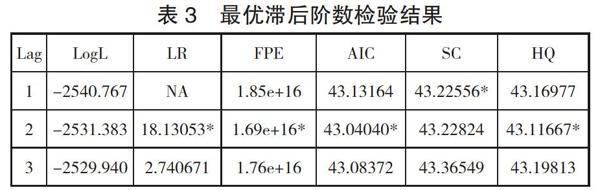

在擬合一個VAR模型之前需要確定滯后期P的最優選擇。我們依據AIC準則確定滯后階數為2階。檢驗結果如表3所示。

確定了模型的滯后階數后,我們緊接著構建VAR模型,并進一步對VAR模型的平穩性進行檢驗,模型的根的模的倒數均落在單位圓內部,因此我們可以判斷所建立的VAR模型是平穩的。

(五)格蘭杰因果關系檢驗

Granger因果假設檢驗的目的是檢驗一個變量是否為另一個變量的Granger因。我們對已經通過協整關系檢驗的變量進行Granger因果檢驗,以檢驗二者之間是否存在真正的因果關系。結果如表4所示。

由表4可以得出結論,即在10%置信水平下,房地產價格是系統性金融風險的格蘭杰原因,證明房地產價格波動和系統性金融風險之間是有關系的。

(六)脈沖響應分析

為進一步說明兩者之間的因果關系,我們進行了脈沖響應試驗。脈沖響應函數分析方法常用來全面地考察各個變量之間的動態分析,來觀察內生變量的當前值和未來值的變化以及內生變量對由誤差項所帶來的沖擊的反應。檢驗結果如圖1所示。

圖1 EP對SRISK的脈沖分析

由圖1可得到結論:房地產價格對系統性風險有著正向因果關系,自第二個周期達到最大約占22.45%,后逐漸趨于平穩。

(七)方差分解分析

方差分解就是把系統內部所有內生變量(k個)的波動根據其成因分解為k個與各方程相聯系的組成部分,以分析信息對內生變量的重要程度。方差分析結果見表5。

由結果可以看出房地產價格對系統性風險的方差貢獻度有一定上升趨勢,最終占比在23%。

六、結論

本文基于我國房地產市場發展和房價上漲的現實經濟情況,選取了系統性金融風險SRISK數值和全國商品房平均銷售價格,基于向量自回歸(VAR)模型,研究房地產價格波動對系統性金融風險的影響。本文的實證研究表明了以下結論:通過格蘭杰因果檢驗和脈沖響應函數結果分析,可得我國房地產價格的快速上漲確實會推動我國金融機構的系統性風險的上升,房地產市場對金融穩定性起著至關重要的影響作用。

結合實證研究結果及當前的我國的市場現狀,我們提出以下建議:政府應密切關注房地產價格,并采取適當的手段加強對土地市場的調控,即合理運用貨幣政策和財政政策,對房地產市場實施靈活調控,盡可能地降低房價波動所引發的系統性風險的大小,維護我國金融系統的穩定性,保證我國經濟平穩運行、持續增長。

參考文獻:

[1]張煒.我國房地產價格波動對商業銀行系統性風險的影響研究[J].金融與經濟,2018(01):28-35.

[2]徐榮,郭娜,李金鑫,何齡童.我國房地產價格波動對系統性金融風險影響的動態機制研究——基于有向無環圖的分析[J].南方經濟,2017(11):1-17.

[3]沈悅,戴士偉,陳錕.房價過度波動的系統性風險溢出效應測度——基于GARCH-Copula-CoVaR模型[J].中央財經大學學報,2016(03):88-95.

[4]段忠東.“房地產價格波動與銀行信貸增長實證研究”.《金融論壇》,2007,第2期,第40-45頁.

[5]陶玲,朱迎.“系統性金融風險的監測和度量——基于中國金融體系的研究”.《金融研究》,2016,第6期,第18-36頁.

[6]Bernanke,B.S.,and M.Gertle,1995,“Inside the Black Box:The Credit Channel of M onetary Policy Transmission”,Journal of Economic Perspective,9 (4) :27-48.

[7]Goodhart,B.,and B.Hofmann,2007,House Prices and the M acroeconomy:Implications for Banking and Price Stability.Published by Oxford University Press.

作者單位:北京交通大學