基于上市公司可轉債轉股動機的投資策略研究

余浩源

(汕頭職業技術學院,廣東 汕頭 515078)

一、研究背景

我國從90年代初在深交所開始發行可轉債,至今已歷時近30年。在這期間,可轉債市場發展日趨成熟,融資規模不斷擴大。至2017年以來,可轉債市場迎來進一步的大擴容,融資門檻進一步降低,從而給上市公司提供了更多且成本更低的融資渠道。同時,可轉債供給量的增加,也給投資者提供了更多的投資選擇。

從債券的角度來看,可轉債票面的利率往往遠低于市場利率。因此,上市公司通過發行可轉債,可以大幅降低融資成本。另一方面,可轉債也兼具股票的性質,與股價的波動具有聯動性,因而通過拉動股票的價格,可以同時帶動轉債價格的漲跌。因此,對上市公司而言,通過發行可轉債,一方面可以進行低息融資;另一方面則可以通過相關條款的設計,如回售、轉股價下修條款及提前贖回條款等,最終促使可轉債持有人進行轉股,從而達到“不還錢”的目的。

當然,對于可轉債投資者來說,買入可轉債并持有的目的也并不是為了“還本付息”,而是希望通過股價的上漲,帶動轉債價格上漲,進而順利轉股來獲得超額收益。

二、上市公司可轉債下修行為分析

在上市公司可轉債的諸多條款設計中,回售與下修條款是最為市場投資者所關注的,其中回售條款被市場視為是對投資者權益的保護,這也是可轉債有“底”的原因之一。而下修條款的設計則被視為可轉債投資的優劣條件之一,當上市公司的下修條件較為寬松時,則正股下跌時較容易觸發可轉債的下修條件,此時公司更易于根據自身實際情況來決定是否下調轉股價。而一旦下調轉股價,則有利于刺激轉債的短期上漲,從而使轉債持有人獲得短期超額收益。除此之外,上市公司發行可轉債的目的之一是獲得低息融資,并最終希望通過成功轉股來實現“借錢不還”的目的。因此,上市公司下調轉股價的目的并不僅在于短期刺激轉債價格的上漲,而是希望通過轉股價的下調來提升轉股價值,從而為促進轉股創造更有利的條件。

(一)下修行為釋放轉股信號,但對促進轉股作用有限

上市公司發行可轉債一般都會附帶相應的條款,主要有有條件回售條款,下修轉股價條款及贖回條款。其中回售條款主要是對投資者權益起保護作用,從而增強投資者購買及持有轉債的信心。下修轉股價及贖回條款的設計,在某種程度上,則主要是基于發行人便于推行轉債轉股而進行的設計。本部分主要研究下修轉股價格條款背后的發行人轉股動機。

一般來說,如果股市走熊,股價長期下跌至遠低于轉股價,而可轉債剛好進入回售期,則上市公司存在回售的壓力,此時避免回售的辦法之一就是下調轉股價從而刺激轉債價格上漲,從而避免回售。但是,避免回售只是手段之一,并非是最終目的,下修轉股價的最終目的是滿足強贖條款,促進轉股,進而達到“借錢不還”的目的。因此,即使不在回售期,也有不少上市公司通過下修轉股價,配合公司利好刺激股價上漲來帶動轉債價格上漲,從而達到強贖條件,最終促進轉股。但是,企業是基于什么原因下修轉股價,下修轉股價對促進轉股是否能真正起作用。本文統計了2010年至2018年期間發行退市并有過下修行為的可轉債來闡述這些問題,如表1所示。

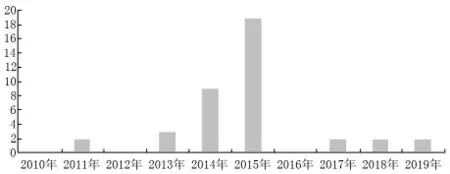

圖1 2010年至2018年已發行并退市的可轉債轉股時間分布

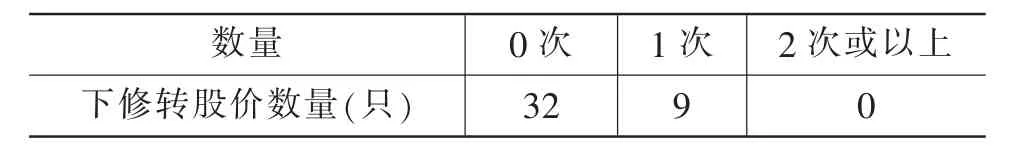

表1 可轉債存續期間下修情況

圖2 2010年至2018年間已發行并退市可轉債的下修時間分布情況

從表1可以看出,上述可轉債在存續期間,有過一次下修轉股價行為的共9只,32只可轉債沒有下修轉股價行為,下修轉股價二次及以上的可轉債數量為0。此外,9只有下修轉股價行為的可轉債中,共有2只沒有成功實現轉股,分別是雙良轉債與江南轉債,其他39只可轉債均成功實現轉股。因此,實際的轉股成功率是95.12%。可轉債轉股及下修情況如表2所示。

表2 2010年至2018年期間可轉債下修及轉股情況 (單位:只)

根據表2資料及分析表明,在轉股成功的39只可轉債中,實際僅有7只下修過轉股價。可見,下修轉股價行為與轉股成功并不存在必然的關系。另外,從上面數據資料來看,大部分可轉債成功實現轉股的時間是在2014年到2015年,其中9只在2014年期間成功轉股,19只在2015年期間實現轉股,共28只,占全部轉股可轉債比例為71.79%。另外,2011年有2只實現轉股,3只在2013年轉股,2017、2018及2019年各轉股2只,共占比28.2%。這期間可轉債轉股成功的時間分布如圖1所示。

此外,從7只下修過轉股價可轉債的下修時間分布看,也僅有2只是在2014年下修,其中在2011下修的有2只,在2012下修的有2只,2013年下修的有1只,其下修時間分布如圖2所示。

根據上述資料分析情況,可以看出,可轉債能否實現轉股跟股市行情有較大的關系,牛市才是可轉債成功轉股的催化劑。在上述39只成功轉股的可轉債中,也僅有7只下修過轉股價,占比僅為17.95%。并且,轉債的下修時間較為分散,并沒有體現出發行人對股市行情的一致預期。可見,上市公司的下修行為對轉債轉股作用不大,但卻向市場釋放了公司促進轉股的強烈動機。

(二)可轉債下修行為背后的動機分析

根據前面的研究,可轉債能否成功轉股顯然受到股市行情的影響較大。但是,這種由股市大行情帶動的被動式轉股,并沒有體現出轉債發行人背后的轉股動機。一般來說,上市公司發行可轉債實際上是一種“股權融資”,即都期望最終實現可轉債轉股,從而達到“借錢不還”的目的。當股市行情長期低迷時,正股股價長期下跌,以至股價遠低于轉股價,此時轉債的股性大大降低,只體現出債性的一面,正股除非長時間上漲,否則根本無法帶動轉債價格的上漲,從而也難以順利實現轉債轉股。這顯然與上市公司發行可轉債的初衷相違背,因此,為了實現轉股,轉債發行人必然會采取某些措施。其中,下調轉股價就是主要措施之一。但是下調轉股價意味著原股東的股權可能被攤薄,從而損害原股東的權益。因此,除非上市公司由于某些原因急于轉股,否則一般不會輕易下調轉股價。

1.上市公司的財務狀況。由于可轉債本身是具有一定面值的債券,需要發行人按期付一定比例的利息,同時到期還必須付還轉債持有人的本金。因此,當上市公司財務狀況較為緊張時,為了避免付給轉債持有人利息及本金,轉債發行人往往有較強烈的“轉股動機”,但如果此時正股股價遠低于轉股價,并且股市又較為低迷,則轉債發行人為達到“借錢不還”的目的,往往會下調轉股價,配合利好消息的釋放,從而刺激正股股價的上漲。同時帶動可轉債價格的上漲,最終解決轉股問題。從歷史經驗看,借助轉股價下修,并配合釋放利好消息來達到轉股目的的轉債不在少數。例如2019年9月10日剛發布強贖公告的藍標轉債,由于發行可轉債后,上市公司更改募集資金的使用用途,從而觸發了回售條款,鑒于公司緊張的財務狀況,通過三次下調轉股價避免了回售的壓力。在下調轉股價之后,同時釋放大股東增持等利好消息刺激正股上漲,最終轉債價格達到強贖的條件并轉股成功,實現“借錢不還”的目的。

綜上所述,財務壓力是可轉債發行人下調轉股價的動因之一。但是,根據前面的分析,并結合可轉債的歷史走勢看,下調轉股價只是釋放出上市公司想轉股的動機,如果下調轉股價之后,股市大行情仍然低迷,上市公司也沒有釋放相應的利好消息,正股走勢可能仍然不佳,這樣也無法保證轉股一定能成功。

2.基于對上市公司股票本身的估值。當可轉債正股股價長期低迷時,如果上市公司認為股價被低估,如果沒有回售或贖回壓力,一般不會輕易為了實現轉股下調轉股價,因為此時下調轉股價相當于稀釋了更多的股東股權。因此,轉債發行人一般沒有動力為促進轉股下調轉股價。反之,如果當上市公司發現正股的股價存在較大的泡沫,則發行人對正股股價會存在較強的下跌預期,此時如果不促進轉股,則由于正股后期存在持續下跌的可能,一旦正股股價下跌幅度太大,后面促進轉股的成本將會大大增加,因此此時大股東有更大的動機下調轉股價,并促進轉股。關于這一點,本部分收集統計了2010年至2019年期間已發生強贖并有下修行為的可轉債正股的市盈率,具體情況如表3。

從表3可以看出,2010年至2019年期間發生強贖并有下修行為的可轉債共計13只,其對應的正股市盈率相對都高于上市公司所在行業平均市盈率。其中共8只正股市盈率高于同期所在行業平均市盈率,占比61.54%;2只持平,百分點比15.38%;另有3只正股市盈率低于同期行業平均市盈率,分別是中國石化、燕京啤酒及中國重工。從這13只已強贖并有過下修行為的轉債來看,大部分都是在正股處于估值較高時進行轉股價下調。由此可見,由于正股股價估值較高,轉債發行人對正股有較為強烈的看跌預期。而一旦正股后期跌幅較大,則到時為促進轉股所需花費的成本將大為提高。為了減輕后續轉股的成本,發行人此時較有動機下調轉股價并采取相應措施促進轉債盡快轉股。

3.銀行提高資本充足率。按照《巴塞爾協議III》的規定,商業銀行的核心資本充足率的最低要求為8.5。該協議同時規定,商業銀行核心一級資本可以通過資本公積、實收資本、盈余公積、IPO及可轉債等形式補充。由此可見,銀行之所以發行可轉債,其目的比較明確,就是用來補充資本金。但是,通過可轉債募集來的資金凈額,必須在轉債成功轉股之后,才能真正用來補充資本金。基于這個目的,銀行往往具有較強的動機下修轉股價并促進可轉債轉股。如常熟銀行可轉債2018年2月6日上市,當年7月16日即發布下修轉股價的公告,并于8月24日在股東大會通過下修方案,轉股價也下修到底,之后隨著銀行股行情的走好,正股價格也隨之上漲,并于2019年3月18日觸發強贖,實現轉股。

三、可轉債投資建議

從歷史上看,可轉債大部分的最終結果是強贖,到期“還本付息”的比較少。因此,作為“上不封頂,下有保底”的投資品種,可轉債向來較受低風險投資者的喜愛。根據上述分析,可轉債投資可從如下幾方面考慮:

(一)根據可轉債發行人的財務狀況進行投資決策

當股市行情低迷,上市公司的股票長期下跌,并遠低于轉股價時,此時如果上市公司的財務狀況較為緊張,資金流不足,且臨近回售期,可轉債價格又剛好處于回售價之下,為避免回售,發行人往往不得不通過下調轉股價來刺激可轉債價格上漲。作為投資者,可以針對這種情況,博弈上市公司下調轉股價進行套利。

表3 2010年至2019年期間已強贖并有下修行為可轉債正股市盈率

(二)結合可轉債溢價率與正股基本面進行投資決策

可轉債的投資思路是,熊市買入高溢價率的可轉債,此時可轉債股性相當低,相當于純債。因此,可轉債受大盤漲跌的影響不大,此時買入高溢價的可轉債,一方面可以保本并獲取一定的利息收入;另一方面可以持有并等待股市行情的到來。當然,除了考慮溢價率之外,可轉債正股的基本面也是考慮因素之一,如果正股的基本面良好,尤其是處于社會熱門行業,當股市行情好轉時,這類股票往往會先行上漲,并帶動可轉債的上漲。除了熊市投資溢價率高的可轉債之外,如果判斷股市行情有好轉跡象時,則更適宜于買入基本面沒問題且溢價率低的可轉債。溢價率低的可轉債,一旦股市走牛,正股的上漲對可轉債上漲的刺激力度較大,則投資低溢價率的可轉債往往會比投資高溢價率可轉債有更為可觀的收益。

(三)投資銀行可轉債

從銀行可轉債的發行歷史上看,由于銀行發行可轉債的主要目的是補充核心資本,因此,銀行是最有動力促進可轉債轉股的。從實際情況看,銀行可轉債的強贖率是100%。所以,投資銀行可轉債的預期收益將是可觀的,當然,投資銀行可轉債時也有要注意的問題,那就是可轉債的價格必須跌到足夠低,此時進入才較為有利可圖。