量價策略分析:追逐熱門股能戰勝市場嗎?

摘要:我國投資者有明顯的“羊群行為”,傾向于購買熱門股票。本文通過構建利用量價因子的量化投資策略來模擬投資者追逐熱門股的行為。回測發現,跟風投資行為易使投資者蒙受巨大損失。基于此結果,本文構建了另一個利用量價因子量化投資策略。研究結果表明該策略有一定擇時買入的效果,但擇時賣出效果不好。綜合研究表明,投資者單純利用股票的交易量及價格作為投資依據,或者單純模仿他人投資行為、追逐熱門股都無法獲得較好的投資效果。

關鍵詞:熱門股;羊群效應;量化投資策略;量價因子

中圖分類號:F832.51文獻識別碼:A文章編號:2096-3157(2020)15-0139-03

一、引言

我國A股市場多種跡象表明,中國投資者投機性交易及羊群效應明顯。在此環境下,一大部分投資者踐行的追蹤熱點的投資行為能否有效捕獲超額收益?單純的交易量與價格數據能否成為投資的有力指標?

本文通過構建一個追逐熱門股票的量化策略模擬投資者的上述行為,并對該策略進行回測分析,進而解決以上問題。

二、策略介紹

1.研究思路與方法

本文首先考察在A股市場中通過追蹤熱點,模仿他人購買股票的行為是否有效,因此構建了用于選股的量化投資策略一,以模仿此類行為。策略一的回測結果最終表明該策略無效,說明追逐熱點股票的投資行為不理性,且會給投資者帶來巨大損失。

基于策略一的研究結果,本文又構建了用于標的物擇時交易的量化投資策略二。具體研究問題為:當標的物熱度較低時是否為較優買入時刻,熱度較高時是否為較優賣出時刻。

最后,進一步的,本文希望通過結合策略二和策略一的研究結果分析來研究單純以市場熱度作為依據的投資策略是否有效。

2.數據介紹

本文所使用的探究研究數據來源于我國A股市場2005年1月3日至2020年1月1日的數據。所涉及的指標為成交量、收盤價。本文所有策略均使用2010年1月1日至2020年1月1日作為回測區間,研究對象為滬深300指數及其成分股,基準收益為滬深300指數收益,數據來源于RICE QUANT平臺。

3.描述性統計分析

4.策略及指標構建方法

策略一為量價選股策略。本策略希望保持投資滬深300成分股中短期交易量突增的股票。同時添加價格篩選,保證低位價買入。具體構建方式:

首先為滬深300成分股編制相對成交量變化指標:

A相對成交量變化=(A最近十五天平均成交量-A前三個月平均成交量)÷A前三個月平均成交量

根據相對成交量變化指標對300支成分股進行排名,選取前30名股票作為初選股票池。若初選股票池中股票的15天平均收盤價在前三月(不包括交易日前15天)的平均收盤價的后五分位,則確定為最終的選股池。將100萬元初始投資資金以數量平均分配在選股池中。在每個月的第一個交易日更新。若上月選股池中股票符合本月選股標準,則對這些股票不進行交易操作;若上月選股池中股票不符合,則賣出此類股票,將賣出的資金以數量平均分配用于買入本月選股池中其他符合篩選標準的股票。

策略二為量價擇時策略。本策略跟蹤標的為滬深300指數。本策略希望在指數短期交易量較低時刻買進,在短期交易量較高時刻賣出。同時添加價格篩選,保證低位價買入。為構建此策略,

首先構建交易量乖離率指標及收盤價乖離率指標:

交易量乖離率 =(交易日當天成交量-交易日前十天平均成交量)÷交易日前十天平均成交量

收盤價乖離率 =(交易日當天收盤價-交易日前十天平均收盤價)÷交易日前十天平均收盤價

接著找出回測期每個交易日前1000個交易日內的交易量乖離率指標的最大值和最小值及前1000個交易日內的收盤價乖離率指標的最大值和最小值。若在回測區間任意一天,滬深300指數表現同時滿足以下兩個條件,則選擇全倉買入,初始資金為100萬元。買入條件:

(1)當日交易量乖離率小于前1000個交易日內的交易量乖離率指標的第5百分位數;(2) 當日收盤價乖離率小于前1000個交易日內的交易量乖離率指標的第20百分位數。若在回測區間任意一天,滬深300指數滿足以下條件,則選擇全倉賣出。賣出條件:當日交易量乖離率大于前1000個交易日內的交易量乖離率指標幅度的第95百分位數。

本文不考慮賣空或杠桿情況,手續費為0.08%,基準收益率均為滬深300指數收益率。

三、回測分析

本文以RICE QUANT回測平臺的回測結果為基礎進行收益評估分析。所有回測結果的圖表中,△藍色線為基準收益率,本文中全部以滬深300指數為基準收益率。■紅色線為回測策略收益率。▲黃色線為超額收益率。

1.策略一回測結果分析

策略一的投資理念為技術指標分析中“量在價先”的理念,即股價是要靠成交量推動。基于這個理念,筆者構建了成交量乖離率因子用于抓住短期內交易量飆升的股票,即近期熱門股進行購買。回測結果見圖1。

回測結果顯示此策略非常不理想。收益方面,運用此策略,十年間投資損失近85%,年化收益率為-17.556%,超額年化收益為-18.97%。且該策略風險較大,最大回測為85.037%。

考慮到量價策略交易頻率不能過低,將交易頻率調整至每天。結果發現,回測效果依然不太理想,甚至更差。回測收益為-94.17%,回測年化收益-25.519%,超額年化收益-26.939%。

為進一步研究該策略是否有效,積極調整參數。

調參方式1:為防止股票交易量異常激增嘗試將初選股票股票池設定為10~40位。

調參方式2:為防止股票池過少無法分散風險或股票池過多導致交易成本高,嘗試將初選股票池中的股票個數在10~50支范圍內嘗試。

調參方式3:為防止價格篩選條件過于嚴格或寬松,將價格篩選條件在前10~50分位區間調整測試。

調參方式4:調整相對成交量因子的變量參數。例如將原公式中的最近十五天平均成交量替換為最近十天或本月平均成交量。

調參方式5:將初始選股池改為A股市場全部股票。

經過以上五種方式及組合方式調參,回測年化收益及回測超額年化收益均為負數。基本可論證策略一無效。

綜合以上討論和分析可知,追逐熱門股的量價選股策略無效且會讓投資者虧損嚴重。也說明A股市場羊群效應中的模仿頭羊的投資者往往損失慘重。投資者也能得到警示,當持倉的股票中出現短期活躍度飆升持續破位的情況,建議果斷收手,否則容易經歷持續性下跌。

2.策略二回測結果分析

根據策略一的分析結論,當股票短期交易量飆升成為熱門股時應選擇賣出。基于此結論,構建與交易量和價格相關的擇時策略。

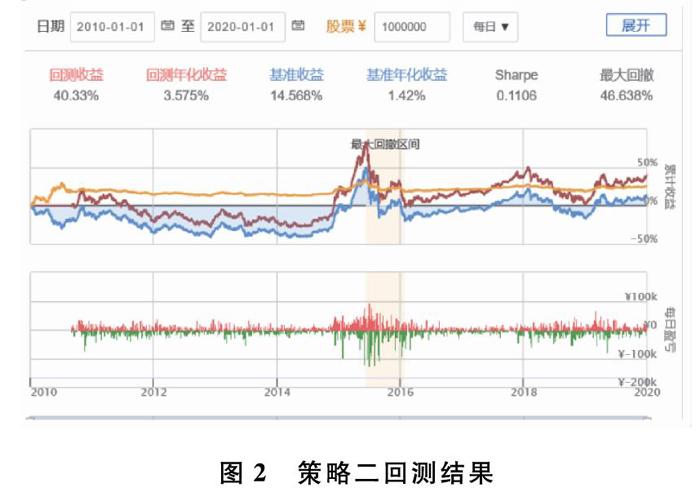

策略二的投資理念為,對于給定標的物,投資者希望獲標的物上漲趨勢。因此,需要在標的物上漲蓄力前購買。而本文認為,在蓄力前短期交易量或達到一個低點。而且此時標的物不被投資者看好,股價被低估,選擇購買。而當短期交易量達到一個高點時,標的物被炒熱,價格虛高,選擇賣出。回測結果見圖2。

回測結果表明回測期間十年收益率為40%,年化收益為3.575%,超額年化收益為2.155%。策略似乎有效,但是其十年間只進行一次買入交易,并未進行賣出交易。調整參數過后發現只有將賣出標準降低至過去1000天乖離率的第85分位時才會進行賣出策略,且交易頻率依舊非常低。因此,為進一步探尋該策略的有效性,排除回測時間點對策略二超額收益的影響,設每年的1月1日作為回測起點進行多次回測。為探測此策略在市場異常情況下的有效性,在股災前后即2015年5月1日及2015年8月1日添加。回測結果如表2所示:

回測結果表明在11次回測結果中,有4次超額收益為負數。另外,在4次負超額收益中,有3次年化超額收益差額都不超過2%,但有一次差額高達7%。11次回測結果的平均收益率為0.375%。根據此回測結果,此類策略似乎有效。

另外,得注意的是,根據觀察回測結果的詳情走勢圖,在11次回測中,標的指數在每次買入后都能在一定時間內保持上漲趨勢。為進一步探索此策略的有效性,調出了此策略在回測區間所有下達指令的詳情,發現此策略在回測的十年間共下達了18次買入指令,由于該策略沒有賣出指令,很多買入指令并不能完成。為盡可能探索此交易策略的有效性,作者在原策略的基礎上替換了新的賣出策略。此策略介紹如下:

以原有策略篩選及判斷標準下達買入指令,在每次最近買入指令的20天后全倉賣出。若20天內被下達多次買入指令,則在最新買入指令的20天后賣出。

回測結果如圖3所示。

回測結果顯示,總體來看該策略回測收益為12.145%,且超額回測收益為1.03%。此策略似乎有效。但筆者構建此策略主要為了考察策略二是否有一定能力捕捉上漲趨勢。

整體來看,此策略在2015年以前表現良好,超額收益最高達到53.27%。且令人欣慰的是,該策略捕捉到了2014年年末的一輪上漲,并且避免參與了2015年的第一輪大漲與大跌,屬于非常穩健的策略。

著眼于2015年前后,該策略未捕捉到的2015年年初開始的瘋狂上漲,這可能是由于莊家做盤、盲目投機等群體非理性因素導致市場持續過熱。另外,該策略在2015年股災之后二三輪下跌中損失較大。該策略會在2015年8月開始的兩波下跌前選擇買入可能的原因是由于金融市場去杠桿等非預期的政策性影響。這些因素狹義上來說都不屬于市場因素,因此策略無法正確判斷此時的市場形勢。同時,2015年及之后該策略沒有獲得很好的收益也可能來源于市場風格的變化。2015年股災之后,量價因子在市場中的有效性減弱。

綜合來看,該策略在金融市場走勢較為平穩,受非金融市場因素影響較小時比較有效。但該策略不太兼容于市場異常的情況,包括股市泡沫嚴重、莊家操盤、政府大力影響金融市場等情況。

四、結論與建議

策略一的回測分析表明,以交易量短期升高,即短期該股熱度提升為指標進行選股,并不能獲得超額收益。追求熱門股,以特別是跟隨他人購買的行為可能會使模仿者損失慘重。

策略二的回測分析表明,以該策略邏輯擇時買入似乎可以幫助投資者以較低的價格,在市場蓄力時買入。該策略較為穩健,可以幫助投資者較好地規避風險。然而該策略很難兼顧賣出擇時。因此即使本文所構建的交易量乖離率熱度指標可作為買入擇時策略,也需要與其他賣出測試策略搭配使用。

綜合分析結果來看,短期熱度對未來收益有一定關系,但單純以熱度作為投資標準具有一定投機性且很難獲得穩健收益,甚至容易經歷重大損失。單單使用量價因子的獲利能力十分有限。在完善策略方面可能需要與其他因子結合,形成多因子策略。另外,使用該策略時最好考慮市場風格轉變,結合因子輪動策略,才能更好地獲得收益,規避風險。

參考文獻:

[1]閆冀楠,孫浩.利用MLPOM對上海股市時變CAPM的實證研究[J].預測,1998,(2):60~62.

[2]胡繼之,于華.影響中國股市價格波動若干因素的實證分析[J].中國社會科學,1999,(3):68~87.

[3]陳良東.上海股市價量關系的實證分析[J].上海財經大學學報,2000,(3):37~41.

[4]Sharpe W.F.Capital Asset Prices A Theory of Market Equilibrium under Conditions of Risk[J].Journal of Finance 1964,19(3):425~42.

作者簡介:

肖梓楊,江西財經大學學生;研究方向:金融學。