中央與地方稅權關系研究

鐘廣池 林鎧健

摘? ? 要:我國央地稅權關系的現狀體現了我國在稅權體系上存在中央強地方弱的狀況,在“營改增”后,地方稅權目前存在缺乏主體稅種、稅收收入與財政支出不相匹配等情況。《消費稅法(征求意見稿)》中有關授權立法的規定沒有賦予地方稅收立法權,但其規定的征稅環節后移體現了對地方稅收收益權的影響。應當借助消費稅法的立法契機,從稅收立法權和稅收收益權的角度,進一步完善中央與地方的稅權關系。

關鍵詞:消費稅;消費稅立法;稅權體系;地方稅權;稅收立法權;稅收收益權

中圖分類號:DF432.1? ? ? ? ? ? 文獻標識碼:A? ? ? ? ? ? ? 文章編號:2095-7394(2020)03-0088-07

一、問題的提出

1994年,我國實行分稅制改革,將稅種劃分為中央稅、地方稅及中央與地方共享稅三大類,將三者的稅收收入分別由中央政府、地方政府以及中央和地方各按比例劃分享有。長期以來,作為地方稅的營業稅,是地方財政收入的主體稅種,而在實施“營改增”改革后,作為地方主體稅種的營業稅被調整入增值稅,這導致了地方主體稅種的缺失,地方稅收收入占國家稅收收入比重逐年下降。但是,與地方稅收比例下降的情況相悖的是地方事權的增加,地方財政支出占國家財政支出的比例不斷上升。因此,地方政府不得不依賴非稅收入和發行地方債券及債務來維持收支平衡。

在這種背景下,國務院在2016年4月29日印發了《全面推開營改增試點后調整中央與地方增值稅收入劃分過渡方案的通知》,將原有中央與地方各占75%和25%的增值稅分成比例調整成為中央與地方各占50%的分成比例。但是對地方而言,仍然不能滿足其財政支出需求。因此,在2019年10月9日,國務院發布了《實施更大規模減稅降費后調整中央與地方收入劃分改革推進方案》,該方案對于增值稅,提出繼續保持增值稅收入劃分“五五分享”比例不變,調整完善增值稅留抵退稅分擔機制等措施;而對于消費稅則提出了調整消費稅征稅環節、改革調整的稅收增量部分歸屬地方等。以此拓展地方收入來源。2018 年,國內消費稅收入為 1.06 萬億元,約占當年稅收總額的6.8%①,是我國稅收中僅次于國內增值稅、企業所得稅和個人所得稅的第四大稅收。中央發布該方案,深化消費稅改革的關鍵在于優化中央與地方的收入分配,擴大地方政府的稅收收入,緩解地方財政壓力,健全地方稅收體系。

2019年10月17日,財政部表示正在會同相關部門研究起草《消費稅法》。2019年12月3日,國家稅務總局和財政部正式公布了《中華人民共和國消費稅法(征求意見稿)》,將消費稅由行政法規提升為法律。結合改革,在未來的消費稅法中,如何體現其對央地稅權關系的影響?其是否能成為緩解地方政府財政壓力的有效途徑?應當如何完善消費稅的立法?

二、央地稅權關系的梳理

目前,我國理論界對稅權的概念尚未達成共識,但是大部分的定義都包含以下三個要素:稅收立法權、稅收征管權、稅收收益權。[1]國家稅權的分配,主要包括縱向分配和橫向分配兩個方面。[2]所謂的縱向分配是指不同層級的國家機關間對稅權的劃分,主要為中央與地方之間的稅權分配;而橫向分配則是指同級層次的國家機關間對稅權的劃分,例如在人大和政府之間對稅收立法權的分配。縱向分配與橫向分配之間不是相互獨立的,對稅權的縱向分配和橫向分配共同構成了國家稅權的整體。

(一)央地稅收立法權關系現狀

目前,我國現行稅收體系中共有18個稅種。其中,增值稅、消費稅、關稅、印花稅、契稅、城市維護建設稅、土地增值稅、房產稅、城鎮土地使用稅等9個稅種由全國人大及其常委會授權國務院制定行政法規的形式進行征管;另外,包括企業所得稅、個人所得稅、環境保護稅、耕地占用稅、船舶噸稅、煙葉稅、資源稅、車輛購置稅、車船稅等9個稅種則由全國人大及其常委會以制定法律的形式設立。而其中只有企業所得稅和個人所得稅由全國人大直接制定。

而從對稅收立法權縱向分配的角度上看,雖然《立法法》規定對稅種、稅率、征稅程序的設立均應當制定法律,無論是中央稅、共享稅亦或是地方稅,所有的稅收立法權均集中于中央。將稅收的立法權歸于全國人大及其常委會是隨著我國社會經濟水平不斷發展,人民財產權意識逐漸增強,這是落實稅收法定原則的應有之義。但值得注意的是,實際上對于部分稅權,中央在行使稅收立法權的同時,在對稅收立法權的縱向分配上為地方劃分了部分空間。例如,根據《環境保護稅法》第六條的規定,省級政府可以根據管轄范圍的實際情況,在稅額幅度內確定和調整征稅對象的具體適用稅額。

(二)央地稅收征管權關系現狀

自1994年實施分稅制改革以來,我國稅收體系長期實行國稅與地稅分立的征稅體制,國家稅務總局對國家稅務局實行垂直管理,協同省級地方政府對省級地方稅務局實行雙重管理,但以省級地方政府為主。省以下地方稅務局實行上級地稅機關與同級政府的雙重管理,但以上級稅務機關領導為主。在這種國地稅分立的征稅體系下,出現了國地稅機關稅收征管權限交叉[3]、機構重復設置導致的人員、經費高企[4]等問題。

2018年3月,第十三屆全國人民代表大會第一次會議審議通過《國務院機構改革方案》,該方案提出:對省級及以下國地稅機構進行合并,實行以國家稅務總局為主與省級政府雙重領導管理體制,以此改革國稅地稅征管體制;對于各項稅收、社會保險費、非稅收入均由稅務機構來進行征收等。通過改革,優化了稅務機構職能和資源配置,減少了國家稅收征管成本和國家治理成本,解決了稅收執法尺度不統一、稅務稽查重復監管等問題,實現了稅法統一執行。[5]可見,在國地稅機構合并后,地方政府的稅收征管權實際上已經上移中央,地方政府基本上已經喪失了稅收征管權。

(三)央地稅收收益權關系現狀

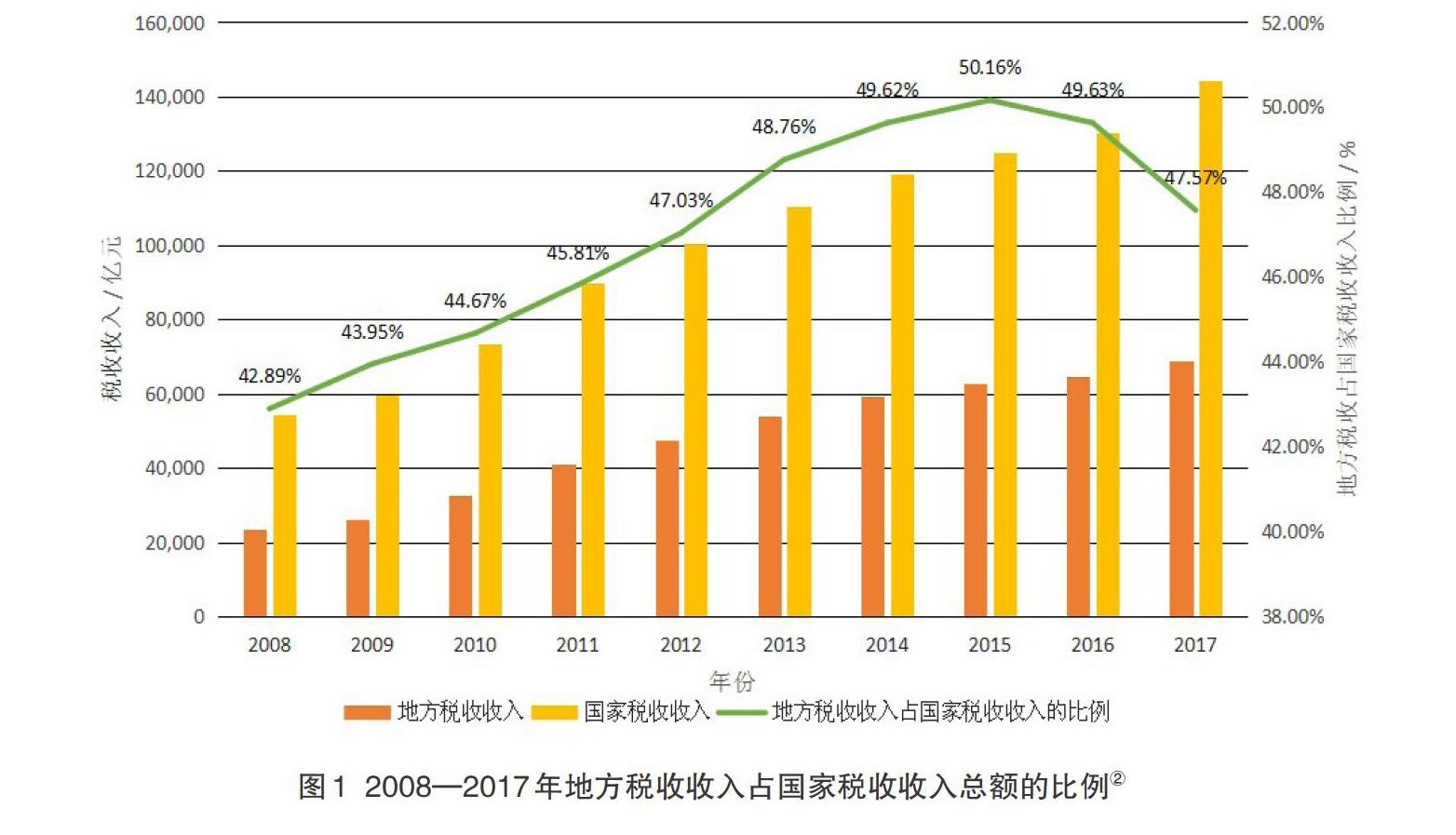

通過對近10年的統計數據比對可以清楚地看到(見圖1):相對中央而言,地方稅收收入一直低于中央;在 2008—2017年間,地方稅收收入一直處于持續上升的狀態,由 23 255.11億元增長到 68 672.72 億元;與收入總額上升狀態不同的是,地方稅收占國家稅收的比重則于2015年達到歷史峰值后,開始從2016年“營改增”第一年起出現明顯的回落跡象,并在之后兩年持續下降,這種現象表明了地方稅收收入占國家稅收收入總額的比例受到了“營改增”政策的明顯影響。

與收入比例變化呈相似變動的是地方財政支出占國家財政支出總額的比例(見圖2)。地方財政支出占國家財政支出總額的比例在2008—2011年由78.68%上升至84.88%,呈現迅速上升的趨勢,但在2011年后又明顯放緩,2011—2018年此比例上下波動沒有超過1%。地方財政支出占國家財政支出總額的比例在2015年達到峰值,隨后兩年出現稍微下滑。從趨勢上看,地方稅收收入占國家稅收收入總額的比例出現明顯的下降態勢,而地方財政支出占國家財政支出總額的比例雖然有所下降少,然而絕對值仍呈增長趨勢。

從地方財政收入結構上看(見圖3),地方稅收收入占地方財政的比重從2008年的81.17%下降到2017年的75.08%;而與之相對,非稅收入在地方財政中所占比重則由 2008年的18.83%增長到2017年的24.92%,在短短不到十年間,非稅收入總量迅速增加。這種現象反映了地方政府的稅收收入和事權支出已經逐漸不相匹配,為了滿足其支出不斷增長的需要,地方政府只能通過轉讓土地、發行政府債券等方式來來獲得額外的非稅收入。[6]

從現行稅種收入劃分情況上看,共享稅對地方稅收收入總額的貢獻達到了70.00%以上。以2017年的數據為例,6種共享稅全年稅收收入總額為51 344.21億元,8種地方稅全年稅收收入總額為17 328.51億元,共享稅約占地方稅收收入總額的74.70%。③

通過分析,我們了解到:近十年來,雖然我國地方稅收收入隨著國家整體經濟的發展迅速增長,但是地方財政支出占國家財政支出總額的比例也在不斷上升,地方政府稅收收入與財政支出出現明顯差距,“營改增”的政策影響已經凸顯,雖然后續中央將增值稅分成比例由“六四分成”變為“五五分成”,增加了地方增值稅的分成比例,但是仍不足以彌補“營改增”對地方財政收入的影響;導致了地方政府財政收入必須要依賴中央的稅收返還和轉移支付,但是中央的稅收返還和轉移支付并不能由地方政府自主決定,這迫使地方政府需要利用非稅收入和發行地方債務的方式來彌補地方財政支出的缺口。

從以上三個角度分析了央地稅收關系后可以發現:我國稅權體系呈現中央強地方弱的基本態勢。與中央相比,地方政府的稅收權限有限,當稅收分成無法滿足地方政府財政支出需要時,地方政府不得不依靠非稅收入——地方債務和轉移支付等其他方式籌資。財政支出預算上的約束,制約著地方政府治理水平的提高。

三、以消費稅立法為契機完善央地稅權分配

我國現行的消費稅是1994年分稅制改革之時產生的,在建立規范化增值稅的基礎上,根據我國的消費政策和產業政策的要求,對部分商品征收消費稅,形成了流轉稅領域以增值稅普遍調節和消費稅特殊調節相配合的雙層調節機制。[7]1993年經全國人大授權,國務院頒布了《中華人民共和國消費稅暫行條例》(以下簡稱《條例》),并于1994年開始實施。同期,財務部制定了《消費稅暫行條例實施細則》(以下簡稱《實施細則》),該《實施細則》對《條例》的相關規定進行了細化。但在此之后,財政部和國家稅務總局根據國務院的授權對消費稅的征稅稅目、稅率等事項通過制定相關的部門規章的形式進行了變更。上述消費稅的立法情況反映了我國消費稅存在立法層級低、授權立法濫用等問題。[8]2019年12月3日,財政部和國家稅務總局向社會公布了《消費稅法(征求意見稿)》,全文共23條,該草案延續了《條例》所規定的消費稅基本制度框架,在結構層面保持了穩定,并且在法律草案中體現了已經實施的改革和政策調整內容,同時草案還有一個突出的亮點,即賦予了國務院實施消費稅改革試點的權力,在試點范圍內調整消費稅的稅目、稅率和征收環節。

(一)《消費稅法(征求意見稿)》對央地稅權的分配

所謂“地方稅體系”是由多種地方稅種組成,具有一定收入規模、明確的稅收劃分及相對獨立的征收管理機構的統一體。[9]消費稅法對地方稅權的影響便體現在這統一體所擁有的三種權力之上。國地稅合并后,地方政府享有的稅收征管權上移[10],地方稅權實際上已不存在對稅收征管權的控制。因此,將從地方稅收立法權和地方稅收收益權的角度分析消費稅法對地方稅權的影響。

1.增加了有關授權立法的規定,未賦予地方稅收立法權

對于是否授予地方一定的稅收立法權,理論界存在的很大爭議,大部分的學者認為應當賦予地方一定的稅收立法權,并提出了多種授權范圍的設想。[11-14]在《環境保護稅法》中,全國人大常委會授權了省級政府增加征稅稅目和在法定稅率內調整稅額的權力,屬于中央授予地方的一種有限的稅收立法權。而在《消費稅法(征求意見稿)》中并沒有規定中央對地方的縱向授權,而只規定了授予國務院調整消費稅的橫向授權。

《消費稅法(征求意見稿)》第2條規定:“根據宏觀調控需要,國務院可以調整消費稅的稅率,報全國人民代表大會常務委員會備案。”第20條規定:“國務院可以實施消費稅改革試點,調整消費稅的稅目、稅率和征收環節,試點方案報全國人民代表大會常務委員會備案。”這兩個條文的規定實質上授予了國務院對消費稅進行調整的權力,雖然按照條文規定,國務院對消費稅的調整需要報全國人大常委會備案,但這也僅僅只是備案,國務院對消費稅的調整不需要經過全國人大及其常委會的批準。根據《立法法》規定,對稅種的設立、稅率的確定和稅收征收管理等稅收基本制度只能夠制定法律。

對此,財政部和國家稅務總局在《關于<中華人民共和國消費稅法(征求意見稿)>》的說明》中對上述兩項授權作出的解釋是:消費稅是調節稅種,對生產和消費行為具有重要調節職能。國務院需要根據具體情況對消費稅稅率進行相機調整。同時,消費稅改革仍在進行階段,尚未完成改革目標,因此有必要授權國務院進行試點調整。

2.消費稅法征稅環節后移對地方稅收收益權的影響

《消費稅法(征求意見稿)》第3條規定在零售環節征收消費稅,并且增加了授權試點制度,體現了國務院印發的《實施更大規模減稅降費后調整中央與地方收入劃分改革推進方案》中對于消費稅改革的具體要求,是為了后續消費稅改革作出的一種制度性安排。同時《征求意見稿》還平移了原先對貴重首飾及珠寶玉石中的金銀首飾、鉑金首飾和鉆石及鉆石飾品,在零售環節征收5%的稅率;對超豪華小汽車,在零售環節征收10%的稅的規定,與《征求意見稿》第3條相呼應,使該條的內容得以落實。

(1)零售環節征收對地方稅收收益權的影響。作為消費稅課稅對象的消費品的生產以及消費情況在各個地區之間存在著差異,有些地方是某種征稅消費品的主要生產地,但卻不是其主要銷售區域;而有些地區是某種征稅消費品的消費要地,但卻不是該產品的生產產地。在消費稅作為中央稅時,消費稅不存在稅收收入劃分的問題,因此消費稅的征收環節對稅收的分配沒有影響,中央可以通過轉移支付的方式,根據中央的調控決定消費稅收入的用途。但在消費稅改革的背景下,消費稅極有可能由中央稅變為共享稅,若消費稅只從生產環節和進口環節征收,消費稅稅收收入便只會歸于生產地或者進口產地的地方政府,但實際上消費稅是由終端消費者負擔的,因此這便會產生稅收收入劃分不公平的現象。而若從零售環節征收消費稅,雖然征稅難度和征收成本會相應增大,但是其稅收收入劃分則會更加公平。

(2)消費稅收入劃分對地方稅收收益權的影響。從對地方稅權現狀的分析上看,我國地方稅權存在主體稅種缺失、稅收收入缺口較大等問題。根據國務院印發的《實施更大規模減稅降費后調整中央與地方收入劃分改革推進方案》中的要求,消費稅改革的重點之一是改變消費稅稅收收入劃分,將部分消費稅收入劃歸地方。消費稅法關于征收環節后移和授權試點的制度設計便是為改革所做的前期鋪墊。

2018年,國內消費稅收入達到10 632億元,占當期稅收收入約6.80%的比重,是全國第四大稅收來源。從當年財政收入看,地方政府一般預算收入為97 903億元,中央財政收入為85 456億元,則消費稅收入相當于前者的10.90%,后者的12.40%。而如果地方財政擁有消費稅全部稅收收入,則中央和地方財政收入分別占全國的40.80%和59.20%。①消費稅逐步下劃地方,將有效緩解地方稅收收入與地方財政支出不相匹配的狀況。雖然目前在《征求意見稿》中延續了之前消費稅改革所規定的對貴重首飾及珠寶玉石中的金銀首飾、鉑金首飾和鉆石及鉆石飾品,在零售環節征收5%的稅率;對超豪華小汽車,在零售環節征收10%的稅。但是,對消費稅的改革仍未涉及到占消費稅稅收收入總額絕大部分的煙、油、酒三類商品,因此從《征求意見稿》中可以看出,消費稅收入分配的改革仍沒有對地方稅收收益權產生實質性的影響。但是,結合《征求意見稿》為后續改革所預留的空間和國務院對消費稅改革的說明,我們可以期待消費稅收入劃歸地方能夠優化中央與地方間的收入分配,擴大地方政府的稅收收入來源,緩解地方財政壓力,健全地方稅體系,對地方稅權產生足夠積極的影響。

(二)應進一步提升消費稅法立法水平,完善央地稅權劃分

1.在《消費稅法》中細化授權規定

我國現實的稅收立法授權不屬于西方國家普遍實行的“授權+限權”的模式,而是在特定環境下形成的“授權+不限權”的模式。[15]在《消費稅法(征求意見稿)》中規定的授權模式同樣為“授權+不限權”的模式,這種授權模式具有以下兩個特點。

(1)對轉授權沒有約束。從條文上,該《消費稅法(征求意見稿)》沒有對轉授權作出任何許可或禁止的規定,因此我們可以看出法條對轉授權的規定是十分模糊的,而從過去稅收征收的實際情況上看,國務院存在兩種轉授權情況:一是授權財政部、國家稅務總局等稅收行政主管部門通過發布部門規章的形式對稅收的征收范圍和稅率等作出調整;二是授權地方政府發布地方政府規章對稅收的征收范圍和稅率等作出調整,這種對地方政府的授權通常體現在對稅收改革的試點上。

(2)對授權程序沒有規定。《消費稅法(征求意見稿)》對消費稅的授權程序沒有規定,體現在以下兩個方面:第一,授權前提模糊,在意見稿中對授權的前提幾乎沒有條件限制,只籠統地規定了“根據宏觀調控需要”,這種模糊的授權前提使得國務院可以隨時對被授權事項做出改變;第二,授權沒有期限,《意見稿》只要求國務院對消費稅稅率和消費稅試點的調整向全國人大常委會做出備案,但是這種備案實質上改變了法律的內容,且沒有做出時間限制要求這種調整上升為法律修正案。

因此,在這種授權模式下,消費稅法應當對授權規定予以細化,將被授權主體的范圍進行進一步界定,并且對授權程序也需要作出具體的規定。

2.在消費稅法中體現消費稅改革成果,增強地方稅收收益權

目前,我國消費稅改革仍在進行之中,根據國務院印發的《實施更大規模減稅降費后調整中央與地方收入劃分改革推進方案》,《消費稅法(征求意見稿)》中征稅環節的后移和授權試點的制度設計體現了增強地方稅收收益權的趨勢。但是,從目前的改革情況來看,對地方稅收收益權的增強仍只停留在方案設計層面,而在制度中仍未被具體落實。因此,應當進一步在消費稅法的立法中細化對地方稅收收益權的加強,以達到通過消費稅收入劃歸地方來優化中央與地方間的收入分配,擴大地方政府的稅收收入來源,緩解地方財政壓力,健全地方稅體系。

四、結語

《消費稅法(征求意見稿)》中沒有直接授權地方對消費稅享有調整權力,而根據稅收法定原則的要求,轉授權不符合稅收法治國家的建設目標,因此,該征求意見稿中無地方稅收立法權的存在空間,是否應予以地方一定的稅收立法權值得進一步探討。應當借助消費稅法立法之機,進一步增強地方的稅收收益權,如參照德、日等國的規定,通過制定《財政收支劃分法》,在法律對中央與地方之間稅收收益權有所規定的前提下,使地方能夠對自己的稅收收入有足夠的預判,防止出現由于中央對地方稅收收益的調整而導致其財政支出與財政收入產生較大的差額而影響地區的發展。

注釋:

① 數據來源:國家統計局數據網(http://data.stats.gov.cn/index.htm)。國內消費稅不包括進口產品消費稅。

② 數據來源:國家統計局數據網(http://data.stats.gov.cn/index.htm)。由歷年國家和地方財政主要收入項目整理而得。

③ 數據來源:國家統計局數據網(http://data.stats.gov.cn/index.htm)。由歷年地方財政主要收入項目整理而得。

參考文獻:

[1] 李俊英. 地方稅概念的文獻梳理與內涵界定[J]. 地方財政研究,2019(7):64-73.

[2] 張守文. 稅權的定位與分配[J]. 法商研究(中南政法學院學報),2000(1):43-49.

[3] 馬海濤,姜愛華. 優化稅權配置完善地方稅體系[J]. 稅務研究,2011(11):3-9.

[4] 胡建民. 我國稅收征管問題研究[D].武漢: 華中科技大學,2011.

[5] 艾希繁. 稅收法治視角下的國稅地稅征管體制改革[J].華南理工大學學報(社會科學版),2019,21(2):92-100.

[6] 崔志坤,王振宇,常彬斌. “營改增”背景下完善地方稅體系的思考[J]. 經濟縱橫,2014(1):87-91.

[7] 劉隆亨. 稅法學[M]. 北京:法律出版社,2006:178.

[8] 高銘偉. 關于消費稅立法修訂的幾個問題[J]. 稅收經濟研究,2013,18(6):70-76.

[9] 陳少英. 可持續的地方稅體系之構建:以稅權配置為視角[J]. 清華法學,2014,8(5):51-67.

[10] 余龍. 國地稅機構合并與深化財稅體制改革[J]. 現代管理科學,2018(9)28-30.

[11] 苗連營.稅收法定視域中的地方稅收立法權[J].中國法學,2016(4):159-178.

[12] 傅紅偉.論授予地方稅收立法權的必要性與可行性[J].行政法學研究,2002(2):28-32,39.

[13] 胡宇.試論我國地方稅收立法權的確立與界定[J].中央財經大學學報,1999(2):3-5.

[14] 李大明.地方稅收立法權的研究[J].稅務研究,1998(8):3-5.

[15] 胥力偉. 中國稅收立法問題研究[M]. 北京:經濟科學出版社,2014:52-55.

責任編輯? ? 趙文清

Research on the Relationship between Central and Local Taxing Power:Based on the Consumption Tax Legislation

ZHONG Guangchi, LIN Kaijian

(South China Agriculture University, Guangzhou 510642, China)

Abstract: The status of the taxing power relationship between Chinas central and local governments reflects the problem of its strong effect in central areas but weak in regional areas in Chinas taxing power system. After the “tax reform”,local tax rights currently have some problems that refer to lack the main tax types, mismatch the tax revenue and fiscal expenditure and so on. The provisions of the Consumption Tax Law (Draft for Solicitation of Comments) on authorizing legislation do not confer local tax legislative powers, but the shifting of the taxation links it provides reflects the impact on local tax revenue power. We should take advantage of the legislative opportunity of the Consumption Tax Law to further improve the tax right relationship between the central and local governments from the tax legislative power and tax revenue power.

Key? words: the Consumption Tax; the Consumption Tax Law; tax power system;local tax power;tax legislative power; tax revenue power