機構持股對并購長期績效影響研究

[摘 要]文章結合管理層權力這一公司治理因素,從機構投資者的外部監督治理的角度來考察企業并購長期績效,以探討我國企業并購的內在機理。以 2012—2015 年我國 A 股市場并購樣本為研究對象,實證檢驗了機構投資者、管理層權力與企業并購長期績效的作用機理。研究表明:一是機構投資者持股能有效提升企業的并購績效;二是管理層權力在機構投資者與并購長期績效之間發揮部分中介效應,機構投資者可以通過抑制管理層權力來提升企業的并購長期績效。研究結論為企業積極引入機構投資者并合理控制管理層權力提供了一定依據。

[關鍵詞]機構投資者;管理層權力;企業并購長期績效

[DOI]10.13939/j.cnki.zgsc.2020.25.008

1 引言

近年來許多中國企業采用并購的方式提高自己的競爭力,如何使企業并購后績效能夠穩步提高成了近年相關研究關注的重點。隨著機構投資者對企業經營活動的介入逐漸加深,管理者的并購行為也會受到機構投資者的影響,而學術界對于機構投資者與長期并購績效的研究頗少,且機構投資者對管理層權力的影響亦尚不明確。因此,基于機構投資者和管理層權力的治理作用,通過機構投資者參與等角度對企業并購活動進行研究具有重要意義。綜上所述,文章的研究包含以下方面的問題:機構投資者持股和管理層權力分別對并購后長期績效具有怎樣的影響關系?機構投資者能否通過積極參與公司治理,抑制管理層權力的消極影響進而提高并購長期績效?文章將圍繞上述問題進行理論分析與實證檢驗。

2 文獻回顧與研究假設

2.1 機構投資者與并購長期績效

近年來,學者們從公司業績、再融資決策等角度對機構投資者的作用進行了研究,但至今尚未得出一致的結論。國外研究中,已有關于機構投資者在并購中作用的研究。Qiu(2006)研究發現,美國市場的機構投資者中,公共養老基金提高了公司并購后的長期績效。國內研究中,尚航標等(2017)研究發現機構投資者持股水平可以有效提高并購績效;卞金鑫(2017)認為隨著金融經濟市場的不斷發展,機構投資者逐漸積極參與公司活動,進而也積極參與公司并購。

作為企業的重大戰略決策,并購是機構投資者會積極參與的決策之一。一般而言,機構投資者的持股比例越高,越愿意采取長期投資策略,并憑借著專業的技能,有效監督管理層的并購行為,增加并購的成功率,最終提高并購后的公司績效。此外,機構投資者可以通過參與股東大會等途徑積極參與公司內部的治理,監督公司管理層,影響所投資公司的行為,尤其在并購這樣的重大事件中促使公司做出正確的決定,從而影響被投資公司在并購活動后的經營績效。綜上所述,機構投資者有一定的持股規模,且具有信息和專業優勢,有動機和能力對公司治理實施監督,因此文章提出假設1:

H1:機構投資者整體持股比例與并購公司的并購長期績效正相關。

2.2 機構投資者與管理層權力

在企業并購過程中,機構投資者發揮積極作用的途徑包括對管理層進行有效監督,尤其是當內部治理弱化導致高管集權條件下,機構治理可以有效替代公司內部治理 (Boyd和Smith,1996)。國內文獻也支持機構投資者對管理層的監督作用,如機構投資者持股能夠有效降低管理層的在職消費,增加公司績效 (李艷麗等,2012 )。一般而言,機構持股比例高低與機構投資者施加于管理層的壓力大小成正比(Steve,2012)。

正如前文分析,機構投資者具有監督公司管理層行為的動機,在參與公司治理的過程中,機構投資者通常是代表股東利益,行使其股東權利來實現對管理層的有效監督。當機構投資者越能發揮監督角色的功能,管理層權力尋租成本也就越高。因此,機構投資者持股可以約束管理層權力,抑制管理層權力對公司治理帶來的在職消費和無效投資等負面效應。由此可見,作為一種外部監督機制,能夠積極參與公司治理,機構投資者的持股比例越高,對管理層的監督作用越強,因此文章提出假設2:

H2:機構投資者整體持股比例與管理層權力存在負相關關系。

2.3 機構投資者、管理層權力與并購長期績效

管理層和外部投資者之間的信息不對稱是導致管理層過度擴張以及投資失敗的影響因素(Biddle & Hilary,2006),管理層機會主義假說認為,當企業留存一定程度的現金時,管理層有動機將其用于提高自身福利甚至通過擴大企業規模來提升薪酬待遇(馬金城等,2017;李洋,2019)。雖然目前許多并購活動被證實有損股東價值,但高管依然樂此不疲,權力較大的高管有更強的動機進行更多的并購活動,其原因在于并購過程中,高管更關心自己的利益。造成這種情況的主要原因是,當高管權力過大甚至凌駕監督之上時,高管通過并購活動進行權力“尋租”情況更可能發生(劉星和徐光偉,2012;初春虹等,2016)。即當高管急于建功立業且其權力較大時,他們更有動機進行擴大企業規模的并購活動,使得并購活動違背股東利益或者并購過程不充分、產生沖動并購等行為導致對并購績效有負面影響。

因此結合前文分析,機構投資者作為一種外部監督機制,能夠積極參與公司治理,對管理層進行有效監督,尤其是當內部治理弱化導致高管集權條件下,機構治理可以有效替代公司內部治理,約束管理層權力,由此通過并購過程中對約束管理層權力帶來的監督效應削弱管理層權力對并購長期績效的消極影響,甚至使得并購長期績效提升。因此,文章基于假設H2提出假設H3:

假設H3:管理層權力對機構投資者影響并購長期績效起到中介作用。

3 研究設計

3.1 ?樣本選擇與數據來源

借鑒以往并購的研究方法,對并購樣本進行如下處理:第一,選擇A股上市公司并完成并購的并購樣本;第二,因為文章中要使用變化量和滯后量,因此剔除上市年份不足及在文章研究時間范圍內被特別處理 (ST 或 PT) 的樣本;第三, 剔除金融類上市公司樣本;第四,剔除并購交易金額在 100 萬元以下的樣本;第五,對于同一公司在同一年的多起并購,保留公司在當年第一起并購以降低不同并購事件間的影響;第六,剔除變量存在缺失值、異常值和無效值的樣本;第七,對所有的連續變量都作縮尾處理。文章數據來源于Wind數據庫和國泰安數據庫,變量的運算和模型的運行主要運用STATA 14.0軟件完成。

3.2 變量的界定與實證模型

3.2.1 管理層權力

文章在綜合已有文獻借鑒權小鋒和吳世農(2010)、劉星等(2012)對管理層權力衡量方法,從結構權力、專家權力、聲望權力、所有制權力四個維度對文章的管理層權力進行合成分析,得到管理層權力指標Power。

3.2.2 并購長期績效

文章采用會計研究法,衡量并購方的并購長期績效。文章參考葛結根(2015)的研究方法,利用因子分析法構建模型計算出上市公司綜合評價指標,以便全面和客觀地反映并購前后經營績效,最終得到并購后三年綜合并購長期績效MAPER。

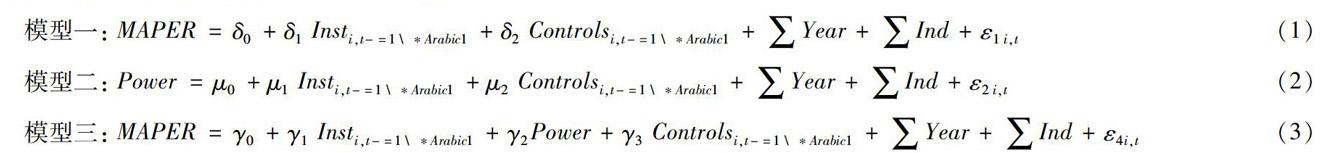

3.2.3 模型的建立

參考溫忠麟等(2014)的中介效應檢驗步驟,依次建立機構投資者與并購長期績效的回歸模型(模型一)、機構投資者與管理層權力的回歸模型(模型二)、機構投資者、管理層權力與并購長期績效的回歸模型(模型三),模型中自變量和各控制變量包括:上年持股比例Inst、企業規模Size、托賓Q值、總資產周轉率Tatr、每股現金流NCF、并購類型Mergertype、支付方式Mergerpay以及關聯交易Relevance。

模型一:MAPER=δ0+δ1Insti,t-=1\*Arabic1+δ2Controlsi,t-=1\*Arabic1+∑Year+∑Ind+ε1i,t (1)

模型二:Power=μ0+μ1Insti,t-=1\*Arabic1+μ2Controlsi,t-=1\*Arabic1+∑Year+∑Ind+ε2i,t ?(2)

模型三:MAPER=γ0+γ1Insti,t-=1\*Arabic1+γ2Power+γ3Controlsi,t-=1\*Arabic1+∑Year+∑Ind+ε4i,t (3)

4 實證結果與分析

4.1 ?描述性統計

表1是主要變量的描述性統計結果,其中,并購長期績效變動值均值為0.0275,最小值為-2.2824,最大值為2.2824,表明研究樣本的上市公司中并購長期績效較小,呈微上升趨勢。管理層權力的均值較小,最小值為-0.7213,最大值為0.8911。機構資者持股比例均值為38.45%,說明機構持股比例不在少數,而比例越大,越能影響公司治理。

4.2 回歸結果與分析

表2中(1)為模型一的回歸結果。由表中 Inst系數,可知機構投資者持股比例對并購長期績效有顯著影響,且為正向影響,并購后,機構投資者為獲取長期利益,會結合自身優勢參與公司治理,所以機構投資者對并購后的長期績效產生了顯著的正向影響作用,驗證了文章的 H1。表2中(2)為模型二的回歸結果。可以看出,機構投資者持股比例與管理層權力的相關系數為-0.2308,且在1%的統計水平上顯著,說明機構投資者持股比例越高,管理層權力越小,兩者顯著負相關。一定程度上,上市公司的機構投資者約束了企業管理層權力,并制衡管理層在并購決策及公司治理中的權力膨脹,驗證了文章的 H2。表2中(3)為模型三的回歸結果。對比(1)列,模型三在模型一的基礎上控制了管理層權力,加入Power后可以發現,調整后的R2值上升,模型整體解釋能力提高;根據溫忠麟(2014)中介效應檢驗方法,模型二和模型三中Power的系數均顯著為負,模型一和模型三中Inst的系數均顯著為正,因此,管理層權力對機構投資者和并購長期績效的關系起到顯著的部分中介效應,中介效應比重為10.30%;說明機構投資者的持股能夠約束管理層權力及其負面效應,運用間接的影響方式提高企業并購長期績效,綜上所述,假設 H3 得到驗證。

5 結論及啟示

研究結果表明:第一,機構投資者持股對企業并購長期績效有顯著正向影響;第二,機構投資者持股對企業管理層權力有顯著負向影響,機構投資者能夠約束企業管理層權力;第三,管理層權力在機構投資者持股與并購長期績效間存在部分中介效應。因此,機構投資者既能夠直接影響企業并購長期績效,又能夠通過制約管理層權力以間接影響企業并購長期績效。

文章帶來的啟示包括:第一,在企業層面,應當充分認識機構投資者持股和高管權力過大對企業績效影響的原因及作用路徑,在建立現代公司治理結構的基礎上,要積極鼓勵外部監督,防止內部人控制,并避免盲目進行并購決策;第二,在宏觀政策層面,我國機構投資者的規模仍較小,應完善資本市場基礎制度,為機構投資者發展創造良好的市場環境,以此調動機構投資者的監督積極性,引導機構投資者樹立長期投資觀念,鼓勵機構投資者通過參與公司治理進行 “價值創造”。

參考文獻:

[1]周紹妮, 張秋生, 胡立新. 機構投資者持股能提升國企并購績效嗎——兼論中國機構投資者的異質性[J]. 會計研究,2017(6).

[2]卞金鑫. 機構投資者與我國上市公司治理研究——基于并購的視角[D]. 北京:對外經貿大學,2017.

[3]溫忠麟, 葉寶娟. 中介效應分析:方法和模型發展[J]. 心理科學進展, 2014, 22(5):731-745.

[4]葛結根. 并購支付方式與并購績效的實證研究——以滬深上市公司為收購目標的經驗證據[J]. 會計研究, 2015(9):74-80.

[5]SHLEIFER A,R W VISHNY.Stock market driven acquisitions[J].Journal of Financial Economics,2003(70): 295-311.

[作者簡介]王清靈(1995—),女,漢族,湖北襄陽人,碩士,研究方向:資本市場與財務。