汽車行業上市公司財務風險預警

2020-11-06 02:51:50張曉晴齊延艷

中國集體經濟

2020年27期

關鍵詞:財務風險

張曉晴 齊延艷

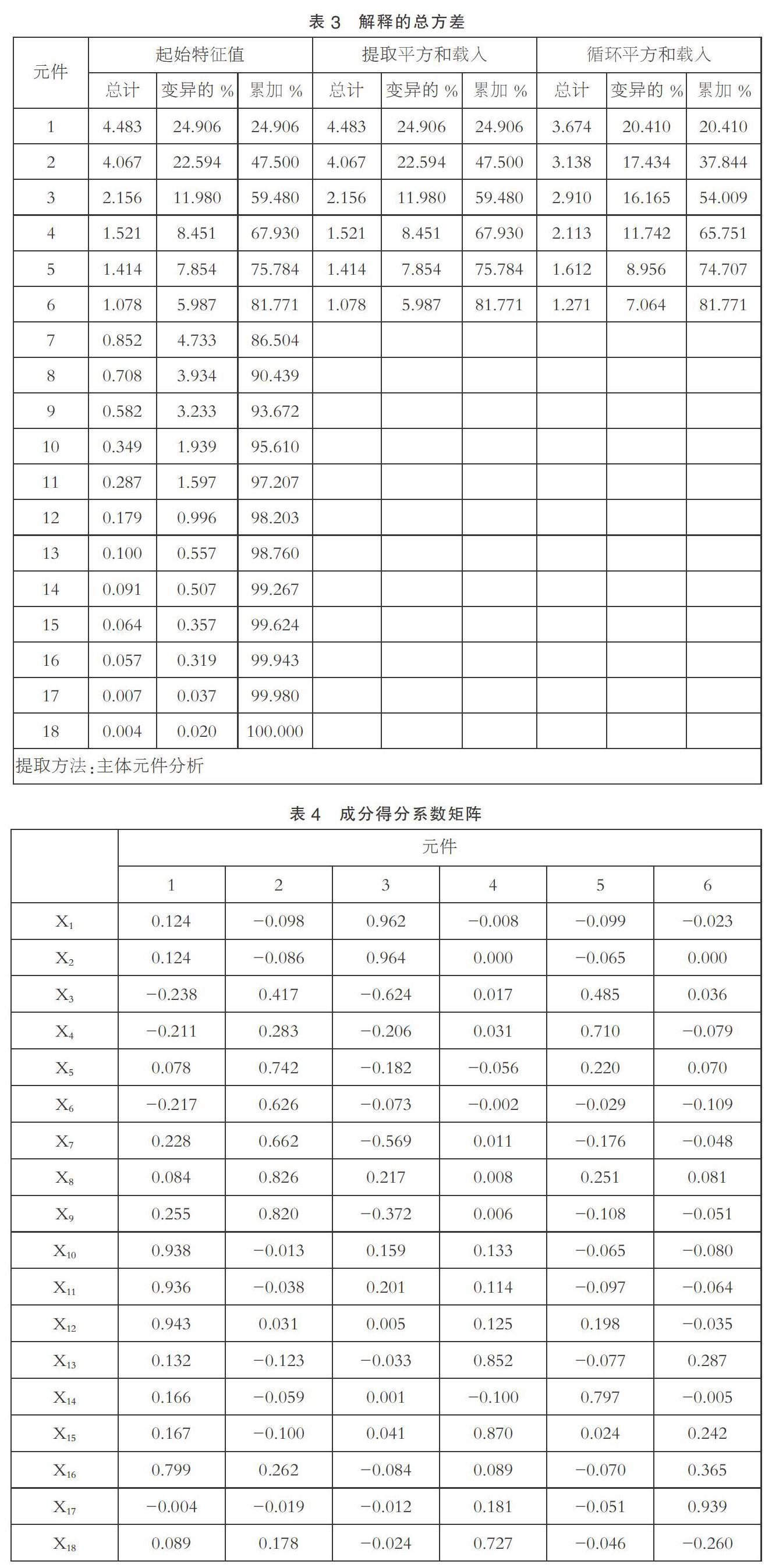

摘要:汽車行業是我國經濟的支柱產業之一,但近期我國汽車市場不景氣,許多潛在的財務風險需要被重視。文章以我國汽車行業上市公司為研究對象,選取2015~2017年140家汽車行業上市公司的財務指標,利用主成分分析法篩選出六個主成分因子,再通過Logistic回歸分析建立汽車行業財務預警模型,利用2018年樣本公司財務數據檢驗得到該模型總體預測準確率達到95.71%,財務預警效果良好,對汽車行業企業經營者和外部投資者具有參考價值。

關鍵詞:財務風險;主成分分析;logistic回歸;汽車行業;預警模型

一、汽車行業上市公司現狀分析

汽車行業作為我國經濟的支柱產業之一,在提升國民經濟、增加就業崗位、刺激消費等方面發揮著重要作用。但從2018年年底開始汽車銷量呈現下滑趨勢,國內汽車市場消費疲弱,新能源技術尚不成熟,2019年我國汽車行業似乎進入了冬天,但我國人均汽車保有量較發達國家仍有很大的發展空間。目前汽車行業正在由傳統領域競爭轉向新能源、智能化自動駕駛領域,處在變革的臨界點,面臨著眾多機遇與風險。此時如何有效降低成本、防范財務風險,預防財務危機的出現成為汽車行業值得關注的重點。因此,建立一個適用于我國汽車行業上市公司的財務預警模型,使企業管理者根據不斷變化的財務數據預測企業財務狀況,及時發出財務預警,為企業決策提供必要的財務依據;同時為債權人、股票市場投資者提供有效的財務預警支持。……

登錄APP查看全文

猜你喜歡

現代企業文化·理論版(2016年14期)2016-10-21 10:47:08

現代經濟信息(2016年19期)2016-10-20 18:00:43

現代經濟信息(2016年19期)2016-10-20 17:57:26

現代經濟信息(2016年19期)2016-10-20 17:14:15

現代經濟信息(2016年19期)2016-10-20 17:05:45

現代經濟信息(2016年19期)2016-10-20 17:01:56

商場現代化(2016年22期)2016-10-18 20:03:43

中國市場(2016年33期)2016-10-18 12:52:29

大眾理財顧問(2016年8期)2016-09-28 14:00:43

企業導報(2016年11期)2016-06-16 15:46:45