商業銀行風險控制水平影響因素探究

金慧琴

(江蘇海洋大學,江蘇 連云港222005)

隨著世界性金融市場的發展,銀行的經營逐漸復雜化,隨之而來的是銀行發展面臨的高風險。近年來,銀行的風險事件層出不窮,因各類金融危機的爆發、經營不善等內外原因倒閉的商業銀行不在少數。2008年的全球次貸危機讓眾多商業銀行提高了風險防范意識,商業銀行的風險管理意識上升到前所未有的高度。隨著對外開放以及金融市場的逐漸全球化與信息化,我國銀行業的發展迎來了前所未有的機遇與挑戰。我國市場經濟仍在發展中,金融體系不夠完善,對我國商業銀行來說,仍然存在風險管理意識薄弱、風險治理體系有待完善、風險管理的具體操作較為落后等問題。因此,研究影響商業銀行風險的因素,提高風險控制水平對我國商業銀行的管理具有重要意義。

一、 我國商業銀行風險控制存在的問題

(一)風險管理意識落后,科學管理意識不強

我國銀行高層已經意識到風險控制的重要性并逐漸形成了初步的管控意識,然而這種意識并沒有形成企業文化扎根于所有員工的意識中,大部分員工并沒有形成良好的風險管理意識,也沒有系統學習過科學的風險控制。為了完成業務指標,銀行和員工在貸款時沒有高度關注貸款人的信用等級等信息,這是導致不良貸款率居高不下的原因之一。與此同時,不同地區、不同的銀行、不同的人員對于風險的認識也不盡相同,風險管理理念有較大的差異,從而導致風險管理無法貫徹執行。

(二)低資本充足率和高不良貸款率相結合

我國《商業銀行資本管理辦法》規定:系統性重要銀行核心一級資本充足率不低于8.5%,一級資本充足率不低于9.5%,資本充足率不低于11.5%。根據近幾年的報告來看,我國上市銀行2017 ~2019年度平均資本充足率分別為12.79%、13.08%、13.15%,雖有所增長但并不顯著,仍處于較低水平。銀保監會披露,2018年不良貸款余額2 萬億元,不良貸款率高達1.89%;高不良貸款率以及低資本充足率的結合,使銀行的經營具有較高風險。

(三)風險管理不具有長效性與科學性

現如今,我國大部分商業銀行采取的風險管理手段相較于世界諸多銀行來說仍處于落后的劣勢,風險管理的理念與技術不夠成熟。具有專業的風險監測與預警系統,用科學的數量模型來預測控制風險的銀行為數不多。我國商業銀行的風險控制重心一直在強調安全,通過吸收存款發放貸款的方式追求利潤,借此降低經營中存在的潛在風險。2018年16 家上市銀行平均貸款總額占總資產的51.15%。同時各銀行準備了大量的資金以防備不良貸款的發生。國家要求的不良貸款撥備覆蓋率為120% ~150%。2018年上市銀行的這一平均值為230.98%,最高達521.83%。這種方式表面上降低了風險并且在一定程度上維持了盈利,然而卻存在著不良貸款增多、流動資產過少、資本充足率不高等潛在風險,這是一種只能針對短期采取的措施,不具有長效性。

(四)經營業務單一,經營結構不夠科學

從近幾年的財務報告看,我國商業銀行主要通過發放貸款來獲得收入。2017 ~2019年度上市銀行平均貸款規模為45.17%、47.96%、51.47%,三年來不斷上升,平均為48.2%,幾乎占總資產的一半。發放貸款雖然能夠較為安全地獲得收益,但是過于單一的經營業務無法有效分散市場風險,并且容易導致操作風險,導致資金的不良運轉。

二、 商業銀行風險控制影響因素實證分析

(一)商業銀行風險控制影響因素

從宏觀層面而言,首先,寬松的經濟環境是商業銀行經營時放松警惕的原因之一。更高的經濟增長率會導致它們更加樂觀,造成風險增加和風險控制水平降低。其次,經濟增長帶來了物價的變化,由此會有一定程度的通貨膨脹發生,當物價上漲的速度高于工資增長的速度時,儲戶會擔心貨幣貶值而大肆搶購囤貨,導致商業銀行吸收存款不足,從而導致商業銀行的風險增加。再者,宏觀經濟風險降低,市場的波動幅度減小,從而銀行會對經營更有信心。為了獲取更多收益,銀行會采取更加冒險的措施,從而導致承擔的風險更高,繼而導致風險管理水平下降。

從微觀層面而言,首先,銀行的規模大小會影響商業銀行風險的控制,一般情況下,大銀行一般具有較好的風險管理體系,也具有較多的業務項目。風險到來時,大規模銀行往往可以通過不同的項目盡量減小市場變化帶來的損失。并且大型銀行具有更加廣泛的融資渠道。但是大型銀行也會認為自身有更高的承擔風險的能力而更加積極地承擔風險。然后,資本充足率高的銀行對于風險的反應越不敏感,對于風險的沖擊越具有抵御能力。再者,銀行的盈利能力越強,經營效率越高,越能夠轉移風險,從而承擔的風險越低;而盈利較弱的銀行為了追求高利潤,改善自身業績指標,往往會追求高收入的投資,而高收入意味著風險的增加,從而增加了經營的風險。最后,資金流動性較好的銀行一般承受的風險較低,其資金的流動會將風險分散。

(二)商業銀行風險控制影響因素實證分析

1.變量設置與模型關系假設

(1)因變量的選取

資本充足率是巴塞爾框架中用來衡量銀行風險的一大標準。我國銀行的風險評估系統是結合我國實際情況和巴塞爾協議而制定的,文章選取資本充足率作為因變量,來權衡商業銀行的風險控制水平,資本充足率與風險管控水平成正比,資本充足率越高則風險管理水平越高。

(2)自變量的選取

文章依據《巴塞爾協議》,將商業銀行的風險劃分為信用風險、市場風險、流動性風險、操作風險四個方面,然后從微觀角度,選取貸款規模、不良貸款撥備覆蓋率、不良貸款率、利率敏感缺口、有價證券持有額度、總收入、存貸比、流動資產比率作為各項風險的度量指標,并將這八項指標設置為自變量。

(3)建立模型關系假設

假設貸款規模、不良貸款報備覆蓋率、利率敏感缺口、有價證券持有額度、總收入、流動資產比率與商業銀行風險管理水平(資本充足率)呈正相關,不良貸款率、存貸比與商業銀行風險管理水平(資本充足率)呈負相關。

2.變量設置與模型建立

論文以我國16 家上市銀行年度財務報告、資本充足率報告等為研究對象,選取2017 ~2019 三年間共48 組數據為研究樣本,以資本充足率為因變量,以上8 個指標作為自變量,設y為因變量,X1,X2,…,X8為自變量,建立多元線性回歸模型。設定的線性回歸模型為:

3.多變量線性回歸檢驗以及結果

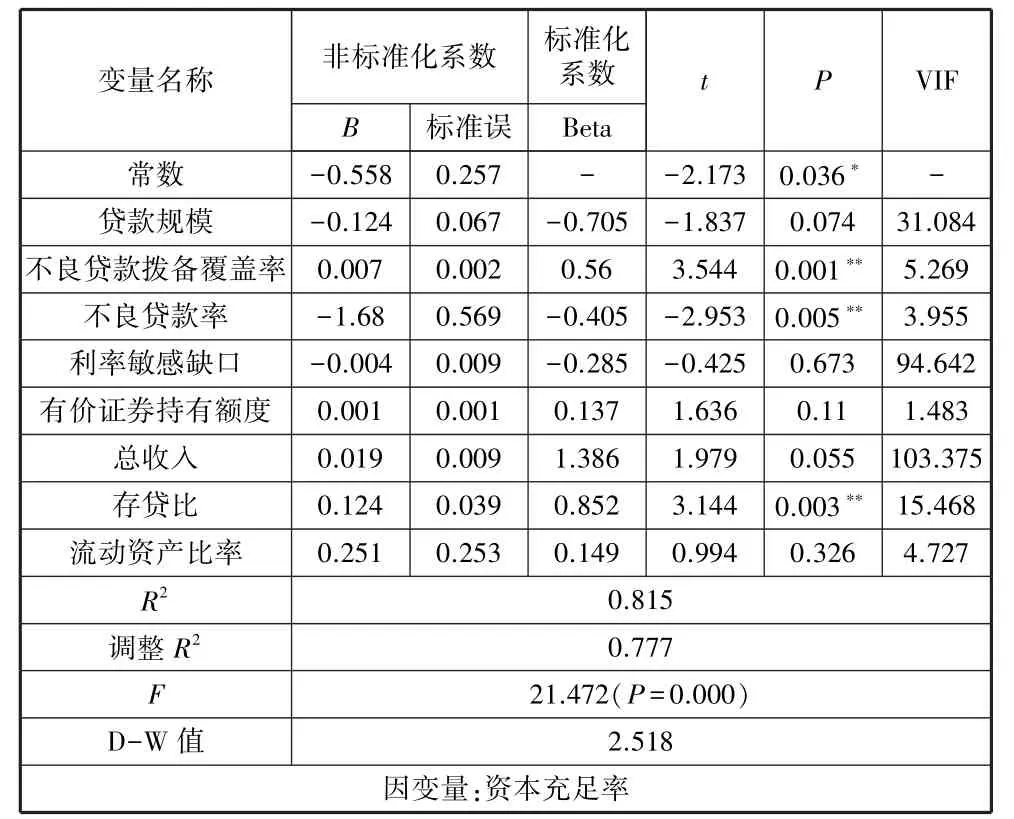

根據上文構建的回歸模型,運用SPSS 軟件,進行回歸分析,結果如表1 所示:

表1 回歸系數表

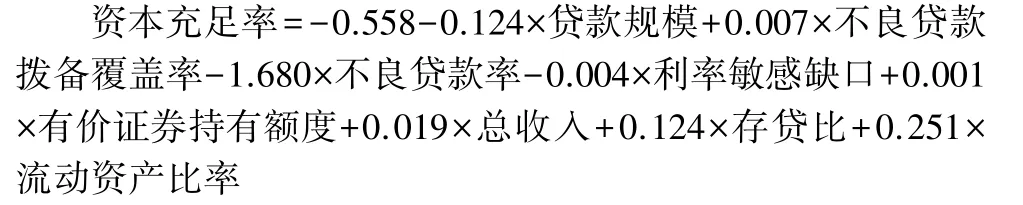

由表1 可以看出,模型R2值為0.815,意味著貸款規模、不良貸款撥備覆蓋率、不良貸款率、利率敏感缺口、有價證券持有額度、總收入、存貸比、流動資產比率可以解釋資本充足率的81.5%變化原因。對模型進行F檢驗時發現模型通過F檢驗(F=21.472,P=0.000<0.05),也即說明貸款規模、不良貸款撥備覆蓋率、不良貸款率、利率敏感缺口、有價證券持有額度、總收入、存貸比、流動資產比率中至少一項會對資本充足率產生影響關系,以及模型公式為:

4.實證結果說明

針對貸款規模,其回歸系數為-0.124,和資本充足率之間呈負相關關系,但是sig 值=0.074>0.05,該影響不具有顯著性,即為未通過顯著性檢驗。這說明貸款規模對資本充足率沒有太大影響,不存在明顯正相關關系。此假設未通過檢驗。

針對不良貸款撥備覆蓋率,其回歸系數為0.007,且在1%顯著性水平下和資本充足率呈顯著正相關關系,這與原假設一致,即商業銀行若提高不良貸款報備覆蓋率,在發生信用風險時便具有良好的應對能力。此假設得到檢驗。

針對不良貸款率,其回歸系數為-1.680,在5%顯著性水平下與資本充足率呈顯著負相關關系,與原假設一致。貸款業務是造成信用風險的主要原因之一,不良貸款率越高,風險控制水平越低,與商業銀行對于風險控制的水平成反比。此假設得到檢驗。

針對利率敏感缺口,其回歸系數為-0.004,和資本充足率呈負相關關系,因sig 值=0.673>0.05,故該因素對于資本充足率的影響不具有顯著性,未通過顯著性檢驗。這說明利率敏感缺口對資本充足率沒有太大影響,不存在明顯正相關關系。此假設未得到檢驗。

針對有價證券持有額度,其回歸系數為0.001,與資本充足率呈正相關關系,因sig 值=0.11>0.05,故該因素對于資本充足率的影響不具有顯著性,未通過顯著性檢驗。這說明有價證券持有額度對資本充足率的影響不大,不存在明顯正相關關系。此假設未得到檢驗。

針對總收入,其回歸系數為0.019,與資本充足率呈正相關關系,因sig 值=0.055>0.05,故該因素對于資本充足率的影響不具有顯著性,未通過顯著性檢驗。這說明總收入對于資本充足率的影響不夠,并不存在明顯正相關關系。此假設未得到檢驗。

針對存貸比,其回歸系數為0.124,在5%的顯著性水平下與資本充足率顯著正相關,盡管通過了顯著性檢驗,但這與預期假設相反不一致。存貸比的大小由貸款數額與存款數額決定,在存款數一定的情況下,可能因為貸款數越高,銀行的貸款利息收入越高,從而一定程度上降低了風險。所以,此假設與之前假設并不一致,未得到檢驗。

針對流動資產比率,其回歸系數為0.251,與資本充足率呈正相關關系,因sig 值=0.326>0.05,故該因素對于資本充足率的影響不具有顯著性,未通過顯著性檢驗。這說明流動資產比率與資本充足率不存在明顯正相關關系。此假設未得到檢驗。

三、 提高商業銀行風險控制水平的建議

(一)建立和完善內部風險管理監督機制

商業銀行應建立風險管理部門,明確部門以及工作人員的工作職責,做到責任到人,定期定時對可能發生的潛在風險進行監控排查;風險管理體制應當由上至下,完善個體的權限風險管理和預估體制;信用風險監管應當有總行、分行信用借貸管理層、風險管委會等較完善的體系;健全對內部工作人員的監察制度,借此防范因內部人員操作而導致的違規風險;及時對相關制度進行修訂,詳細標注業務操作規范以及流程,標明注意事項,旨在降低不規范操作而導致的操作風險,將對業務的規范操作加入年終考核,促使工作人員盡量無風險操作。

(二)健全信用系統,加強自我評估水平,降低不良貸款率

基于文章研究,我們應該采用適當方法來降低不良貸款率,從而提高風險控制能力。銀行應當結合實際自身的經營情況,使客戶的信用評級系統更加高效和完善,做好反饋工作,及時通過系統對客戶的貸前、貸后情況進行評價并制定相關措施;自我評估體系在誠信認證、貸款限額、定價管理、風險評估等借貸流程中起著決定性作用,目前,國際上一些銀行和國外認證機構以及管理顧問公司圍繞自我評估法為中心,在體系創新產品開放以及體制改革方面獲得了一些優秀成果和經營理念,這些重大收獲有利于我國商業銀行通過參考和模仿而獲得收益。

(三)對不良貸款撥備覆蓋率采取適當控制

基于文章研究,銀行應當提高不良貸款報備覆蓋率水平,從而提高風險控制能力。商業銀行應當對客戶群體實行更加細致的分類,從而實行不同的標準。但是高撥備覆蓋率意味著較少的流動資金,很有可能導致流動資金的不足,以至于無法良好地抵御其他風險。而且沒有多余資金投入其他投資,導致其他收入降低。因此,銀行應當將其控制在科學范圍內,在可以抵擋信用風險的同時維持資金的流通。

(四)加強員工風險管控意識

將增強風險管控意識與銀行自身的企業文化結合起來,使員工從內心認識到風險控制的重要性。號召銀行工作人員定期學習風險管控的相關知識,將理論與實際案例相結合,積極吸取經驗,進一步提高風險管控意識與水平。對銀行工作人員進行定期考核,將銀行的規章制度等納入考核標準中,通過外在強制性要求員工將規章制度牢記于心。