中國稅收收入與財政收入的實證分析

代文娜

大量的理論分析和實際情形都表明了稅收收入與財政收入有密切的聯系,而且稅收收入是財政收入的一部分。我國財政收入逐年增長,而各地區的財政收入存在明顯的差異,本文選取了2003年到2019年中國華北、東北、華東15個省級地區的稅收收入與財政收入的數據,分析各地財政收入與稅收收入的關系,得到不同地區財政收入差異的原因,最后在此基礎上提出了兩點建議。

一、緒論

現階段,關于財政收入和財政支出關系的實證研究一般采用協整檢驗確定兩者之間是否存在長期均衡關系,我國對此問題的研究也較多。但是,對于稅收收入和財政收入之間的實證研究寥寥無幾,在進行對此問題實證分析時,針對模型的建立,理論研究表明采用財政收入與稅收收入變量選擇的合理性,而各地各年的財政收入與稅收收入是面板數據,應該采用混合模型、固定效應模型還是隨機效應模型,就需要通過Eviews軟件的使用來檢驗哪種模型更為合理。同時,一般使用變量的對數數據來建立模型,因為這樣可以在一定程度上消除序列的異方差性。

本文以2003~2019年我國15個省級地區的財政收入和稅收收入數據為樣本,運用Eviews 8.0計量經濟學軟件進行數據的分析,對各地的財政收入和稅收收入之間的關系進行實證研究,檢驗各地財政收入與稅收收入之間的關系。

二、模型設定、檢驗和估計

為了全面反應中國財政收入的增長,當然我們需把財政收入作為被解釋變量,以反映國家財政收入的增長。同時我們還必須確定影響財政收入的主要因素:一是稅收收入,二是稅收政策,三是管理水平。財政收入是通過設計收入制度和建立相關的征管機構來獲得的。因此,在既定收入政策下,收入制度設計是否科學合理,征管機構的設置和工作是否講求效率都會對征收成本進而對最終形成的財政收入規模產生影響。

關于數據的選擇,本文主要考慮稅收收入對財政收入的影響,因此選取了2003年到2019年各地財政收入(FP)與稅收收入(TP)的數據(數據來源于中國統計年鑒)去建立模型。

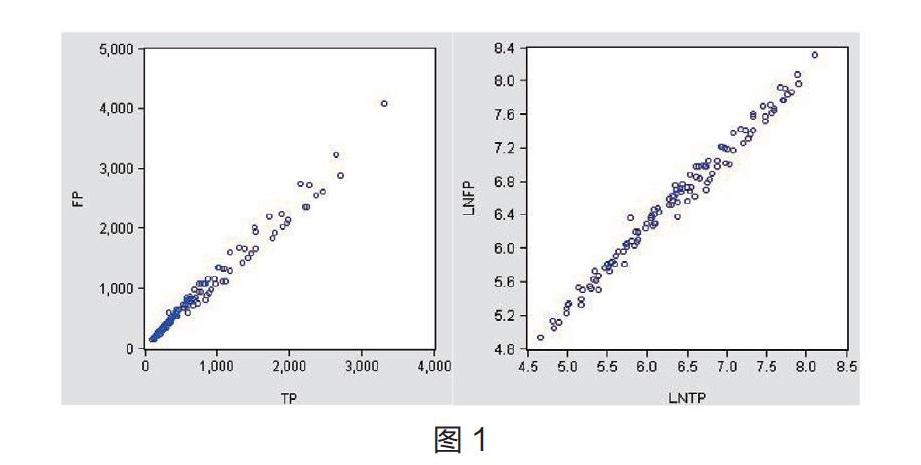

由圖1可知,原數據存在顯著的異方差,所以應該使用對數變量建模。

面板數據模型包括混合模型、固定效應模型和隨機效應模型,本文通過F檢驗和Hausman檢驗來判斷究竟應該選擇哪一類模型。首先,建立混合模型的Eviews估計結果如公式1:

(公式1)

其中,R2=0.9857.

其次,建立個體固定效應模型的Eviews估計結果公式2:

(公式2)

其中,R2=0.9974

1,如果屬于第i個城市,i=1,2,...15

Di=

0,其他

最后,個體隨機效應模型的Eviews估計結果如公式3:

(公式3)

我們現在用F統計量來檢驗應該建立混合模型還是個體固定效應模型,由結果知,因為F檢驗(H0:混合模型,H1:個體固定效應模型)相應的p值小于0.05,所以應該拒絕原假設,接受備擇假設,即在混合模型與個體固定效應模型中,選擇建立個體固定效應模型。

接下來再用H統計量檢驗應該建立個體固定效應模型還是個體隨機效應模型,由結果知,因為H檢驗(H0:個體隨機效應模型,H1:個體固定效應模型)相應的p值小于0.05,所以應該拒絕原假設,接受備擇假設,即在個體隨機效應模型與個體固定效應模型中,選擇建立個體固定效應模型。

建立個體固定效應模型說明不同地區的截距項是不同的,從個體固定效應模型的Eviews估計結果可以看出,稅收收入每增加1%,財政收入增加1.0378%,財政收入的增加快于稅收收入的增加。

三、模型的預測

由前面的結果可知,財政收入與稅收收入的關系應該建立個體固定效應模型,下面以北京為例,對其財政收入與稅收收入做靜態預測,Eviews的預測結果如圖2:

由以上結果可知,個體固定效應模型有較高的擬合性,能很好地預測模型,如果已知北京市2010年稅收收入,通過以上的個體固定效應模型,能夠預測出北京市2010年的財政收入。

四、結論與建議

由Eviews結果可知,各地稅收收入對財政收入確實存在較為明顯的影響,因為我國的財政收入絕大部分是來源于稅收的。除了稅收收入和隨機波動因素以外,由于各地稅收政策和管理水平等因素有差異,因此不同地方的財政收入有所不同,北京、上海等經濟較為發達的城市財政收入較高,一部分原因是這些地方的稅收收入較多,另一方面,可能由于管理水平的差異也導致其有較高的財政收入。

根據F檢驗和H檢驗,這15個地區的財政收入和稅收收入應該建立個體固定效應模型,即各地的截距項是不同的,并且解釋變量,即稅收收入與截距項是相關的,說明稅收收入和稅收政策、管理水平等因素存在著某種關系,而不是完全無關的。本文只在混合模型、個體固定效應模型和個體隨機效應模型之間選擇,沒有考慮時點固定模型和回歸系數不同的面板數據模型,因此本文的結論具有一定的片面性,有待進一步的研究。

最后,我國的財政收入主要來源于稅收,無論從總體上來講,還是從各地區來講,都是如此。每年龐大的財政收入也意味著巨大的稅收收入,同時也說明我國各地納稅人的稅收負擔是較為嚴重的,尤其是經濟發達的地區,其稅收負擔更加沉重,而且我國是以流轉稅為主體的國家,一方面,稅收的大幅增加,也說明這其中的營業稅、消費稅、增值稅是很龐大的,我國應收之有度,若過多的去征收稅收,反而會影響經濟的發展,過重的稅收負擔也可能導致企業偷稅漏稅等問題較為嚴重。同時,我國的企業所得稅也是較高的,雖然其稅率已經從33%降到25%,但是與其他國家相比,這一比率還是較高的,如此高的稅收負擔可能會導致企業入不敷出,所以,我們覺得應該適當降低企業所得稅,減輕企業負擔,促進經濟的發展。

既然稅收收入是取之于民,所以也應該用之于民,出了政府的合理開支外,其他的財政收入應該用于提高人民的生活水平,我國的貧富差距正在加大,經濟發達的地區應該向經濟落后的地區施以援手,改善他們的生活狀況,縮小各地區之間的貧富差異,使我國的經濟能夠平穩地向前發展。

(作者單位:成都師范學院)

基金項目:共享單車優化停放問題研究,項目號:201814389074。