研發費加計扣除稅會差異分析及應用研究

北京市中倫文德(南京)律師事務所

引言

“十三五”期間,國家大量推行減稅降費的稅收政策。僅研發費用加計扣除這一項優惠政策,2016年至2019年,享受紅利的企業合計超過84萬戶次,研發投入累計申報達5.2萬億元,合計減免企業所得稅超過8730億元,對科技的創新發展做了強有力的扶持。企業所得稅法第三十條第一項規定了在計算應納稅所得額,為開發新技術、新產品、新工藝而發生的研究開發費用可以加計扣除。

稅會差異,簡而言之,就是對于同一筆經濟業務,稅法規定的稅務處理方法與會計準則規定處理方法之間的差異。本文的稅會差異是一個通俗說法,僅指會計上列支的研發費與稅務上可以加計扣除的基數之間的差異內容。

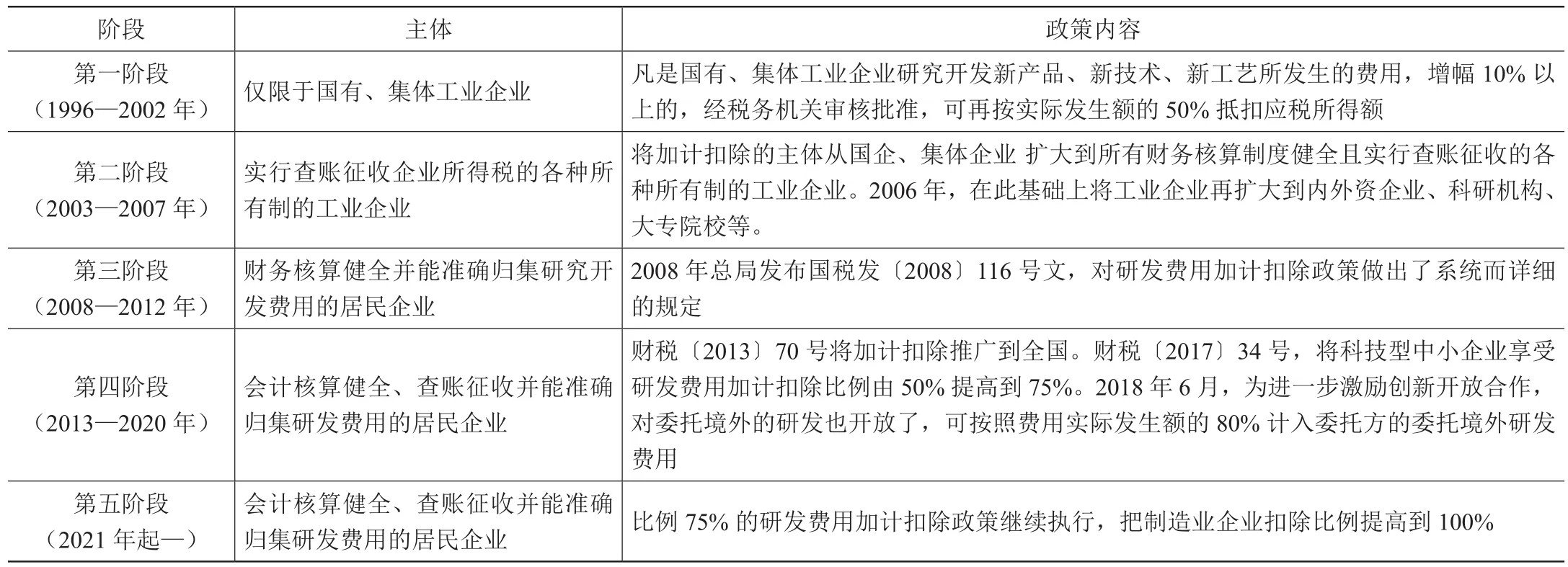

一、研發費加計扣除的歷史沿革

研發費加計扣除的歷史沿革在我國主要分為五個階段(見表 1):

表1

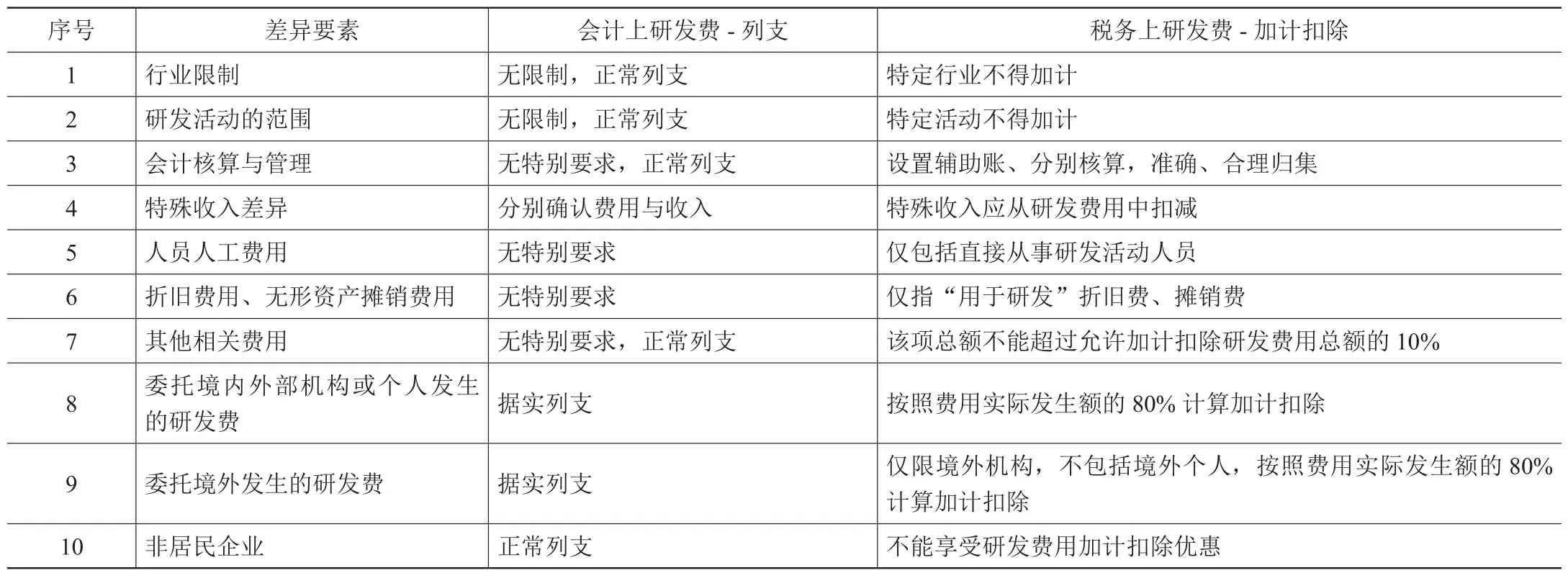

二、稅會差異實務列舉

研發費加計扣除是一項鼓勵創新的稅收優惠政策,必須符合一定的條件才可享受。會計核算是準確記錄會計信息,而稅務加計扣除是在稅法規定的框架內享受優惠。故會計上是據實扣除的概念,稅務上加計扣除是符合條件的受限概念,二者口徑是不同的。下文將對兩者差異進行具體的列舉分析。

(一)行業限制方面

不得享受研發費加計扣除政策的行業有:批發和零售業、房地產業、煙草制造業、娛樂業、住宿和餐飲業、租賃和商務服務業及規定的其他行業。

案例:某房地產開發企業因開發新樓盤應用了新型材料、技術,室內可以保持恒溫恒濕,并為這項技術支出了500萬元,會計上列支研究開發費用500萬元,稅務上只能據實扣除500萬的研發成本,不能加計。因為房地產行業不能享受研發加計扣除政策。

政策依據:財稅〔2015〕119號

(二)研發活動的范圍(負面清單的方式)

不得享受研發費加計扣除政策的活動有:產品服務的常規性升級、直接應用、售出商品后的技術支撐活動、現有產品的簡單改變與重復、研究調查市場的活動、質量把控、測試分析、維修維護、社會科學、藝術或人文學等方面的研究。

案例:某科技企業當年發生研發費合計150萬元,其中,市場調查研究、效率調查或管理研究、服務的常規性升級、專業性服務活動、日常運行維護費用100萬元。會計賬務核算時,可以正常列支150萬元的研發費用,但稅務審核加計扣除基數時,須將不能加計的負面清單活動100萬元剔除。

政策依據:財稅〔2015〕119號

(三)會計核算與管理方面

應按照通用財務會計制度的要求,對研發支出進行賬務處理,并對享受加計扣除的研發費用按各研發項目分設輔助賬,且對研發費用和生產經營費用分別記賬,合理、準確地歸集各項費用支出。如劃分不清,不得加計扣除。

案例:某建筑企業 2020 年有20個研發項目立項,每個項目投入金額不同,共計發生600萬元研發費用。其中僅五個項目可以明確歸集,合計130萬元。其他15個項目未分設輔助賬、僅籠統一并記載在一個科目中470萬元。故該企業2019年企業所得稅前可以加計扣除的基數僅為130萬元。

政策依據:財稅〔2015〕119號

(四)特殊收入方面

取得研發過程中形成的試驗品、殘次品、廢料等特殊收入的,在核算確定當年加計扣除的研發費時,必須從已經歸集的研發費用中減除對應的特殊收入,不足抵減的,加計扣除研發費用為零。

案例:某汽車配件制造公司,當年發生研發費用570萬元,研發過程中殘次品、中間試制品對外銷售取得收入20萬元,會計上作為其他業務收入入賬。稅務在加計扣除審核時,必須將20萬元的其他收入在研發費用570萬元中抵減,即研發金額加計扣除的基數為550萬元。

政策依據:國家稅務總局公告2017年第40號

(五)人員人工費用

人員人工費用指“直接”從事研發活動人員的工資薪金、養老保險費、醫療保險費、失業保險費、工傷保險費、生育保險費和公積金費用以及從外部聘用的研發人員的費用。

案例:會計賬務核算共計提了90萬元研發人員薪酬,其中40萬元是財務及后勤人員的費用,直接從事研發人員工資僅為50萬元,故此項人工費可加計扣除的基數為50萬元。

政策依據:國家稅務總局公告2017年第40號

(六)折舊費用、無形資產攤銷

折舊費用指用于研發活動的儀器、設備的折舊費。無形資產攤銷費用指用于研發活動的軟件、專利權、非專利技術。允許加計扣除的研發費用不再強調“專門用于”。

案例:某電子元件生產企業,生產設備既用于生產經營也用于研發活動。其用于生產經營、研發活動有明確的工時記錄,使用情況可以準確分配。如無明確的工時分攤表,則不能加計扣除任何金額。

政策依據:國家稅務總局公告2017年第40號

(七)其他相關費用

其他相關費用指與研發活動直接相關的其他費用,類似期間費用、辦公費,此類費用總額不能大于可加計扣除研發費用總額的10%。

案例:某造紙企業,當年會計核算研發費用總額100萬元,其中其他相關費用15萬元,人工、材料、折舊攤銷等費用85萬元。按其他相關費用限額公式計算,其他費用限額為9.44萬元[85萬元×10%/(1-10%)],即該企業當年研發費加計扣除的基數為94.44萬元。

政策依據:財稅〔2015〕119號

(八)委托境內機構或個人發生的研發費

企業委托境內機構或其他個人研發,可按照實際發生額的80%計算加計扣除,受托方不能再加計。依照獨立交易原則,雙方若存在關聯關系,受托方需向委托方提供費用支出明細表。

案例:某電腦生產商,委托一家技術公司發生300萬元委外研發費,委托某高校教授開發另項技術支付90萬元費用。當年會計核算的委外研發費為390萬元,稅務上可作為加計扣除基數的為312萬元[(300萬元+90萬元)×80%]。如技術公司或高校教授與企業具有關聯關系,還需提供研發項目費用支出明細情況表,且受托的技術公司不得加計。

政策依據:財稅〔2015〕119號

(九)委托境外發生的研發費(僅限境外機構,不包括境外個人)

委托境外進行研發活動所發生的費用,按照費用實際發生額的80%計入委托方的委托境外研發費用,不含委托境外個人的研發活動。

案例:某機床制造公司,委托境外機構研發一項技術,發生120萬元委托費用,委托境外個人發生30萬元費用,會計正常上列支150萬元研發費,稅務上可作為加計扣除基數的僅96萬元(120萬元×80%)。

政策依據:財稅〔2018〕64號

(十)非居民企業不能享受加計扣除政策

案例:某小型科技企業因其是非居民企業,則不管其會計上實質發生的研發費用多少,皆不得享受加計扣除優惠。境外企業在我國的辦事機構也是如此。

政策依據:財稅〔2015〕119號

三、結論性評述

研發費加計扣除稅會差異列表如表2所示。

表2

研發費用加計扣除申報方式:采取“自行判別、申報享受、相關資料留存備查”的辦理方式。即如果不經專業的機構輔導審核,企業在項目、費用種類的判斷上可能會有失誤,把不符合加計扣除的加計,將可以加計的未予加計,一方面隱含了潛在稅務風險,另一方面未將優惠政策用足,是一種損失。因很多財務人員對研發費加計扣除,使得會計上核算的內容與稅收政策上能夠加計的行業限制、活動范圍、研發人員的定位、費用歸集、其他費用比例、委外研發扣除比率等內容時有混淆。即享受優惠政策,但必須是在稅法要求的框架內,合法合規的適用。

高新技術企業可享受15%的優惠稅率,一直以來企業都是全力申請。但取得高新證書并非一勞永逸,如后期管理不到位,三年期滿后,可能被摘帽,且申報高新技術企業其他要求較高。比較而言,研發費加計扣除在實踐中的操作較易實施,故近年來發展迅猛。

結語

本文旨在厘清會計上的研發費與稅務上允許加計扣除的研發費兩者的稅會之差,幫助財務人員在實務操作中準確把握差異,做到會計上正確列支,稅務上精準扣除,最大限度安全穩妥享受此項優惠政策,為企業開拓創新提供支持。

人民對于美好生活向往,雖然涵蓋物質和精神兩個方面,但在重心上更多的是精神上對于公平、正義、安全、和諧環境方面的要求,其中自然包含人民對于稅收公平正義的追求。我國稅收的環境、條件、任務變了,人們的納稅理念、稅收風險意識也在逐步提升,這是一個基本事實。企業的稅務工作也應緊跟時代步伐,合法享受政策紅利,開拓創新,使企業的發展方向與社會的發展方向保持一致。