近視大國為什么沒有眼鏡牛股

柳采薇

“近視大國”,這個(gè)稱呼對(duì)我國來說是名副其實(shí):根據(jù)2020年12月國家衛(wèi)健委發(fā)布的《中國眼健康白皮書》,中國兒童青少年近視眼總體發(fā)生率為53.6%,而其中6歲兒童為14.5%,小學(xué)生為36.0%,初中生為71.6%,高中生為81.0%。目前,中國近視人數(shù)預(yù)計(jì)在7億左右,接近總?cè)丝诘囊话搿?/p>

即便市場(chǎng)如此之大,在A股上市公司里卻難覓眼鏡行業(yè)的大牛股:愛爾眼科、歐普康視都不是賣眼鏡的,真正賣眼鏡的只有博士眼鏡一家,毛利率70%以上,但市值長期只有30億元左右。所有人都有這樣一個(gè)疑問,坐擁大市場(chǎng)的眼鏡行業(yè)怎么會(huì)做不出大牛股呢?

表面風(fēng)光

在學(xué)校附近、街道熱鬧處和購物商場(chǎng)里,通常有寶島眼鏡、博士眼鏡等規(guī)模較大的眼鏡銷售連鎖企業(yè),以及數(shù)不清的眼鏡店,隨便進(jìn)去買一副眼鏡就是幾百塊。小小的眼鏡,毛利率卻不小。然而高毛利率不代表高凈利潤。2020年,博士眼鏡營收為6.56億元,毛利率為67.59%(過去幾年毛利率都在70%以上,甚至高達(dá)76%),凈利潤為6917.4萬元,凈利率僅有10.34%。

同樣高毛利的五糧液,銷售凈利率卻常年維持在35%以上;經(jīng)常和“消費(fèi)降級(jí)”組合出現(xiàn)的涪陵榨菜,毛利率為57%左右,凈利率也高達(dá)30%以上。

錢都花到哪里了?歸根結(jié)底,眼鏡零售行業(yè)人工成本高、租金高、購買頻次低是主要原因。看上去毛利率高,但實(shí)際都在給上游供應(yīng)商、商業(yè)地產(chǎn)打工。

2018年~2020年,博士眼鏡銷售費(fèi)用占營業(yè)收入的比例分別為51%、49%和47%,管理費(fèi)用率為10%左右。可以看出,凈利率低的主要原因在于銷售費(fèi)用居高不下。

一家成熟的眼鏡店大概需要5~6名員工,其中驗(yàn)光師至少1~2名。為解決購買頻率低的問題,眼鏡店對(duì)選址要求十分苛刻,必須在高人流的地方,比如商場(chǎng)、地鐵口旁等繁華地段,這也就意味著租金不菲。

因此,線下眼鏡店的房租成本和人工成本就占了博士眼鏡的銷售費(fèi)用80%以上。2020年博士眼鏡門店租賃費(fèi)(含水電、物業(yè)費(fèi))與員工薪酬(工資社保)分別為1.37億元、1.15億元,占當(dāng)期銷售費(fèi)用3.08億元中的比例分別為44.5%、37.3%,加起來81.8%。

占大頭的房租和人工,讓博士眼鏡很難通過多開門店等方式做出規(guī)模效應(yīng)、提高邊際收益。2018年~2020年博士眼鏡的直營門店分別為377、368、389家,加盟門店維持在20多家,并沒有實(shí)現(xiàn)2017年上市時(shí)所預(yù)期的規(guī)模。

行業(yè)霸主

開門店賣眼鏡不賺錢,并不意味著眼鏡不是一門好生意。

目前,全球最大的眼鏡和鏡片生產(chǎn)商是依視路陸遜梯卡(EssilorLuxottica)集團(tuán),在疫情前,年?duì)I收大約在160億歐元左右,年利潤18億歐元左右,市值超過460億歐元。

依視路陸遜梯卡由法國依視路集團(tuán)和意大利陸遜梯卡集團(tuán)于2018年合并組成。當(dāng)年,全球最大的光學(xué)鏡片公司依視路宣布以約228億歐元并購了全球最大眼鏡制造商陸遜梯卡,這是歐洲發(fā)生過的最大跨國企業(yè)合并案。

合并后的依視路陸遜梯卡成為了在全球范圍內(nèi)有15萬員工的行業(yè)霸主,掌握了眼鏡產(chǎn)業(yè)鏈上的各個(gè)環(huán)節(jié),包括鏡片技術(shù)、鏡片供應(yīng)、眼鏡設(shè)計(jì)、眼鏡生產(chǎn)和銷售渠道。

回顧依視路的發(fā)展史,就是一部并購史,鏡片業(yè)務(wù)提供的出眾毛利率和充裕現(xiàn)金流不斷支持公司持續(xù)并購。

依視路1972年誕生于法國,由創(chuàng)立于1849年的玻璃鏡片制造商依視(Essel)和創(chuàng)立于1931年的樹脂鏡片制造商視路(Silor)這兩個(gè)眼鏡品牌合并而成。陸遜梯卡成立于1961年,是全球最大的太陽眼鏡公司,也是靠著并購?fù)瓿闪松獾臄U(kuò)張:1999年收購雷朋并發(fā)展其他自有品牌,此后還收購SunglassesHut、PearleVision和亮視點(diǎn)等品牌和渠道。此外,它還統(tǒng)一代理包括阿瑪尼、寶格麗、巴寶莉、香奈兒等多個(gè)奢侈品品牌眼鏡的生產(chǎn)和銷售。

中國龐大的眼鏡市場(chǎng)當(dāng)然會(huì)吸引依視路的目光。自從1995年進(jìn)入中國,依視路又是一連串收購,先后入股江蘇奧天光學(xué)、擁有暴龍和陌森兩個(gè)品牌的廈門雅瑞光學(xué)、擁有木九十和AOJO兩個(gè)品牌的香港光合作用等。

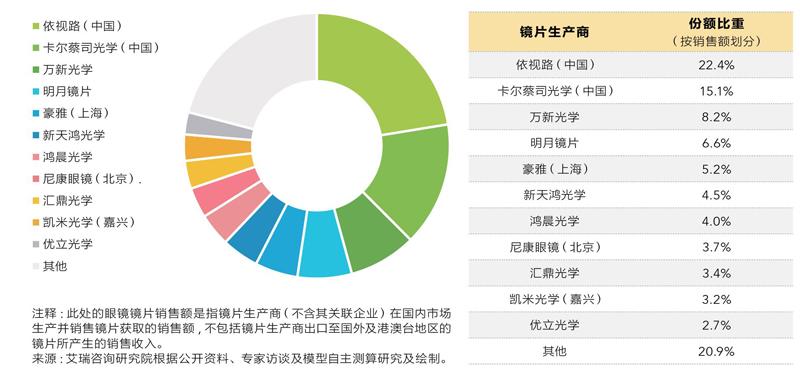

據(jù)艾瑞咨詢數(shù)據(jù),不停收購的依視路,目前在中國鏡片市場(chǎng)穩(wěn)占首位,市場(chǎng)份額超過20%;卡爾蔡司緊隨其后,市場(chǎng)份額為15.1%;排在第三的萬新光學(xué),雖然是國產(chǎn)廠商,但也被依視路入股了。

于是,打破眼鏡行業(yè)被外國巨頭包圍局面的重任,就落到了市占率排在第四的明月鏡片身上。

國產(chǎn)崛起

眼鏡產(chǎn)業(yè)鏈主要分4個(gè)環(huán)節(jié):原料、設(shè)備、鏡片/鏡架制造、銷售終端。而明月鏡片是造鏡片的,也有少量的原料、成鏡業(yè)務(wù)。

2017年~2020年6月,明月鏡片營收分別為4.26億元、5.09億元、5.53億元、2.47億元,凈利潤分別為2168.65萬元、4184.53萬元、8057.41萬元、2649.20萬元。

利潤增速超過收入增速的原因很簡單:漲價(jià)。通過漲價(jià)實(shí)現(xiàn)了毛利率的逐年提升,分別為39.01%、44.34%、50.88%和53.78%。

雖然在過去幾年里做到了利潤高速增長,但明月鏡片的部分核心技術(shù)依然需要靠采購。公司在招股書中稱,受限于上游精細(xì)化工原料供應(yīng)狀況、生產(chǎn)技術(shù)水平以及生產(chǎn)工藝中部分環(huán)節(jié)的環(huán)保要求,公司尚無法直接生產(chǎn)折射率1.67及以上的樹脂單體,主要靠向韓國KOC及其關(guān)聯(lián)方三井中國、丹陽KOC采購。2019年數(shù)據(jù)顯示,明月鏡片折射率1.67及以上的鏡片收入占比達(dá)26.19%,毛利率明顯低于其它折射率鏡片。

顯然,這部分鏡片的利潤是被外國廠商收割了。目前,用于高折射率鏡片的樹脂單體等原材料生產(chǎn)技術(shù)由韓國KOC、日本三井、日本三菱等日韓廠商所掌握,經(jīng)過多年發(fā)展已經(jīng)相當(dāng)成熟。受限于發(fā)展時(shí)間,國內(nèi)原材料供應(yīng)商的產(chǎn)品質(zhì)量和品種與國際領(lǐng)先水平尚存在一定的差距。用大家都很熟悉的一句話來說,就是目前鏡片原材料被“卡脖子”了。但可喜的是,國內(nèi)的部分廠商也開始能夠生產(chǎn)和供應(yīng)用于生產(chǎn)高折射率樹脂原料的核心原料。比如萬華化學(xué)和益豐生化,已具備部分基礎(chǔ)原料的生產(chǎn)能力。也就是說,未來明月鏡片在采購高端原材料時(shí)將會(huì)有更多選擇。

產(chǎn)能方面,明月鏡片的產(chǎn)能利用率比較高,2017年~2020年6月,公司鏡片產(chǎn)能為3662、3851、3851、1430萬片,產(chǎn)量為3505、3829、3197和921萬片。

根據(jù)招股書,明月鏡片擬募集5.68億元資金,其中4.41億元用于樹脂鏡片的擴(kuò)產(chǎn)及技術(shù)升級(jí)項(xiàng)目,旨在逐步打破部分原料被國外廠商卡脖子的境況。

此外,為盡快實(shí)現(xiàn)從鏡片制造商向鏡片品牌商轉(zhuǎn)變的目標(biāo),明月鏡片近幾年加大了市場(chǎng)推廣、產(chǎn)品宣傳和品牌建設(shè),舍得大手筆砸錢,公司銷售費(fèi)用逐年增加。2017年,明月鏡片宣布簽下陳道明做代言人,之后又陸續(xù)與《非誠勿擾》《最強(qiáng)大腦》等綜藝進(jìn)行廣告合作。

然而,自建品牌、提升價(jià)格的道路并不好走。

明月鏡片雖然近年來通過提價(jià)維持了營收和凈利潤雙增長,但鏡片提價(jià)已經(jīng)導(dǎo)致鏡片銷售量趨于下滑。招股書顯示,該公司鏡片的銷售量由2017年的3544萬片下滑至2019年的3321萬片。如何做到量價(jià)齊升,是擺在明月鏡片面前的重大挑戰(zhàn)。

江蘇丹陽堪稱“世界眼鏡之都”,擁有眼鏡原料、配件、鏡架制造、鏡片制造、眼鏡機(jī)械、印刷包裝等全套的完整產(chǎn)業(yè)鏈,每年鏡片產(chǎn)量占全國產(chǎn)量的75%、全世界的50%。丹陽對(duì)于眼鏡行業(yè)的意義,大概等同義烏之于小商品市場(chǎng),品牌眾多,競(jìng)爭激烈。

明月鏡片能夠從丹陽的漩渦中勝出,成為頭部鏡片品牌,直到即將上市,說明了其既往的優(yōu)秀。

縱觀眼鏡行業(yè)整個(gè)產(chǎn)業(yè)鏈條,從生產(chǎn)商、經(jīng)銷商到零售商,鮮有凈利潤率超過20%的企業(yè)存在,明月鏡片和博士眼鏡的凈利潤率都僅在10%左右。

毫無疑問,擁有7億近視人群,中國眼鏡行業(yè)在未來發(fā)展的潛力和空間是巨大的,但是沒有具備足夠品牌力的企業(yè),仍然是亟待解決的難題。