結構性違約、信用分層與評級機構的策略性反應

——來自中國信用債市場的證據

傅 鵬 黃春忠

一、引言

資本市場的一個基本功能就是對證券所包含的各種風險恰當定價并以此來推動資產質量和配置效率的提高。然而,資金供求雙方之間通常存在著嚴重的信息不對稱性而有損資本市場對風險定價的準確性,使得資本市場難以發(fā)揮其應有功能。因此,包括信用評級在內的各種金融中介組織應運而生并扮演著極其重要的“看門人”角色:一則,利用其專業(yè)知識去甄別企業(yè)質量并督促證券發(fā)行方改進資產質量;二則,通過某些特殊契約安排來緩解證券發(fā)行方和投資者之間信息不對稱程度。換句話說,如果投資者對于證券之中的資產質量和清償能力缺乏了解和信心,那么,信用評級,尤其是具有優(yōu)質聲譽信用評級的介入將有利于舒緩投資者對投資風險的擔心而有利于增強證券估值的準確性,提升市場的資金配置效率。

信用評級等第三方中介機構發(fā)揮作用的前提,在于這類機構的獨立性和客觀性,而約束評級機構行為通常依賴于聲譽機制的有效性。聲譽機制之所以能夠約束評級機構的行為在于:如果信用評級給出的關于融資企業(yè)的風險評估與企業(yè)實際表現不符,投資者必然用腳投票導致評級機構未來的市場份額下降。然而,與發(fā)達國家相比,中國信用評級業(yè)所面臨的市場環(huán)境和制度環(huán)境都很不完善(寇宗來等,2015)。中國的債券市場起步較晚,與發(fā)達資本市場存在著諸多制度上的差異(Yang et al.,2017),甚至在很長一段時間內,信用債市場都存在剛性兌付(寇宗來等,2015;鐘輝勇等,2016;Yang et al.,2017;紀志宏、曹媛媛,2017)。剛性兌付意味著債券幾乎沒有違約風險,那么作為風險揭示工具的信用評級及其功能自然被削弱。不僅如此,剛兌還有可能誘發(fā)評級機構的道德風險行為,采取推高評級的惡性競爭方式爭奪更多市場份額(黃小琳等,2017),最終不僅導致我國債券整體信用等級遠遠高于成熟資本市場的平均水平,而且評級質量低下(蔣賢鋒 and Frank,2017)。

2014年3月,超日債的違約拉開我國債市違約序幕,結束了信用債市場長期以來的剛性兌付。然而,透過對違約主體的分析,違約主要集中于民營企業(yè)(1)參見孫彬彬(2019)的研究報告《哪些違約債券兌付了?》:自2014年出現違約到2019年3月7日,債券市場共有133個主體發(fā)行的282只債券發(fā)生了違約,其中民營企業(yè)主體占比高達85.5%;即便少量國企涉及違約,超過70%的違約國企最終都得到了清償,遠遠高于民企。(孫彬彬,2019),國有企業(yè)占比非常低,甚至長期有著政府信用背書的城投企業(yè)并未出現一例實質性違約(2)2018年8月13日,17兵團六師SCP001未能按期兌付本息,被市場認為是第一只違約的城投債,但是僅僅兩天之后(8月15日),兵團六師就完成本息的支付,這次違約進而被認為是技術性違約。從這個意義上講,城投發(fā)行的公募債券并沒有發(fā)生實質性違約。。正因為如此,當前債券市場更是結構性打破剛兌,而非完全打破剛兌(傅鵬等,2020)。那么需要思考的是,如果債券市場的剛兌打破了——債券存在違約風險了,發(fā)揮風險揭示作用的信用評級其效率和行為會受到怎樣的影響呢?更為重要的是,如果違約爆發(fā)是結構性的,對評級機構帶來的影響是否也呈現結構性特征并引發(fā)不同的評級策略呢?

利用2013-2017的企業(yè)債和公司債發(fā)行數據,本文重點考察了剛兌打破對信用評級行為和評級效率的影響,基于債券違約的結構性認識,本文發(fā)現其造成的影響也呈現出結構性特征,主要發(fā)現如下:第一,信用評級對于債券發(fā)行利差具有顯著的影響,信用評級越高,債券發(fā)行利差越低,但是這種作用對于政府擔保程度更弱的非城投債更顯著,這意味著政府信用背書實際上削弱了信用評級在市場上的作用;第二,結構性違約爆發(fā)之后,整體上信用評級對于發(fā)行利差的影響顯著增大,但同時也在發(fā)行主體層面呈現結構分化,評級對發(fā)行利差的影響變化主要體現在非城投債,而城投債并未出現相同的變化;第三,出現這種情況的原因是,涉事評級機構會采取差異化的策略,對于違約風險較高的非城投債,評級機構傾向于采用收緊評級的策略,而對于仍有政府隱性擔保而違約風險較低的城投債,評級機構傾向于采取放松評級的策略,這種差異化的策略會加劇城投企業(yè)和非城投企業(yè)的評級分化。

與現有文獻相比,本文主要有以下幾點創(chuàng)新之處:第一,本文論證了政府隱性擔保形成的剛性兌付預期降低了信用評級的市場公信力。當債券市場表現為剛性兌付時,信用評級的效率和公信力嚴重削弱,使得聲譽機制難以約束信用評級的道德風險行為。基于這一發(fā)現,本文與既有文獻的重要區(qū)別以及提供的啟示在于,中介機構的治理和規(guī)范不僅要強化對其自身的約束,也應該強化對其服務對象的預算約束。第二,在識別策略上,本文利用了債券市場爆發(fā)的違約的外生沖擊,通過違約前后以及受到違約不同影響的城投債和非城投債之間的對比來評估結構性違約的影響,較好地緩解了內生性問題。第三,本文發(fā)現結構性違約帶來的影響也是結構性的——評級機構對不同主體采取了差異化的評級策略,這是評級機構在聲譽和市場份額之間權衡(trade-off)的結果,也從中介視角對市場廣泛討論的“信用分層”(3)“信用分層”主要指大小企業(yè)和國有與民營企業(yè)之間的信用等級差異愈發(fā)顯著,市場上討論的“信用分層”包含實體企業(yè)和金融機構兩類主體,本文主要指前者。現象給出了實證上的檢驗。相較于田國強、趙旭霞(2019)及梅冬州等(2021)基于DSGE模型發(fā)現政府債務擴張反而加劇民企融資困難的文獻,本文則更多基于經驗數據從評級分化視角剖析了民企融資困難加劇的原因,也是上述文獻的有益補充。

本文的研究結論具有重要的政策啟示和意義。其一,“剛性兌付”、“政府兜底”等不僅僅直接影響債券的定價效率,還是信用評級等中介機構發(fā)揮其信息甄別能力的重要障礙,因此堅持破除剛性兌付、加強市場化的改革、努力建立現代化的企業(yè)制度是改革應持續(xù)著力的方向。其二,應當看到的是,中國的債券市場已經由剛性兌付向“打破剛兌”過渡,但在主體層面仍然存在分化。我們擔心這種分主體、分階段的結構性打破剛兌,可能不僅帶來信用分層的問題,更有可能加劇民企在資本市場上的融資困難。

本文后續(xù)安排如下:第二章為文獻綜述和研究假說,第三章為模型、數據與描述性統(tǒng)計,第四章為基準回歸結果與穩(wěn)健性檢驗,第五章為異質性檢驗以及進一步檢驗結果,最后為本文的結論和啟示。

二、文獻綜述與研究假說

(一)文獻綜述

1.信用評級是債券市場最重要的風險揭示工具

作為資本市場投資者和融資者之間的重要信息中介,評級機構已被證明為資本市場重要的“看門人”角色。已有大量的文獻發(fā)現,信用評級越高債券發(fā)行成本越低:如Poon and Chan,2008;何平、金夢,2010;王安興等,2012;李明明、秦鳳鳴,2012;同生輝、黃張凱,2014;沈紅波、廖冠民,2014;張奕等,2014等等。即便是與國際市場相比我國信用評級存在虛高的表現,但作為一個整體仍然具有顯著的市場聲譽(寇宗來、千倩茜,2021),且對發(fā)行利差具有明顯的降低作用(Livingston et al.,2018)。然而,上述結果也受到一些學者的質疑,例如寇宗來等(2015)認為上述研究考慮內生性問題后信用評級降低發(fā)行利差的作用并不存在;馬榕、石曉軍(2016)也認為評級公司并沒有很好的甄別能力;而鐘輝勇等(2016)利用城投債樣本發(fā)現擔保有利于評級的提高,但對發(fā)行利差無顯著影響,由此間接推斷出投資者對信用評級的依賴性較弱,信用評級與發(fā)行利差之間的因果關系可能并不成立。

2.信用評級的作用前提及其影響因素

相互矛盾的結果讓學者聚焦于討論信用評級失效的原因以及發(fā)揮作用的前提。眾多學者認為,信用評級產生作用的前提在于聲譽機制的有效。對于聲譽的重視使得評級機構傾向于出具更加穩(wěn)健的評級結果并提供更多的負面報告(Mariano,2012)。當聲譽機制發(fā)揮作用時,能夠有效約束評級機構的不良行為(邢天才等,2016;詹明君、邢賀,2016)。而且聲譽越高的評級機構越在乎自身信譽進而對于企業(yè)融資成本的降低作用越顯著(劉曉劍、張強,2012;王雄元、張春強,2013)。但是,如果聲譽成本較低,評級機構傾向于采取給予被評級企業(yè)更高的評級等級以獲取更多的市場份額(Bolton et al.,2012),也就是對于評級機構而言,迎合發(fā)行主體推高評級是評級機構的占優(yōu)策略(Kraft,2015)。

然而,聲譽機制的有效性受到付費模式、市場競爭、市場監(jiān)管等因素的影響。例如,當前盛行的發(fā)行人付費模式使得評級機構和發(fā)行人利益趨于一致,而與投資者之間存在利益沖突,進而降低信用評級的有效性(Mathis et al.,2009;Skreta and Veldkamp,2009; Bolton et al.,2012;Opp et al.,2013;Sangiorgi and Spatt,2016)。在發(fā)行人付費模式下,想通過增加市場競爭的方式減少評級高估并不現實(Camanho et al.,2010)。甚至,評級機構不僅傾向于推高評級以獲得市場份額(Becker and Milbourn,2011;Jiang et al.,2012),并且當市場競爭越發(fā)激烈時,對于評級向上扭曲的程度越強烈(Skreta and Veldkamp,2009;Becker and Milbourn,2011;Bolton et al.,2012;張少哲、周久俊,2016;徐曉萍等,2018),導致評級質量低下(Ponce,2012;Becker and Milbourn,2011)。嚴格監(jiān)管和懲罰導致聲譽成本提高時,評級機構則會提升信用分析的及時性和準確性(Cheng and Neamtiu,2009),但監(jiān)管弱化會降低聲譽成本,并進而導致信用評級機構迎合發(fā)債企業(yè)現象增多(Kraft,2015)。

3.債券違約對信用評級的影響

與成熟的資本市場相比,我國信用債市場因長期存在剛性兌付而呈現出顯著差異。不少學者認為,剛性兌付的存在很大程度上推高了我國債券整體的評級結果。在剛性兌付的背景下,評級機構的聲譽成本較低,進而傾向于采取放寬評級標準并推高評級的策略以爭取市場份額。隨著2014年債市違約打破剛兌神話,關注違約對評級機構影響的文獻也逐漸增加。剛兌的打破理論上提升了評級機構的聲譽成本,有助于約束評級機構的機會主義行為,提升整體評級效率。然而,黃小琳等(2017)的研究卻表明,盡管涉事的評級機構在違約出現之后其市場份額有所下降,但這些機構反而會進一步采取推高評級的策略以爭取市場份額,整體評級的質量也因違約的出現進一步下降。王敘果等(2019)則探討了債券違約對于國企債券評級質量的影響,發(fā)現違約后國企的政府擔保效應正在減弱。

上述文獻對于理解違約對信用評級的影響具有一定啟示意義,但仍然存在一些未能解決的問題,如為什么剛兌打破后評級機構反而會推高評級呢?如何解釋違約潮后市場討論的信用分層現象?違約出現后信用評級對不同主體的評級策略會有什么變化?針對上述問題,在既有文獻的基礎上,本文存在三方面改進:第一,我們將樣本范圍選取在2013-2017,樣本跨度正好包含了債券市場由剛性兌付到打破剛兌的過程。相較于黃小琳等(2017)聚焦2015年前的數據和王敘果等(2019)聚焦于2014年后的數據,本文數據結構更有利于觀察從剛兌到違約出現后評級的變化趨勢。第二,與既有大部分文獻不同,本文延續(xù)傅鵬等(2020)的結論認為違約爆發(fā)是結構性的,并以此為前提探討結構性違約對信用評級行為和效率帶來的影響。深刻理解違約的結構性特征可能是解釋黃小琳等(2017)一文得到反常結論的關鍵。第三,本文同時將城投、國企、民企等債券主體納入統(tǒng)一框架進行分析,這是因為各類主體之間通常存在關聯,在信用資源收縮的背景下,對某一主體的信用傾斜可能會擠出對另一主體的信用支持,因而綜合考慮各主體更易于深刻理解債券市場上“信用分層”的成因。

(二)研究假說

信用評級給市場提供了關于發(fā)行人違約風險和償債能力的前瞻性觀點。絕大部分文獻的研究結果認為信用評級越高的企業(yè)發(fā)債成本越低,即便考慮我國評級整體偏高的情形,但仍是發(fā)行利差的主要影響因素(翁舟杰、劉思妤,2018;徐曉萍等,2018)。然而,這些研究均忽視了由政府隱性擔保帶來的剛性兌付對于信用評級效率的影響。由于信用評級揭示的是發(fā)行主體的信用風險,那么當發(fā)行主體有政府兜底而剛性兌付時,市場對于信用評級揭示風險作用的認可度有所降低。也就是說,信用評級對不同類別發(fā)行主體揭示風險的作用可能不同,對于那些政府兜底意愿越強的城投債,信用評級的市場公信力較低,體現為評級對于利差的影響相對較小,而對于擔保意愿更弱的的非城投債,信用評級的市場公信力更高,體現為評級對于利差的影響相對更大。根據上述分析,我們提出假說一。

假說一:信用評級與債券發(fā)行利差存在負相關關系,并且這種作用對于非城投債效果更為顯著。

沿著假說一的邏輯,在實質性違約爆發(fā)之前,由于市場普遍認為存在剛性兌付預期,這時信用評級對發(fā)行利差的影響應當較小;但是隨著違約的持續(xù)爆發(fā),市場對于違約風險的敏感度顯著上升,如果預期政府不采取兜底政策,投資者會更加依賴評級機構的作用,這時信用評級對于發(fā)行利差的影響應當擴大。但是,由于違約的爆發(fā)集中在非城投債,而城投債是截止到目前唯一沒有爆發(fā)實質性違約的樣本,當前債券市場剛性兌付的打破更是結構性的而非完全的(傅鵬等,2020)。因此,給定結構性打破剛兌的前提,對于非城投債,信用評級對其利差的影響會出現更顯著的變化;而對于城投債,由于政府對其隱性擔保仍然存在,信用評級對其信用利差的影響的變化較小甚至不存在。據此,我們提出假說二。

假說二:結構性違約爆發(fā)之后,信用評級對于發(fā)行利差的影響作用有所加大,但在主體層面呈現結構分化,即這種效果對于非城投債樣本更為顯著。

現有文獻表明,在發(fā)行人付費模式下,評級機構面臨聲譽和評級收入的權衡(trade-off)。如果評級機構側重短期內評級收入則傾向于放松評級標準,提高評級獲得發(fā)行人青睞;如果側重于長期聲譽,那么評級機構會提高評級標準,收緊評級以保證評級質量。黃小琳等(2017)的研究結果顯示,一旦債券出現違約,涉事評級機構會受到市場的懲罰,其市場份額會相應下降。在市場機制的約束之下,信用評級的效率有望提升。然而,由于當前的違約呈現結構分化特征,涉事評級機構針對不同性質的發(fā)行主體可能采取差異化的評級策略。具體而言,對于違約風險更大的非城投債而言,評級機構傾向采取提高評級標準、收緊評級的策略;對于仍有政府兜底而違約風險更小的城投債而言,評級機構傾向采取放松評級標準、推高評級的策略。據此,我們提出假說三。

假說三:結構性違約爆發(fā)后,評級公司對企業(yè)評級采取差異化的策略,對于城投債等仍有政府隱性擔保的債券,評級公司傾向于放松評級標準,推高評級;而對于違約風險的更大的非城投債樣本,評級公司則傾向于收緊評級標準,降低評級。

三、模型設定與數據

(一)模型設定

為了檢驗假說一,我們設計了方程(1)。

yieldi=β0+β1ratingi+∑γjcontrolsj,i+μi

(1)

被解釋變量yieldi表示債券i的發(fā)行利差,即發(fā)行當日票面利率與發(fā)行日同期限國債到期收益率(無風險利率)之差。為了更好的刻畫評級的作用,本文采用兩種方式度量信用評級水平。第一種根據信用評級水平依次賦值,在本文樣本中,評級主要集中在AAA、AA+、AA、AA-和A五檔,合計占樣本比例超過98%,因此我們根據上述順序依次賦值為5、4、3、2、1(4)在穩(wěn)健性檢驗中,我們將剩余其他等級的樣本也進行賦值,并重復相應的回歸。。第二種度量方法為二元法,即AAA賦值為1,其余等級賦值為0,即我們認為AAA等級賦值包含的信息量更大,而其他等級包含的信息量相對更差(5)在寇宗來等(2015)的文章中,也采用了類似的方法。。采用這種度量方法主要基于以下考慮:基于中國較為特殊的制度背景,信用評級整體出現虛高水平,AA及以上的評級占比過高。而根據AA的評級定義基本上是不存在違約風險的,但近來持續(xù)爆發(fā)的違約事件實際上已經說明了AA的評級其實并不科學。因此,給定整體評級水平虛高的情況下,我們認為只有AAA才能作為真正高信用評級的代表,而其他評級差異相對沒有那么大,統(tǒng)一看作中低等級。從違約情況來看,AAA所占比例僅為2%不到,遠遠低于其他評級違約水平。而且,2018年上半年違約持續(xù)爆發(fā)之后,資本市場出現的一種現象是:AAA的產品買不到,AA+及以下的產品沒人要,也揭示出AAA評級的不同地位。因此,本文認為這種度量方式能夠有效地區(qū)別高低信用差別。

Controls表示其他控制變量,本文主要考慮了三類控制變量:債券層面、公司層面(債券發(fā)行主體)以及區(qū)域經濟層面。債券層面控制變量主要包括債券的發(fā)行規(guī)模(amount),債券發(fā)行期限(term),債券的主/副主承銷商數量(underwr/vice)。債券發(fā)行主體的相關控制變量包括公司的產權屬性(6)我們發(fā)現樣本中有少量屬于集體所有制,比如村集體所有的企業(yè),我們把這類樣本歸到了民營企業(yè)中,由于其比例非常小,不足0.1%,并不會對估計結果造成多大的影響;而且,我們把這部分樣本去掉,回歸結果也沒有明顯的變化。(soe,為2表示該企業(yè)為中央國有企業(yè),為1表示該企業(yè)為地方國有企業(yè),為0則表示民營企業(yè)),公司是否為城投公司(chengtou為1表示為城投公司,uncheng為1表示非城投公司)。此外,公司的財務狀況對企業(yè)債券的發(fā)行也具有較大的影響,因此本文還引入了一系列公司層面的財務數據作為控制變量,主要包括資產負債率(ratio)、凈資產收益率(roe)、營業(yè)收入(revenue)、企業(yè)規(guī)模(總資產asset)、企業(yè)償債能力(流動比例liqratio)。債券的發(fā)行同時也受當地經濟發(fā)展水平的影響,本文主要選取地方經濟發(fā)展水平(gdp)、地方經濟增長率(gdprate)、地方財政收入(income)、地方財政缺口(gap=財政支出-財政收入)以及地方財政缺口率(gaprate=財政缺口/財政收入)(7)由于國有企業(yè)尤其是城投公司在樣本中占有相當比例,地方政府作為隱性擔保其財政收入的狀況對這些債券的定價可能產生影響。。由于實際債券發(fā)行參照企業(yè)或者該地區(qū)過去的發(fā)展情況,故在回歸模型中引入這些指標的滯后一期作為控制變量。除此之外,本文還控制時間固定效應、行業(yè)固定效應以及地區(qū)固定效應。

針對假說二,本文引入債券市場違約爆發(fā)的外生沖擊作為結構性打破剛兌的標志,并將原模型擴張成方程(2)以檢驗假說二。

yieldi=β0+β1rating_afteri+β2ratingi+∑γjcontrolsj,i+μi

(2)

其中,被解釋變量為發(fā)行利差與假說一保持一致。rating_after為信用評級與剛兌打破虛擬變量after(=1表示數據為2015年之后,否則為0)的交互項,β1表示在市場打破剛性兌付預期前后信用評級對債券發(fā)行利差的影響差異,若β1<0則意味著剛性預期打破之后信用評級降低債券發(fā)行利差的效應相比之前更加顯著,進而論證了打破企業(yè)的剛性兌付之后信用評級的作用有所放大。同時為更好觀察結構性違約帶來的結構性影響,我們依據模型二展開對城投債和非城投債分組回歸,并預期城投債組β1不顯著,而非城投債組β1顯著為負。

為檢驗假說三,我們構造了如下兩個模型。

ratingi,t=β0+β1cheng_defagencyi,t-1+β2chengtoui,t+∑γjcontrolsj,it+μi,t

(3)

ratingi,t=β0+β1defagencyi,t-1+∑γjcontrolsj,it+μi,t

(4)

在上述回歸模型中,被解釋變量為信用評級,度量方式與前文一致。defagencyi,t-1為虛擬變量,表示的是評級機構上一年所評級的債券中是否出現違約債券,若有,則記為1,否則記為0,以此觀察當評級機構涉及違約事件之后的評級策略是否有所變化。回歸方程(3)中的cheng_defagencyi,t-1為城投債和涉事評級機構交互項,用以度量涉事違約機構在城投債和非城投債之間的評級策略是否存在顯著差異,也是本文主要關注的系數。若β1>0,則意味著控制其他因素不變,評級機構在打破剛兌之后給城投債的評級要高于非城投債。但是方程(3)盡管能觀察到涉事評級機構對城投和非城投債評級的差異,但是不便觀察評級機構分別采取了什么策略,因此引入回歸方程(4)。在這個方程中,分別考察涉事違約的評級機構在城投債和非城投債之間的策略行為,預計對于城投債樣本,β1>0,也即涉事評級機構對于城投企業(yè)會采取放松評級的策略;對于非城投債樣本,β1<0,也即涉事評級機構對于非城投債券采取收緊評級的策略。

(二)內生性問題與工具變量

本文可能面臨的內生性問題來自三方面。一是發(fā)行主體的公開信息同時影響著發(fā)行成本和信用評級等級,容易造成遺漏變量問題;二是發(fā)債成本和信用評級幾乎同時決定的,容易造成聯立性偏誤(寇宗來等,2015);三是信用評級機構可能基于聲譽考慮選擇資質較好發(fā)行成本較低的發(fā)債主體,從而產生反向因果效應高估信用評級對發(fā)行利差的作用(黃小琳等,2017)。為此,本文通過構造信用評級工具變量緩解上述內生性問題。本文分別以同一評級機構當年的平均評級以及同一評級機構當年給出AAA評級的比例作為信用評級和是否AAA評級的工具變量。工具變量的有效性需同時滿足相關性和外生性兩個前提條件。對工具變量一而言,如果一家評級公司平均給出的評級水平較高,那么針對單個企業(yè)評級也可能越高,從而滿足工具變量的相關性假設;與此同時評級公司平均評級的高低并不直接影響某只債券的發(fā)行利差,更不會反過來被單只債券的發(fā)行利差所影響,因而滿足工具變量的外生性假定。相同的邏輯對應于工具變量二,從相關性上講,如果該評級機構在所有評級中給出AAA的比例越高,那么某一企業(yè)在評級時獲得AAA評級的概率也相對較高,滿足相關性假設。從外生性角度講,評級公司當年在所有評級中給出AAA評級的比例并不直接影響某一企業(yè)的發(fā)行利差,反過來也不會被企業(yè)發(fā)行利差所影響,所以外生性條件滿足。

(三)數據來源與描述性統(tǒng)計

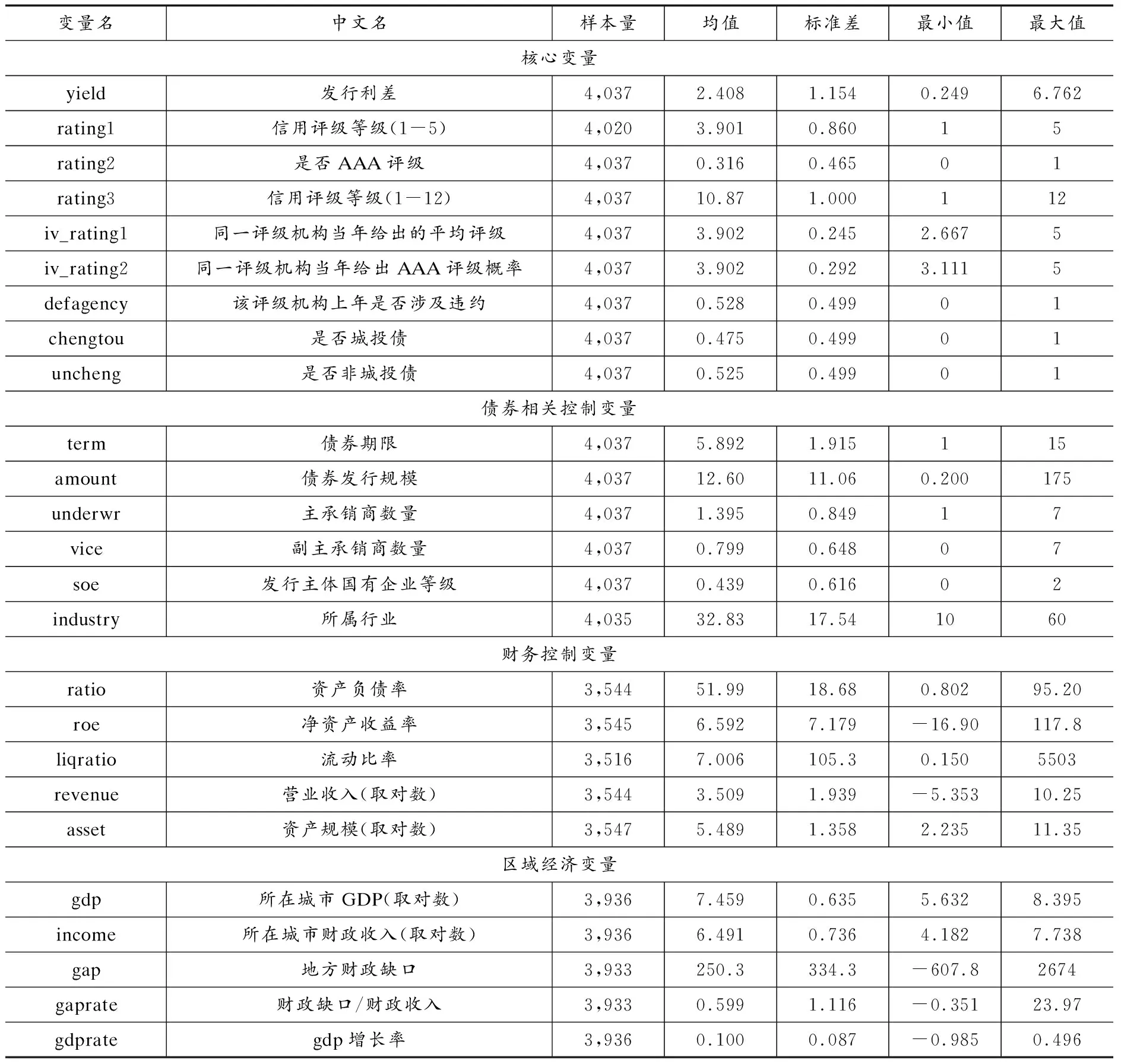

本文數據來源如下:企業(yè)/公司債券相關信息(發(fā)行利率、期限、規(guī)模、債券類別),信用評級信息(評級等級、是否AAA評級、信用評級工具變量),承銷商信息(主承銷商、副主承銷商),發(fā)行主體企業(yè)信息(公司產權性質、是否城投債、財務數據、所在省市、所屬行業(yè)),來自東方財富CHOICE數據庫;同期國債到期利率來自中國債券信息網;地區(qū)經濟層面信息(地方財政收入、財政缺口、缺口率、經濟發(fā)展水平、經濟增長率)2015年及以前的數據來源于中國工經網統(tǒng)計數據庫,2016年數據來源于2017年《中國城市統(tǒng)計年鑒》。本文數據樣本為2013年-2017年的東財分類的一般企業(yè)債和一般公司債數據共計4037個樣本。變量描述性統(tǒng)計見表1。

表1 各變量描述性統(tǒng)計

四、基準回歸結果

(一)基準回歸結果

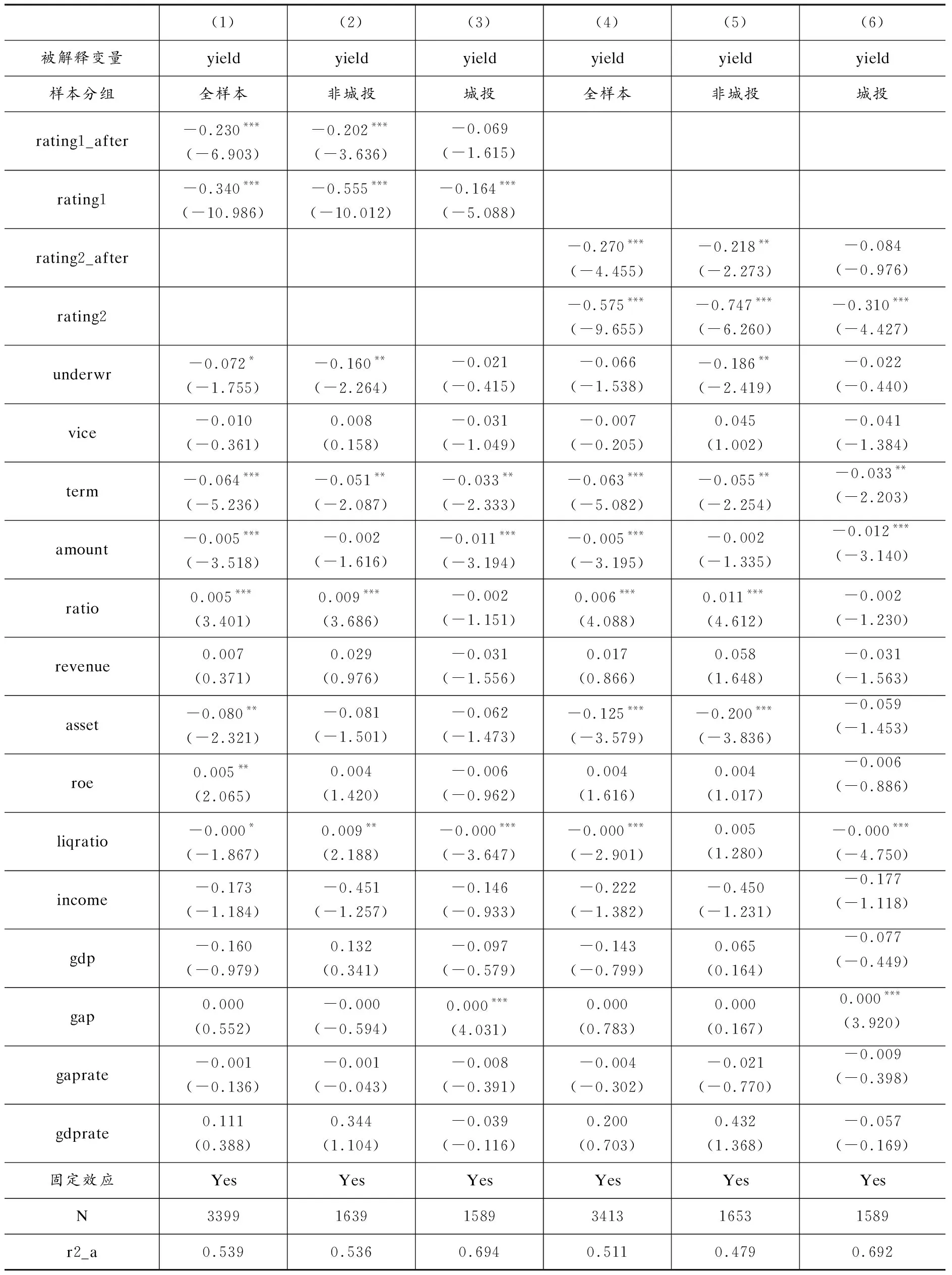

1.假說一的檢驗

針對假說一的回歸結果列于表2。被解釋變量為債券發(fā)行利差,核心解釋變量為信用評級。其中1-3列采用核心解釋變量為以遞減序列衡量的信用評級,第1列為全樣本回歸結果,第2列為城投債樣本,第3列為非城投債樣本;第4-6列采用是否AAA評級作為信用評級水平的代理變量。

表2 假說一的檢驗:信用評級有助降低發(fā)行利差但不同券種存在差異

回歸結果顯示,不管是采用哪種度量方式,信用評級與發(fā)行利差之間均存在顯著的負相關關系,且這種作用在城投債樣本和非城投債樣本均非常顯著。這一結果表明,信用評級水平越高,債券發(fā)行利差越低。但是通過比較城投債和非城投債樣本的系數,我們發(fā)現信用評級對債券發(fā)行利差的影響對于政府兜底較弱的非城投債樣本更為顯著,表現為系數絕對值更大。為了檢驗這種差異是否顯著,在回歸方程7和回歸8中我們加入非城投債與信用評級的交互項(uncheng_rating),我們發(fā)現交互項系數也顯著為負,這意味著信用評級對發(fā)行利差的影響在城投債和非城投債之間存在顯著差異,且對非城投債的影響更大,這意味著非城投債的信用評級效率更高,而城投債因為軟預算約束更強削弱了信用評級提供增量信息的作用。假說一得以驗證。

2.假說二的檢驗

針對假說二的檢驗結果匯于表3。被解釋變量為債券發(fā)行利差,核心解釋變量為信用評級以及信用評級與剛兌打破虛擬變量的交互項。其中1-3列采用逐級賦值度量信用評級,4-6列采用是否AAA度量信用評級。回歸結果顯示,不管采用哪種度量方式,信用評級與剛兌打破虛擬變量的交互項系數均顯著為負,但是這種作用僅在全樣本、非城投債樣本才顯著,而在城投債樣本下并不顯著。這說明,結構性違約爆發(fā)之后,信用評級向市場提供的增量信息有所增強,但也在主體層面呈現出結構分化的特征,對于非城投債樣本體現更顯著。此外,對于信用評級的一次項系數,我們發(fā)現其系數均顯著為負,這說明在剛兌打破之前,信用評級也能夠明顯起到降低發(fā)行利差的作用。

表3 假說二的檢驗:結構性違約后信用評級效率的分化

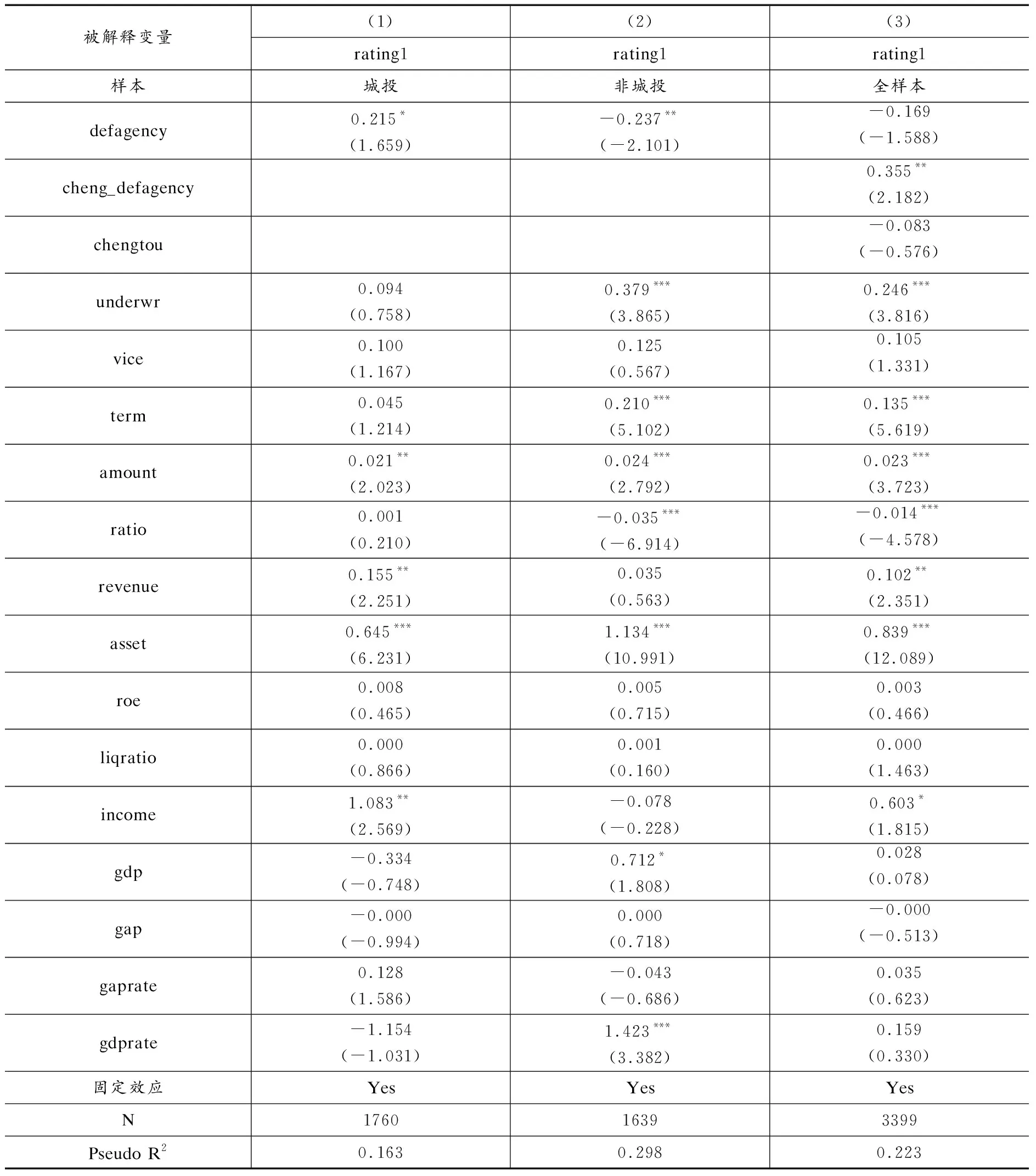

3.假說三的檢驗

假說三的檢驗結果列于表4。由于被解釋變量信用評級為整數序列變量,假說三的檢驗均采用Ologit回歸得到有效的估計結果。其中第1-2列采用回歸方程(4),將樣本分為城投債和非城投債兩個組,檢驗涉事的評級機構對不同債券主體采取的評級策略。結果顯示,城投債樣本defagency系數顯著為正,意味著在控制債券特征、發(fā)行主體特征、區(qū)域經濟特征等條件不變的情況下,上一年涉事的評級機構在當年反而會給出更高的評級;但是對應于非城投債樣本,卻得到完全相反的實證結果,defagency的系數顯著為負,意味著上一年涉事的評級機構在當年會采取更為保守的評級策略,給出更低的評級。為了更進一步檢驗涉事評級機構在城投債和非城投債樣本之間的評級是否存在顯著差異,我們利用回歸方程(3)得到回歸結果列于表4第3列。其中,是否城投債樣本與上年是否涉事評級機構的交互項系數cheng_defagency顯著為正,這意味著當違約出現后,涉事評級機構對城投債和非城投債的評級存在顯著差異,且對城投的評級顯著高于非城投債。更為重要的是,一次項系數是否城投債chengtou并不顯著,這意味著對于那些并未涉事的評級機構,對城投債和非城投債的評級并不存在明顯差異。上述實證結果恰恰揭示了評級機構在結構性違約下的策略性反應行為。這是因為,評級機構同時面臨著聲譽和市場份額的雙重約束,而適當提高評級是評級機構爭取市場份額的重要手段,更為重要的是在剛性兌付階段,由于債券幾乎沒有違約,評級機構的聲譽成本較低,難以有效約束評級機構的機會主義行為;然而在結構性打破剛兌之后,以民企為主體的非城投債樣本剛性兌付被打破,而城投企業(yè)的剛性兌付仍然存在(傅鵬等,2020),這使得評級機構在面對不同發(fā)債主體之時面對著不同的約束,進而采取了差異化的評級策略:對于有政府兜底或者較低違約風險的城投債而言,評級機構傾向于采取放松標準、提高評級以爭取市場份額;但是對于面臨較大違約風險或者說打破剛兌的非城投債而言,評級機構傾向于采取收緊評級標準、降低評級以維護市場聲譽。

表4 假說三的檢驗:評級機構的差異化評級戰(zhàn)略

(二)考慮內生性問題的檢驗

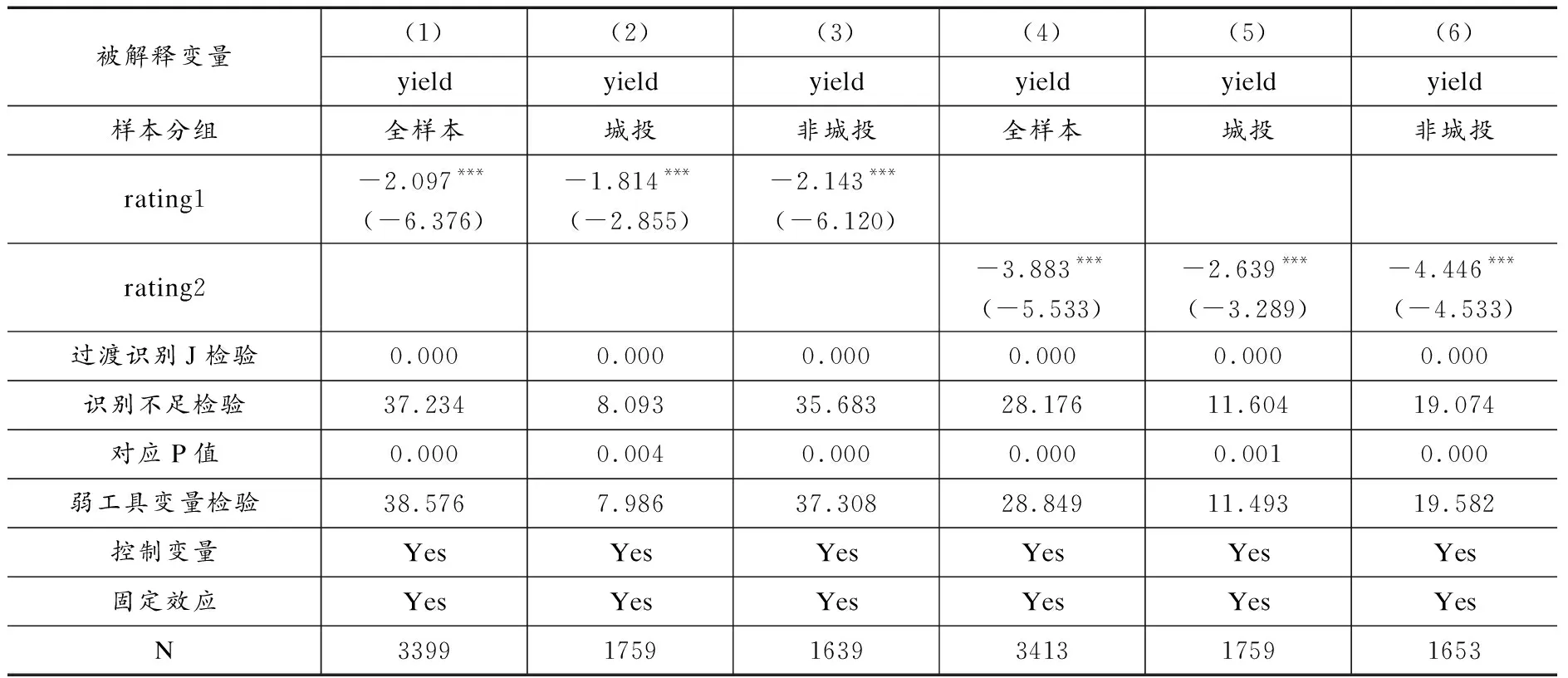

1.假說一的工具變量回歸結果

由于信用評級本身可能是內生的,上述回歸結果可能并沒有足夠的說服力。本部分引入工具變量緩解上述內生性問題。針對假說一的工具變量回歸結果列于表5。其中1-3列為采用連續(xù)整數賦值度量的信用評級(rating1),其對應的工具變量為同一評級機構當年的平均評級(ivrating1),可以看到的是工具變量回歸結果與基準結果基本一致,即信用評級與債券發(fā)行利差之間存在顯著的負相關關系,并且這種效應不管是經濟顯著性還是統(tǒng)計顯著性均在非城投債更為顯著。4-6列是以是否為AAA評級虛擬變量度量(rating2)的內生解釋變量,其對應的工具變量為同一評級機構當年給AAA評級概率(ivrating2)。回歸結果顯示對于全樣本、城投債樣本和非城投債樣本信用評級系數均顯著為負,說明獲得AAA評級的確能夠顯著降低企業(yè)債券發(fā)行利差。而且,從回歸系數的量級上來看,這種作用對于非城投債樣本更為顯著,與基準回歸結果一致。

表5 假說一的工具變量回歸結果

工具變量回歸依賴于工具變量有效性,我們主要從三個維度關注工具變量有效性。首先為過度識別(Overidentification test)J檢驗,對應P值均小于0.01,說明以上回歸方程均不存在過度識別問題;其次為識別不足檢驗(Underidentification test),LM統(tǒng)計量對應P值均小于0.01,說明不存在識別不足問題;最后為弱工具變量檢驗(Weak IV test),Cragg-Donald Wald F統(tǒng)計量,除城投債樣本外(8)實際上,這一結果也進一步揭示出對于城投債這種政府背書的債券,中介自身的作用和影響力受到大大的削弱。,均大于10%水平下弱工具變量統(tǒng)計量臨界值(Stock-Yogo weak ID test critical values)16.38,說明至少對于全樣本和非城投債樣本來說,不存在弱工具變量問題。

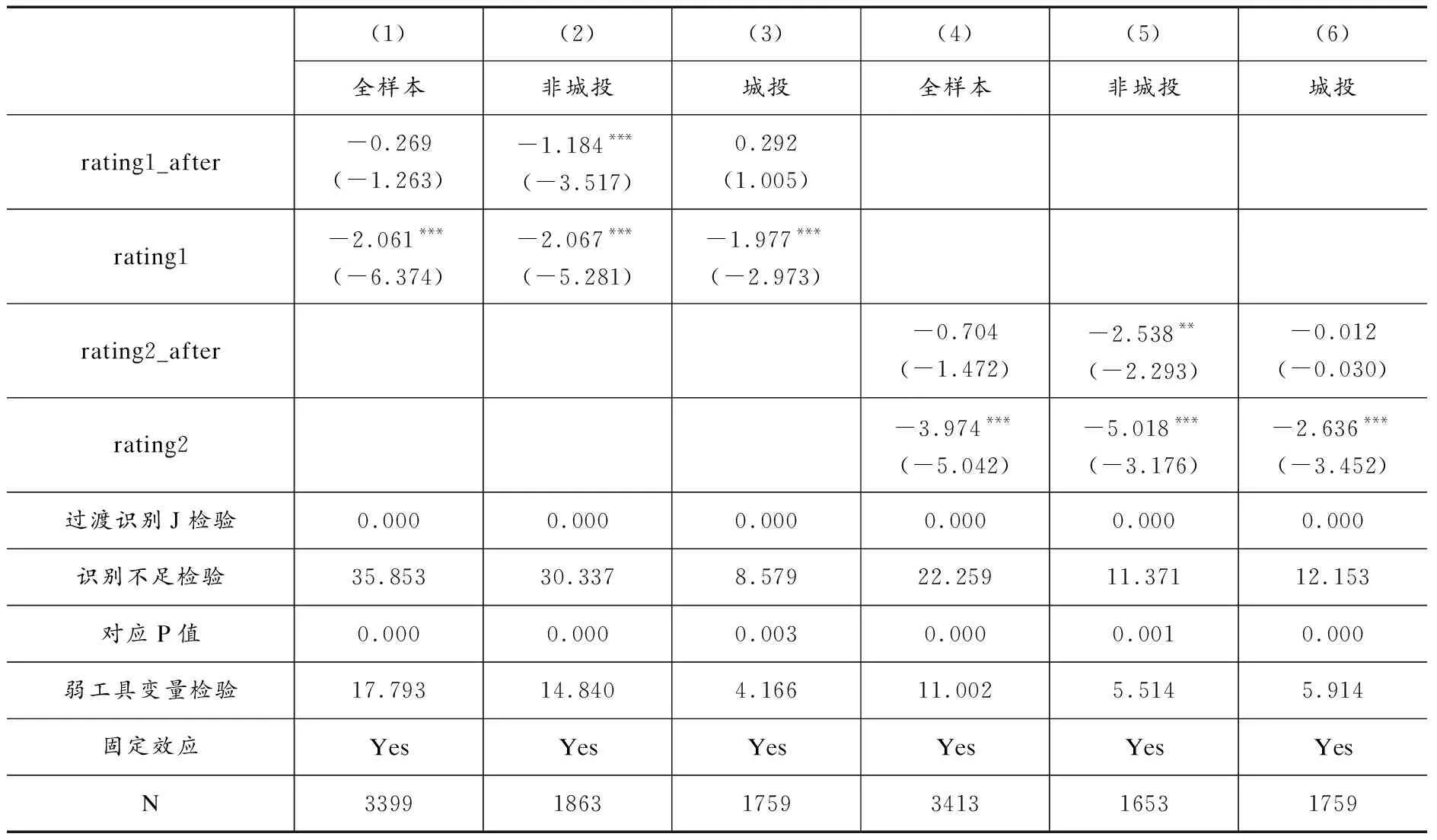

2.假說二的工具變量回歸結果

針對假說二的工具變量回歸結果列于表6。其中1-3列為采用工具變量iv_rating1的回歸結果,4-6列為采用工具變量iv_rating2的回歸結果,分別對應于全樣本、非城投樣本和城投樣本,可以發(fā)現信用評級與打破剛兌交互項系數rating_after只有在非城投債樣本才顯著為負,且在兩種工具變量檢驗下得到了類似的結果,與基準回歸結果保持一致。

表6 假說二的工具變量回歸結果

從工具變量有效性看,仍然不存在過度識別和識別不足問題,弱工具變量檢驗(Weak IV test)顯示,Cragg-Donald Wald F統(tǒng)計量,除第三列城投債樣本外,均大于15%水平下弱工具變量統(tǒng)計量臨界值(Stock-Yogo weak ID test critical values)4.58,說明至少對于全樣本和非城投債樣本來說,工具效果仍然較好。

(三)穩(wěn)健性檢驗

1.假說一至假說三的共同穩(wěn)健性檢驗:更換信用評級度量方式

在基準回歸當中,我們只包含了信用評級為A級及以上的樣本,而低于A評級的債券由于其所占比例較低并未包含其中。為了保證結果的穩(wěn)健性,在這部分我們把這些剔除的樣本重新納入回歸之中,并重新按等級賦值,其中最高等級AAA賦值為12,最低等級C賦值為1。我們依次對假說一、假說二和假說三進行穩(wěn)健性檢驗。回歸結果列于表7,其中,第1-2列為假說一的穩(wěn)健性檢驗;3-5列為假說二的穩(wěn)健性檢驗,且分別對應于全樣本、城投債樣本和非城投債樣本;第6列為假說三的穩(wěn)健性檢驗。針對假說一,我們發(fā)現信用評級能夠顯著降低債券發(fā)行利差,而且對于非城投債而言,信用評級對發(fā)行利差的影響更加顯著,與基準回歸結果一保持一致;針對假說二,可以看到打破剛兌之后,信用評級對發(fā)行利差的影響作用有所加大,但是這種作用主要體現在非城投債,而對于城投債而言經濟和統(tǒng)計意義均不顯著;針對假說三,可以發(fā)現打破剛兌之后,涉事評級機構對城投債的評級相對非城投債而言明顯提升,而城投債的一次項系數卻不顯著,意味著此前城投債和非城投債的區(qū)別并不顯著,但是打破剛兌之后評級公司采用了差異化的評級策略,與假說三回歸結果一致。

表7 更換信用評級度量的穩(wěn)健性檢驗

2.改變樣本區(qū)間的再檢驗

在基準回歸中,以打破剛兌為標志,為保持樣本的對稱性僅僅選取了13-17年的樣本,為進一步保證樣本豐富性,我們將樣本時間范圍擴大到2002-2017年,即從wind數據庫有記錄的企業(yè)債數據開始。擴容后,樣本量增加到4100多只,比原樣本量增加了700只,我們發(fā)現假說一、假說二和假說三的主要回歸系數與原基準回歸保持一致,回歸結果穩(wěn)健。

表8 改變樣本區(qū)間(2002-2017)的檢驗

五、異質性檢驗

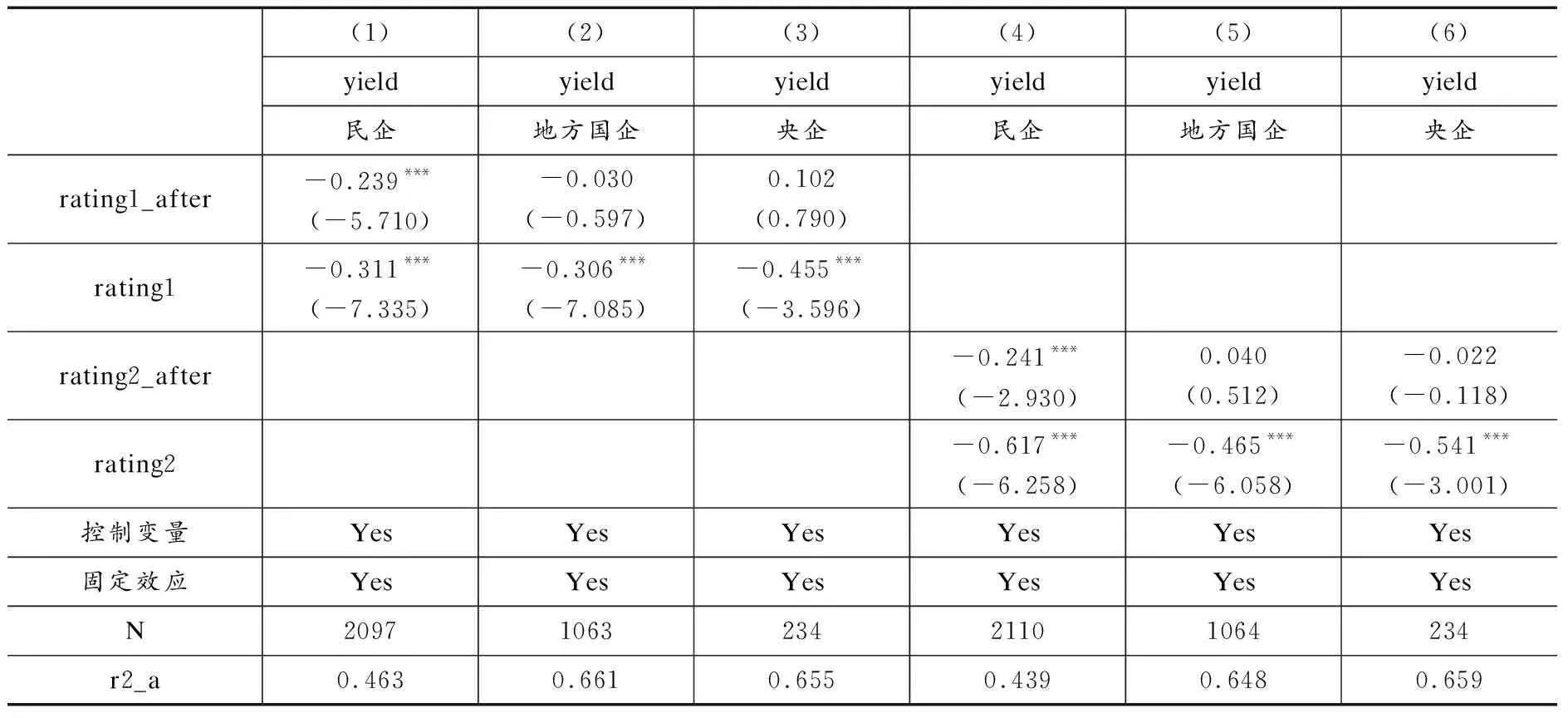

1.基于民企、地方國企和中央國企的分類檢驗

首先,我們將樣本分為民營企業(yè)、地方國企和中央國企,進行分類回歸檢驗。回歸結果列于表9,其中第1-3列核心解釋變量為整數序列度量的信用評級及其與打破剛兌虛擬變量的交互項,第4-6列為是否AAA評級度量的信用評級及其與打破剛兌虛擬變量的交互項。在兩種度量方式下,我們發(fā)現信用評級對發(fā)行利差的影響在剛兌打破之后僅僅是在民營企業(yè)樣本下才有所強化,而對于地方國有企業(yè)和中央國有企業(yè)的影響均未出現顯著變化。地方國企和中央國企與城投企業(yè)類似都有政府的隱性擔保因而被市場認為沒有違約風險,因而難以看到剛兌打破之后其信用評級質量出現改善,表現為信用評級與剛兌打破虛擬變量在地方國企和央企樣本中均不顯著,這一實證結果實際上遵循了與前文相同的邏輯。

表9 基于民企、地方國企和中央國企的分類檢驗

2.基于不同上市場所的異質性檢驗

前文的分組如城投債和非城投債、國企與民企實際上遵循的是是否有政府隱性擔保的分組邏輯,在這里,我們嘗試本質上相似而形式上卻不同的分組邏輯——將樣本按照上市場所進行分組。當前債券上市場所有交易所和銀行間市場,相比較之下,交易所上市的債券市場化程度更高,意味著政府的作用相對更小。因此,當打破剛兌以后,對于在交易所發(fā)行上市的債券,信用評級的作用將有所增大,表10的實證結果驗證了我們的猜想,可以看到對于交易所上市的債券信用評級對發(fā)行利差的影響在打破剛兌之后明顯增大,但銀行間上市的債券則沒有看到顯著的變化。

表10 根據債券上市場所的分組檢驗

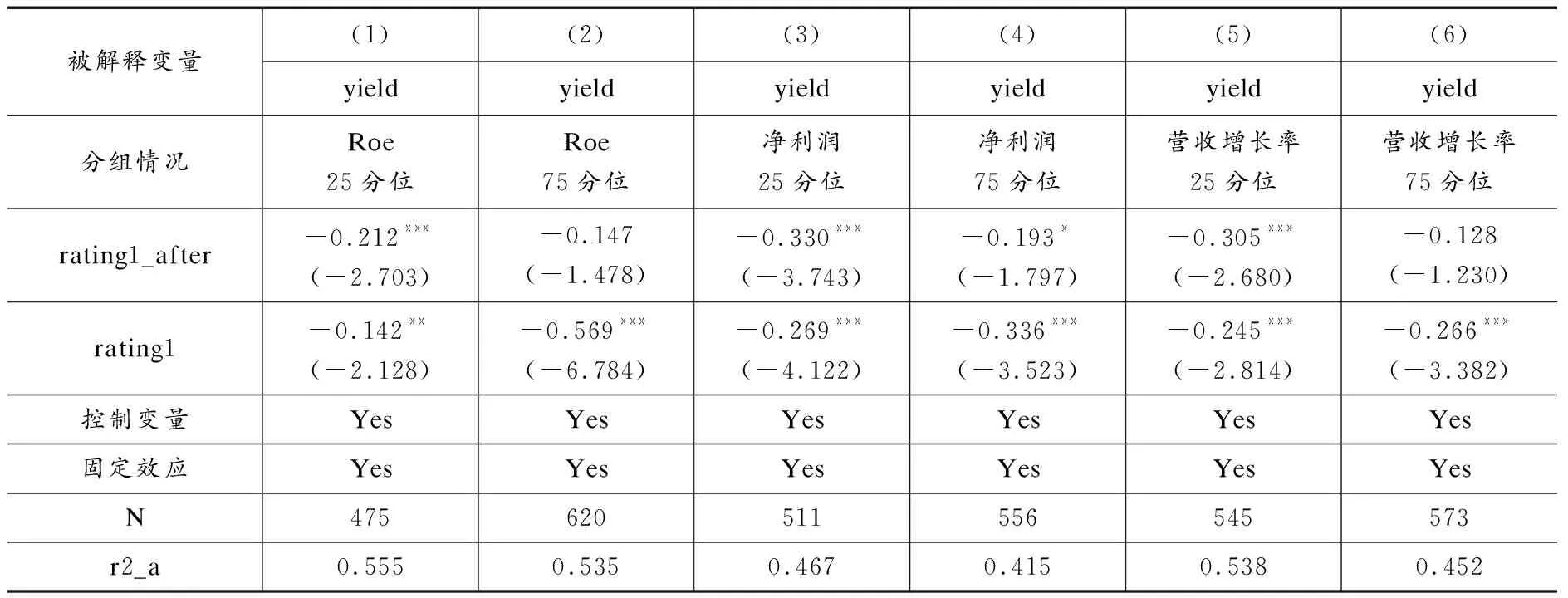

3.基于不同財務資質的異質性檢驗

信用評級的核心作用在于緩解資本市場上投資者和融資者之間的信息不對稱問題,從而達到提高資本市場效率的目的。在前文,我們看到打破剛兌之后,即債券具有違約風險時,市場上對于信用評級的依賴性有所加大,表現為信用評級對發(fā)行利差的影響有所擴大,而且我們進一步看到,對于違約風險越高的非城投債,這種作用就越大。那么,一個可能可以推斷的結果是,打破剛兌之后,對于那些財務資質越差的債券,信用評級對于利差的影響應當越大。在這部分,我們對這個問題進行實證檢驗。根據上一個回歸,我們發(fā)現打破剛兌之后信用評級對利差的影響主要在民營企業(yè)中有所變化,因此我們在這部分僅考慮民營企業(yè)樣本。我們根據企業(yè)的roe水平、凈利潤增長率水平和營業(yè)收入增長率水平,分別取其25分位和75分位作為高低兩組,再利用回歸模型2進行檢驗,回歸結果列于表11。結果顯示,對于低roe組,低凈利潤增長率組和低營業(yè)收入增長率組,在打破剛兌之后,信用評級對這些組的發(fā)行利差影響的確有所增大。這意味著,在控制其他因素相同的條件下,相同信用評級給財務資質更差的企業(yè)會帶來更高的降低成本的效果。

表11 異質性檢驗:基于財務狀況分組

六、結論與啟示

利用2013-2017年中國信用債市場上公司債和企業(yè)債的數據,以2014年爆發(fā)的違約事件作為外生沖擊,本文深入分析了結構性違約出現之后評級效率及信用評級行為的變化,并揭示出政府對債券主體的隱性擔保導致的信用評級機構效率的削弱和行為的扭曲。總體而言,我們有如下發(fā)現:

(1)信用評級與債券發(fā)行利差具有顯著的負相關關系,更為重要的是,對于政府隱性擔保越弱的債券,信用評級對發(fā)行利差的影響越大;

(2)結構性違約爆發(fā)之后,信用評級對于發(fā)行利差的影響有所增大,并且這種變化呈現結構性差異,即變化主要體現在出現違約的非城投債,而城投債并未出現相應變化;

(3)進一步研究表明,出現上述情況的原因在于評級機構對于不同類型的債券會采取差異化的評級策略,對于城投債而言,評級機構傾向于采取放寬評級標準,提高評級的策略,對于以民企為主的非城投債而言,評級機構傾向于采取收緊評級標準,降低評級的策略;

(4)此外,打破剛兌之后,對于盈利能力越差的企業(yè),信用評級對于發(fā)行利差的影響越大。

本論文的研究結論對于深刻理解政府在資本市場的定位、理解中國資本市場的中介行為和效率具有重要的啟示意義:

其一,“剛性兌付”、“政府兜底”等不僅僅直接影響債券的定價效率,還是信用評級等中介機構發(fā)揮其信息甄別能力的重要障礙,因此堅持破除剛性兌付、加強市場化的改革、努力建立現代化的企業(yè)制度不僅有利于企業(yè)自身的發(fā)展,也有利于資本市場上中介機構的發(fā)展和完善。

其二,應當看到的是,中國的債券市場已經由“剛性兌付”向“打破剛兌”過渡,但需要警惕這種“結構性打破剛兌”可能會帶來一些不利的影響,比如扭曲評級機構行為,加劇資本市場信用分層,推升民企融資成本。