成都市房價波動對居民消費的影響研究

文/沈夢琳 張品 呂秀梅(重慶工商大學)

一、引言

住房資產(chǎn)作為居民家庭財富的主要資產(chǎn),在房地產(chǎn)市場不斷推進的同時,其所占比例也在不斷增大。通過研究我國房地產(chǎn)財富效應發(fā)揮的情況,可以為政府等部門制定相關政策提供必要的依據(jù)。

從理論角度看,在梳理相關研究文獻時發(fā)現(xiàn),國內(nèi)外大部分學者是以某個區(qū)域或者重要一線城市為研究對象來分析房價波動對居民消費的影響情況,而缺少對某個具體城市進行的研究。

比如國內(nèi)學者蒙寶長①(2017)運用最新數(shù)據(jù)證實了短期內(nèi)我國一、二線城市的房地產(chǎn)財富表現(xiàn)為擠出效應,而三線城市表現(xiàn)為財富效應;但從長期來看,一、二、三線城市的房地產(chǎn)財富均表現(xiàn)為財富效應。再如國外學者Shen②(2014)等運用VAR 模型對比研究OECD1975-2011 年14 個國家住房與股票對居民消費的影響,表明消費住房價格“凈效應”不及股票價格波動大,財富效應不明顯。

國內(nèi)外學者的研究結(jié)果各持己見,表現(xiàn)不同國家或區(qū)域的經(jīng)濟發(fā)展程度、房地產(chǎn)市場的發(fā)展情況不同。因此,對具體城市進行針對性研究更加有實際價值。從實際意義看,作為西南地區(qū)的“掌上明珠”,成都的房地產(chǎn)業(yè)規(guī)模不斷擴大,房價迎來上漲,居民面臨買房困難等問題,特別是年輕群體,只能通過縮減支出來增加儲蓄。鑒于此,本文以成都為研究對象,結(jié)合房地產(chǎn)財富效應,用理論和實證分析來研究其房價對當?shù)鼐用裣M的影響,以期望為相關部門提供決策建議。

二、理論分析

(一)房地產(chǎn)財富效應

房地產(chǎn)財富效應表現(xiàn)為:如果房價上漲,擁有房子的消費者的財富就會增加,刺激他們進行消費。隨著房價上漲驅(qū)動的住房內(nèi)在價值增加時,居民也會覺得自身財富在變多,使消費者的信心開始增加,進而擴大邊際消費傾向。

房地產(chǎn)財富效應用公式可以表示為:ΔCw=N1*P1*λ1

其中,ΔCw 為房地產(chǎn)價格每增加一個單位而增加的消費;N1為有住房的居民數(shù)量;P1為因房地產(chǎn)價格上漲而增加的財富;λ1為邊際消費傾向。

房地產(chǎn)價格上漲時表現(xiàn)為正的財富效應,反之為擠出效應。比如對于無房的工薪階層來說,房價上漲會使他們削減其他方面的非必需支出,呈現(xiàn)負的財富效應,即擠出效應。

(二)居民消費的影響因素分析

1.商品房平均銷售價格

根據(jù)英國著名的經(jīng)濟學家Pigou的觀點,當物價水平下降時,消費者持有的實際貨幣數(shù)量會變多,使得消費者感覺自己很富裕,他們就會開支更多去滿足自己的消費需求。房地產(chǎn)市場具有財富效應,它會隨著貨幣存量的變化對社會群眾手持財富產(chǎn)生一定的影響作用,從而刺激或抑制居民的消費需求。本文考慮到數(shù)據(jù)的可獲得性和有效性,將商品房平均銷售價格作為一個影響因素來研究。

2.城鎮(zhèn)居民可支配收入

城鎮(zhèn)居民可支配收入是居民用來維持家庭日常生活開支的那部分收入。由消費理論可知,收入一直是決定居民消費的一個關鍵因素。作為消費的前提,消費能力的高低取決于收入水平的高低。近些年來,成都市城鎮(zhèn)居民收入不斷提高,居民對消費的信心和欲望增加,促使更多的消費支出,拉動整個城市的消費水平。故本文選取成都市城鎮(zhèn)居民可支配收入作為衡量指標。

3.上證綜合指數(shù)

通常而言,當股票指數(shù)上漲時,投資者的投資收益會增加,促使消費增加。但是,也有學者研究認為股市變化對居民消費的影響甚小,且不穩(wěn)定。從現(xiàn)實角度來看,目前成都市民的炒股現(xiàn)象并不嚴重,股市的變化情況對居民消費影響十分微弱。因此,可以選取上證指數(shù)作為控制變量,進一步更好地研究房地產(chǎn)價格的波動對居民消費的總體影響狀況。

三、實證分析

(一)指標變量的選取及處理

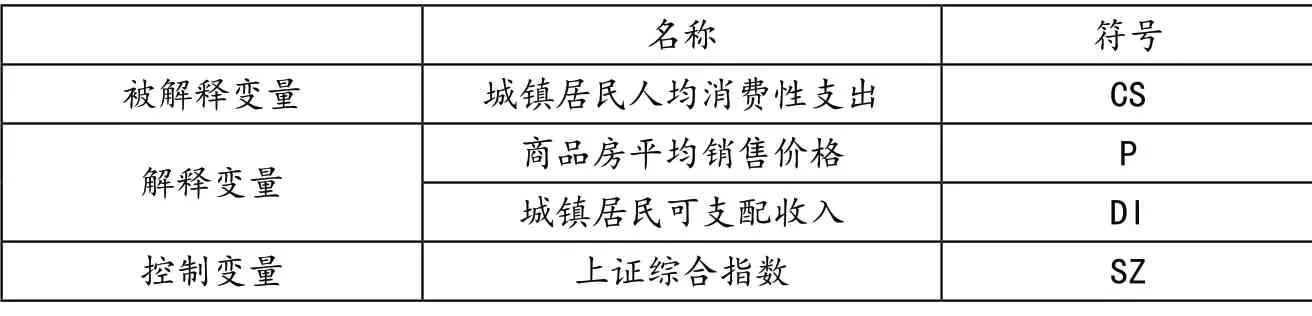

本文研究所基于的相關數(shù)據(jù)均來自中經(jīng)網(wǎng)統(tǒng)計數(shù)據(jù)庫、成都市統(tǒng)計年鑒和通達信金融客戶端,并經(jīng)過簡單計算整理而得。考慮到數(shù)據(jù)的有效性和可獲得性,本章選取成都市2001Q2-2019Q4 共75 個季度的相關時間序列數(shù)據(jù)作為樣本(見表1)。

表1 變量具體信息

為了確保計量分析的結(jié)果能夠更加貼近實際,首先對導入的時間序列進行季節(jié)調(diào)整,并將新序列記為:CSsa,Psa,DIsa 與SZsa。同時,考慮到異方差的存在可能,對序列進一步做一次對數(shù)處理,并將它們記作:lnCSsa,lnPsa,lnDIsa和lnSZsa,本文采用的計量分析軟件為Eviews10。

(二)模型的構(gòu)建

為了證明房價波動對城鎮(zhèn)居民消費存在影響,本文首先建立回歸方程進行分析。由于總共涉及四個變量,故可建立多元回歸模型,模型設定為:

其中,α0是常數(shù)項,μ是隨機誤差項,lnPsa 和lnDIsa 是解釋變量,lnSZsa 是控制變量,lnCSsa 是被解釋變量。

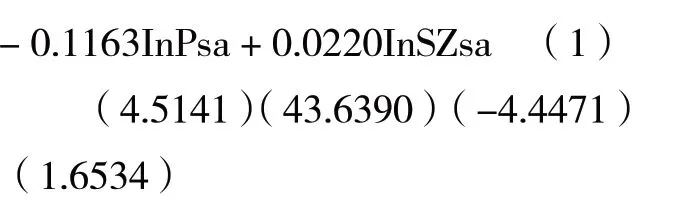

對四個變量做多元回歸分析,可以得到以下估計模型:

在模型(1)中,InDIsa 代表的人均可支配收入和InSZsa 代表的上證指數(shù)與城鎮(zhèn)居民消費呈正相關關系,相關系數(shù)分別為1.0139 和0.0220,而InPsa 代表的房價則與城鎮(zhèn)居民消費呈負相關關系,它們的相關系數(shù)達到-0.1163。并且在相關系數(shù)顯著的情況下,人均可支配收入和居民消費的相關系數(shù)最高,表明兩者的相關性最強,即收入是決定居民消費的最關鍵因素。由于房價與居民消費的相關系數(shù)是小于零的,故成都房價變化帶給居民消費的影響主要是擠出效應,即房價上漲更多會抑制居民消費。此外,根據(jù)相關系數(shù)可以看出,股價對居民消費有微弱的促進作用。綜上,住宅價格上漲對成都居民消費綜合表現(xiàn)為擠出效應。

(三)單位根檢驗

由于不清楚模型各變量之間是否存在協(xié)整關系,所以必須先對序列做一個平穩(wěn)性檢驗,采用的方法是ADF 單位根檢驗,得到的結(jié)果整理成表2。

表2 單位根檢驗結(jié)果

由表2 可知,lnCSsa,lnPsa,lnDIsa 和lnSZsa 的ADF 值都比5%顯著水平下的臨界值要大,并且它們的P 值均大于0.05,所以接受原假設,即序列不平穩(wěn)。然后對序列做一階差分,所得DlnCSsa、DlnPsa、DlnDIsa 和DlnSZsa 的ADF值分別為-11.0449、-3.0393、-10.9086 和-4.3376,都比95%置信水平下的臨界值要小,且P 值都沒超過0.05,所以可以拒絕原假設,即一階差分序列平穩(wěn)。

(四)協(xié)整檢驗

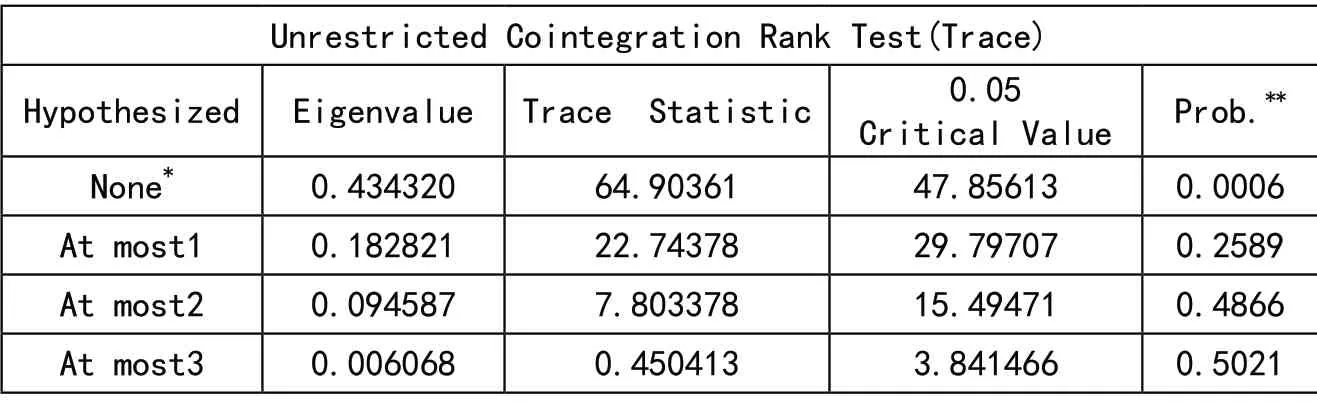

本文涉及四個變量,所以采用Johansen 協(xié)整檢驗,第一步建立VAR 模型,接著確定滯后階數(shù)為一階,故在VAR(1)模型下進行檢驗,結(jié)果如下:

由表3 可知,在5%的顯著水平下,第一個原假設的跡統(tǒng)計量達到64.9036,超過了47.8561 這個臨界值,而且P 值只有0.0006,遠遠小于0.05,因此可以拒絕第一個原假設,故而序列存在長期且穩(wěn)定的協(xié)整關系。

表3 協(xié)整檢驗-特征根跡檢驗結(jié)果

同理,由表4 可知,在5%的顯著水平下,第一個原假設同樣是被拒絕的,表明變量之間也是存在協(xié)整關系。進一步推出,居民消費性支出、居民可支配收入、房地產(chǎn)價格和上證指數(shù)之間存在長期穩(wěn)定的協(xié)整關系。

表4 協(xié)整檢驗-最大特征值檢驗結(jié)果

(五)格蘭杰因果檢驗

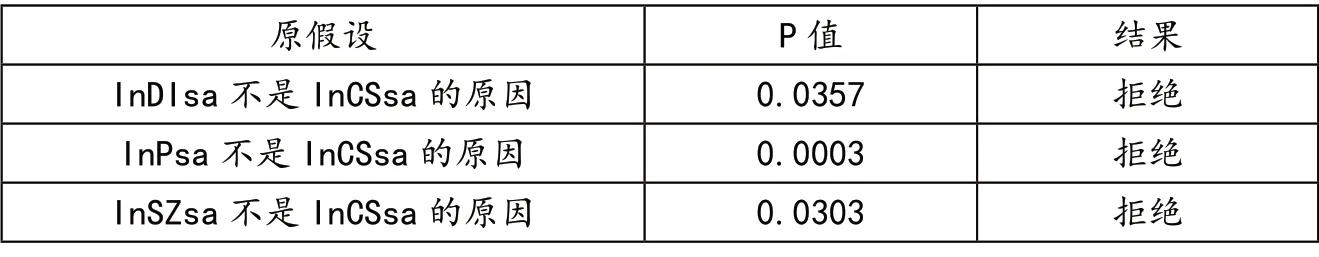

接下來是進行Granger 因果檢驗確定變量之間的因果關系,結(jié)果見表5。

表5 格蘭杰因果檢驗結(jié)果

由檢驗結(jié)果可以得到結(jié)論:在5%顯著水平下,拒絕這三個原假設,換言之即居民可支配收入是居民消費的格蘭杰原因,所以居民消費會隨著居民收入的變動作同步變動。同理可知,房價和上證指數(shù)都是居民消費的Granger 因素,兩者的變化均會引起居民消費的變化,其中房價的影響更大。

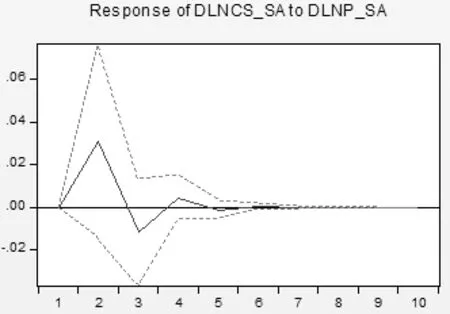

(六)脈沖響應函數(shù)

為了確認變量間的互相影響程度,需要進行脈沖響應,從動態(tài)的角度詳細分析有關變量對居民消費的影響作用。首先對向量誤差修正模型的穩(wěn)定性情況進行檢驗,結(jié)果如下:

由圖1 可知,該模型的所有根模均未越過單位圓,表明該模型具有穩(wěn)定性,可進行脈沖響應分析。由于本文主要研究房價變動對居民消費的影響,因此對InCSsa 進行脈沖分析時僅選擇InPsa 一階差分后為Impulses 變量,結(jié)果見圖2。

圖1 模型平穩(wěn)性檢驗結(jié)果

圖2 房價對居民消費的沖擊

從圖2 可知,當房價InPsa 受到一個正向單位標準差大小的沖擊后,對居民消費InCSsa 的影響在第1 期接近0,到第2 期沖擊程度達到最大,隨之影響程度慢慢變小并從相反方向進行沖擊,直到第6 期后緩緩向穩(wěn)定靠攏。總的來說就是,前3 期房價整體上是正向影響居民消費,同時于第2 期到達波峰,于第3 期到達波谷,之后從相反方向作用慢慢減弱并向0 無限靠攏。這就得出在短期內(nèi)住房的價值增加會刺激居民消費,但是從長遠來看,房價上漲會擠出居民的消費。

(七)方差分解

通過方差分解可以得到?jīng)_擊對模型內(nèi)生變量的相對重要程度,結(jié)果如下:

由圖3 可以看出,長期方差分解達到100%,說明居民收入變化對居民消費支出的貢獻達到100%,說明兩者關系非常密切。同理,由圖4 和圖5 可知,房價對居民消費的方差分解大約在90%左右,而股價對居民消費的方差分解只有40%多,這也同樣說明了房價變化對居民消費的影響程度遠大于股價變化給居民消費帶來的影響程度。

圖3 居民收入對居民消費的方差分解

圖4 房價對居民消費的方差分解

圖5 股價對居民消費的方差分解

四、結(jié)論及建議

(一)結(jié)論

基于理論分析和實證分析的結(jié)果可知,成都市居民消費支出最主要取決于居民的人均可支配收入,其會隨著收入的變化而同向變化。然而,成都房價在變化過程中帶給居民消費的影響情況在不同時期會有差異。房價上漲在短期內(nèi)表現(xiàn)為促進居民消費,但房價持續(xù)上漲在長期就會抑制居民消費,導致整個影響效果呈現(xiàn)擠出效應。此外,股票價格變化帶給成都居民消費的影響明顯小于房價變化帶來的影響,這是因為目前股票資產(chǎn)在成都家庭財富中的比重較小,房地產(chǎn)資產(chǎn)才是當前成都居民主要的資產(chǎn)形式。

(二)建議

第一,提高居民收入水平,完善收入分配制度。因為居民是否愿意購房主要取決于居民可支配收入水平,這不僅要穩(wěn)定收入預期,還要降低支出預期。成都政府可以從財稅、金融和產(chǎn)業(yè)這三個方面增強就業(yè)政策與其他有關政策的關聯(lián)性。第二,完善住房供應體系,合理控制房價增長。政府可以增加住宅建設,推出住宅多元化;還可以為房地產(chǎn)業(yè)提供貸款資金等援助,從而在某種程度上壓縮住房成本,穩(wěn)定成都市的房價。第三,發(fā)揮房地產(chǎn)財富效應,減小擠出效應。這需要當?shù)卣畬⒎績r控制在合理價位內(nèi),逐步消除人們對房價持續(xù)上漲的心理預期;同時建立透明的信息系統(tǒng),規(guī)范和監(jiān)督房地產(chǎn)市場的審批過程。第四,發(fā)展住房租賃市場,加強監(jiān)管力度。目前,大量人才不斷涌入成都這座城市,完善成都租售并舉的住房制度,可以滿足新市民住房需求,促進房地產(chǎn)市場平穩(wěn)健康發(fā)展。

注釋

①蒙寶長.我國房地產(chǎn)財富效應區(qū)域差異影響研究[D].重慶大學,2017.

②Shen X,Holmes M,and Lim S,Wealth effects and consumption:A panel VAR approach[J].International Review Of Applied Economics,2014,29(2):21-45.