“一帶一路”背景下中國甘蔗產業發展及跨境合作伙伴選擇研究

代希茜,郭 文,張應青,莫 楠,余 晨,李 露

(云南省農業科學院國際農業研究所,云南昆明 650205)

中國是世界上第二大食糖消費國和第一大甘蔗進口國,食糖生產在中國經濟發展中占有重要地位[1]。近年,隨著種植成本的不斷增長,國際市場糖價的沖擊,中國甘蔗種植比較效益逐漸下降,導致蔗農種植積極性降低,蔗糖產量也隨之下降,蔗糖消費缺口一直在500萬t左右,2018/2019年榨季進口甘蔗170.6萬t,進口結構性問題突出。因此,積極開展甘蔗產業跨境合作,成為拓展我國甘蔗進口來源,補足蔗糖需求缺口,減少跨國壟斷威脅,維護食糖安全的重要途徑[2-3]。2013年,中國提出“一帶一路”倡議,為中國實施農產品多元進口、境外農業合作提供了支撐[4]。借助“一帶一路”建設,充分發揮中國與南亞東南亞國家的比較優勢[4],綜合研究南亞東南亞國家甘蔗發展、研發、貿易等潛力,確定中國甘蔗產業跨境優先合作國家,對于規避合作風險,降低生產成本,提高市場競爭力,實現雙邊或多邊效益最大化意義重大。

當前,合作創新伙伴選擇方法主要是采用專家評估手段獲得各指標評價值,然后運用如層次分析法[6]、模糊綜合評價法[6]、網絡分析法[10-11]等進行合作伙伴選擇評估。這些方法前提條件存在較強的主觀性,而且缺乏對指標間的信息重疊進行處理,影響結果的準確性。對于境外國家農業生產的研究也主要集中在單個領域,諸如生產潛力[4,12]、出口潛力[13]、貿易互補性[14-16]等。而運用多元分析方法,綜合生產、貿易、經濟發展等多個因素對南亞東南亞國家甘蔗產業進行綜合比較的研究未見報道。多元分析方法在結果的真實可靠性方面具有優勢,去除信息的重疊。因此,筆者以南亞東南亞國家為研究對象,采用主成分分析、隸屬函數分析、模糊聚類等多元分析方法,綜合分析貿易流通、種植現狀、發展潛力、研發能力、經濟發展等14個指標,發現具備甘蔗生產和貿易潛力的合作伙伴,以期為我國甘蔗產業跨境合作伙伴選擇提供參考依據。

1 研究內容

1.1 研究對象南亞國家,包括印度、巴基斯坦、斯里蘭卡、孟加拉國、馬爾代夫、尼泊爾、不丹;東南亞國家,包括新加坡、印度尼西亞、馬來西亞、緬甸、泰國、老撾、柬埔寨、越南、文萊、東帝汶、菲律賓。

1.2 研究指標該研究選擇貿易流通、種植現狀、發展潛力、研發能力、國力等方面共14個指標,綜合評價南亞東南亞各國甘蔗產業發展。具體指標為:貿易競爭力指數(TC)、顯性比較優勢指數(RCA)和貿易互補指數(TCI)、土地面積、甘蔗收獲面積、甘蔗產量、甘蔗平均單產、甘蔗潛在種植面積、農業增加值占GDP比例、GDP、人均GDP、專利申請量、專利受理量、與中國云南地理距離等14個。

2 研究方法

2.1 FAO-GAEZ 模型GAEZ3.0數據庫是聯合國糧農組織和國際應用系統分析研究所共同研發的大尺度土地生產力估計方法,該方法根據歷史期(1961—1990年)氣候、土壤、投入等估算作物的氣候適宜性,采用逐級限制法計算得廠出甘蔗的可耕地面積和生產潛力。

2.1.1可耕地面積。GAEZ3.0數據庫將土地按照適宜耕地程度劃分為10個等級,該研究可耕地面積為耕地適宜指數>40%的土地面積。投入水平分為高、中、低3種,分別表示先進、改進后和落后的管理模式。當前,南亞東南亞地區甘蔗生產仍較為粗放,短期內較難達到高投入水平,因此投入水平設定為雨養條件下中等投入。

2.1.2生產潛力測算。計算公式如下:

不考慮單產增加的甘蔗生產潛力=單產×潛在耕地面積×復種指數

該研究暫假定潛在耕地復種為1,單產選用2019年平均單產。

2.2 貿易相關指數計算方法

2.2.1貿易競爭力指數(TC)。貿易競爭力指數是表示一國進出口貿易差額占進出口貿易總額的比重,是衡量國際急癥優勢的指標之一。公式如下:

(1)

式中,Xi為i國甘蔗出口額,Mi為i國甘蔗進口額。TC指數范圍為[-1,1],優勢在于綜合考慮了出口和進口兩方面的因素,是利貿易差額與貿易總額的相比值,剔除了通貨膨脹、經濟膨脹等宏觀經濟變量的影響。

2.2.2貿易顯性比較優勢指數(RCA)。貿易顯性比較優勢指數是衡量某國某產品在國際市場中的競爭力,RAC指數越大,表示該國甘蔗產業在國際市場中競爭力越強。公式如下:

(2)

式中,RAC為i國甘蔗的顯性比較優勢指數,Xi與Xit分別為i國蔗出口額與總出口額,Xw與Xwt分別為世界范圍甘蔗出口額與所有產品出口總額[13-14]。

RAC指數的優勢在于剔除了世界經濟波動和國家經濟總量波動方面的影響,能夠較好反映一個國家某一行業或者產品與世界平均水平進行比較的相對優勢。

2.2.3貿易互補指數(TCI)。貿易互補指數(TCI)是衡量一國出口與另一國進口之間的貿易互補程度,公式如下:

(3)

式中,Mj與Mjt分別為j國甘蔗進口額和進口總額;Mw與Mwt分別為世界范圍甘蔗進口額與所有產品進口總額[13-14]。

TCI指數的值越大,說明2國大豆貿易越發默契,具有較大貿易潛力,若2國開展貿易則能實現雙贏,反之則說明不適合進行甘蔗貿易。

2.3 綜合評價模型建立

2.3.1隸屬函數值計算。

(4)

式中,Ui表示第i個公共因子的隸屬函數值;Xi為第i個公共因子的特征值;Xmin為第i個公共因子的最小值;Xmax為第i個公共因子的最大值。

2.3.2各綜合指標權重。

(5)

式中,Pi表示第i個公共因子的貢獻率。

2.3.3綜合評價值。

3 結果分析

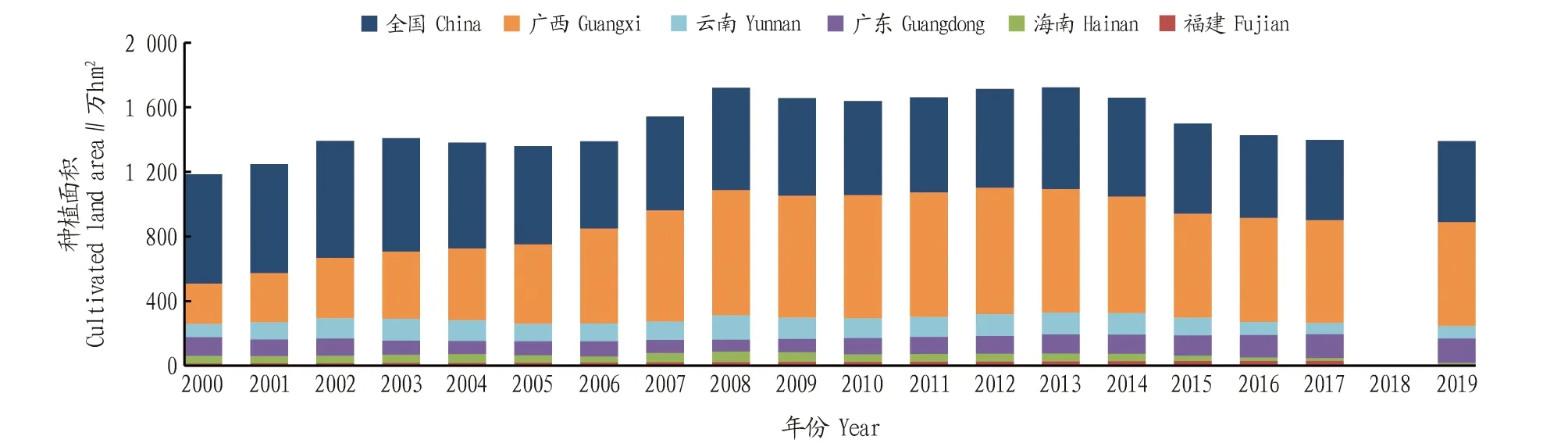

3.1 中國甘蔗生產概況中國主產蔗區主要分布在33°N以南的熱帶、亞熱帶地區,包括廣西、云南、廣東、海南、福建、貴州、四川、江西、湖南等12個省(區)。20世紀80年代中期以來,中國的甘蔗產區向廣西、云南、廣東西部轉移。如圖1,2019年,廣西、云南、廣東、海南4省(區)甘蔗的播種面積和產量占全國的95%以上(未統計中國臺灣省數據)。

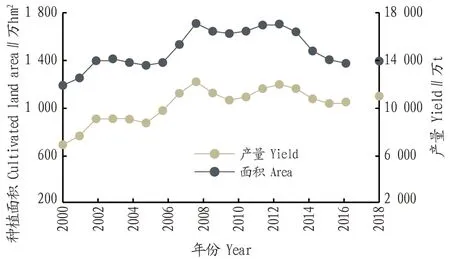

由圖1、2 可知,2001—2020年中國甘蔗播種面積和產量變化趨勢一致。2000—2018年呈波動上升趨勢,播種面積和產量從2000年的118.49萬hm2、6 828.0萬t增長至2008年的170.86萬hm2、12 152.1萬t。2008年后有所下降,至2013年出現第二個峰值,播種面積為170.41萬hm2,產量為11 926.4萬t。近年,受大量進口糖漿和走私糖的沖擊,種蔗和制糖效益下滑,甘蔗種植面積和產量下降。

3.2 中國甘蔗貿易概況目前,中國已成為世界第三大產糖國和甘蔗第一大進口國。甘蔗產量從2012年的11 575萬t下降至2019年10 939萬t。反之,中國甘蔗需求量不斷擴大,2012—2019年,甘蔗進口量由82萬t增長至170.6萬t,增加了1.08倍。中國甘蔗大部分是小規模分散種植,機械化程度低,人工成本高,僅生產成本就比國外進加工的糖高出1 000元/t左右。同時,糖業秩序亂,缺乏有力的政策保障和法律約束,進口糖和糖漿大量流入沖擊國內市場,自產糖價格走低,蔗農種植積極性降低,自2013年以后,種植面積和產量不斷下降。

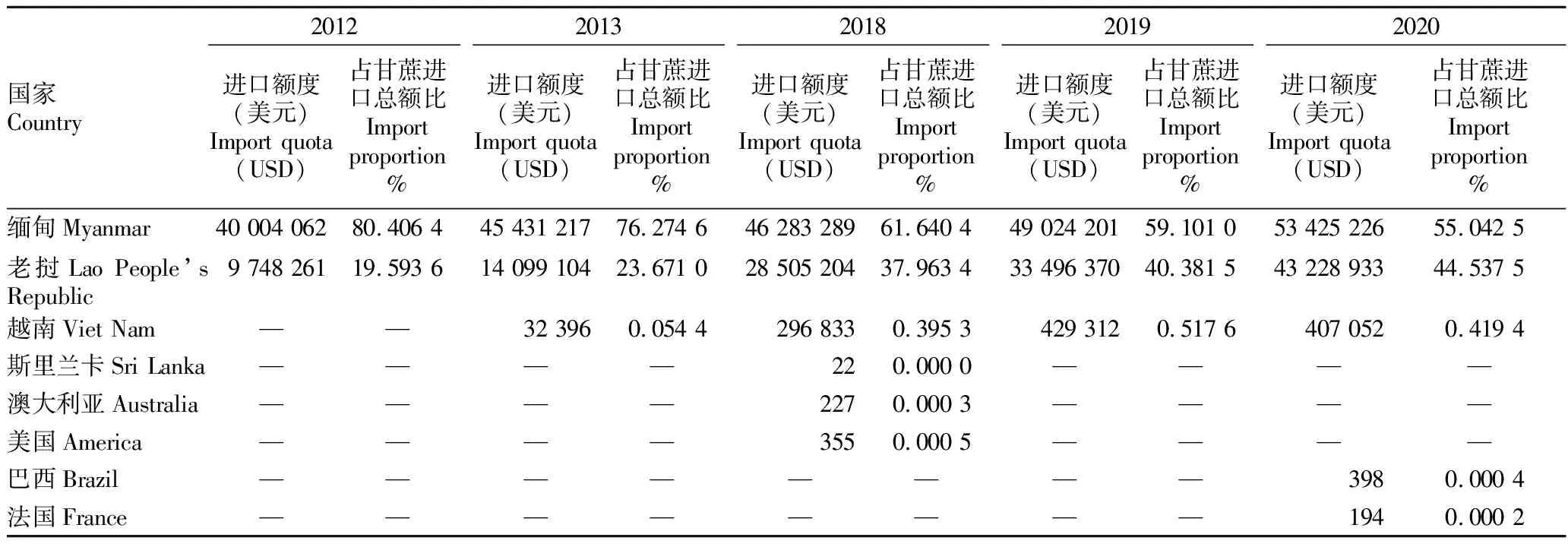

如表1所示,中國甘蔗進口主要集中在緬甸和老撾,雖然自2013年開始,逐步從越南、斯里蘭卡、澳大利亞、美國、巴西、法國等國家進口甘蔗,但進口結構性問題依然突出。食糖作為國家戰備物資,較高的貿易集中度不利于規避貿易風險,中國需要開拓更多的國際市場,與南亞東南亞國家開展跨境合作,充分利用兩種資源、兩個市場,開展甘蔗產業跨境合作。

注:數據來源國家統計局,其中2018年數據未收集到。Note:Data are from National Bureau of Statistics,and data for 2018 are not collected.圖1 2000—2019年中國甘蔗主產區種植面積變化Fig.1 Sugarcane planting area change in China from 2000 to 2019

注:數據來源國家統計局,其中2018年數據未收集到。Note:Data are from National Bureau of Statistics,and data for 2018 are not collected.圖2 2000—2019年中國甘蔗種植面積和產量變化圖Fig.2 Changes of sugarcane acreage and yield in China from 2000 to 2019

3.3 中國與南亞東南亞國家甘蔗貿易競爭性、互補性分析根據聯合國商品貿易數據庫中所獲得的數據,計算出中國與南亞東南亞國家貿易競爭力指數(TC)、顯性比較優勢指數(RCA)和貿易互補指數(TCI)。如表2所示,南亞東南亞國家中,印度、巴基斯坦、斯里蘭卡、印度尼西亞、緬甸、泰國、菲律賓7國,甘蔗出口能力和國際競爭力較強,馬來西亞次之,TC指數為0.94。新加坡、柬埔寨、越南TC指數為負,表明甘蔗進口遠大于出口,甘蔗貿易國際競爭力較弱。通過對RCA、TCI指數的進一步研究發現,馬來西亞、巴基斯坦、越南、緬甸4國甘蔗貿易國際競爭力較強,且與中國甘蔗貿易具備顯著的貿易互補性。其中馬來西亞、巴基斯坦是與中國甘蔗進口最匹配的貿易合作伙伴,但是,2019年馬來西亞甘蔗出口額僅占當年中國甘蔗進口額的0.31%,巴基斯坦甘蔗出口額占當年中國甘蔗進口額的3.41%。由此可見,馬來西亞、巴基斯坦與中國甘蔗貿易提升空間較大,具備巨大的合作潛力。

表1 2012—2020年中國同主要甘蔗進口國進口額度及占比Table 1 Import quota and proportion of sugarcane between China and a major importers of sugarcane during 2012-2020

3.4 潛在生產力分析

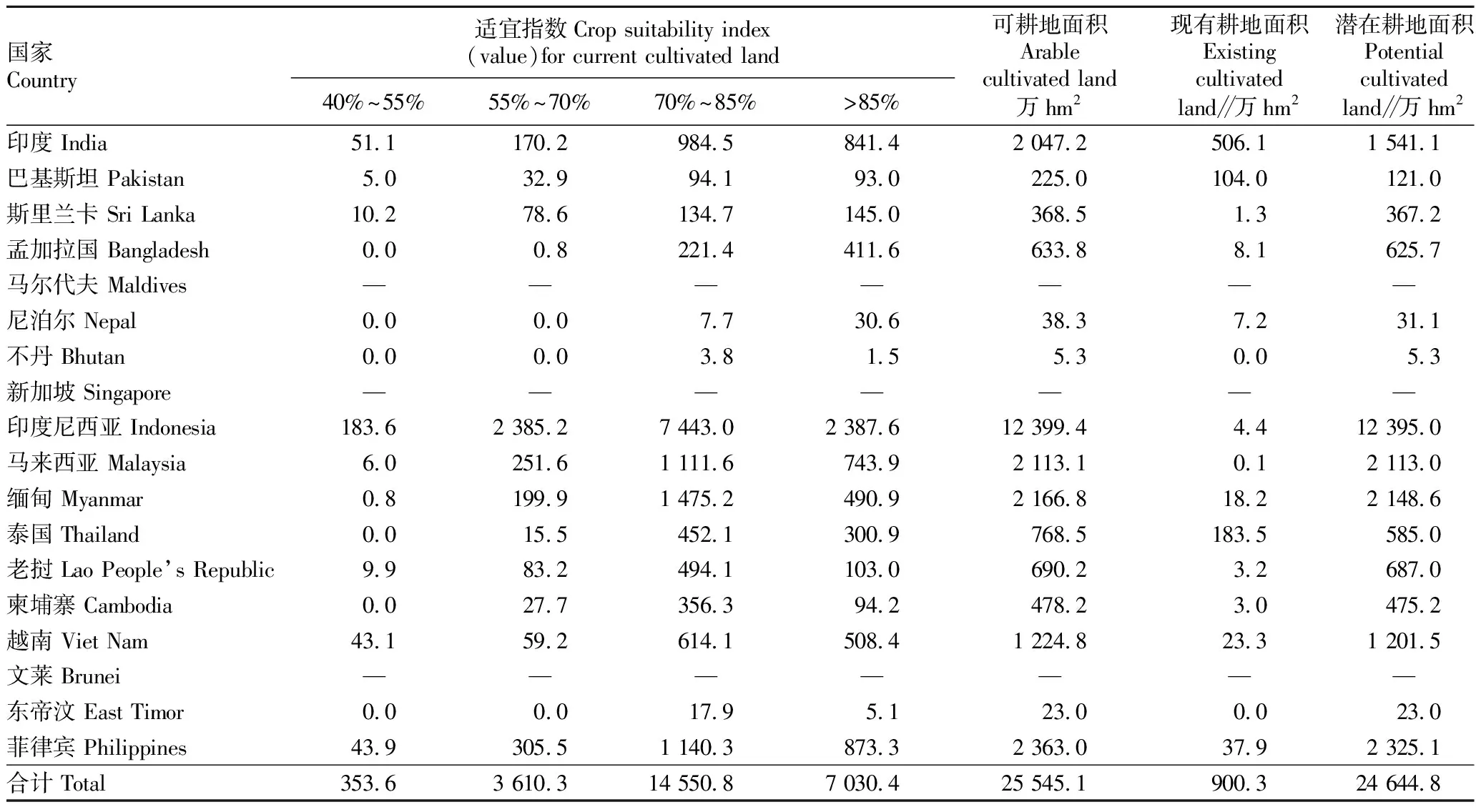

3.4.1潛在耕地面積。GAEZ3.0數據庫將土地按照適宜程度劃分成了10個等級,該研究視耕作適宜程度在40%以上的土地為可耕地。由表3可見,南亞東南亞地區潛在耕地資源豐富,當前耕地面積為900.3萬hm2,僅占可耕地面積的3.5%,耕作適宜程度在70%以上的土地面積占84.5%,開發

表2 2019年中國與南亞東南亞國家甘蔗貿易RCA、TC、TCI指數Table 2 RCA,TC and TCI indices of sugarcane trade between China and South and Southeast Asian countries in 2019

潛力巨大。其中,印度尼西亞潛在耕地面積最大,為12 395.0萬hm2,占南亞東南亞國家潛在耕地面積的50.3%。菲律賓、緬甸、馬來西亞、印度、越南5國潛在耕地面積較大,分別為2 325.1、2 148.6、2 113.0、1 541.1、1 201.5萬hm2,占南亞東南亞地區潛在耕地面積的37.9%。

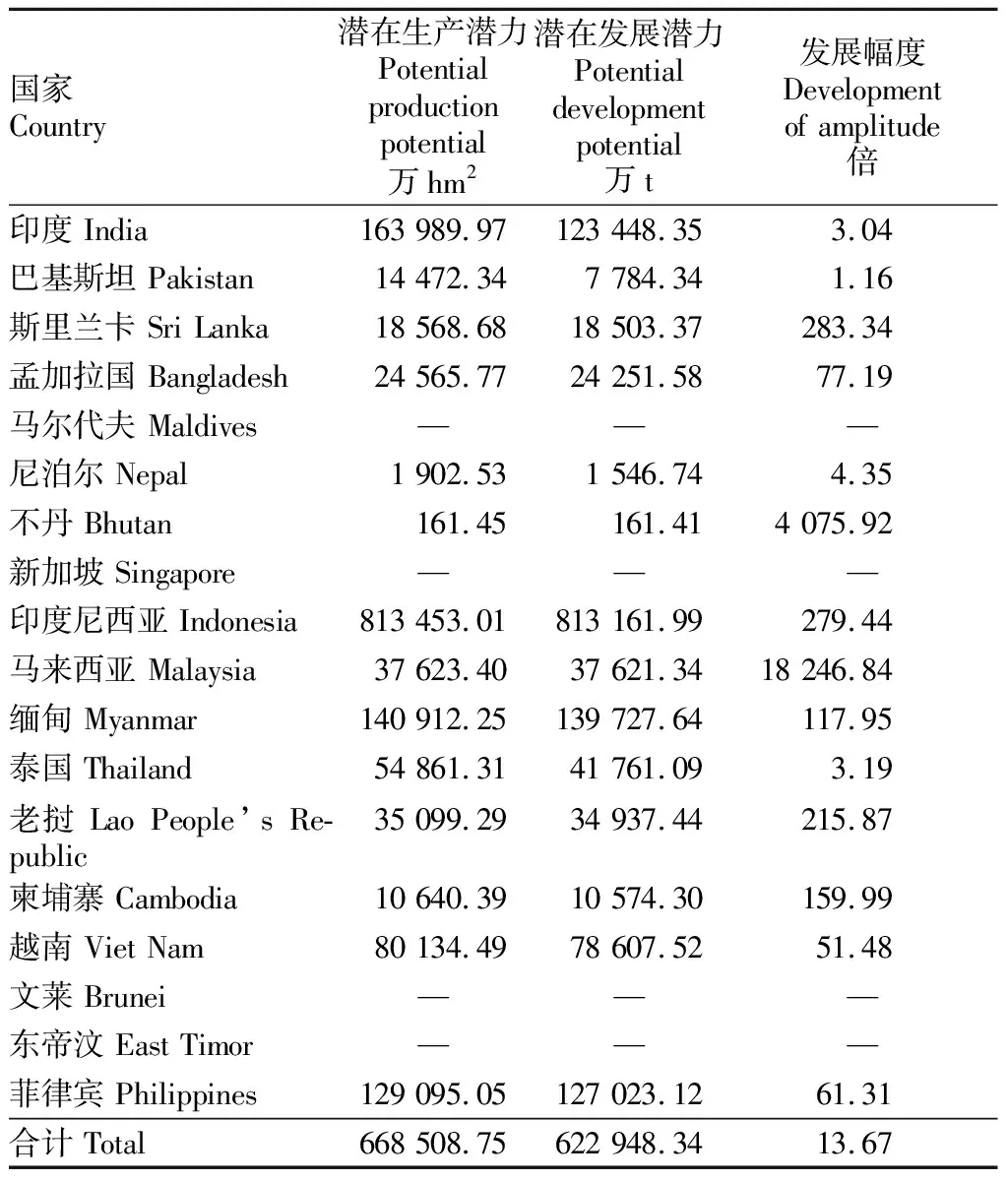

3.4.2單產不變潛在產量分析。為測算南亞東南亞國家甘蔗生產潛力,在現有單產不變的情況下,該研究暫假定,所有可耕地全部用來種植甘蔗,復種指數為1的情況下,南亞東南亞國家甘蔗生產的最大潛力。如表4所示,南亞東南亞潛在可耕地全部用來種植甘蔗,產量將增加甘蔗發展幅度為現在的13.67倍,產量將增加622 948.34萬t,故僅開發該地區潛在耕地的0.02%用于種植甘蔗,就可以滿足中國全部甘蔗進口需求。其中,馬來西亞發展潛力最大,發展幅度是當前的18 246.8倍。

3.5 南亞東南亞國家與中國合作潛力綜合評價

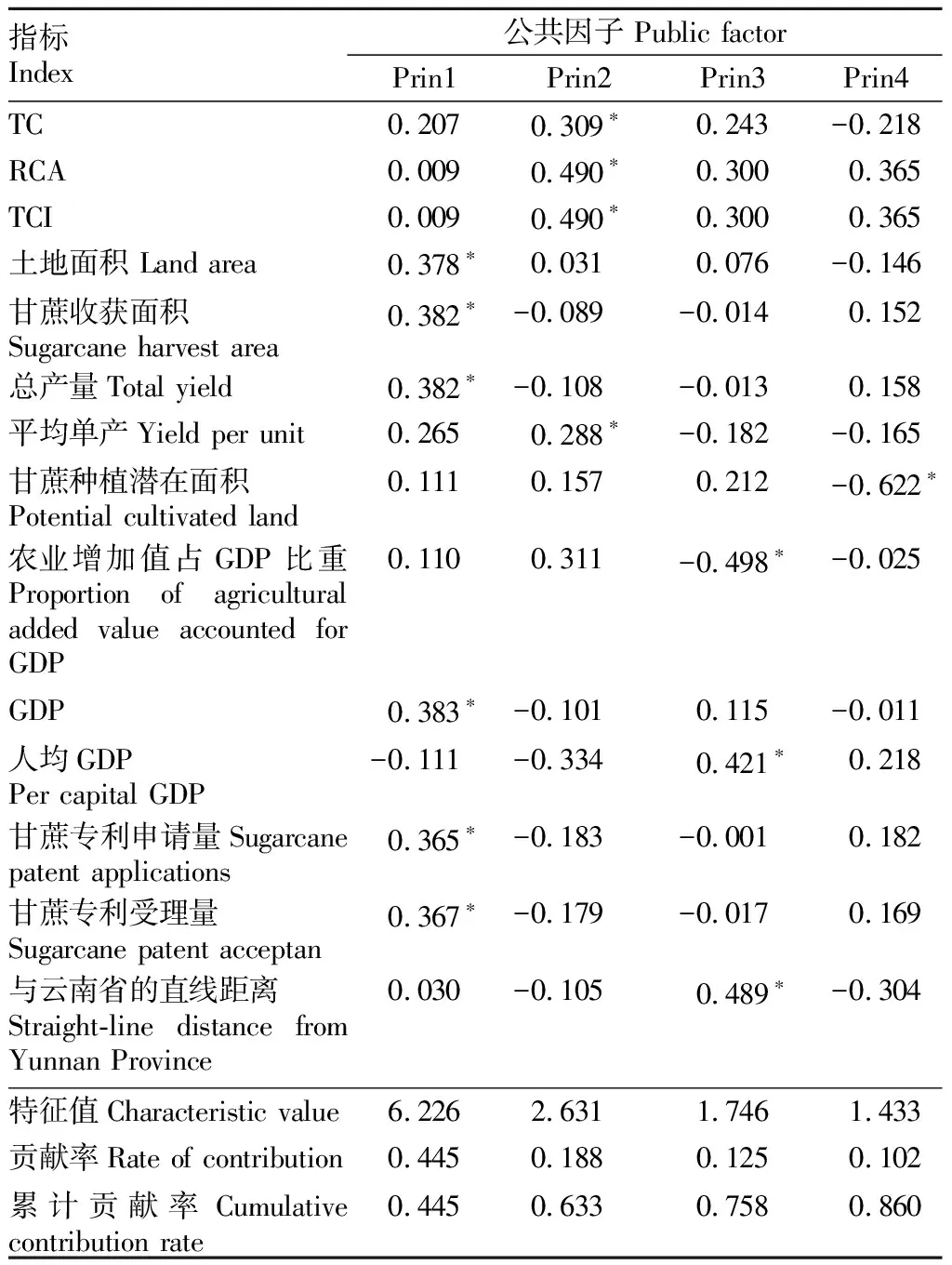

3.5.1主成分分析。運用SAS 9.4 對14個指標進行主成分分析,將多個具有相關性的指標降維,濃縮成幾個操縱原變量取值規律的隱變量。由表5可見,前4個因子特征值分別為6.226、2.631、1.746、1.433,累計貢獻率達到86.0%,由此將原14個指標轉化成4個公共因子。

表3 南亞東南亞國家甘蔗潛在耕地面積分布情況Table 3 Distribution of sugarcane potential arable land in South and Southeast Asian countries

第1個公共因子對應載荷較高的特征向量是土地面積、甘蔗收獲面積、總產量、GDP、甘蔗專利受理量和專利申請量,特征值分別為0.378、0.382、0.382、0.383、0.367、0.365。說明該因子代表甘蔗研發和生產能力。

第2個公共因子對應載荷較高的特征向量是TC、RCA、TCI和單產,特征值分別為0.309、0.490、0.490、0.288,說明該因子代表甘蔗出口競爭力和與中國的貿易互補性。

第3個公共因子對應載荷較高的特征向量是農業增加值占GDP比重、人均GDP、與云南省的直線距離,特征值分別為-0.498、0.421、0.489,說明該因子代表該國農業生產水平和距中國云南省的距離。

表4 單產不變甘蔗生產潛力、發展潛力及發展幅度Table 4 Production potential,development potential and development range of sugarcane with keeping the yield per unit area unchanged

第4個公共因子對應載荷較高的特征向量是甘蔗潛在種植面積,特征值為-0.622,說明該因子代表甘蔗潛在種植面積。

3.5.2隸屬函數分析。各公共因子的隸屬函數值如表6所示。U1指標中印度最大,為1.000,表示南亞東南亞國家中,印度在甘蔗研發和生產方面綜合能力最強;U2指標中巴基斯坦最大,為1.000,表示巴基斯坦甘蔗出口國際競爭力較強,與中國甘蔗貿易互補性最好;U3指標中馬來西亞最大,為1.000,表示馬來西亞農業增加值占GDP比例較低,與云南省距離偏遠;U4為逆向指標,印度尼西亞最小,為0,表示印度尼西亞甘蔗潛在種植面積最大。

3.5.3綜合指標權重。根據4個公共因子的貢獻率大小,計算其權重。經計算,5個綜合指標的權重分別為51.7%、21.9%、14.5%和11.9%。

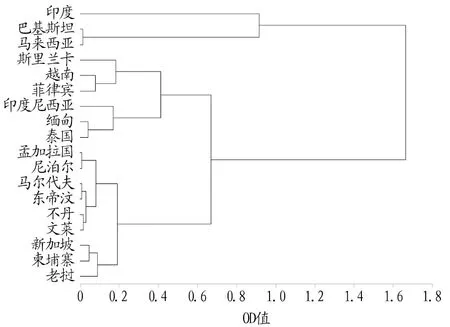

3.5.4聚類分析。計算綜合評價值D,并采用快速聚類法將南亞東南亞18個國家分成4類(OD=0.6),結果見圖3。第一類為印度,在甘蔗生產、研發方面最具優勢,為最優考慮的甘蔗產業跨境合作對象;第二類為巴基斯坦和馬來西亞,該國出口國際競爭力較強,與中國甘蔗貿易互補性最好,也是中國開展甘蔗產業跨境合作優先考慮的國家;第三類包括斯里蘭卡、越南、菲律賓、印度尼西亞、緬甸、泰國,這類國家目前甘蔗生產、研發及貿易處于中間水平,但發展潛力巨大;第四類包括孟加拉國、尼泊爾、馬爾代夫、東帝汶、不丹、文萊、新加坡、柬埔寨、老撾,這類國家甘蔗生產、研發及貿易在南亞東南亞地區無明顯優勢。

表5 各指標公共因子的特征值和貢獻率Table 5 Characteristic values and contribution rates of common factors of each index

4 結論

中國甘蔗大部分是小規模分散種植,機械化程度低,人工成本高,加之受大量進口糖漿和走私糖的沖擊,種蔗和制糖比較效益下滑,甘蔗種植面積和產量下降。2012—2019年,中國甘蔗產量從11 575萬t下降至10 939萬t,反之,中國甘蔗進口量增加了1.1倍,并且進口存在突出的結構性問題。雖然,近年我國逐步對越南、斯里蘭卡、澳大利亞、美國、巴西、法國等國家進口甘蔗,但進口結構性問題依然突出。食糖作為國家戰備物資,較高的貿易集中度不利于規避貿易風險,中國需要開拓更多的國際市場,與南亞東南亞國家開展跨境合作,充分利用兩種資源、兩個市場,開展甘蔗產業跨境合作。

該研究利用FAO-GAEZ3.0數據庫對潛在耕地面積進行研究,發現南亞東南亞地區潛在耕地資源豐富,當前耕地面積為900.3萬hm2,僅占可耕地面積的3.5%,耕作適宜程度在70%以上的土地面積占84.5%,開發潛力巨大。以單產不變對甘蔗生產潛力進行測算,僅開發南亞東南亞地區0.02%的耕地,就可以滿足中國甘蔗進口需求。同時,通過貿易指數分析,其中部分國家甘蔗出口國際競爭力強,且與中國具有顯著的貿易互補性。由此,進一步采用多元分析方法,對南亞東南亞國家甘蔗生產、發展潛力、出口競爭力、貿易互補性等指標進行綜合研究,確定中國甘蔗產業跨境合作優先合作對象。建議中國優先與印度、巴基斯坦、馬來西亞、斯里蘭卡、越南、菲律賓、印度尼西亞、緬甸、泰國等國家開展甘蔗產業跨境合作。

表6 南亞東南亞國家隸屬函數值及D值Table 6 Subordinative function value and D values of South and Southeast Asian countries

圖3 南亞東南亞國家綜合指標聚類分析結果Fig.3 Cluster analysis results of comprehensive indicators in South and Southeast Asian countries