管理者盈利預測準確性對企業債務融資結構的影響研究

漆婉霞 王蘊秋

【摘 ?要】論文以2006-2019年的A股上市公司為樣本,實證檢驗了盈利預測信息對公司融資結構的影響,研究發現盈利預測越準確的公司,其內源融資越少,外部債務融資越多。論文的研究豐富了業績預告與企業投融資相關領域的文獻,也能為企業披露高質量信息、優化外部投資者信息環境、緩解融資難問題提供一定的借鑒。

【關鍵詞】盈利預測;準確性;融資結構

【中圖分類號】F275;F832.5 ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? 【文獻標志碼】A ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? 【文章編號】1673-1069(2023)06-0179-03

1 引言

管理層業績預告作為資本市場的重要信息,在緩解企業與投資者之間的信息不對稱中具有重要作用。我國的業績預告制度自施行以來,傳導的信息廣泛影響著市場參與者,國內外學者圍繞業績預告信息對分析師預測[1]、資本成本[2]、投資者行為[3]等問題進行了探討。更準確的盈利預測信息,意味著企業所發布信息的一致性與可信度更高,更有利于緩解公司內外的信息不對稱,盈利預測信息質量的高低不僅影響投資者的市場反應[4]、投資者對企業的預期[5]等,也是管理層能力和個人特質的體現[6]。盈利預測準確性作為業績預告質量的重要體現,不僅對外釋放關于企業未來前景的信息,影響著外部投資者的行為,同時作為管理者能力的一種反映,也對企業內部財務活動效率存在影響。Goodman等研究發現,管理層業績預告越準確,企業投資、并購的效率越高。作為企業重要的財務活動,企業的債務融資既受到外部環境與市場的影響,也依賴于管理層本身的能力,那么,是否會受到業績預告的影響呢?基于上述分析,本文以2006-2019年的A股上市公司為樣本,實證檢驗了盈利預測信息對公司融資結構的影響。

2 研究假設的提出

業績預告機制在于改善了投資者對未來盈余的預期,降低內部人信息優勢,提升公司信息透明度,由于業績預告信息向外界傳導企業前景的信息,受到市場參與者的廣泛關注。一方面,業績預告信息準確性是企業內部管理層管理能力的體現,管理層業績預告信息越準確,意味著管理層的預測能力越強,這樣的公司更能獲得外部投資者的青睞;另一方面,業績預告準確性也通過改善公司的信息透明度而影響外部市場參與者的行為,由于業績預告的信息準確性可能是管理層選擇的結果[7],業績預告的準確性取決于管理層能獲得的預測信息以及管理層是否具有發布不實信息來謀取私利的動機,因此,當業績預告的信息準確性越高時,意味著管理層所發布的信息更加可靠,企業內部發生舞弊等的風險更小。當管理層歷史業績預測信息準確度更高時,其信息更容易獲得外部信息使用者的認可。

作為財務活動的核心問題之一,融資結構決定了企業能否充分享受財務杠桿和負債的節稅效應,對企業價值具有重要影響。已有研究討論了金融發展程度、產權性質等諸多外部因素的影響,也有研究關注了企業聲譽、公司治理等內部因素的影響。當企業對外融資時,不僅取決于企業自身對融資結構的安排,還取決于金融機構和市場投資者的決策。企業能否獲得負債或者發行債券,依賴于銀行金融機構對企業未來發展能力和內部風險等因素的綜合評估。信息不對稱程度較低、管理層更加誠信、更具有能力的公司在面對評估時更容易獲得較高評價。

因此,業績預告準確性更高的公司,由于管理層更優質的預測能力,也更能處理負債所帶來的風險;由于向市場提供更為可靠,更加高質量的信息,更容易獲得外部金融市場的正面評價,也更容易獲得銀行貸款。基于以上分析,提出如下假設:

假設1:業績預告準確性越高,企業內源融資越少,負債融資比例越高。

3 研究設計

3.1 模型設定與相關變量

為了驗證本文提出的假設,設置了以下模型:

X_Finit= β0+ β1Forcast_accuit+ β2Controlsit+ YearDummy+IndustryDummy+ε ? ?(1)

被解釋變量X_Finit包括Inter_Finit、Debt_Finit兩個變量,分別表示企業內源融資、債務融資比例。參照李匯東等[8]的研究,本文確定上述兩個變量的定義為:①內源融資比例(Inter_Finit):經營活動現金流凈額占總資產比重;②債務融資比例(Debt_Finit):企業的長期借款占總資產比重。

解釋變量為盈利預測準確性(Forcast_accuit),本文借鑒宋云玲等[9]的研究思路,采用業績預告歷史準確度來對企業盈利預測準確性進行度量,如果過去3年內管理層業績預告準確度大于行業中位數的次數大于2,該變量取值為1,否則等于0。

參照已有的文獻,本文選取了如下的控制變量(Controls):企業資產規模(Size)、盈利能力(Roa)、賬市比(Tobin_Q)、企業杠桿(Leverage)、流動性(Liquidity)、是否盈利(Loss)、企業成長性(Growth)、產權性質(Soe)、董事長總經理兩職合一(Dual)、第一大股東比例(Top1)、獨立董事比例(Indirector)。

3.2 樣本選擇與數據來源

本文所需的盈利預告數據來源于銳思(RESSET)數據庫,其他財務與公司治理數據來源于CSMAR數據庫。本文首先選取2006-2019滬深A股主板上市公司為初始樣本,并按照下述標準進行篩選:①由于本文研究關注盈利預告質量對企業融資的影響,因此剔除未進行盈利預告的上市公司;②剔除ST公司,這類公司財務數據較為異常;③剔除金融行業公司,這類公司與其他行業經營存在較大差異;④剔除其他公司治理和財務數據缺失的公司。最后得到7 094個樣本觀測值。為了避免極端值的影響,對所有的連續變量進行了1%的Winsorize處理。

4 實證結果分析

4.1 模型回歸結果

模型(1)的回歸結果如表1所示。回歸結果顯示,在控制了其他變量以及年度、行業之后,盈利預測準確性Forcast_accu與內源融資比例Inter_Fin的回歸系數為-0.004,在5%的水平上顯著,表明盈利預測越準確對內源融資比例具有負向影響,盈利預測越準確的公司,公司內源融資比例越少;盈利預測準確性Frocast_accu與債務融資比例Debt_Fin的回歸系數為0.005,顯著性水平為1%,表明盈利預測準確性對債務融資具有顯著正向影響,盈利預測越準確的公司債務融資比例越高。并且這種影響在區分企業性質之后,并沒有差異。假設1得到驗證。

4.2 進一步分析

4.2.1 企業盈利與損失時的差異

盈利能力是企業融資的基礎,當企業在盈利和虧損時,其面臨的融資難易程度存在較大的不同。正常情況下,當企業面臨虧損時,無論是內源融資還是外源融資都將存在較大的困難,因此,本文認為盈利預測準確性對于企業融資的影響需要建立在盈利的基礎上,我們進一步將樣本分為盈利與損失兩個組,分樣本進行回歸,如表2所示。列(1)、列(2)為企業盈利時的回歸結果,Forcast_accu與Inter_Fin、Debt_Fin的回歸系數分別為-0.004、0.005,顯著性水平分別為為10%、1%,與全樣本回歸結果一致;列(3)、列(4)為企業損失時的回歸結果,回歸系數均不顯著。分樣本回歸結果表明,盈利預測準確性對企業債務融資行為的影響在企業盈利時才顯著,而在企業損失時并不顯著,這表明,企業在損失時本身就不易從外部市場進行融資,在損失的情況下,本身經營也不穩定,面臨較大的融資困難,此時,外部金融機構進行決策時從直接的財務信息就可以作出決定,此時并不需要其他的補充信息;業績預告信息作為半強制披露的信息,是財務信息的補充信息,盈利預測準確性反映的不只是財務信息,還有管理層的能力,意味著投資者在針對盈利的公司進行決策時,除了財務信息外,會考慮其他信息進行補充,以作出較優的投資決策。

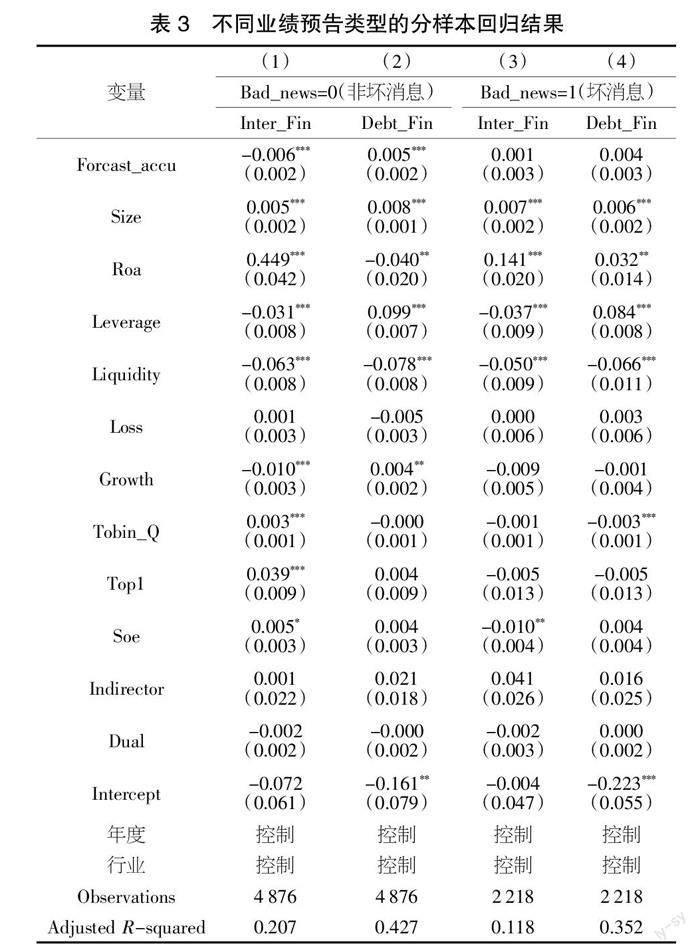

4.2.2 業績預告類型的影響

表3為按當期業績預告的類型進行分樣本回歸的結果,將預虧、預警、預降、減增定義為壞消息,變量Bad_news取值為1,其他情形取值為0,然后按Bad_news分樣本回歸。列(1)、列(2)為Bad_news取值為0的回歸結果,回歸系數顯著為-0.006、0.005,顯著性水平為1%。列(3)、列(4)為Bad_news取值為1的回歸結果,回歸系數均不顯著。按照業績預告類型分樣本回歸的結果表明,當企業發布的業績預告為負面消息時,盈利預測準確性對企業融資的影響并不顯著,只有在業績預告的信息不是負面消息時,這種影響才顯著存在。從企業內部來看,其不存在負面消息,本身也是管理層能力的體現,因此盈利預測對企業融資影響在此時較為顯著。從外部信息使用者來看,這可能意味著企業發布的消息為不利消息時,會讓投資者對企業產生負面印象,此時很難去考慮如業績預告準確性等反應其他管理層能力等正面信息。這反映出投資者對企業所披露信息的利用時,如果存在負面信息,負面信息的影響會大于正面消息。

5 結論

企業管理層盈利預測準確性對債務融資結構的影響如何?本文以2006-2019年滬深A股主板上市公司為樣本,對其進行了實證檢驗。多元回歸的結果表明,盈利預測越準確的公司,其內源融資越少,外部債務融資越多;盈利預測準確性對企業融資結構的影響在企業盈利的時候顯著,而在企業當期損失的時候并不顯著,同時,這種影響在企業的業績預告為“壞消息”時不顯著,在業績預告不是壞消息時顯著,對豐富盈利預測和企業融資相關領域的研究文獻具有重要意義。

【參考文獻】

【1】李馨子,肖土盛.管理層業績預告有助于分析師盈余預測修正嗎[J].南開管理評論,2015,18(02):30-38.

【2】Kumar P. ,Langberg N. Sivaramakrishnan K. Voluntary Disclosure with Informed Trading in the IPO Market[J]. Journal of AccountingResearch,2016,54(5):1365-1394.

【3】王英允,高敬忠.管理層業績預告精確性與投資者異質信念調整[J].財經論叢,2018(10):68-76.

【4】Jeffrey Ng,A. Irem Tuna,Rodrigo S. Verdi. Management Forecast Credibility and Underreaction To News[J]. Review of Accounting Studies,2013,18(4):956-986.

【5】Hirst D. E. ,Koonce L. ,Miller J. The Joint Effect of Management's Prior Forecast Accuracy and the Form of Its Financial Forecasts on Investor Judgment[J].Journal of Accounting Research,1999(37):101-124.

【6】Theodore H. Goodman,Monica Neamtiu,Nemit Shroff,et al.Management Forecast Quality and Capital Investment Decisions[J].The Accounting Review,2014,89(1):331-365.

【7】廖義剛,鄧賢琨.業績預告偏離度、內部控制質量與審計收費[J].審計研究,2017(04):56-64.

【8】李匯東,唐躍軍,左晶晶.用自己的錢還是用別人的錢創新?——基于中國上市公司融資結構與公司創新的研究[J].金融研究,2013(02):170-183.

【9】宋云玲,呂佳寧,黃曉蓓.業績預告歷史、經濟政策不確定性與企業投資[J].北京工商大學學報(社會科學版),2018,33(03):70-80.