數(shù)據(jù)普惠金融對(duì)股份制銀行的不良貸款風(fēng)險(xiǎn)影響探析

曹承洲

【摘要】文章利用12家股份制銀行中的貸款數(shù)據(jù),基于數(shù)據(jù)普惠金融對(duì)股份制銀行的不良貸款風(fēng)險(xiǎn)影響進(jìn)行研究。首先利用假設(shè)中提出數(shù)據(jù)普惠金融在不同因素下對(duì)股份制銀行貸款風(fēng)險(xiǎn)與異質(zhì)性研究問(wèn)題;其次建立被解釋變量、核心解釋變量與控制變量模型,針對(duì)研究狀況通過(guò)Hausman模型效應(yīng)進(jìn)行相應(yīng)的分析,其分析內(nèi)容為貸款風(fēng)險(xiǎn)的穩(wěn)定性與異質(zhì)性;利用Bootstrap與Sobel進(jìn)行檢驗(yàn)不良風(fēng)險(xiǎn)貸款(NLRK)與銀行內(nèi)部特征(ICB)、法規(guī)政策(CRP)中介效應(yīng)之間的關(guān)系;進(jìn)而得出結(jié)論即數(shù)據(jù)普惠金融對(duì)股份制銀行的不良貸款經(jīng)營(yíng)影響顯著降低,而不受異質(zhì)性影響,但受機(jī)制的影響;最后,根據(jù)數(shù)據(jù)得出的結(jié)論提出相關(guān)建議,有利于降低不良貸款的風(fēng)險(xiǎn),提升金融服務(wù)質(zhì)量。

【關(guān)鍵詞】數(shù)據(jù)普惠金融;不良貸款風(fēng)險(xiǎn);Hausman模型;Bootstrap與Sobel檢驗(yàn)

【中圖分類(lèi)號(hào)】F83

一、引言

數(shù)據(jù)普惠金融(Inclusive Data Finance)是一種金融服務(wù)模式,旨在通過(guò)數(shù)據(jù)和技術(shù)的創(chuàng)新,為更廣泛的人群提供金融服務(wù),尤其對(duì)傳統(tǒng)金融體系中難以獲得服務(wù)的人。數(shù)據(jù)普惠金融通過(guò)整合和分析大量非傳統(tǒng)數(shù)據(jù),如移動(dòng)電話記錄、社交媒體活動(dòng)、互聯(lián)網(wǎng)瀏覽歷史、消費(fèi)習(xí)慣等,來(lái)更好地評(píng)估個(gè)人或企業(yè)的信用風(fēng)險(xiǎn),以提供更多金融服務(wù)的機(jī)會(huì)。

徐松濤(2022)以2010—2020年18家上市銀行經(jīng)營(yíng)數(shù)據(jù)為樣本,實(shí)證分析普惠金融業(yè)務(wù)對(duì)上市銀行貸款風(fēng)險(xiǎn)的影響機(jī)理。李文靜(2023)指出金融科技的出現(xiàn)不僅提高了金融服務(wù)效率,還顛覆了傳統(tǒng)金融行業(yè)的運(yùn)行模式,商業(yè)銀行作為傳統(tǒng)金融行業(yè)的主要參與者,必然會(huì)受到金融科技的影響。丁曉雪(2023)闡明了中間業(yè)務(wù)發(fā)展現(xiàn)狀,對(duì)金融科技在商業(yè)銀行中間業(yè)務(wù)中的作用進(jìn)行理論分析,同時(shí),對(duì)我國(guó)股份制商業(yè)銀行中間業(yè)務(wù)發(fā)展現(xiàn)狀進(jìn)行了具體剖析,分析金融科技在股份制商業(yè)銀行中間業(yè)務(wù)中的作用,并以此為依據(jù),提出了研究假設(shè)。高旭(2021)基于數(shù)字金融的發(fā)展對(duì)商業(yè)銀行而言機(jī)遇與挑戰(zhàn)并存。首先采用全局主成分分析法和DEA-Malmquist模型測(cè)度商業(yè)銀行的經(jīng)營(yíng)效率,其次利用16家上市銀行2011—2018年的面板數(shù)據(jù)實(shí)證檢驗(yàn)數(shù)字金融對(duì)商業(yè)銀行經(jīng)營(yíng)效率的影響,并針對(duì)商業(yè)銀行股權(quán)結(jié)構(gòu)異質(zhì)性進(jìn)行分樣本回歸。王小華(2022)采用文本數(shù)據(jù)挖掘法合成了金融科技發(fā)展指數(shù),使用2013—2018年118家商業(yè)銀行的年報(bào)數(shù)據(jù),選取不良貸款率和資產(chǎn)收益率分別衡量商業(yè)銀行經(jīng)營(yíng)風(fēng)險(xiǎn)和盈利水平,據(jù)此考察金融科技對(duì)商業(yè)銀行經(jīng)營(yíng)績(jī)效的影響效應(yīng)、傳導(dǎo)機(jī)制及其異質(zhì)。劉蕭(2021)認(rèn)為普惠金融業(yè)務(wù)通過(guò)資源共享機(jī)制、風(fēng)險(xiǎn)分散機(jī)制以及市場(chǎng)競(jìng)爭(zhēng)機(jī)制三方面作用于商業(yè)銀行經(jīng)營(yíng)績(jī)效。朱柯達(dá)(2021)運(yùn)用金融科技開(kāi)展數(shù)字普惠金融,以數(shù)字銀行為轉(zhuǎn)型方向,不斷通過(guò)大數(shù)據(jù)等新興技術(shù),實(shí)現(xiàn)普惠貸款“增量、擴(kuò)面、降價(jià)、控險(xiǎn)”均衡發(fā)展,優(yōu)化金融資源在市場(chǎng)主體之間的配置。邱偉松(2022)基于不同的微觀企業(yè)調(diào)查數(shù)據(jù),對(duì)我國(guó)小微企業(yè)融資問(wèn)題及其解決對(duì)策進(jìn)行了分析,在豐富小微企業(yè)融資現(xiàn)狀理解的同時(shí),也為進(jìn)一步制定小微企業(yè)金融扶持政策提供經(jīng)驗(yàn)數(shù)據(jù)支持。王家華(2022)基于2011—2020年中國(guó)17家代表性商業(yè)銀行的數(shù)據(jù),采用北京大學(xué)數(shù)字普惠金融指數(shù)中的信貸指數(shù)作為數(shù)字化消費(fèi)信貸的代理變量,構(gòu)建p-var模型分析數(shù)字化消費(fèi)信貸對(duì)商業(yè)銀行的風(fēng)險(xiǎn)傳染效應(yīng)。謝諾青(2021)基于普惠金融對(duì)商業(yè)銀行盈利能力的影響效應(yīng)進(jìn)行研究,為我國(guó)發(fā)展普惠金融,推進(jìn)金融供給側(cè)結(jié)構(gòu)性改革與強(qiáng)化金融服務(wù)功能提供新的研究視角,為商業(yè)銀行提高盈利能力與金融科技發(fā)展水平提供經(jīng)驗(yàn)證據(jù)。Liu Hua(2022)利用中國(guó)銀行的數(shù)據(jù),考察了中國(guó)金融機(jī)構(gòu)可持續(xù)融資與金融風(fēng)險(xiǎn)管理之間的關(guān)系。財(cái)務(wù)風(fēng)險(xiǎn)管理是對(duì)經(jīng)營(yíng)業(yè)績(jī)、資產(chǎn)質(zhì)量和資本充足率的綜合衡量標(biāo)準(zhǔn)。

假設(shè)1:數(shù)據(jù)普惠金融在不同因素下對(duì)股份制銀行貸款風(fēng)險(xiǎn)的影響。

假設(shè)2:數(shù)據(jù)普惠金融在銀行內(nèi)部特征(ICB)、法規(guī)政策(CRP)中介效應(yīng)的影響機(jī)制檢驗(yàn)。

假設(shè)3:數(shù)據(jù)普惠金融在不同因素下對(duì)股份制銀行貸款風(fēng)險(xiǎn)異質(zhì)性研究。

二、數(shù)據(jù)普惠金融數(shù)據(jù)統(tǒng)計(jì)與模型設(shè)計(jì)

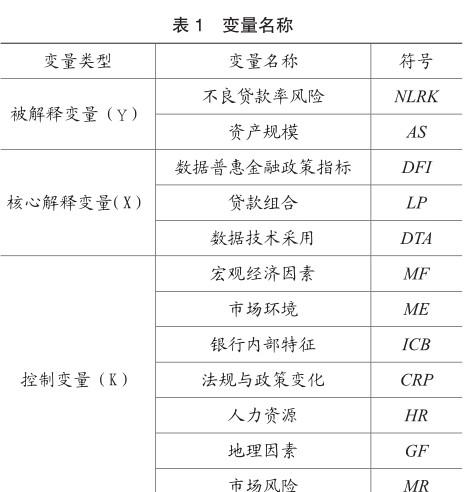

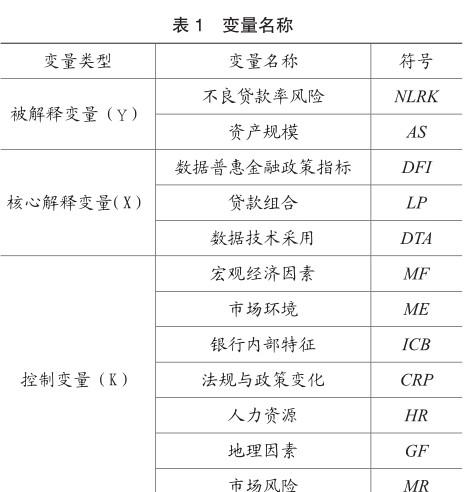

(一)變量設(shè)計(jì)

1.被釋變量

在研究數(shù)據(jù)普惠金融對(duì)銀行的經(jīng)營(yíng)影響時(shí),“被解釋變量”通常是要研究銀行的經(jīng)營(yíng)績(jī)效指標(biāo)或特定方面的數(shù)據(jù),而不是解釋變量。以下是一些可能作為被解釋變量的經(jīng)營(yíng)績(jī)效指標(biāo)或特定方面的數(shù)據(jù):

(1)不良貸款率:不良貸款率是指銀行的壞賬或違約貸款與總貸款的比例。這是一個(gè)關(guān)鍵的風(fēng)險(xiǎn)指標(biāo),可以研究數(shù)據(jù)普惠金融政策是否影響銀行的不良貸款率。

(2)資產(chǎn)規(guī)模:資產(chǎn)規(guī)模表示銀行的規(guī)模和業(yè)務(wù)規(guī)模。由于股份制銀行受前期客戶數(shù)量的影響很大,導(dǎo)致股份制銀行的經(jīng)營(yíng)風(fēng)險(xiǎn)變大,針對(duì)此類(lèi)持續(xù)性影響情況,本文利用廣義矩陣模型進(jìn)行檢驗(yàn)。

2.核心解釋變量

核心解釋變量是最有可能直接影響銀行經(jīng)營(yíng)績(jī)效的自變量或因素。以下是一些可能作為核心解釋變量的因素:

(1)數(shù)據(jù)普惠金融政策指標(biāo):包括政府的數(shù)據(jù)普惠金融政策措施,如貸款利率政策、金融支持計(jì)劃、補(bǔ)貼政策、法規(guī)和監(jiān)管要求等。這些政策可能對(duì)銀行的經(jīng)營(yíng)產(chǎn)生直接影響。

(2)貸款組合:數(shù)據(jù)普惠金融銀行的貸款組合結(jié)構(gòu),包括小微企業(yè)貸款、農(nóng)村貸款、消費(fèi)者貸款等,是一個(gè)關(guān)鍵的核心解釋變量。

(3)數(shù)字技術(shù)采用:銀行采用的數(shù)字技術(shù)、在線銀行服務(wù)、移動(dòng)應(yīng)用程序和電子支付方式可能對(duì)銀行的經(jīng)營(yíng)產(chǎn)生直接影響。

3.控制變量

在研究數(shù)據(jù)普惠金融銀行的經(jīng)營(yíng)影響時(shí),控制變量是可能影響被解釋變量(例如,銀行的經(jīng)營(yíng)績(jī)效)的因素,但研究者想要將其保持不變,以便更準(zhǔn)確地評(píng)估核心解釋變量(例如,數(shù)據(jù)普惠金融政策)與被解釋變量之間的關(guān)系。

(1)宏觀經(jīng)濟(jì)因素:包括國(guó)家或地區(qū)的經(jīng)濟(jì)狀況,如國(guó)內(nèi)生產(chǎn)總值(GDP)、通貨膨脹率、失業(yè)率等。這些因素可能對(duì)銀行的經(jīng)營(yíng)績(jī)效產(chǎn)生影響,因此需要進(jìn)行控制。

(2)市場(chǎng)環(huán)境:市場(chǎng)競(jìng)爭(zhēng)、市場(chǎng)利率、市場(chǎng)需求等因素可能會(huì)對(duì)銀行的經(jīng)營(yíng)產(chǎn)生影響,因此需要加以控制。

(3)銀行內(nèi)部特征:銀行的規(guī)模、資本充足度、治理結(jié)構(gòu)、風(fēng)險(xiǎn)管理體系和戰(zhàn)略定位等內(nèi)部因素可能對(duì)其經(jīng)營(yíng)績(jī)效產(chǎn)生影響,需要加以控制。

(4)法規(guī)和政策變化:除了數(shù)據(jù)普惠金融政策,其他法規(guī)和政策變化(如稅收政策、金融監(jiān)管政策等)也可能對(duì)銀行經(jīng)營(yíng)產(chǎn)生影響,需要控制這些變量。

(5)人力資源:?jiǎn)T工素質(zhì)、培訓(xùn)水平和員工滿意度可能對(duì)銀行的服務(wù)質(zhì)量和效率產(chǎn)生影響,需要進(jìn)行控制。

(6)地理因素:銀行的地理分布和服務(wù)覆蓋范圍可能對(duì)其業(yè)務(wù)和客戶構(gòu)成產(chǎn)生影響,需要進(jìn)行控制。

(7)市場(chǎng)風(fēng)險(xiǎn):市場(chǎng)波動(dòng)和風(fēng)險(xiǎn)可能對(duì)銀行的資產(chǎn)負(fù)債表和盈利能力產(chǎn)生影響,需要進(jìn)行控制。

控制變量的目的是確保研究結(jié)果能夠更準(zhǔn)確地反映出核心解釋變量(數(shù)據(jù)普惠金融政策)與被解釋變量(銀行的經(jīng)營(yíng)績(jī)效)之間的因果關(guān)系,而不會(huì)受到其他混雜因素的干擾。通過(guò)統(tǒng)計(jì)方法,你可以分析這些控制變量與核心解釋變量之間的相互關(guān)系,以更全面地理解數(shù)據(jù)普惠金融銀行的經(jīng)營(yíng)影響。變量名稱見(jiàn)表1。

(二)數(shù)據(jù)來(lái)源統(tǒng)計(jì)

本文數(shù)據(jù)的來(lái)源主要通過(guò)社科院統(tǒng)計(jì)源、銀保監(jiān)會(huì)進(jìn)行統(tǒng)計(jì),為了保證數(shù)據(jù)的真實(shí)性,選取12家股份制商業(yè)銀行年度數(shù)據(jù)進(jìn)行統(tǒng)計(jì),主要選取2016—2022年的樣本數(shù)據(jù)進(jìn)行統(tǒng)計(jì)。描述性統(tǒng)計(jì)數(shù)據(jù)見(jiàn)表2。

(三)模型設(shè)計(jì)

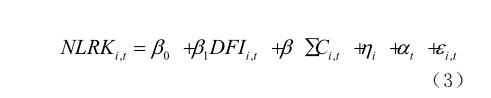

其中i表示各個(gè)股份制銀行,t表示股份制銀行的第幾年,Ci,t表示股份制銀行的控制變量,β0為截距項(xiàng),β2為5%以下估計(jì)系數(shù),η為個(gè)體固定效應(yīng),a為時(shí)間固定效應(yīng),ε為回歸殘差,DFIi,t -1為滯后一年數(shù)據(jù)普惠金融指數(shù)。

第二,數(shù)據(jù)普惠金融在不同因素下對(duì)股份制銀行貸款風(fēng)險(xiǎn)異質(zhì)性研究檢驗(yàn)。

其中i表示各個(gè)股份制銀行,t表示股份制銀行的第幾年,Ci,t表示股份制銀行的控制變量,β0為截距項(xiàng),β為估計(jì)系數(shù),η為個(gè)體固定效應(yīng),a為時(shí)間固定效應(yīng),ε為回歸殘差,DFIi,t為數(shù)據(jù)普惠金融指數(shù)。

由于固定效應(yīng)、隨機(jī)效應(yīng)、混合效應(yīng)會(huì)產(chǎn)生一定的誤差,所以加入廣義矩陣和差分矩陣進(jìn)行數(shù)據(jù)模型的分析,此方法能很好地控制系數(shù)的擾動(dòng),使得實(shí)證研究變得更為精確。

三、數(shù)據(jù)普惠金融實(shí)證模型的分析

(一)平穩(wěn)性檢驗(yàn)

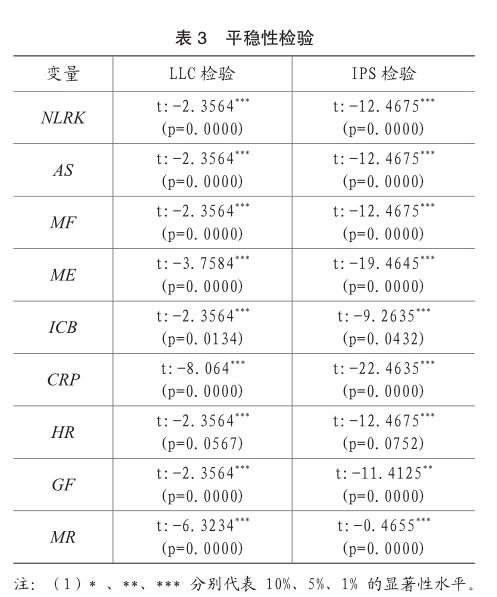

本文通過(guò)Hausman模型進(jìn)行選擇固定回歸模型來(lái)對(duì)其異質(zhì)性分析與穩(wěn)定性分析,通過(guò)選擇聚類(lèi)穩(wěn)定性方差來(lái)進(jìn)行穩(wěn)定判斷,本文主要通過(guò)LLC與IPS進(jìn)行檢驗(yàn),取值控制在10%顯著水平下可以看到是平穩(wěn)的。平穩(wěn)性檢驗(yàn)見(jiàn)表3。

(二)Hausman模型回歸結(jié)果檢驗(yàn)

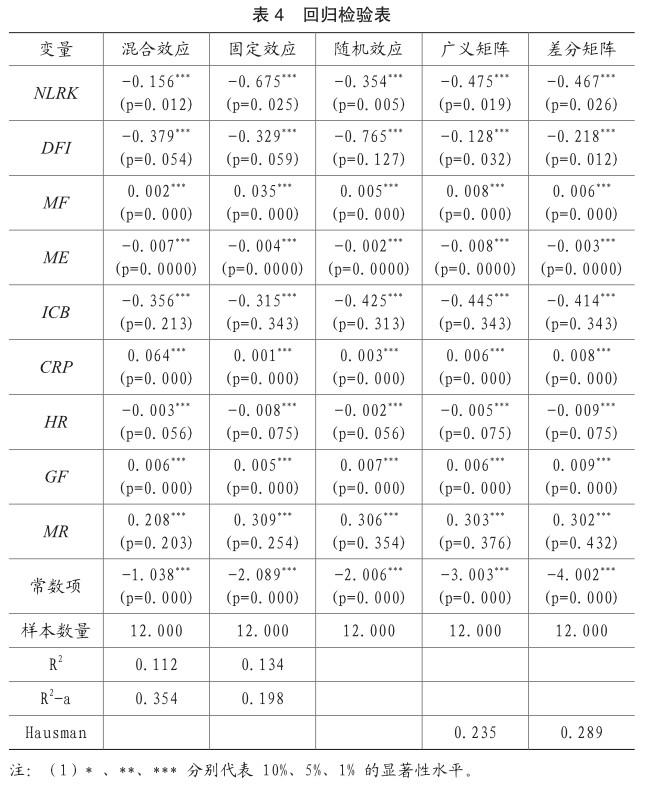

本文通過(guò)Hausman模型回歸結(jié)果檢驗(yàn)的目的在于判斷數(shù)據(jù)普惠金融在不同因素下與不良貸款風(fēng)險(xiǎn)的關(guān)系,通過(guò)列舉不同因素下其產(chǎn)生的正比例與反比例關(guān)系,同時(shí)也通過(guò)廣義矩陣與差分矩陣模型進(jìn)行合理化驗(yàn)證。回歸性檢驗(yàn)表4。

通過(guò)表4可以看出數(shù)據(jù)普惠金融指數(shù)是-0.218,其在1%的顯著性水平,說(shuō)明數(shù)據(jù)普惠金融對(duì)股份制銀行的不良貸款經(jīng)營(yíng)影響顯著降低,驗(yàn)證了假設(shè)1,由于是負(fù)數(shù)表明數(shù)據(jù)普惠運(yùn)用技術(shù)手段可以降低不良貸款經(jīng)營(yíng)的風(fēng)險(xiǎn),數(shù)字普惠金融不但便利于居民貸款,同時(shí)也降低了不良貸款的利率。

第一,宏觀經(jīng)濟(jì)因素(MF)與數(shù)據(jù)普惠金融不良貸款風(fēng)險(xiǎn)成正相關(guān)關(guān)系,表明國(guó)家宏觀經(jīng)濟(jì)政策調(diào)整對(duì)其數(shù)據(jù)普惠金融不良貸款風(fēng)險(xiǎn)較大,貸款政策調(diào)整,居民貸款多則不良風(fēng)險(xiǎn)增加;貸款政策不調(diào)整,居民貸款少則不良風(fēng)險(xiǎn)降低。

第二,市場(chǎng)環(huán)境(ME)與數(shù)據(jù)普惠金融不良貸款風(fēng)險(xiǎn)成負(fù)相關(guān)關(guān)系,表明如果市場(chǎng)環(huán)境越好,居民越有錢(qián),貸款人數(shù)減少,則不良貸款風(fēng)險(xiǎn)越低,反之越高。

第三,銀行內(nèi)部特征(ICB)與人力資源(HR)與數(shù)據(jù)普惠金融不良貸款風(fēng)險(xiǎn)在1%水平上負(fù)相關(guān)。

第四,法規(guī)與政策的變化(CRP)與數(shù)據(jù)普惠金融不良貸款風(fēng)險(xiǎn)成正相關(guān)關(guān)系,銀行法規(guī)與政策越好,則貸款人數(shù)增多,則其貸款風(fēng)險(xiǎn)增高,反之越低。

第五,地理因素(GF)與數(shù)據(jù)普惠金融不良貸款風(fēng)險(xiǎn)成正相關(guān)關(guān)系,越發(fā)達(dá)地區(qū)貸款越多,隨之貸款風(fēng)險(xiǎn)增加,欠發(fā)達(dá)地區(qū)貸款越少,則風(fēng)險(xiǎn)越低。

第六,市場(chǎng)風(fēng)險(xiǎn)(MR)與數(shù)據(jù)普惠金融不良貸款風(fēng)險(xiǎn)成正相關(guān)關(guān)系,市場(chǎng)風(fēng)險(xiǎn)越大,則貸款風(fēng)險(xiǎn)越大,反之越低。

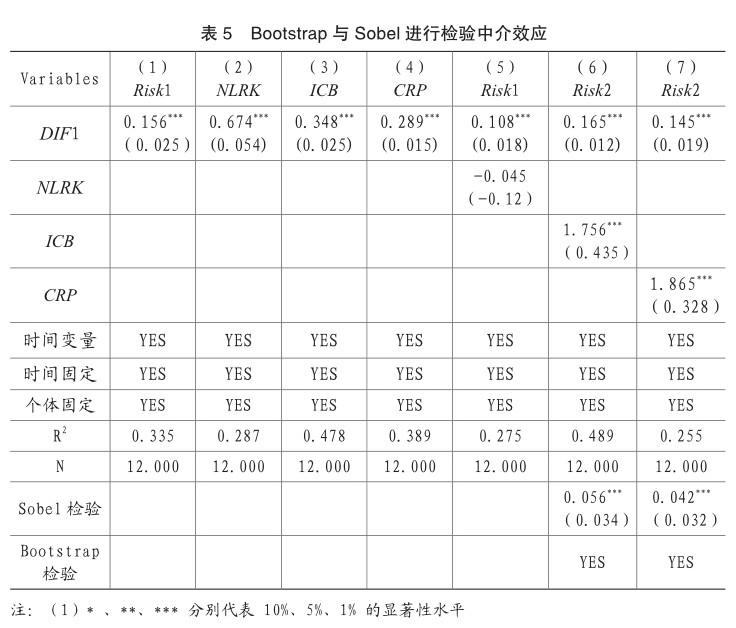

(三)影響機(jī)制檢驗(yàn)

股份制的發(fā)展對(duì)金融發(fā)展機(jī)制會(huì)產(chǎn)生一定的影響,其市場(chǎng)內(nèi)部特征與政策法規(guī)機(jī)制對(duì)其金融數(shù)據(jù)發(fā)展的影響巨大,本文主要研究?jī)?nèi)容包括不良風(fēng)險(xiǎn)貸款(NLRK)與銀行內(nèi)部特征(ICB)、法規(guī)政策(CRP)中介效應(yīng)之間的關(guān)系,逐步回歸法在驗(yàn)證時(shí)可能忽略掉實(shí)際存在的中介變量,本文還需進(jìn)行Sobel驗(yàn)證中介效應(yīng),利用Bootstrap與Sobel進(jìn)行檢驗(yàn)中介效應(yīng)。表5為Bootstrap與Sobel檢驗(yàn)。

從表5可以看出其不良風(fēng)險(xiǎn)貸款(NLRK)與銀行內(nèi)部特征(ICB)、法規(guī)政策(CRP)中介效應(yīng)之間的關(guān)系密切。說(shuō)明機(jī)制檢驗(yàn)內(nèi)部對(duì)不良風(fēng)險(xiǎn)影響較大。驗(yàn)證了假設(shè)2。

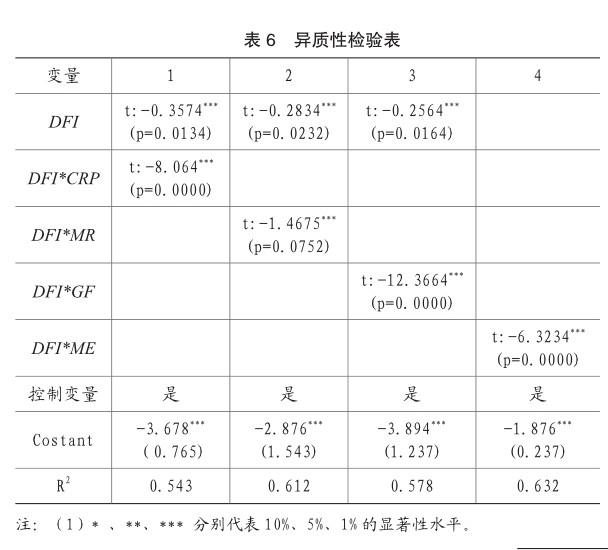

(四)異質(zhì)性檢驗(yàn)

本文認(rèn)為數(shù)據(jù)金融發(fā)展對(duì)其股份制銀行的穩(wěn)定性可能存在異質(zhì)性影響,文中引入數(shù)據(jù)金融指標(biāo)DFI,法規(guī)與政策交互DFI*CRP,市場(chǎng)風(fēng)險(xiǎn)交互DFI*MR,地理因素交互DFI*GF,市場(chǎng)環(huán)境交互DFI*ME。表6為異質(zhì)性檢驗(yàn)。

從表6可以看出,交互數(shù)據(jù)都是為正值且遠(yuǎn)大于0.05,數(shù)據(jù)金融指標(biāo)對(duì)法規(guī)與政策交互、市場(chǎng)風(fēng)險(xiǎn)交互、地理因素交互、市場(chǎng)環(huán)境交互影響較小,說(shuō)明股份制銀行在受到數(shù)據(jù)普惠金融沖擊時(shí),可以通過(guò)自身情況來(lái)解決業(yè)務(wù)穩(wěn)定性影響,進(jìn)而驗(yàn)證了假設(shè)3提出的異質(zhì)性問(wèn)題。

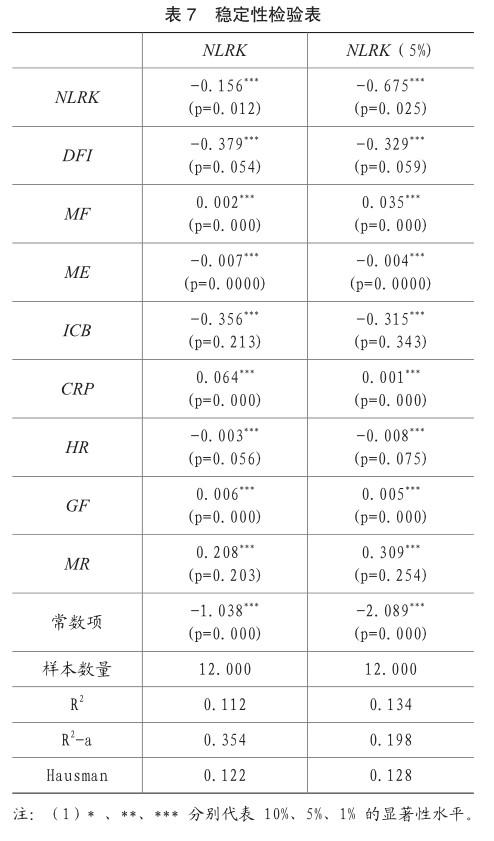

(五)穩(wěn)定性檢驗(yàn)

穩(wěn)定性關(guān)系主要針對(duì)數(shù)據(jù)普惠金融在不同因素下對(duì)股份制銀行的不良貸款影響的關(guān)系,從結(jié)論中尋找建議與政策,降低股份制銀行的貸款風(fēng)險(xiǎn)。表7為穩(wěn)定性檢驗(yàn)。

從表7可以看出宏觀經(jīng)濟(jì)因素(MF)、地理因素(GF)、市場(chǎng)風(fēng)險(xiǎn)(MR)與數(shù)據(jù)普惠金融不良貸款風(fēng)險(xiǎn)呈正相關(guān)關(guān)系,市場(chǎng)環(huán)境(ME)與數(shù)據(jù)普惠金融不良貸款風(fēng)險(xiǎn)呈負(fù)相關(guān)關(guān)系;不管負(fù)相關(guān)與正相關(guān)都有很好的穩(wěn)定性,出現(xiàn)正相關(guān)則說(shuō)明有一定的正向慣性,負(fù)相關(guān)則有一定的負(fù)向慣性。但是銀行內(nèi)部特征(ICB)與人力資源(HR)與數(shù)據(jù)普惠金融不良貸款風(fēng)險(xiǎn)呈負(fù)相關(guān)關(guān)系,有一定負(fù)向慣性。

通過(guò)以上分析說(shuō)明股份制銀行的經(jīng)營(yíng)穩(wěn)健性具有路徑慣性,揭示了商業(yè)銀行經(jīng)營(yíng)穩(wěn)健性狀況是一個(gè)動(dòng)態(tài)調(diào)整過(guò)程,上期的經(jīng)營(yíng)穩(wěn)健性狀況會(huì)對(duì)本期產(chǎn)生持續(xù)影響。

四、結(jié)論

本文利用12家股份制銀行2016—2022年的數(shù)據(jù),從理論與實(shí)證兩個(gè)方面得出以下研究結(jié)論:

一是本文通過(guò)Hausman模型進(jìn)行選擇固定回歸模型來(lái)對(duì)其異質(zhì)性分析與穩(wěn)定性分析,通過(guò)選擇聚類(lèi)穩(wěn)定性方差來(lái)進(jìn)行穩(wěn)定判斷,本文主要通過(guò)LLC與IPS進(jìn)行檢驗(yàn),取值控制在10%顯著水平下可以看到是平穩(wěn)的。

二是本文對(duì)Bootstrap與Sobel進(jìn)行檢驗(yàn),可以得出不良風(fēng)險(xiǎn)貸款(NLRK)與銀行內(nèi)部特征(ICB)、法規(guī)政策(CRP)中介效應(yīng)之間的關(guān)系密切。

三是數(shù)據(jù)普惠金融對(duì)其股份制銀行的不良貸款經(jīng)營(yíng)影響顯著降低,驗(yàn)證了假設(shè)1,由于是負(fù)數(shù)表明數(shù)據(jù)普惠運(yùn)用技術(shù)手段可以降低不良貸款經(jīng)營(yíng)的風(fēng)險(xiǎn),數(shù)字普惠金融不但便利于居民貸款,同時(shí)也降低了不良貸款的利率。

四是數(shù)據(jù)金融指標(biāo)對(duì)法規(guī)與政策交互、市場(chǎng)風(fēng)險(xiǎn)交互、地理因素交互、市場(chǎng)環(huán)境交互影響較小,說(shuō)明股份制銀行在受到數(shù)據(jù)普惠金融沖擊時(shí),可以通過(guò)自身情況來(lái)解決業(yè)務(wù)穩(wěn)定性影響,進(jìn)而驗(yàn)證了假設(shè)2提出的異質(zhì)性問(wèn)題。

主要參考文獻(xiàn):

[1]徐松濤,曹源芳.上市銀行業(yè)務(wù)風(fēng)險(xiǎn)控制研究——基于普惠金融視角[J].區(qū)域金融研究,2022(1):51-58.

[2]李文靜.金融科技對(duì)商業(yè)銀行經(jīng)營(yíng)績(jī)效影響的異質(zhì)性研究[D].內(nèi)蒙古財(cái)經(jīng)大學(xué),2023.

[3]丁曉雪.金融科技對(duì)股份制商業(yè)銀行中間業(yè)務(wù)的影響研究[D].內(nèi)蒙古財(cái)經(jīng)大學(xué),2023.

[4]高旭,高建斌.數(shù)字金融對(duì)商業(yè)銀行經(jīng)營(yíng)效率的影響——基于16家上市銀行的實(shí)證研究[J].井岡山大學(xué)學(xué)報(bào)(社會(huì)科學(xué)版),2021,42(4):85-95.

[5]王小華,鄧曉雯,周海洋.金融科技對(duì)商業(yè)銀行經(jīng)營(yíng)績(jī)效的影響:促進(jìn)還是抑制 [J].改革,2022(8):141-155.

[6]劉蕭.普惠金融業(yè)務(wù)對(duì)商業(yè)銀行經(jīng)營(yíng)績(jī)效的影響研究[D].山西:山西財(cái)經(jīng)大學(xué),2021.

[7]朱柯達(dá).普惠金融、金融科技對(duì)銀行績(jī)效的影響研究[D].上海:上海財(cái)經(jīng)大學(xué),2021.

[8]邱偉松.中國(guó)小微企業(yè)融資問(wèn)題研究及其對(duì)策分析——基于金融市場(chǎng)發(fā)展的視角[D].四川:西南財(cái)經(jīng)大學(xué),2020.

[9]王家華,婁雨軒,丁文彬.數(shù)字化消費(fèi)信貸對(duì)我國(guó)商業(yè)銀行風(fēng)險(xiǎn)承擔(dān)的影響研究[J].浙江金融,2022(5):26-35.

[10]謝婼青,李世奇,張美星.金融科技背景下普惠金融對(duì)商業(yè)銀行盈利能力的影響研究[J].數(shù)量經(jīng)濟(jì)技術(shù)經(jīng)濟(jì)研究,2021,38(8):145-163.

[11]王思睿.互聯(lián)網(wǎng)金融背景下中小商業(yè)銀行轉(zhuǎn)型的困境與策略[J].國(guó)際商務(wù)財(cái)會(huì),2021(16):60-62+66.

[12]Liu Hua,Huang Wen.Sustainable Financing and Financial Risk Management in Financial institutions:A case study of Bank of China[J]. Sustainable development.2022, (15) :86-97.

[13]Duan Yi,Liu Yi,Chen Yi,et al.Study on the impact of knowledge Sharing on Rural financial inclusion risk control in the post-epidemic era [J]. Journal of Knowledge Management,2021(3):134-176.

責(zé)編:吳迪