遼寧省上市公司流動性溢價的實證研究①

佟孟華,熊思覓

(1.東北財經(jīng)大學(xué) 經(jīng)濟計量分析與預(yù)測研究中心,遼寧 大連 116025; 2.東北財經(jīng)大學(xué) 研究生院,遼寧 大連 116025)

遼寧省上市公司流動性溢價的實證研究①

佟孟華1,熊思覓2

(1.東北財經(jīng)大學(xué) 經(jīng)濟計量分析與預(yù)測研究中心,遼寧 大連 116025; 2.東北財經(jīng)大學(xué) 研究生院,遼寧 大連 116025)

本文運用面板數(shù)據(jù)個體時點雙固定效應(yīng)模型對遼寧省 33家上市公司進行流動性溢價現(xiàn)象的存在性檢驗,并且考察東三省中的其他兩個省份以及北京、上海和深圳三個資本市場相對發(fā)達地區(qū)股票市場的流動性溢價現(xiàn)象,與遼寧省做對比分析。結(jié)果表明,遼寧省上市公司存在顯著的流動性溢價現(xiàn)象以及“規(guī)模效應(yīng)”,并且流動性溢價現(xiàn)象不受流動性指標(biāo)選取的影響。從流動性溢價的角度來看,東三省中遼寧省的股票市場最為成熟,成熟程度接近北京、上海和深圳。

流動性溢價;面板數(shù)據(jù);上市公司;個體時點雙固定效應(yīng)模型

一、引 言

根據(jù)流動性指標(biāo)的不同,國外的實證研究大致可以劃分為三類:第一類是以價格法流動性度量指標(biāo)來檢驗股票流動性溢價。最具代表性的是Amihud和Mendelson以相對價差為流動性指標(biāo),研究 1961—1980年 NYSE的流動性與預(yù)期收益的關(guān)系,實證結(jié)果支持流動性溢價理論。第二類是以交易量法流動性度量指標(biāo)檢驗股票流動性溢價。Hu使用換手率作為流動性衡量指標(biāo)和 TSE (東京股票交易所)1976—1993的數(shù)據(jù),結(jié)果發(fā)現(xiàn)股票的換手率越高其預(yù)期收益率越低。第三類是以其他指標(biāo)檢驗股票流動性溢價。Amihud利用價格和交易額構(gòu)造新的非流動性指標(biāo) I LL I Q,并用 I LL I Q指標(biāo)對NYSE的上市公司 1963—1997年的數(shù)據(jù)從橫截面和時間序列上進行研究,實證結(jié)果表明在橫截面上預(yù)期收益與非流動性指標(biāo)顯著正相關(guān),在時間序列上,預(yù)期的市場非流動性對股票的超額收益產(chǎn)生正向作用,而股票的超額收益與當(dāng)期的非預(yù)期的非流動性負相關(guān)。

國內(nèi)最早對流動性與資產(chǎn)定價關(guān)系進行研究的是王春峰、韓冬和蔣祥林[1]。他們使用Amihud的非流動性指標(biāo) I LL I Q分別在橫截面和時間序列上檢驗上海股市流動性與收益的關(guān)系,結(jié)果表明在橫截面上,當(dāng)排除政策影響后, I LL I Q與股票收益顯著正相關(guān),否則兩者沒有任何顯著關(guān)系,在時間序列上也是類似的結(jié)果。李一紅和吳世農(nóng)[2]采用換手率和非流動性 I LL I Q兩個指標(biāo),對上海股市的流動性與預(yù)期收益的關(guān)系進行了實證研究,研究結(jié)果表明:對于個股數(shù)據(jù),換手率對預(yù)期收益具有負向作用,非流動性對預(yù)期收益具有正向作用,支持流動性溢價理論;在不同市場態(tài)勢、有無政策或重大事件和基于組合數(shù)據(jù)分析的情況下,換手率與預(yù)期收益之間仍然保持顯著負向關(guān)系,而 I LL I Q與預(yù)期收益之間的關(guān)系不穩(wěn)定或呈現(xiàn)相反結(jié)果。蘇冬蔚和麥元勛[3]從換手率的角度衡量流動性,發(fā)現(xiàn)我國股市存在顯著的流動性溢價,并通過檢驗交易頻率零假設(shè)和交易成本備擇假設(shè),進一步發(fā)現(xiàn)流動性溢價來自交易成本而不是交易頻率,同時中國股市存在著規(guī)模效應(yīng)和價值效應(yīng)。謝赤和曾志堅[4]選取換手率與 Amivest流動比率作為股票流動性的衡量指標(biāo),發(fā)現(xiàn)我國上海股票市場存在顯著的流動性溢價,很強的規(guī)模效應(yīng)以及價值效應(yīng)。謝赤、張?zhí)驮緢訹5]采用主成份分析方法構(gòu)造了一種新的股票流動性度量方法,發(fā)現(xiàn)上海股市存在流動性溢價現(xiàn)象,同時具備很強的價值效應(yīng),但是不具備規(guī)模效應(yīng)。

從上述文獻回顧可以看出,國外關(guān)于成熟市場的大量研究都支持流動性溢價理論。目前我國對流動性溢價的實證研究主要集中在采取不同的流動性指標(biāo)來考察流動性溢價現(xiàn)象,且都是以滬深股市A股 (全體A股、50指數(shù)成分股、綜合指數(shù)或是隨機 50股)作為研究對象,從而對我國的資本市場流動性溢價現(xiàn)象進行探討,鮮有從區(qū)域經(jīng)濟角度考察一個地區(qū)股票市場的流動性溢價現(xiàn)象。鑒于此,本文選取遼寧省子資本市場作為研究對象,擬運用計量經(jīng)濟學(xué)中的模型和方法對遼寧省 33家上市公司的流動性溢價問題進行實證檢驗,考察遼寧省上市公司是否存在流動性溢價現(xiàn)象,以及選取不同的流動性指標(biāo)是否會對結(jié)論產(chǎn)生影響。本文還將對遼寧省上市公司收益率的“規(guī)模效應(yīng)”以及 “價值效應(yīng)”進行實證檢驗,并且考察東三省中的其他兩個省份以及北京、上海和深圳三個資本市場相對發(fā)達地區(qū)股票市場的流動性溢價現(xiàn)象,與遼寧省做對比分析,以便進一步考察遼寧省區(qū)域經(jīng)濟的發(fā)展?fàn)顩r。

二、實證檢驗結(jié)果及分析

(一)樣本及指標(biāo)的選取

2005年 9月 4日中國證監(jiān)會發(fā)布《上市公司股權(quán)分置改革管理辦法》,標(biāo)志著我國的股權(quán)分置改革進入全面鋪開階段,為了更好地度量流動性,本文的研究時間為股權(quán)分置改革以后 (2005年 9月至 2009年 12月),本文的研究對象是 2005年 9月之前遼寧省在滬深二市上市的 33支 A股股票,①剔除 ST股、退市股以及三板市場的股票。采用的數(shù)據(jù)為股票的月度交易數(shù)據(jù)。文中所有數(shù)據(jù)來自于 RESSET金融研究數(shù)據(jù)庫。

1.流動性指標(biāo)的選取

本文選擇使用換手率和 Amivest流動比率作為流動性的衡量方法。

選取換手率作為流動性的衡量指標(biāo),原因基于以下三點:第一,充足的理論依據(jù)。Amihud和Mendelson證明均衡時流動性與交易頻率相關(guān);Hu也證明換手率是預(yù)期收益的減函數(shù)。第二,良好的實證基礎(chǔ)。蘇冬蔚和麥元勛從換手率的角度衡量流動性,發(fā)現(xiàn)我國股市存在顯著的流動性溢價[3];麥元勛 (2006)以換手率作為流動性指標(biāo)進行實證研究,發(fā)現(xiàn)在我國股票市場上,預(yù)期和未預(yù)期流動性對股票收益都存在正面影響。第三,數(shù)據(jù)具有易獲取性。換手率的計算公式如下:

其中,Turnovert表示股票在第 t月的換手率;Volt表示股票在第 t個月的成交量 (僅指二級市場的流通股成交量);Mt表示股票在第 t個月的流通股數(shù)量 (僅指二級市場的流通股數(shù)量)。換手率和流動性成正相關(guān)關(guān)系。

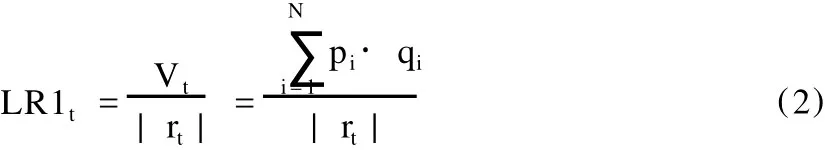

流動性指標(biāo)的度量方法按維度可以分為一維和多維,換手率從單一維度上刻畫了流動性,而多維流動性度量方法把不同的一維流動性度量方法的屬性結(jié)合起來,較單一維度指標(biāo)更為全面。因此本文選用多維指標(biāo) Amivest流動比率與換手率一同研究,意圖考察流動性溢價是否受不同衡量指標(biāo)的影響。Amivest流動比率把成交金額和收益率聯(lián)系起來,被廣泛用于衡量 NASDAQ的流動性,其計算公式如下:

其中,rt表示時間 t-1到 t的收益率,Vt表示單位時間內(nèi)的成交金額。成交金額越高,可以吸收更多的價格變化。因此,流動比率的值越高說明流動性越高。當(dāng)一段時間內(nèi)的收益率為 0時,規(guī)定這段時間內(nèi)的 Amivest流動比率的值為0。由于每個月的 Amivest流動比率的數(shù)值很大,因此取其自然對數(shù)來衡量流動性的大小。

2.其他指標(biāo)的選取

國內(nèi)外的相關(guān)研究表明,除了系統(tǒng)風(fēng)險(β)以外,許多反映公司特性,如公司規(guī)模、賬面/市值等因素對股票收益也具有顯著影響。Fama等發(fā)現(xiàn)小規(guī)模公司獲得的收益更高, Lakonishok等發(fā)現(xiàn)賬面/市值與股票的平均收益率顯著相關(guān)。鑒于經(jīng)典模型 CAP M中的市場風(fēng)險系數(shù) (即β系數(shù))對股票收益率的解釋缺乏有效性,本文使用公司規(guī)模、賬面/市值、收益/價格以及每股收益作為控制變量進行回歸分析。其中公司規(guī)模用股票在 t月的收盤價與流通股數(shù)乘積 (即流通市值)的自然對數(shù)①由于每月的流通市值數(shù)值很大,為了提高估計的精確性,通常采取流通市值的自然對數(shù)。表示;賬面 /市值 (BE/ME)用股票的賬面凈資產(chǎn)與流通市值的比值表示;收益/價格 (E/P)用股票當(dāng)月的每股收益與收盤價的比值表示,每股收益(EPS)表示為股票稅后凈收入與總股本的比值。

(二)平穩(wěn)性檢驗

在運用面板數(shù)據(jù)建立模型進行估計以前,首先需要檢驗時間序列數(shù)據(jù)的平穩(wěn)性,平穩(wěn)性檢驗分為相同根情形下的單位根檢驗和不同根情形下的單位根檢驗。本文采用相同根情形下的 LLC和不同根情形下的 Fisher-ADF兩種單位根檢驗方法。表 1和表 2給出了利用面板數(shù)據(jù)進行單位根檢驗的檢驗結(jié)果。

表1 面板數(shù)據(jù)單位根檢驗表(換手率作為流動性指標(biāo))

表2 面板數(shù)據(jù)單位根檢驗表(Amivest流動比率作為流動性指標(biāo))

由表 1和表 2可知,無論是換手率還是Amivest流動比率作為流動性指標(biāo),面板數(shù)據(jù)的各截面成員在相同根和不同根情形下的單位根檢驗均拒絕原假設(shè),即不含單位根,各截面成員序列是平穩(wěn)的。

(三)流動性溢價現(xiàn)象的實證檢驗

1.模型形式設(shè)定檢驗

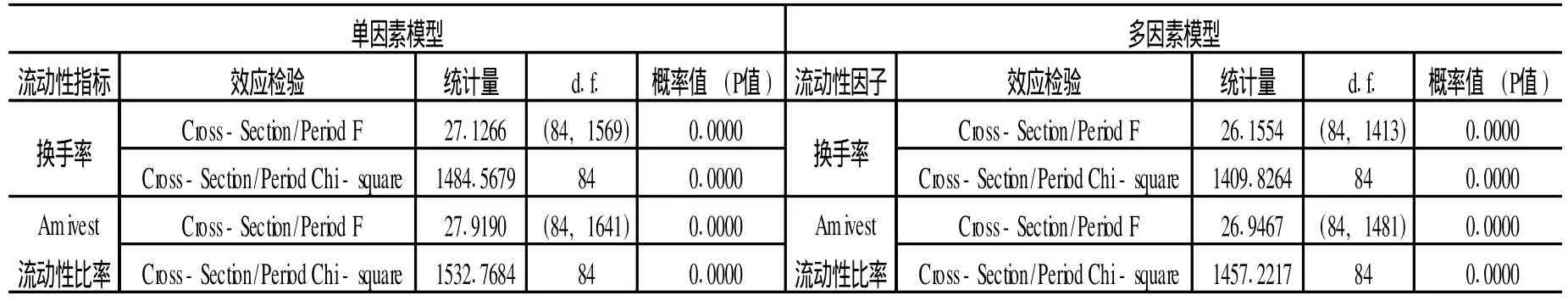

本文首先建立單因素模型,發(fā)現(xiàn)當(dāng)采用個體時點雙固定效應(yīng)模型時回歸方程的估計結(jié)果最好:選取換手率作為流動性指標(biāo)時,方程R2=0.5947,DW=2.1693,F=27.0890,選用Amivest流動性比率作為流動性指標(biāo)時,方程 R2=0.5903,DW=2.2821,F=27.8233。為了更確切地對模型形式進行設(shè)定,本文利用 F統(tǒng)計量對單因素模型和多因素模型進行檢驗,考察應(yīng)該建立混合模型還是個體時點雙固定效應(yīng)模型。模型設(shè)定的檢驗結(jié)果如表 3所示。

表3 模型設(shè)定檢驗結(jié)果 (F統(tǒng)計量)

表3的檢驗結(jié)果表明,無論是單因素模型還是多因素模型,F統(tǒng)計量對應(yīng)的 P值都小于0.05,所以推翻原假設(shè) (混合模型),即應(yīng)該建立個體時點雙固定效應(yīng)模型。

需要說明的是,由于采用隨機效應(yīng)模型估計出的回歸方程擬合效果極差 (R2小于 0.01),因此本文不考慮建立相關(guān)隨機效應(yīng)模型。

2.模型構(gòu)建

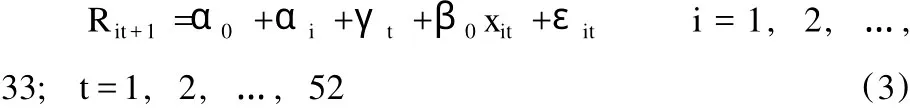

根據(jù)以上分析,本文選取面板數(shù)據(jù)回歸分析中的個體時點雙固定效應(yīng)模型進行建模,模型形式如下:

(1)單因素面板數(shù)據(jù)的個體時點雙固定效應(yīng)模型:

其中,Rit+1是股票 i在 t+1月的收益率, α0,αi,γt是截距;β0是待估參數(shù);xit是股票 i滯后一個月的流動性指標(biāo);εit是隨機擾動項。

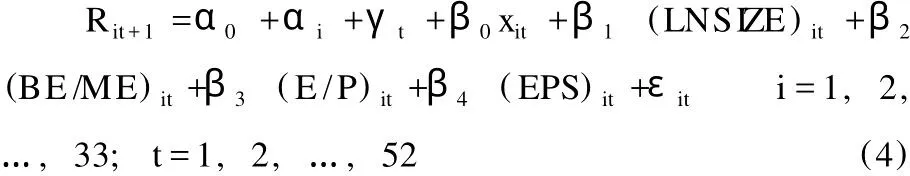

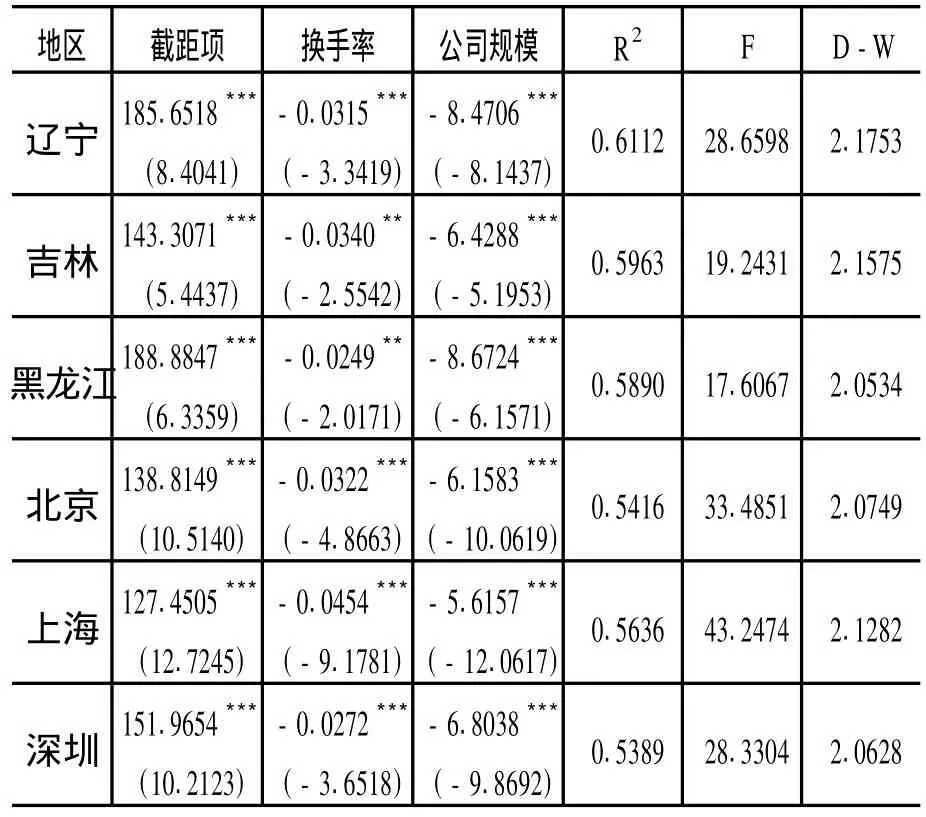

(2)多因素面板數(shù)據(jù)的個體時點雙固定效應(yīng)模型:

其中,Rit+1是股票 i在 t+1月的收益率; α0,αi,γt是截距;βi(i=0,1,…,4)是待估參數(shù);xit是股票 i滯后一個月的流動性指標(biāo); (LNSIZE)it等為控制變量;εit是隨機擾動項。

3實證結(jié)果及分析

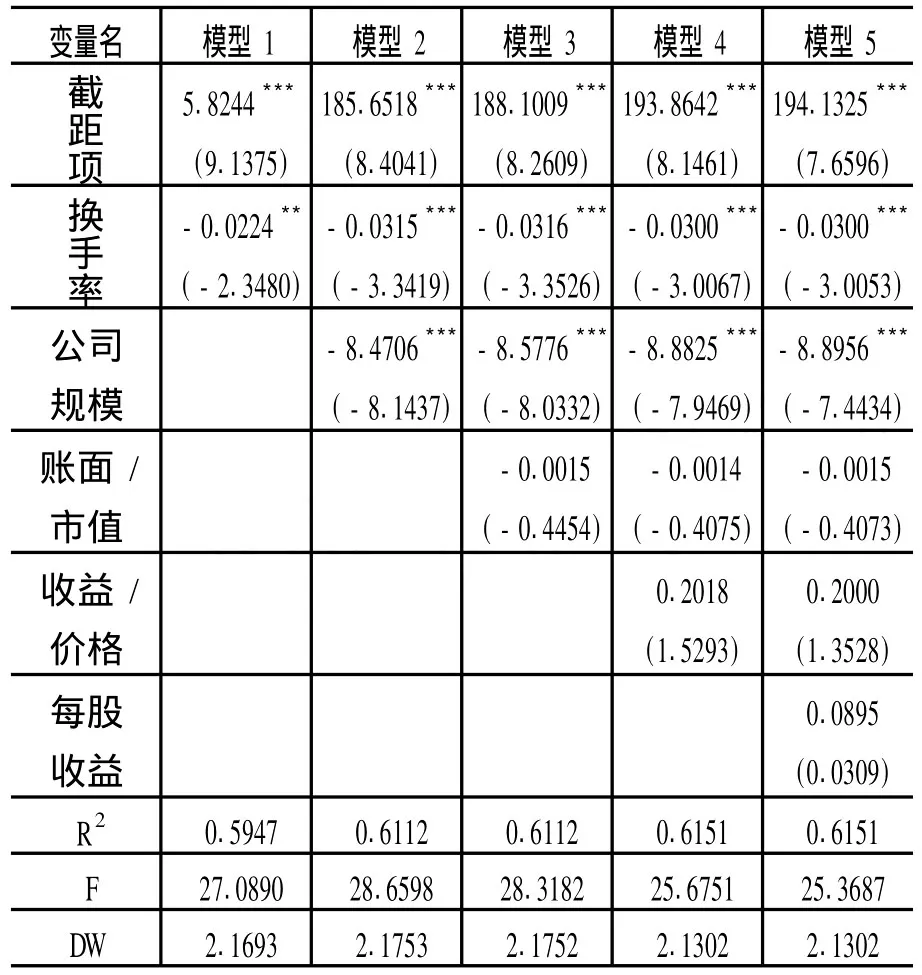

表4和表 5分別給出了采用兩個不同的流動性指標(biāo)進行建模得出的回歸方程結(jié)果。

表4 以換手率為流動性指標(biāo)的實證檢驗結(jié)果

表5 以Amivest流動比率為流動性指標(biāo)的實證檢驗結(jié)果

其中,模型 1僅僅將流動性指標(biāo) (分別是換手率和Amivest流動比率)作為解釋變量,模型 2中除了流動性指標(biāo)以外,還加入了公司規(guī)模作為控制變量,模型 3中新加入帳面/市值作為控制變量,模型 4新加入收益/價格作為控制變量,模型 5新加入每股收益作為控制變量。

由表 4和表 5的回歸結(jié)果可以看出,在整個樣本期:

(1)當(dāng)選取換手率作為流動性指標(biāo)時,無論控制變量如何選取,換手率和股票預(yù)期收益率都呈負相關(guān)關(guān)系,并且統(tǒng)計上顯著,說明遼寧省上市公司存在顯著的流動性溢價現(xiàn)象。

(2)無論流動性指標(biāo)以及其他控制變量如何選取,股票預(yù)期收益率都和公司規(guī)模呈負相關(guān)關(guān)系,并且統(tǒng)計上顯著,說明遼寧省上市公司存在明顯的“規(guī)模效應(yīng)”,即平均而言,小公司的股票與大公司相比具有更高的預(yù)期收益率。

(3)賬面/市值、收益 /價格以及每股收益的系數(shù)均值在各個模型中統(tǒng)計上都不顯著,表明遼寧省上市公司不存在“價值效應(yīng)”。

(4)在加入控制變量之前,Amivest流動性比率與股票預(yù)期收益率表現(xiàn)出負相關(guān)關(guān)系,并且統(tǒng)計上顯著,說明遼寧省上市公司的流動性溢價現(xiàn)象不受流動性指標(biāo)選取的影響,股票流動性對股票預(yù)期收益率有很強的解釋作用。加入控制變量之后,Amivest流動性比率系數(shù)均值統(tǒng)計上不顯著。本文通過進一步研究發(fā)現(xiàn),當(dāng)控制變量中剔除公司規(guī)模時,回歸方程結(jié)果都表現(xiàn)出顯著的流動性溢價現(xiàn)象。針對這一現(xiàn)象,本文給出原因分析如下:

首先,由于Amivest流動性比率屬于多維流動性指標(biāo),綜合了不同一維流動性指標(biāo)的屬性,與換手率相比對流動性的度量更加全面和綜合,因此更容易同控制變量產(chǎn)生多重共線性。其次,“規(guī)模效應(yīng)”通常解釋為對風(fēng)險的補償,但Amihud和 Mendelson (1981)及 Vayanos (2003)提出規(guī)模效應(yīng)來自對小公司股票的流動性貼水,即相對大公司股票而言,由于小公司股票更難以交易同時具有更高的交易成本,因此必須提供更高額的資產(chǎn)回報率,Fernholz和 Karatzas (2006)通過實證研究進一步確定了 “規(guī)模效應(yīng)”的流動性貼水解釋。由此可見,公司規(guī)模與股票流動性存在相關(guān)關(guān)系,這一相關(guān)關(guān)系在使用綜合性流動指標(biāo)時表現(xiàn)得更為明顯。

4.與其他地區(qū)的對比研究

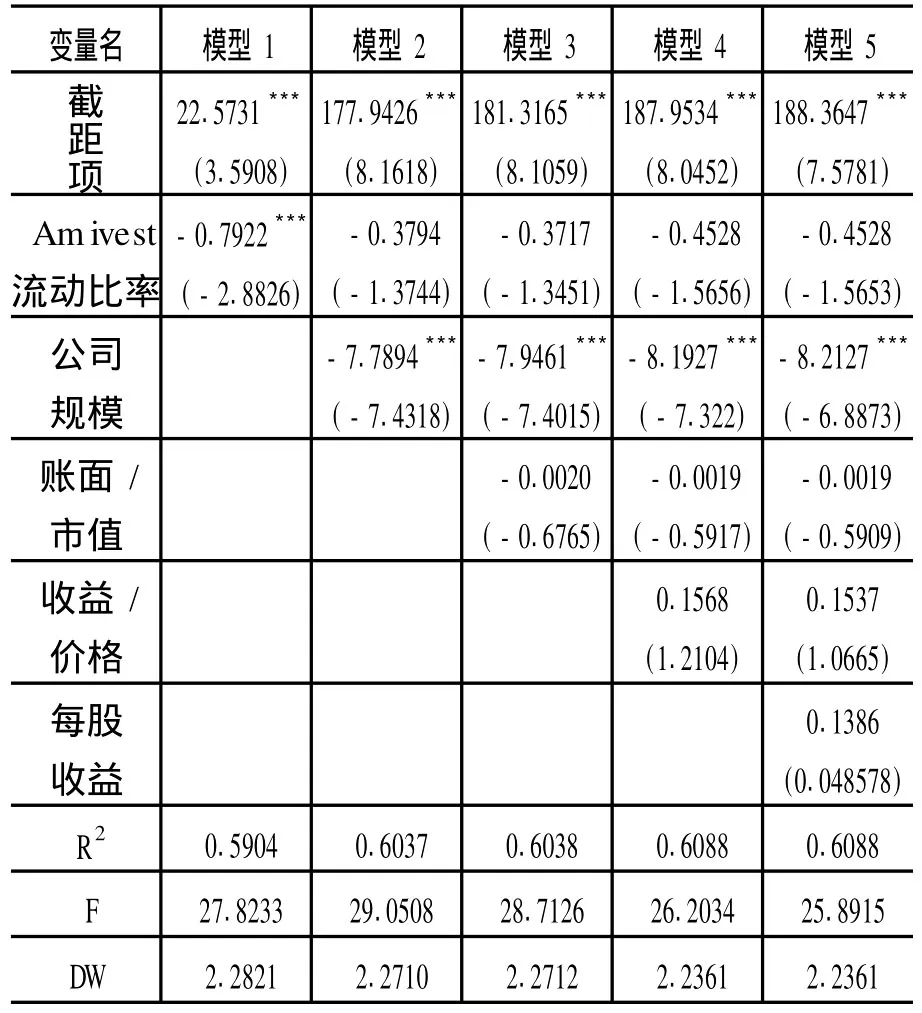

為了更好的考察遼寧省的區(qū)域經(jīng)濟,本文選取了東三省中的其他兩個省份 (吉林和黑龍江①吉林和黑龍江分別選取 22家和 19家上市公司。)以及我國資本市場相對發(fā)達的地區(qū) (北京、上海和深圳②北京、上海和深圳分別選取 76家、117家和 56家上市公司。)的股票市場做對比研究,表6給出了建立多因素面板數(shù)據(jù)的個體時點雙固定效應(yīng)模型③選取換手率作為流動性指標(biāo),公司規(guī)模作為控制變量。的估計結(jié)果:

表6 六地區(qū)多因素面板數(shù)據(jù)雙固定效應(yīng)模型估計結(jié)果

由表 6的模型估計結(jié)果可以看出,六個地區(qū)的換手率和公司規(guī)模系數(shù)的估計值都顯著為負,表明六個地區(qū)都存在顯著的流動性溢價現(xiàn)象和“規(guī)模效應(yīng)”,東三省中遼寧省的流動性溢價現(xiàn)象最顯著 (換手率參數(shù)估計的 t檢驗值在 1%水平上統(tǒng)計顯著),估計結(jié)果與資本市場較發(fā)達的北京、上海和深圳三地相似。說明在東北老工業(yè)基地振興的過程中,遼寧省的確起到了領(lǐng)頭羊的作用,相對于其他兩個省份,遼寧省的資本市場更加成熟,可以更好地為實體經(jīng)濟輸送血液。

三、結(jié) 論

本文運用單因素以及多因素的面板數(shù)據(jù)個體時點雙固定效應(yīng)模型,選取兩個不同的流動性指標(biāo),對股權(quán)分置改革以來 (2005年 9月至 2009年 12月)遼寧省的 33家上市公司進行流動性溢價現(xiàn)象的存在性檢驗,并考察了股票預(yù)期收益率的“規(guī)模效應(yīng)”以及 “價值效應(yīng)”的存在性。同時采用多因素面板數(shù)據(jù)的雙固定模型考察了東三省中的其他兩個省份以及北京、上海和深圳三地的流動性溢價現(xiàn)象,與遼寧省做了比較分析。

研究表明,遼寧省上市公司存在著顯著的流動性溢價現(xiàn)象,不同維度的流動性指標(biāo)不影響對流動性溢價的度量。遼寧省上市公司存在顯著的“規(guī)模效應(yīng)”,考慮到 “規(guī)模效應(yīng)”的流動性貼水解釋,在采用多維度的流動性指標(biāo)時,必須考慮流動性與公司規(guī)模之間的相關(guān)關(guān)系。

對比東三省中的其他兩個省份,遼寧省的資本市場相對更為成熟。事實上,自從黨的十六大報告中明確提出要 “支持東北地區(qū)等老工業(yè)基地加快調(diào)整與改造,支持以資源升集為主的城市和地區(qū)發(fā)展接續(xù)產(chǎn)業(yè)”以來,遼寧省政府一直在加快推進省內(nèi)產(chǎn)業(yè)結(jié)構(gòu)升級和優(yōu)化,同時加大企業(yè)上市工作力度。流動性溢價現(xiàn)象顯著表明遼寧省的股票市場發(fā)展態(tài)勢健康,可以進一步加強遼寧省資本市場的建設(shè)工作,落實資本市場的融資功能,以促進整個區(qū)域經(jīng)濟的發(fā)展。

[1] 王春峰,韓冬,蔣祥林 .流動性與股票回報:基于上海股市的實證研究[J].經(jīng)濟管理,2002,(24).

[2] 李一紅,吳世農(nóng) .中國股市流動性溢價的實證研究[J].金融管理,2003,(15).

[3] 蘇冬蔚,麥元勛 .流動性與資產(chǎn)定價:基于我國股市資產(chǎn)換手率與預(yù)期收益的實證研究[J].經(jīng)濟研究,2004,(2).

[4] 謝赤,曾志堅 .股票市場流動性溢價的實證研究[J].數(shù)量經(jīng)濟技術(shù)經(jīng)濟研究,2005,(9).

[5] 謝赤,張?zhí)?曾志堅 .中國股票市場存在流動性溢價嗎——股票市場流動性對預(yù)期收益率影響的實證分析[J].管理世界,2007,(11).

[6] 喬利利,王為,陳煒 .遼寧省企業(yè)社會責(zé)任披露現(xiàn)狀調(diào)查研究[J].東北財經(jīng)大學(xué)學(xué)報,2009,(2).

(責(zé)任編輯:王秀中)

book=37,ebook=158

F830.91

:A

:1008-4096(2010)05-0037-05

2010-06-03

遼寧省教育廳創(chuàng)新團隊項目 (20097028);國家社會科學(xué)基金項目 (07BJY159)

佟孟華 (1965-),女,吉林白城人,教授,博士,主要從事數(shù)理金融與實證金融等方面的研究。E-mail:tongmenghua @yahoo.com.cn.