銀行系P2P網絡借貸競爭力分析及發展建議

郝志飛

摘要:P2P網絡借貸基于互聯網技術改造傳統信貸模式,專注于小微金融服務,其蓬勃發展,逐漸侵蝕傳統商業銀行的市場。商業銀行順應潮流,陸續推出了各自的P2P網絡借貸業務。本文對銀行系P2P網絡借貸在金融服務與互聯網技術兩方面競爭力進行了分析,并對商業銀行推進經營轉型和提升市場競爭力提出一些具體的戰略建議。

關鍵詞:P2P網絡借貸;商業銀行

1.P2P網絡借貸概念

P2P是英文“Peer-to-Peer”的縮寫,即“個人對個人”。P2P網絡借貸,是一種依托于第三方互聯網平臺的個人之間的直接融資方式。由具有資質的網站作為中介平臺,撮合借款人與投資者成交,資料、合同、手續及資金往來支付等均通過互聯網完成的一種新型借貸模式。

1.1 背景

從市場角度看,傳統的銀行信貸遵循長尾理論。在存款端,銀行給予儲戶的利率無法彌補通貨膨脹帶來的財富縮水,而推出的高利率的理財產品又有較高的投資門檻,將眾多低收入者拒于理財門檻之外。在貸款端,銀行主要貸款對象為國有企業及大型民營企業,而對國民經濟貢獻巨大的中小企業卻普遍面臨著融資難融資貴的問題。因此在傳統銀行信貸模式下,國有企業和大型民營企業不斷吞噬著普通儲戶的財富,導致貧富差距不斷加大。

在傳統銀行間接信貸模式無法滿足日益壯大的中產階級巨大的理財需求和迅速發展的中小企業旺盛的資金需求的情況下,民間借貸的直接融資模式在局部地區應運而生,尤以溫州最為發達。進入21世紀,互聯網技術和通訊技術迅速發展,不斷地改進和優化傳統行業,民間借貸這一物化的過程也被搬到互聯網上,形成了P2P網絡借貸。

1.2 發展

2013年隨著阿里巴巴余額寶揚起互聯網金融大帆,醞釀了幾年的P2P網絡借貸行業也借著互聯網金融的大船,乘風破浪,迎來爆發。

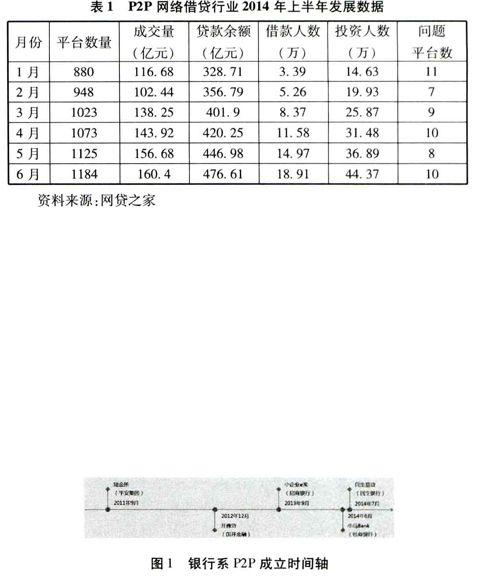

據網貸之家2014上半年數據顯示,截止到6月底,國內P2P網絡借貸平臺數達到1184家,月復合增長率在6.11%,預計年底將達到1500家;上半年總成交量為818.37億元,月復合增長率為6.57%,預計全年總成交量將達到2020億元;上半年貸款余額達到476.61億元,月復合增長率為7.71%,預計年底貸款余額將達到745億元;上半年累計借款人數為18.91萬,預計年底將達到50萬;上半年累計投資人數為44.37萬,預計年底將達到78萬。初步預測P2P網絡借貸行業在未來一段時間內仍顯現巨大的發展潛力。與此同時,上半年由于經營不善和詐騙而宣布倒閉和跑路的平臺累計達到55家,給新生的P2P網絡借貸行業蒙上了一層陰影。

2.銀行系P2P網絡借貸的意義

P2P網絡借貸平臺成立之初是力圖尋找一條新型借貸模式,初衷是解決傳統商業銀行無法滿足中小企業及個人消費貸款的需求,然而隨著P2P網絡借貸行業的發展和不斷創新,其產品日益復雜化、投資服務日益全面化、風險定價能力日益專業化,P2P網絡借貸平臺所從事的業務越來越多地與商業銀行產生交叉和競爭。P2P網絡借貸的蓬勃發展將坐享壟斷利潤的商業銀行從酣夢中驚醒,各家商業銀行紛紛擁抱互聯網,加快經營模式的轉型。

如圖1所示,目前已成立的銀行系P2P網絡借貸平臺有5家,分為三種經營模式:一是銀行所在集團設立的獨立P2P公司,代表為平安陸金所;二是由子公司投資入股新建獨立的P2P公司,代表為國開金融開鑫貸、民生銀行民生易貸;三是銀行自建P2P平臺,代表為招行小企業e家、包商銀行小馬Bank。

2.1 P2P網絡借貸行業具有廣闊前景

首先,隨著互聯網搜索、數據挖掘等技術手段的發展,信貸業務中信息不對稱的問題得到緩解,疏通了信貸渠道,為借貸雙方創造了方便交流的平臺,降低了信貸交易成本;其次,由于中小企業和個體經營融資需求難以得到滿足,同時中產階級的不斷壯大又衍生出巨大的投資需求,P2P網絡借貸在很大程度上滿足了借貸雙方的投融資需求。可以說,網購、在線支付和余額寶等互聯網應用的快速普及為P2P網絡借貸的發展奠定了用戶基礎。

2.2 有利于銀行突破資本約束,轉嫁風險

傳統銀行信貸業務受到資本約束以及一系列制度規范,在宏觀調控中信貸規模也受到一定限制。銀行系P2P網絡借貸可以突破相關政策限制為客戶提供融資服務,并且只提供中介服務,將風險轉移給投資者承擔,大大減輕信貸風險防控壓力。

2.3 有利于拓寬渠道,擴大服務覆蓋面

銀行進軍P2P網絡借貸,短期內的主要目的是拓展銷售渠道而非盈利,因為整個P2P網絡借貸行業發展至今不過千億規模,相比于銀行傳統信貸數萬億規模,比重尚輕。銀行建成P2P渠道的意義在于客戶不必到物理網點開卡購買理財產品,無論哪家銀行的持卡人都可以購買,受眾更廣,而且不再只依靠物理網點銷售了。另外銀行P2P網絡借貸覆蓋了傳統信貸無法滿足的中小企業融資需求和低收入者的理財需求,擴大了業務范圍。

3.銀行系P2P網絡借貸競爭力分析

P2P網絡借貸平臺是互聯網技術與金融的結合體,銀行系P2P網絡借貸平臺在金融基因具有優勢,同樣在互聯網基因上存在著天然的競爭劣勢。要想在快速發展的P2P網絡借貸行業中占得一席之地,必須發揮金融優勢,彌補互聯網劣勢,加快經營方式轉型。

3.1 優勢

中國銀行業用半個多世紀沉淀下來的行業底蘊絕對不是新興的網絡借貸平臺在短時間內可以超越的。第一,優秀的風險控制和評估體系,相比多數草根P2P網絡借貸平臺,商業銀行能夠直接連接中央銀行征信系統,并且擁有一套成熟而有效的信用評估體系;第二,銀行系P2P平臺天然的擁有商業銀行的信用背書,主要得益于商業銀行品牌信譽及資產規模;第三,較強的客戶粘性,商業銀行擁有龐大的客戶資源和數據儲備可供P2P平臺共享,這體現了銀行在市場影響力上的優勢;第四,銀行擁有覆蓋全國的服務網絡,能夠在全國范圍完成P2P行業布局。

3.2 劣勢

銀行系P2P網絡借貸平臺在互聯網技術與思維中處于競爭劣勢。第一,銀行天然缺乏“小”的基因,在融資方面銀行的信貸主要面向國企及大型民營企業,中小企業的信貸問題多年無法解決,而在投資方面銀行傳統理財產品門檻高,很難滿足低收入群體的理財需求;第二,銀行缺乏互聯網基因,互聯網給這個時代帶來的重要影響是將傳統的產品經濟逐漸轉變為體驗經濟,草根P2P網絡借貸平臺擁有著良好的用戶體驗、便捷的申請程序,而銀行的用戶體驗普遍被認為差;第三,銀行缺乏創新動力,銀行作為金融行業的壟斷者,在金融行業內話語權高,坐享豐厚利潤,機構龐大,機動性及應變能力差,轉型困難;第四,收益率遠遠低于P2P網絡借貸行業平均值,最高為平安陸金所的8.61%。

4.銀行系P2P網絡借貸發展建議

隨著P2P網絡借貸平臺的發展,其金融產品將日趨專業性和復雜化、投資服務日趨全面化、風險定價日趨專業化,所提供的服務不再僅限于將借款人與放款人需求進行撮合,而有可能越來越多地與銀行產生交叉和競爭。同時銀行系P2P網絡借貸平臺所倚靠的商業銀行是專業技術要求較高的行業,其資本、品牌、管理優勢是草根P2P網絡借貸平臺無法比擬的,P2P網絡借貸平臺也難以從根本上全面顛覆取代商業銀行的信用中介功能。在此背景下,銀行系P2P網絡借貸平臺可以充分發揮自身的優勢,擁抱互聯網技術,提高小微金融服務的質量和效益。

首先,從戰略上重視小微金融服務并實施差異化經營。P2P網絡借貸從產生之日起就專注于小微金融服務,并且在經營過程中根據客戶群體特點實行差異化經營策略。銀行系P2P網絡借貸平臺若想做好小微金融服務需要從戰略上予以高度重視,從戰略定位、組織機構、人員配置和產品設計等方面出發,把握草根客戶,挖掘和分析中小企業及個人的交易信用數據來創新征信手段,探索基于互聯網技術和銀行優勢的新型小微金融服務,提升客戶體驗,從而提高小微金融服務的競爭力。

其次,基于互聯網思維的創新與流程再造。注重傳統金融業務與互聯網技術的融合以及優勢互補,以虛擬化、便捷化和客戶自定義為方向構建產品體系,實現穩定客戶、黏合客戶和服務客戶,真正做到以客戶為中心。建立客戶體驗指數,引導柜面交易向電子渠道的遷移,提升客戶體驗和交易活躍度。洞察客戶需求,突破傳統經營模式,滿足客戶的個性化、專業化需求。重塑業務流程,高效配置資源,為客戶提供靈活多樣的產品與服務。通過各類互聯網平臺開展營銷,實現與客戶的交互式溝通。

最后,利用互聯網技術進行數據挖掘及其深度分析。互聯網技術的發展提高了數據收集能力,使得利用大數據分析市場成為現實,為金融機構提供了金融數據分析與處理的新思路。解決中小企業及個人的信用問題將不再只依靠央行的征信系統,通過不斷積累和挖掘中小企業和個人的網絡交易數據和社交數據增強對客戶的了解,緩解信息不對稱問題,提高小微金融服務效率,降低經營成本。在小微金融服務的過程中,也要重視數據的積累,擴大客戶分析的維度,從而進一步有效管理信用風險。

參考文獻:

[1]陳維,劉曉星.大數據時代我國商業銀行互聯網金融的發展[J].農業發展與金融,2014,3:33-35.

[2] 婁飛鵬.互聯網金融支持小微企業融資的模式及啟示[J].武漢金融,2014,4:6-8.

[3] 黃邁,楊哲,何小鋒.商業銀行參與P2P網絡借貸的戰略分析與路徑選擇[J].金融改革,2013,11:20-23.