淺析基于P2P網絡借貸平臺的互聯網金融模式研究

郭娜 李薇

摘 要:隨著互聯網的發展,金融界的模式不斷的被洗牌。P2P網絡借貸平臺正是在民間借貸以及互聯網的發展衍生出的產物。最近,隨著各大網絡借貸平臺簡單粗暴的砸錢宣傳,P2P網絡借貸平臺再一次成為輿論焦點,P2P網絡借貸平臺究竟是曇花一現還是時代潮流,我國的經濟體制是否適合其發展。本文將從P2P與其他小額貸款的異同以及生存環境進行分析。

關鍵詞:互聯網金融;P2P網絡借貸平臺;個人信用;風險規避

0前言

8月8日九鼎借貸寶20億推廣,拉人返現的活動瞬間點炸了網友。一時間朋友群都是被借貸寶刷屏,同時也有很多人指責說這又是一場P2P平臺的騙局。現在來看,借貸寶的拉人返現活動沒有虛構,很多人在這次活動中空手撈了不少的一筆。但是九鼎白送的20億能賺回嗎?這樣的推廣方式是傳銷嗎?P2P借貸平臺真的有發展空間嗎?要想了解這些問題,就要去研究P2P網絡借貸平臺的真實面目。

1 P2P網絡借貸平臺

1.1概念

諾貝爾獲獎者孟加拉經濟學家穆罕默德·尤努斯于20世紀70年代初創小額貸款銀行,把個人對個人貸款模式第一次大規模應用。P2P網絡平臺借貸,是P2P借貸與網絡借貸相結合的金融服務網站。P2P借貸是peer to peer lending的縮寫,peer是個人的意思。網絡借貸指的是借貸過程中,資料與資金、合同、手續等全部通過網絡實現。P2P網絡借貸模式起源于歐美國家,2007年傳入中國,于2007年8月在上海成立首家P2P網絡借貸平臺。目前國外成熟的P2P平臺:Zopa,Prosper,lending club, Kiva。

1.2 P2P與其他小額貸款的異同

小額貸款:小額信貸指向低收入群體和微型企業提供的額度較小的持續信貸服務。小額貸款降低了了個人、組織以及微小企業的金融門檻,拉動了需求的發展,是我國金融結構的重要組成部分。

P2P網絡借貸平臺小額貸款的相同點:

1.2.1滿足個人資金需求

資金是有限的,但人們消費的欲望是無限的。P2P與小額借貸就解決了個人或者小型組織企業從銀行貸款的高門檻以及成本高、流程復雜的問題。

1.2.2依賴個人信用體系的發展

個人信用體系是指根據個人收入資產、已發生的借貸與償還、信用透支、發生不良信用時所受處罰與訴訟情況,對個人的信用等級進行評估并隨時記錄、存檔。發達國家的信用體系已經發展得十分成熟,但在我過信用體系還很不完善。P2P網絡借貸平臺與小額借貸為了適應短、快、頻的借款特點,必然要解決貸款中成本高、時間長、手續多的問題,這就要促進個人信用體系的發展。

1.2.3提高社會資金的閑散利用率

P2P網絡借貸平臺和小額貸款都能將社會閑散的資金利用起來,加快整個社會的資金流動速度,使經濟呈現一種蓬勃的生命力。尤其拿P2P網絡借貸平臺來說,它比存在銀行的利率要高,比投資理財產品要簡單一些。所以對于一般的工薪階層,將錢投資入P2P網絡借貸平臺是一種不錯的保值理財行為。

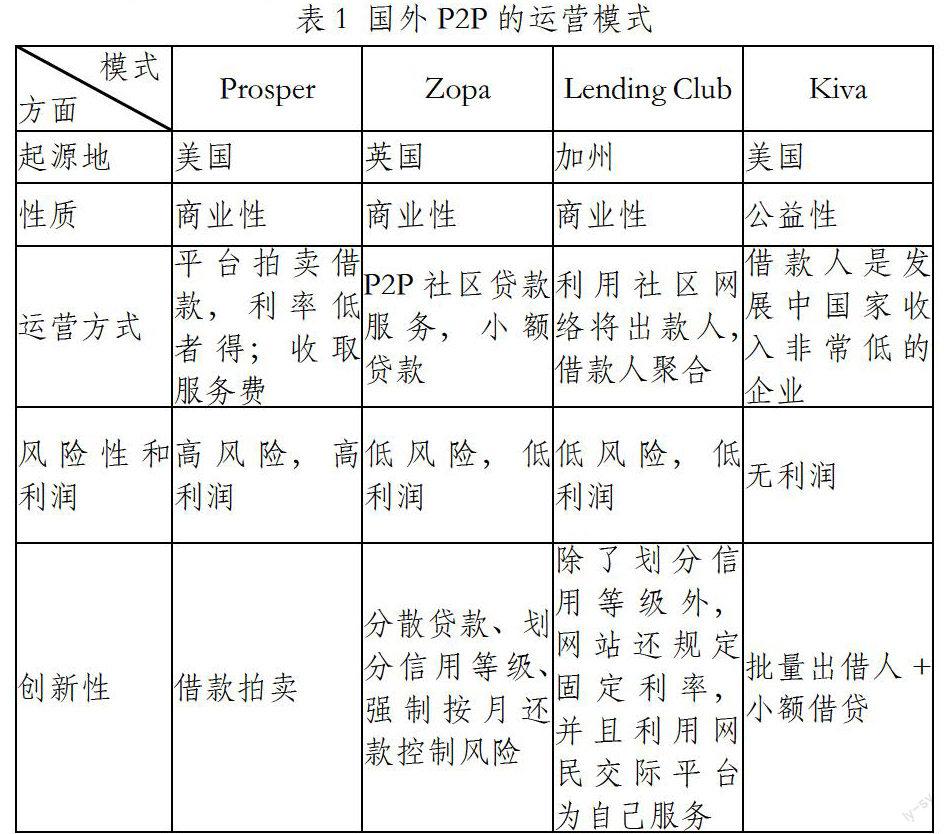

1.3 國外P2P的運營模式

國外的P2P模式已發展的較為成熟,了解相關的知識、發展史。能夠幫助我們更好的了解P2P這一行業的成長規律,面對行業發展的問題時能夠吸取經驗。將其適應于我國國情的部分得以學習,國外主要的比較成功的P2P模式如下表:

國內市場與國外市場的差別:相比于迅猛發展的英美巨頭,中國P2P平臺有著極大的優勢,如市場更大、服務人群更多等,但也有著非常大的劣勢,如并不完善的風控技術以及匱乏的信用系統等。

2 P2P網絡借貸平臺的生存環境分析

2.1 網絡環境

隨著互聯網的發展,互聯網金融已經成為了一種時代的潮流,在大趨勢下一方面是傳統金融機構的互聯網創新、電商化、以及APP推廣;另一方面是非金融機構利用互聯網技術進行金融運作的電商企業、(P2P)模式的網絡借貸平臺,眾籌模式的網絡投資平臺,挖財類(模式)的手機理財APP(理財寶類),以及第三方支付平臺等。P2P網絡借貸平臺作為非金融機構,目前正是發展探索階段,但在此之前第三方支付這一非金融機構在互聯網金融機構的成功,為P2P奠定了一個良好的公眾信任基礎。但是在互聯網帶來快捷、便利的同時也帶來了技術上的問題如信息技術、數據處理技術、網絡技術,這些問題同樣也制約著互聯網金融的發展。

2.2 法律環境

據有關數據表明,P2P借貸平臺以每年200%的速度野蠻增長,但其中盈利的不超過20%,同時大量的企業破產、卷款跑路正沖擊這一新生的行業。因為法律的制定都要滯后于行業的發展,目前市場的法律環境有平臺的法律性質不明確、缺少行業的監管、信用體質的不完善等問題。

3 結論

P2P網絡借貸與小額借貸有異同,有效地拓展了信貸人群,是網絡時代微金融的新發展,成為我國金融的有益補充。目前各大銀行也示好與P2P平臺,P2P網貸的成長是互聯網金融發展的必然趨勢,但是行業要想健康、向上的發展在網絡方面要制定行業的技術標準、保障平臺的信息安全。相關政府部門要將強對行業的入行監管和經營監管,明確行業的本質以及先關的法律法規。行業內部要完善信用體制,建立良好的約束力,及時向公眾公開企業運營的相關信息,做到不集資、不挪用、誠信對待用戶。只有這樣P2P網絡借貸才能成為“普惠”理念下互聯網金融的重要部分。

參考文獻:

[1]趙月云.淺談P2P網絡借貸平臺風險控制[J].時代金融,2015,(第11期).

[2]何虹.P2P網絡借貸平臺發展存在的問題及政策建議[J].現代商業銀行導刊,2015,(第1期).

[3]吉大正元.如何加強P2P 網絡借貸平臺數據的安全性[J].信息安全與通信保密,2015(第7期)

(作者單位:湖南農業大學信息科學技術學院)