我國影子銀行信用創造效應與風險控制

王千紅,侯緒峰

(東華大學,上海200051)

?

我國影子銀行信用創造效應與風險控制

王千紅,侯緒峰

(東華大學,上海200051)

摘要:通過變量的平穩性檢驗、VAR模型的穩定性檢驗等方法,分析發現影子銀行業務的發展及其信用創造是一把雙刃劍:一方面它促進了國內金融市場上的利率市場化,優化資源在國內市場的分配;另一方面影子銀行系統積聚了很多風險,一旦其信用鏈條斷裂,會使整個經濟因為資金缺失而快速衰退。所以監管機構應當通過加強對銀行理財產品、影子銀行體系的監管力度,擴大存款準備金的繳納范圍等手段,進一步加大對影子銀行信用創造過程和規模的監管力度,避免影子銀行危機的發生。

關鍵詞:影子銀行;信用創造;風險控制

一、對影子銀行的研究文獻綜述

最早提出影子銀行這一概念的是麥考利(Paul Mcclley),他認為可以把影子銀行概括為有銀行之實但卻無銀行之名的種類繁雜的各類銀行以外的機構,并將影子銀行定義為“一整套被杠桿化的非銀行投資管道、載體與結構”。[1]可以理解為游離于監管體系之外的、與傳統接受中央銀行監管的商業銀行系統相對應的金融機構。美國金融危機調查委員會(FCIC)將影子銀行定義為傳統商業銀行體系之外的“類銀行”(bank-like)的金融活動,即從儲蓄人或投資者手中獲取資金并最終向借款人融資,其中大多數金融活動不受監管或僅受輕度監管。[2]伯南克(Bernanke)將影子銀行概括為在傳統監管范圍以外的將儲蓄轉為投資的中介金融機構。[3]

關于影子銀行,人們大多從金融監管和金融功能兩個方面進行研究。基于金融監管視角,金融穩定理事會(FSB)在綜合考量各方面的因素后,認為影子銀行體系其實就是一種信用中間業務及信用中介組織。[4]覃道愛將影子銀行定義為沒有受到金融監管的、通過金融創新創造市場流動性并放大了金融風險的各種金融機構與中介組織。[5]王渤和李建軍認為游離于監管體系之外的與商業銀行相對應的金融機構與信用中介業務均屬影子銀行范疇。[6]基于金融功能視角,李揚認為影子銀行的范圍不僅是指與傳統銀行競爭的機構,而且涉及一切可以發揮金融功能的市場工具和方法。[7]周莉萍認為影子銀行體系是一組復制商業銀行核心業務、發揮著商業銀行核心功能的非銀行信用中介。[8]趙明月認為影子銀行是指沒有傳統銀行以存款、貸款和結算為核心的業務組織形態,但卻像傳統銀行一樣提供融資、信用和流動性轉換功能,直接或間接從事資金或信用中介的機構。[9]

二、影子銀行在我國的發展情況

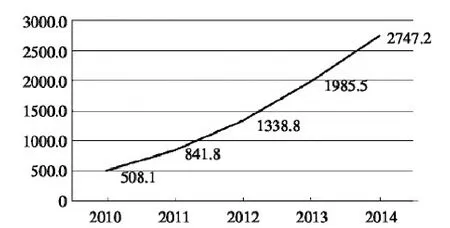

影子銀行通常是指沒有傳統銀行以存款、貸款和結算為核心的業務組織形態,卻發揮著商業銀行核心職能的非銀行信用中介機構及相關業務。然而,影子銀行在我國的發展是各類銀行或非銀行機構規避監管、追逐利潤和適應金融經濟環境而不斷創新資金業務的過程。雖然影子銀行業務發展在一定程度上推進了商業銀行的業務創新,但是由于影子銀行的細分種類很多,且監管不明確,長時間使影子銀行處于監管的灰色地帶,對其規模的統計變得更加困難。根據金融穩定理事會的(FSB,其成員為G20成員國)不完全統計,如圖1所示,2010~2014年5年間中國影子銀行規模不斷擴大,由2010年的5081億美元增長到2014年的27 472億美元,規模擴大了5.41倍。

圖12010~2014年中國影子銀行規模(單位:十億美元)資料來源:金融穩定理事會(FSB)。

我國的影子銀行種類繁多,包羅萬象,根據功能標準,將影子銀行業務分為三大類:一是銀行類金融機構的業務,如委托貸款、銀行理財產品等;二是非銀行類金融機構業務,如信托貸款、銀信理財產品等;三是準金融機構相關業務,如典當行、小額貸款公司的業務等。另外,民間金融活動,如私募基金、個人借貸等也是我國影子銀行的重要組成部分。

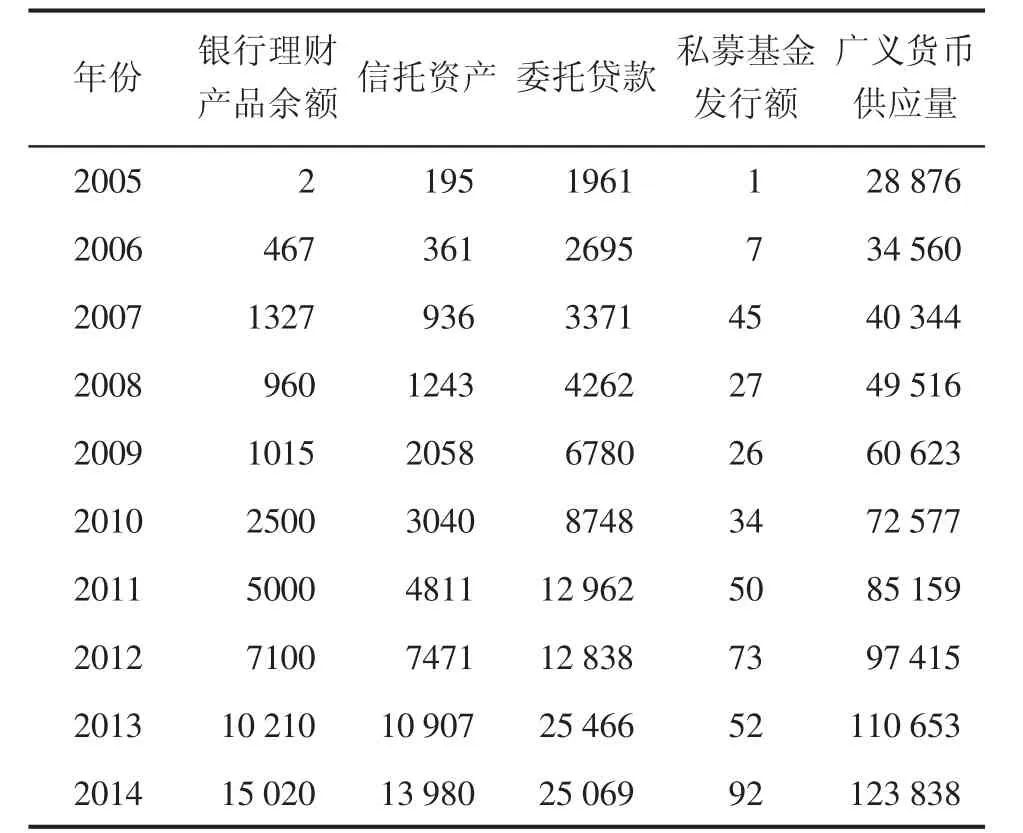

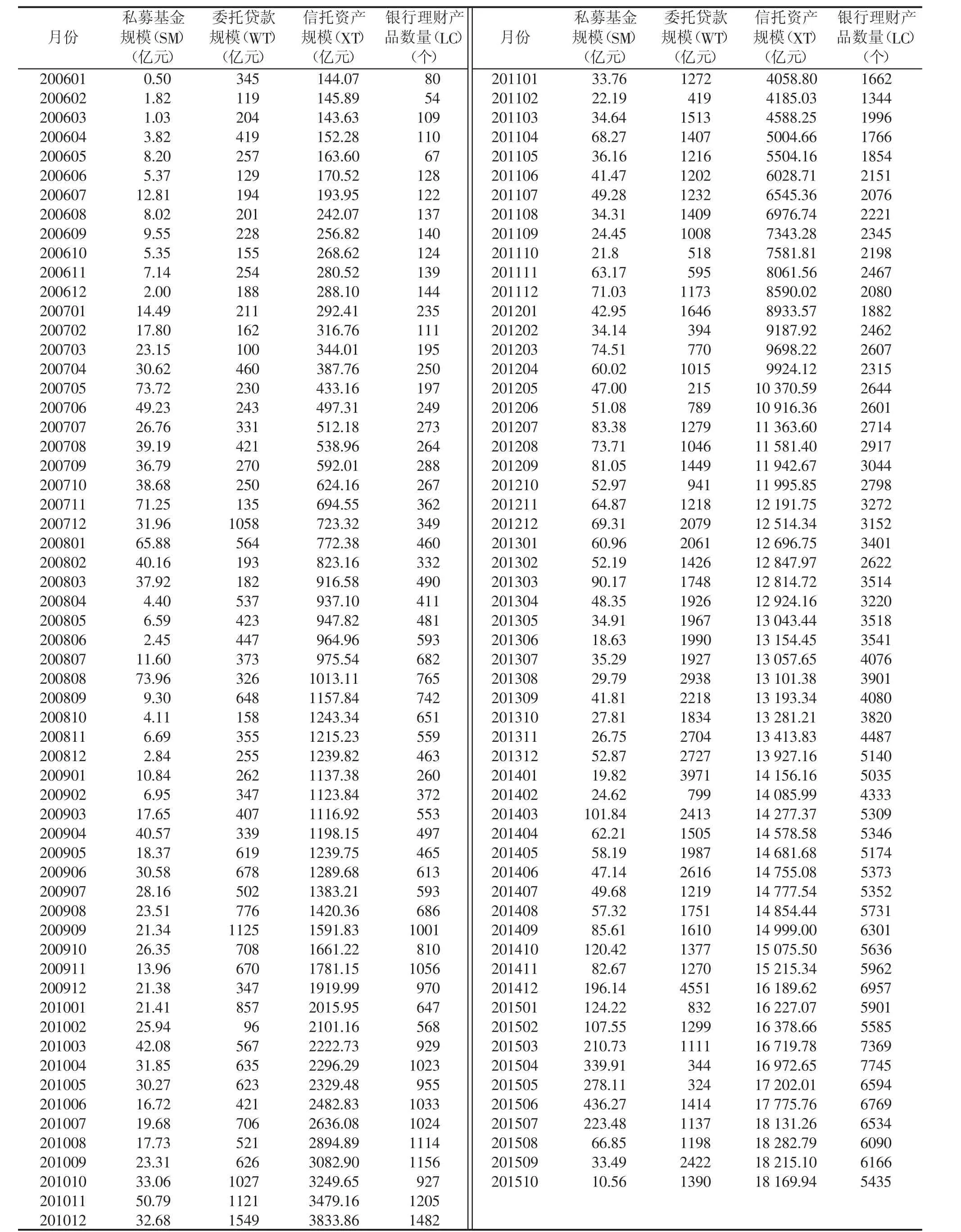

每一類影子銀行業務的種類和產品很多,本文只選取了四種規模比較大的產品進行核算,即銀行理財產品、委托貸款、信托管理資產及私募基金。由表1可以看出,2005~2014年10年間,我國4種影子銀行產品的總量不斷擴張,增長最顯著的是銀行理財產品。

表12005~2014年我國影子銀行業務及貨幣供應量(單位:十億元)

從表1可見,2005~2014年間我國影子銀行的規模一直在迅猛擴張,廣義貨幣供應量的規模擴張也非常明顯。影子銀行擴張的原因主要是在這一時間段內,資本市場出現了較大的資金缺口,很多企業信用評級不高,中小微企業的貸款融資需求得不到傳統商業銀行的滿足,進而轉向了影子銀行。影子銀行以其層出不窮的金融工具和金融創新產品,為無法從商業銀行獲得信貸資金的企業提供了融資資金,擴大了社會融資規模。

三、影子銀行信用創造機理

影子銀行是信用擴張的重要工具。易憲容認為美國金融危機后,信用擴張主要通過影子銀行,以金融全球化方式帶來了大量的流動性。[10]李揚認為就金融業最基本的信用供給功能而論,與傳統銀行不同的是影子銀行體系主要通過發展交易活動和提升金融市場的流動性,來向經濟社會提供源源不斷的信用供給。[11]李波和武戈研究認為我國部分商業銀行的理財產品信用創造功能對我國貨幣政策造成了一定的影響。[12]苗曉宇和陳晞認為影子銀行脫離了傳統“商業銀行——存款準備金——中央銀行”的模式,平行創造出一種新的信用創造模式:“影子銀行——抵押品扣減率——私人金融機構”。[13]近年來,對于我國實際新增貨幣供給總量遠遠超過中央銀行制定的規模上限這一現象,彭文玉和孫英雋認為是影子銀行的信用創造。[14]周莉萍指出影子銀行具有信用創造功能,是一種典型的游離于貨幣監管體系之外的貨幣供給機制。它的存在意味著一個新的貨幣創造機制存在。[15]李新功認為,影子銀行利用自身信用創造功能向社會增加信貸供給,并通過實證分析指出,影子銀行對于廣義貨幣供應量的影響不僅體現在當期,而且會通過宏觀反饋效應在將來形成信貸擴張或收縮循環。[16]王增武指出影子銀行體系的誕生及其信用創造功能模糊了中央銀行貨幣政策的窗口指導口徑,中央銀行制定的信貸規模加上通過影子銀行進行的貸款投放規模,新增貨幣量將大幅提高。[17]

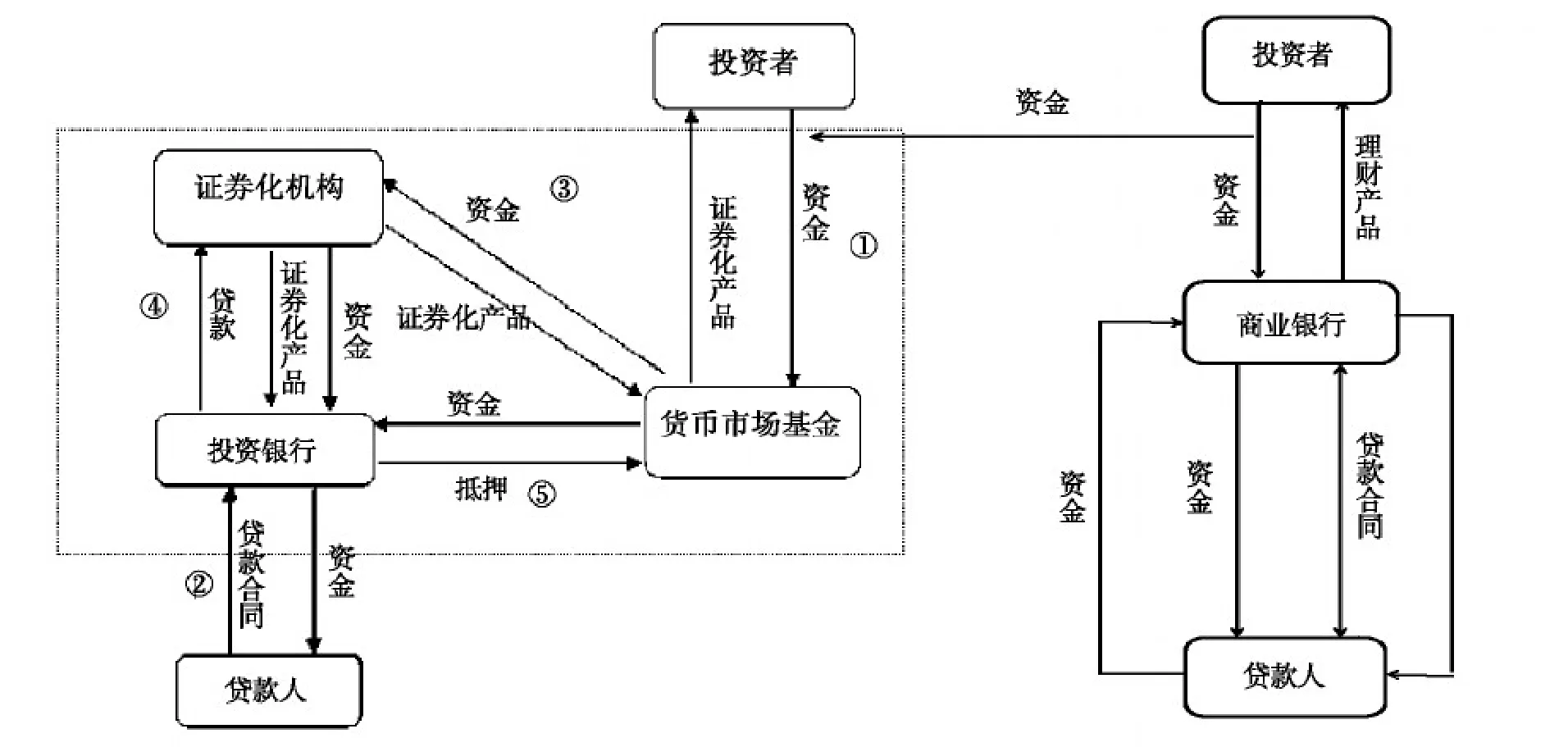

影子銀行體系可以通過從商業銀行“分流”資金,直接進行信用創造,也可以通過發行銀行理財產品間接強化商業銀行信貸能力。我國影子銀行的信用創造如圖2所示。

圖2影子銀行的信用創造機理

在傳統的信用擴張中,貸款人從商業銀行獲得貸款后,并不會把全部貸款再次存到商業銀行,可能會留一部分備用資金,即出現了現金漏損,設現金漏損率為σ,商業銀行為了滿足客戶隨時提現的需求,為了避免擠兌現象的發生,還要提取超額準備金,超額準備金率為e;還有提取的法定存款準備金,這些資金沒有進入商業銀行的信用創造循環中。設原始存款為ΔB,存款準備金為μ,則貨幣投放量為。而在影響銀行體系中,如圖2的右邊,影子銀行發行的銀行理財產品因其流動性較好,收益較高等特點,吸引了部分存款人變身投資人去購買銀行理財產品。而購買理財產品的資金雖然存在銀行,卻不用繳納存款準備金和超額準備金,但可用于貸款。這就使得銀行的放款規模擴大。另一方面,銀行理財產品的高收益也會動員一些社會閑置資金用于投資理財產品,降低了現金的漏損,使得現金漏損率由σ降為σ’。即其間接的信用創造途徑創造的信用規模為:

圖2左邊貨幣市場共同基金等機構通過發售各種各樣的金融理財產品與商業銀行進行競爭,將傳統銀行的部分資金吸收到影子銀行系統中。貨幣市場共同基金在過程③和過程⑤中扮演的角色與傳統銀行體系中有閑置資金的存款人一樣,其將從傳統商業銀行那里分流獲得的資金通過回購協議的方式提供給投資銀行、金融公司以及特殊目的的實體等金融機構。這些金融機構的作用與傳統銀行中的資金短缺的貸款人的作用一樣,也是影子銀行進行信用創造的核心。

貨幣市場基金通過發行證券化產品與商業銀行競爭進而獲取資金,然后將資金通過回購協議方式(回購協議中的金融資產是資產支持商業票據等)投向資金的需求方。影子銀行機構購買貸款,并將其設計成證券化金融產品,可以出售給投資者,也可以用這些證券化金融產品作為抵押向貨幣市場基金等存款性影子銀行機構融資,這一過程實現了貨幣資金在影子行體系的完整循環。

在以上信用創造的過程中,每一輪的逆回購協議中都有預留扣減率λ,設回購協議中抵押品的最原始價值為ΔB,影子銀行信用擴張過程類似于傳統商業銀行,其信用擴張規模ΔB,但是一般λ

情況下λ<μ+e+σ,即:

通過公式(2)可以看出,影子銀行信用創造功能對信用規模的擴張效應明顯強于傳統商業銀行的信用創造功能。

四、影子銀行業務擴張對我國信用創造的影響效應

(一)指標選取與數據處理

為研究影子銀行的信用創造功能,我們除了引用上文中表征影子銀行業務總量發展時的銀行理財產品數量(LC)、委托貸款(WT)、信托管理資產(XT)及私募基金(SM)4個變量外,還引入能衡量信用創造功能的變量,即貨幣供給量M2。本文從國家統計局、wind數據庫、中國信托業協會發布的數據中,選取2006年1月至2015年10月上述變量發生的月度數據(見表2),運用Eviews6.0軟件進行統計分析。

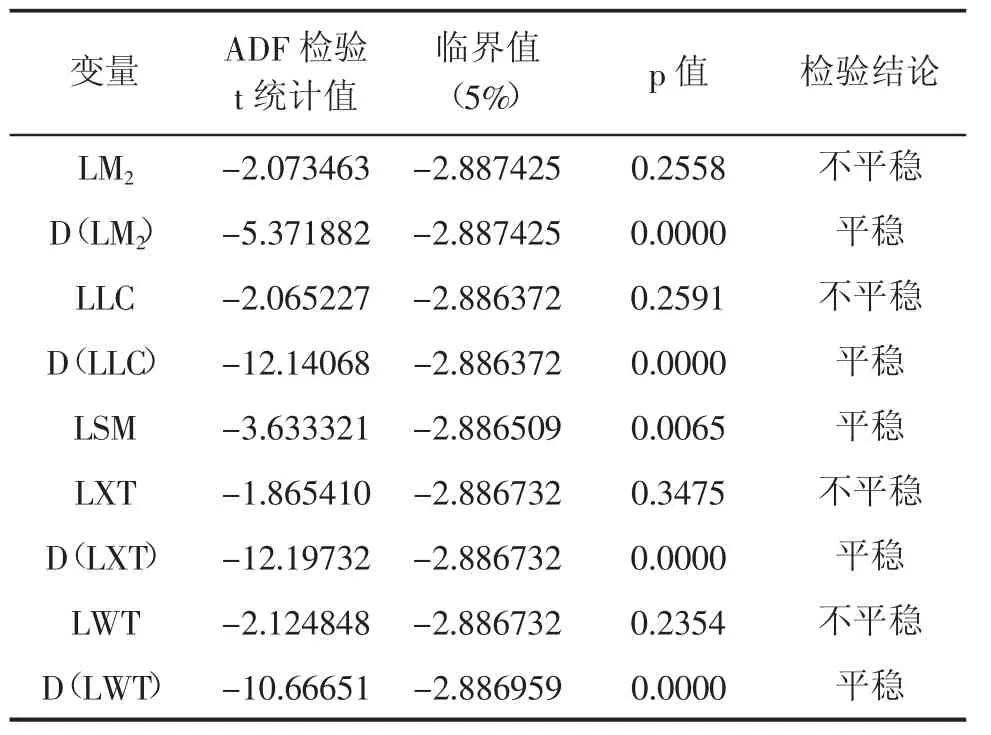

(二)ADF檢驗

建立VAR模型,首先需檢驗變量的穩定性。對于所選取的數據進行穩定性檢驗。

表3數據的ADF檢驗結果

由ADF檢驗結果(見表3)可知:LM2、LLC、LXT、LWT四者沒有通過平穩性檢驗,對其進行了一階差分,一階差分后的經濟學意義分別為貨幣供給量的增長率、銀行理財產品規模的增長率以及委托貸款的增長率。一階差分后所有數據都通過了平穩性檢驗,均是平穩序列,說明所選數據的穩定性較好。

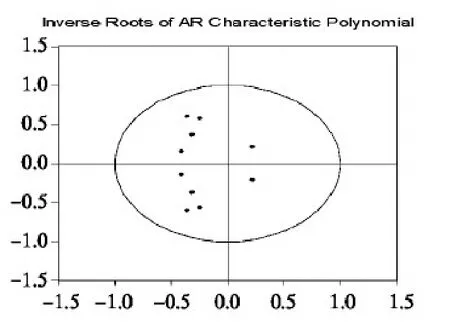

由于脈沖響應函數一般是指系統在輸入單位沖激函數時的輸出(響應),所以在做脈沖響應函數分析之前,先對數據模型特征根進行分析,只有當所有的特征根都在單位圓內時,才能說明估計的VAR模型是穩定的,見圖3。

圖3VAR模型的特征根

表22006年1月至2015年10月我國影子銀行業務量統計表

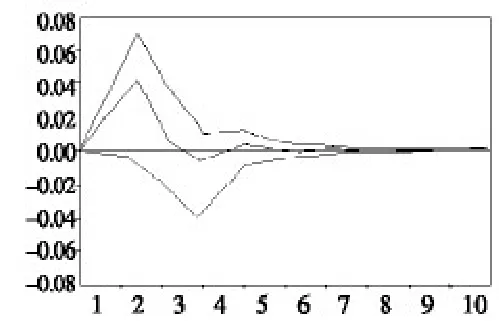

(三)脈沖響應分析

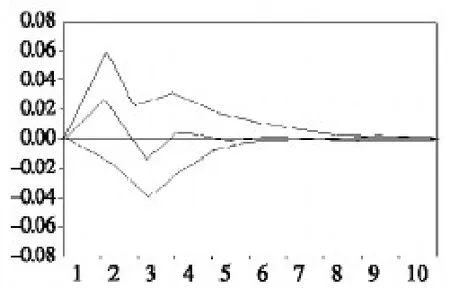

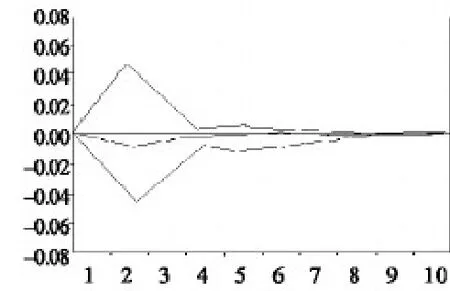

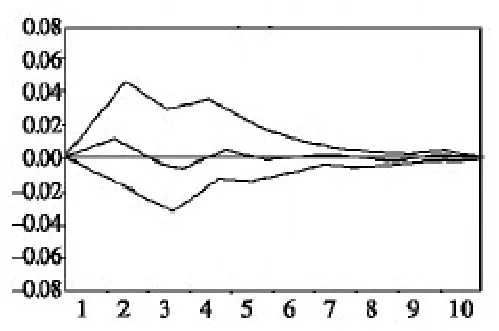

由脈沖響應函數分析結果(圖4、圖5、圖6和圖7)可以看出,上文中所列出的銀行理財產品規模、信托資產規模、委托貸款規模、私募基金規模這4個影響因素對貨幣供給量的規模都有一定的影響作用,但影響不盡相同。這是因為不同的影子銀行產品,其信用創造能力不同。

圖4D(LLC)對D(LM2)脈沖響應函數

圖5D(LXT)對D(LM2)脈沖響應函數

圖6D(LWT)對D(LM2)脈沖響應函數

圖7D(LSM)對D(LM2)脈沖響應函數

(四)方差分解

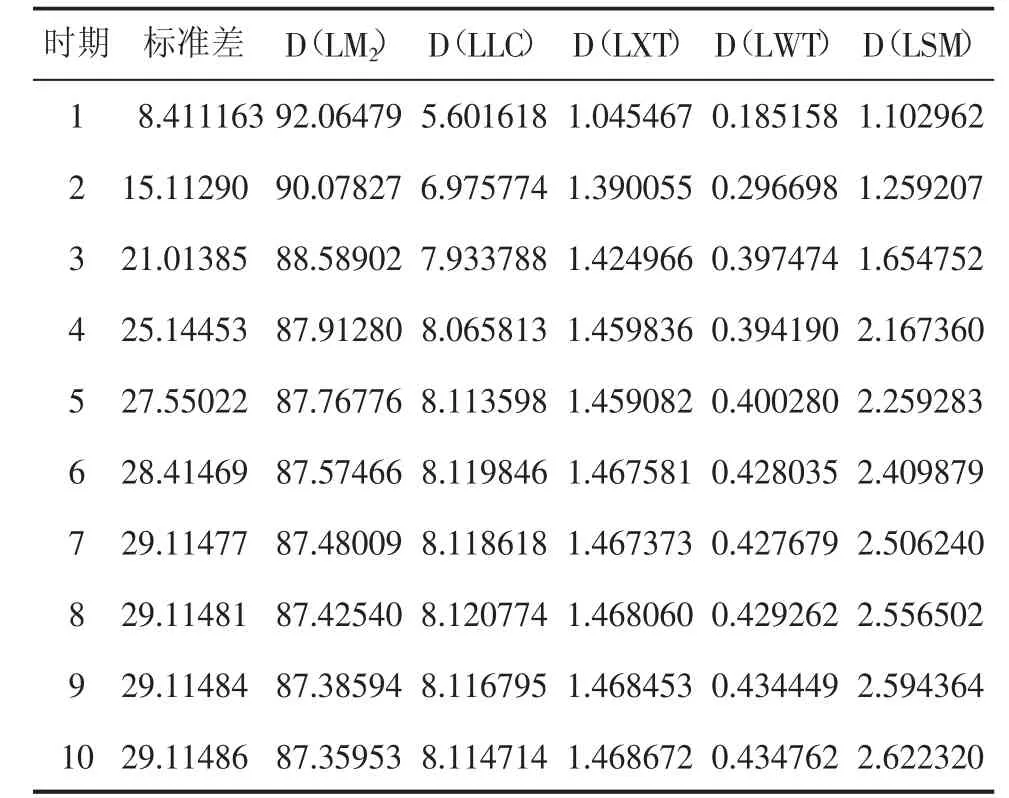

下面將利用方差分解法分析這4個因素對貨幣供給量變化的貢獻度。對D(LM2)、D(LLC)、D (LXT)、D(LWT)和D(LSM)構建VAR模型,得到的方差分解結果如表4所示。

表4方差分解分析結果

可以看出,隨著預測期數的推移,貨幣供給量預測的標準差也在緩慢地增加,而由其他4個變量擾動引起的部分也在不斷地增加,大約在第9期時貨幣供應量分解結果基本穩定,貨幣供應量預測方差有87.35%是由自身擾動引起的,8.11%是由銀行理財產品規模擾動引起的,1.47%是由信托規模擾動引起的,0.43%是由委托貸款規模擾動引起的,剩余2.6%是由私募基金規模的擾動引起的。

綜上所述,從方差分解結果中可以看出,對貨幣供應量變化貢獻度最高的是銀行理財產品規模的變化,其他依次是私募基金的變化、信托規模的變化及委托貸款規模的變化。

五、結論與建議

(一)結論

通過實證分析我們得知影子銀行對貨幣供應量的影響效應不容小覷。影子銀行產品對貨幣供應量的影響是一把雙刃劍:一方面它能在一定程度上促進國內金融市場上的利率市場化,優化資源在國內市場的分配;另一方面影子銀行系統積聚了很多風險,而且這些風險不易被投資者發覺。影子銀行在進行信用創造的過程中所起的作用與商業銀行是相同的,甚至遠超過商業銀行,但沒有受到同等程度的監管,而且也沒有像商業銀行一樣的存款保險制度。一旦其信用鏈條斷裂,影子銀行所創造的信用會快速回籠,整個經濟體也會因為資金缺失而快速衰退,所以監管機構應當進一步加大對影子銀行信用創造過程和規模的監管力度,避免影子銀行發生危機。

(二)建議

1.加強對銀行理財產品的監管。很多理財產品的條款中,都不承諾保證本金和實現預期收益,也就是說理論上理財產品在投資過程中的風險由理財產品自身承擔,銀行無需再為此保留資本金(信用風險已從銀行資產負債表轉給客戶)。現實中,目前還沒有出現過銀行理財到期不能兌付的情況,理財產品實際上被看作同儲蓄存款一樣的安全。銀行賬面上不承擔理財產品的風險,也無需準備相應的資本金,但事實上又難以逃避其中的風險。銀行理財市場發展有合理的因素,但是其發展必須是規范的。銀行與投資者之間的風險劃分必須明確,

屬于銀行承擔的信用風險必須如實、充分地反映在資產負債表上,并符合銀監會關于資本金、風險權重、撥備覆蓋率等一系列監管要求。

2.加強對影子銀行體系的監管力度。影子銀行產品大多都是規避監管的產物,具有信息不透明性,想詳盡獲得其數據及信息有很大的難度。它的出現,對我國傳統的金融體系造成了很大的沖擊。換言之,影子銀行之所以處在灰色金融地帶,是因為我國金融主管部門對影子銀行機構及其產品的監管力度不到位。與金融市場高度發達的西方國家相比,我國影子銀行的信用創造機理還主要依賴于傳統的商業銀行來完成。為了避免出現類似于美國金融危機的事件,我國金融監管機構更應強化影子銀行監管,促進金融市場穩健發展。

3.擴大存款準備金的繳納范圍。存款準備金的一個主要功能就是貨幣控制職能,可以作為一種控制貨幣總量的手段。影子銀行資金的發放不需要繳納存款準備金,這就無疑放大了影子銀行信用創造的可能。因此,有必要擴大繳納存款準備金的范圍,以有效控制貨幣供應量并降低銀行的經營風險。

參考文獻:

[1]Mcculley,P.Teton reflections[J].PIMCO Global Central Bank Focus,2007(8/9).

[2]FCIC.Shadow Banking and the Financial Crisis[R].Preliminary Staff Report,May 4,2010.

[3]Bernanke,B.S.The sources of the financial turmoil:a longer-term perspective[EB/OL].http://www.federalreserve.gov/newsevents/ speech/bernanke20080603a.html.

[4]FSB.shadowbanking:scoping the issue[R].A background note of the financial stability board,2011(4):12.

[5]覃道愛.我國的影子銀行及其監管對策[J].海南金融,2012(3):58-62.

[6]王渤,李建軍.中國影子銀行的規模、風險評估與監管對策[J].中央財經大學學報,2013(5):20-25.

[7]李揚.影子銀行體系發展與金融創新[J].中國金融,2011(12):31-32.

[8]周莉萍.影子銀行體系的信用創造:機制、效應和應對思路[J].金融評論,2011(4):37-53.

[9]趙明月.什么是影子銀行?[J].中國經濟周刊,2014(3):84.

[10]易憲容.美國次貸危機的信用擴張過度的金融分析[J].國際金融研究,2009(12):14-23.

[11]李揚.影子銀行體系發展與金融創新[J].中國金融,2011(12):31-32.

[12]李波,伍戈.影子銀行的信用創造功能及其對貨幣政策的挑戰[J].金融研究,2011(12):77-84.

[13]苗曉宇,陳晞.影子銀行體系及其對商業銀行的影響探析[J].華北金融,2012(2):32-35.

[14]彭文玉,孫英雋.中國式影子銀行的運行機制及風險研究[J].金融經濟,2013(8):138-140.

[15]周莉萍.貨幣乘數還存在嗎[J].國際金融研究,2011(1):16-25.

[16]李新功.影子銀行對我國貨幣供應量影響的實證分析[J].當代經濟研究,2014(1):71-76.

[17]王增武.影子銀行體系對我國貨幣供應量的影響——以銀行理財產品市場為例[J].中國金融,2010(23):30-31.

(責任編輯:盧艷茹;校對:李丹)

金融市場

Analysis of the Mechanism and E ffect of the Credit Creation of Shadow B anking in China

Wang Qianhong,Hou Xufeng

(Donghua University,Shanghai)

Abstract:This paper defines the definition of shadow banking from the perspective of financial function.It founds that the development of shadow banking and credit creation is a double-edged sword through the study of stability test of variables,stability test of VAR model analysis:On the one hand,it promotes the domestic financial market interest rate and optimize the allocation of resources in the domestic market;on the other hand,the shadow banking system has accumulated a lot of risk.So regulators should pay attention to supervision of shadow banking credit creation and avoid the occurrence of shadow banking crisis.Finally,this paper will give the reasonable suggestions to supervision and guide the development of shadow banking.

Key words:shadow banking;credit creation;risk control

作者簡介:王千紅(1967-),女,山西祁縣人,經濟學博士,東華大學工商管理學院,研究方向為銀行管理、金融交易理論與技術;侯續峰(1993-),女,東華大學工商管理學院,研究方向為銀行經營管理創新。

基金項目:國家社科基金項目(14BJL034)

收稿日期:2016-02-04

中圖分類號:F830

文獻標識碼:A

文章編號:1006-3544(2016)01-0012-06