美國消費金融發展及對我國的借鑒研究

趙旭 周菁 趙子健

摘要:盡管我國消費金融發展迅速,但仍與成熟市場差距巨大。文章將美國消費金融的發展歷程劃分為恢復發展階段、變革發展階段及創新發展階段,詳細介紹每一階段消費金融發展的具體情況,進而總結了美國消費金融發展的成功經驗,并由此為我國發展消費金融提供啟示與借鑒,分別是加快法律法規建設、完善國家層面征信體系建立、發展多元化消費金融供給主體以及開發多樣化消費信貸產品類型,這對于我國實現普惠金融具有積極的現實意義。

關鍵詞:消費金融;征信體系;供給主體;信貸產品

一、 引言

十八屆三中全會通過的《中共中央關于全面深化改革若干重大問題的決定》提出,“要發展普惠金融,鼓勵金融創新,豐富金融市場層次和產品”。消費金融因其額度小、辦理靈活、使用方便的特點,在風險控制系統的支持下能進一步幫助社會各個收入階層消費者享受現代金融服務方式所帶來的便捷生活,從而真正實現普惠金融。為了確切落實這一目標,本文對美國消費金融的發展歷程及成功經驗進行了全面分析和總結,旨在為我國今后大力推動消費金融發展提供啟示與借鑒。

二、 美國消費金融的發展歷程

美國消費金融發展歷史悠久,目前已形成全球最為完善和高效的消費信貸體系。消費金融市場在不同經濟階段呈現有差別的發展特征,由此大致可以分為三個階段:

1. 恢復發展階段(20世紀二戰至60年代末)。二戰期間,美國先后實施了三次消費信貸控制,通過減少人們在耐用消費品方面的購買,以保證軍用生產資料的供應,同時抑制通貨膨脹。戰后,為迅速恢復與發展經濟,美國政府放寬了對消費信貸的限制,消費信貸獲得較快提升。進入20世紀60年代,銀行之間為了爭奪客戶資源,大力發行信用卡,但限于信用體系尚未建立,欺詐現象頻出。金融機構對甄別消費者信息的迫切需求推動了征信行業發展,截止60年代末,美國各類征信公司總數達2 200家。但不同征信公司的質量良莠不齊,市場亟需對征信機構和征信報告予以規范,催生了1970年頒布的《公平信用報告法》,明確了征信機構的業務職責,即專業從事消費者信用記錄,評價消費者信用價值以及向第三方有償提供消費者信用報告。與此同時,該項法律要求征信機構向全國市場提供公開服務,而不限于關系企業。由此,消費金融行業進入了調整期,業務呈現平穩增長。

在這一階段,消費金融市場的供給主體出現了明顯的變化,傳統商業銀行成為市場主導機構,代表企業有花旗銀行、匯豐銀行等。商業銀行基于自身系統內的借貸歷史數據為個人發放消費信貸,迅速搶占了40%以上的消費金融市場份額,并且始終維持高位。非金融機構由于競爭劣勢,市場份額大幅下滑,至1969年僅剩17%。其他金融機構表現較為平穩,信用社與儲蓄機構的市場份額基本保持不變。

2. 變革發展階段(20世紀70年代初至80年代末)。為防止金融業的過度競爭,美國對信貸產品提供主體的經營范圍、貸款條件和消費信貸利率進行了限制,導致消費信貸市場格局出現了分化:商業銀行主要服務于高信譽客戶,提供高額度信貸產品;消費金融公司為中低收入人群提供小額、高頻次消費信貸服務;大型零售商、石油公司通過設立非金融機構發行信用卡開展基于主業的消費信貸業務;儲蓄銀行和儲貸協會局限于發放住房抵押貸款。進入80年代,美國市場利率大幅攀升導致金融機構資金成本急劇上升,消費信貸的利潤空間迅速壓縮。為了維持消費金融的穩定發展,金融監管機構逐步放松對消費信貸業務的管制,啟動利率市場化進程,允許存款類金融機構發放浮動利率貸款,同時放寬提供主體的業務經營范圍。

在這一階段,大量的機構得以涌入消費金融市場,致使市場競爭度大幅提升,眾多消費金融機構為了擴大市場份額,紛紛拓展外延服務。商業銀行依然是市場主導機構,份額維持在50%左右;金融公司排名第二,份額約為20%;信用社份額在1978年達到最高值14.6%;儲蓄機構份額于1985年達到歷史最高點9.4%。

此外,這一階段美國個人征信行業開始了兼并風潮,約2 250家征信機構經歷了大洗牌,最終形成兩大陣營:Experian、Equifax和TransUnion組成的三巨頭征信公司陣營與300多家小型征信公司構成的陣營。80年代起,三巨頭開始廣泛使用FICO評分模型,借款人分數越高表明其信用風險越小。相關數據庫在80年代覆蓋了全美所有消費者的全部信用活動記錄,每年發布超過10億份信用報告,營業額高達數百億美元。商業銀行依據借款人的FICO得分進行選擇性放貸,極大地降低了違約風險。信息技術進步大幅縮短了消費信貸的審批流程,消費金融機構的整體效率取得了飛躍式提升。

3. 創新發展階段(20世紀90年代初至今)。隨著人們收入水平的提升和信息技術的革新,信用消費逐漸盛行。據統計,美國有1.73億信用卡用戶,共持有約15億張信用卡,人均持卡量超過8張,每個家庭平均負債1.2萬美元,整個金融系統的信用卡貸款余額高達1萬億美元。隨著一級信貸市場日漸飽和,消費信貸二級市場應運而生,以消費信貸基礎資產為擔保發行的證券所占比重不斷上升,2002年達到頂峰,占比31.5%,而同時期商業銀行的市場份額降至33.5%,金融公司份額下滑至15.3%。但資產證券化蘊含了極大的信用風險,2008年金融危機爆發后,此類證券的市場份額急速下跌,至2014年僅剩1.5%。在次貸危機發生時,政府積極擔當起救市重任,直接介入消費信貸市場,成為消費金融市場新的供給主體,所占市場份額迅速上升,達到25.0%。

與此同時,隨著互聯網時代的到來,美國消費金融呈現從線下往線上遷移的趨勢,P2P平臺因其完全線上的運營模式備受關注。P2P平臺無需設立線下的物理網點,不需向聯邦存款保險公司(FDIC)支付保險費用,同時流程自動化執行也相比傳統商業銀行降低了手續費用。這使得P2P平臺能夠將節省下來的開支反饋給借款人和投資人,幫助借款人以優惠的貸款利率迅速獲得借款,同時給予投資人更高的投資回報率。以美國最大的P2P平臺--Lending Club為例,借款人貸款利率為14.80%,同期傳統商業銀行為21.64%;投資人回報率為8.60%,同期傳統商業銀行為0.06%。

此外,大數據挖掘技術大幅提升了美國征信行業信用評估模型的精確度。20世紀80年代的信用評估系統主要采用基礎類型數據,如個人的信貸賬號信息和財政判決信息,能夠對樣本量中76%的個體進行信用評分,其余24%的個體因為數據缺失或數據與個人信用狀況相關性不強而無法進行甄別。但隨著大數據征信技術的快速發展,這24%的個體能夠通過大數據挖掘而被進一步識別。其原理是利用了數據的長尾效應,使得征信數據范疇不再限于“金融屬性”,更多“非金融屬性”的替代數據被納入體系,如個人水電煤費賬單、其他日常賬單、公共部門記錄、購物習慣、社交媒體、位置數據和網絡追蹤等。以美國P2P平臺Lending Club和Karrot為例,Lending Club主要采用主流的替代數據進行信用評估,根據不同的信用等級劃定不同的貸款利率水平,達到規避逆向選擇風險的目的;而Karrot將信用評估模型的數據源擴大至信息流(eBay、Amazon)、現金流(Paypal)、物流(UPS)、社交網絡(Facebook、Twitter)和記賬軟件(QuickBooks)等類型數據,從而將消費金融服務對象的信用分數門檻由傳統銀行的680分及Lending Club的660分降至550分,有效地通過大數據征信識別出潛在的優質借款人,從而為更多借款人提供優惠便捷的融資服務。

三、 美國消費金融的成功經驗總結

通過對美國消費金融發展歷程的梳理,本文認為美國消費金融的快速發展主要受益于四個方面:法規與政策的完善、征信體系建設、金融供給體系多元化以及信貸產品類型多樣化。

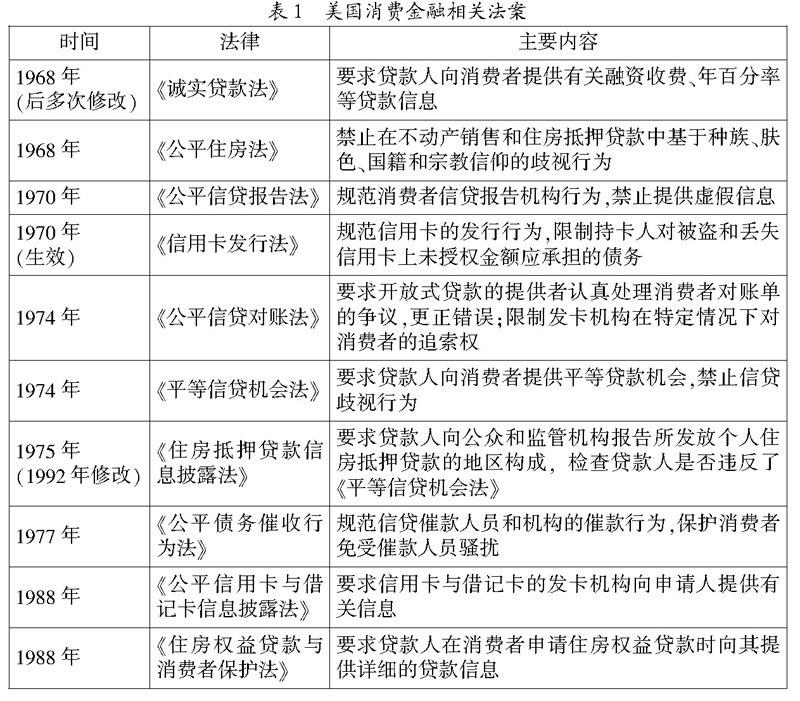

1. 法案與政策的完善。戰后,美國聯邦政府通過增加國家預算中的財政支出額以及向各類企業實行優惠稅率的措施方法極大地刺激了生產,引導經濟趨于繁榮,為消費金融的發展奠定了物質基礎。同時,為了保護消費者的合法權益,美國聯邦政府陸續出臺了一系列專門針對消費信貸行業的法案(見表1),確保消費者利益不受侵害。

2. 征信體系建設。美國在20世紀初便開始構建個人信用制度,是世界上最早進行征信的國家之一。20世紀60年代~70年代,征信行業迎來了爆發式增長。為了維持行業的持續穩健發展,政府制定了一系列的規制法案,如《公平信用報告法》、《公平準確信用交易法》等。目前而言,美國的征信體系建設已經非常完善,覆蓋全美近85%的人口。其征信體系的優點主要體現在三個方面:第一,全面性。美國的征信體系涵蓋了信用卡違約、社會不良記錄、網絡購物信息、社交信息等諸多方面,并不限于金融維度,而是切實形成多維度數據結構的社會征信體系。第二,共享性。美國不同行業乃至不同企業之間的信用記錄可以進行共享。20世紀80年代,三大巨頭征信公司便實現了彼此之間的數據共享,這為整個征信體系的完善奠定了基礎。通過串聯金融信用數據、消費數據及社交數據等各類數據,征信體系評級的科學性大幅提升。第三,渠道多樣性。美國征信體系的信息收集渠道涵蓋了線上和線下,彼此相互促進。即便數據發生遺漏,也能通過反向促進幫助渠道升級,從而利用新手段補足缺失的數據。

3. 金融供給體系多元化。20世紀70年代,美國消費信貸的供給主體出現明顯分化,商業銀行仍是主要的消費信貸提供方,但市場份額卻在下降;金融公司、信用社等非銀行金融機構開始搶占市場,進入到20世紀90年代還出現通過大量資產證券化進行融資的情況。商業銀行發展消費金融的優勢在于其擁有廣泛的營業網點、豐富的客戶資源和專業的品牌形象;金融公司開展消費金融業務主要依托汽車銷售,如通用等汽車廠商為了推銷汽車,創建了金融財務公司為購買汽車的消費者提供貸款支持,其分期付款方式吸引了大量消費者;信用社因其合作性質,可以享受到政府稅收優惠,主要為信用社會員提供消費信貸服務;資產證券化最初僅限于居民的住房抵押貸款,后來逐步擴大到汽車貸款、信用卡貸款、助學貸款和設備租賃等方面,迎合了大型機構投資者的投資需求,從而為消費者提供更多的貸款資金支持。多元化的供給主體能夠為消費者提供多樣化的選擇,充分滿足了消費者各類消費需求,同時促進了消費金融市場供給端競爭,促使消費信貸產品進一步創新和優化。

4. 信貸產品類型多樣化。按貸款用途的不同,消費信貸產品可劃分為住房抵押貸款、汽車貸款、信用卡貸款、助學貸款、耐用消費品貸款和其他個人貸款。由于住房抵押貸款需要進行不動產抵押,而購買不動產具有投資性質,因此美國的消費信貸產品通常不包括住房抵押貸款。汽車貸款是指為購車消費者提供的貸款服務,期限一般為36-48個月,貸款利率固定,一般為分期付款。信用卡貸款最初由零售商發放,旨在促進零售商的主業銷售,但規模較小;隨著銀行信用卡的普及,商業銀行迅速成為信用卡貸款的發行主體,信用卡貸款用途也隨之日益廣泛,可用于購買任何商品或服務。助學貸款通常由政府和金融機構提供,用于幫助學生完成學業教育,貸款期限一般為10年。耐用消費品貸款通常用于個人或家庭購買電器、家具、健身器材等耐用消費品,這類耐用消費品相比汽車而言相對便宜,貸款期限通常為3個月~6個月。其他個人貸款還包括旅游消費貸款、醫療貸款、結婚貸款等,針對消費者生活中的不同消費需要開發針對性消費信貸產品,旨在通過消費信貸產品的細分來覆蓋消費者多樣化的需求。

四、 對于我國消費金融發展的建議

通過對美國消費金融發展歷程及成功經驗的詳細分析和總結,本文認為我國今后大力發展消費金融應當借鑒以下四個方面:

(1)加快法律法規方面的建設。為了保障消費者的合法權益及規范消費金融行業發展,美國政府出臺了一系列法律法規,建立了較為完善的消費金融法律體系。我國目前還沒有規范統一的消費金融法律法規,在缺乏法定約束的情況下,借貸雙方權益將難以獲得有效保障。因此,我國應加快健全消費金融法律法規體系,以便規范消費金融供給主體、借款人、擔保機構和征信機構的行為,監督各參與方之間的相互關系。

(2)完善全國性征信體系的建立。我國于2006年初步完成個人征信系統的建立,并實現全國聯網運行,但截止2014年底,個人信用信息基礎數據庫中擁有貸款記錄的人數為3.5億,僅占總人口的25.5%,遠低于美國85%的征信人口覆蓋率,我國大量居民游離在央行征信體系之外。政府應該鼓勵更多的互聯網式民營征信機構參與到征信體系建設中來,成為全國征信體系的一部分,從而實現消費者的全面覆蓋及政府公共數據和民營市場化數據的共享。

(3)多元化消費金融供給主體的發展。20世紀80年代,我國便嘗試通過立法推動消費信貸發展,但法律限定消費信貸產品的主要提供者為商業銀行。從美國消費金融市場的成功經驗來看,供給主體應避免單一化,政府應逐步放寬消費金融市場的準入限制,讓更多機構參與消費金融業務,以便為消費者提供多樣化的貸款服務。

(4)多樣化消費信貸產品類型的開發。我國消費信貸產品結構較不合理,這與我國供給主體單一化有關。由于我國消費信貸產品主要由商業銀行提供,而銀行放貸通常需要抵押擔保,因此我國消費信貸產品一直以住房貸款為主,占比高達41.6%。這樣的產品結構不利于分散風險,且通常只有收入水平較高、擁有自有住房的消費者能夠順利獲得貸款。因此,為了降低消費信貸的風險程度,消費金融機構應加快開發新型消費信貸產品,為中低收入人群提供便利的金融服務,真正實現普惠金融。

參考文獻:

[1] 粟勤.消費信貸[M].北京:中國時代經濟出版社,2001.

[2] 祝紅梅.中美消費金融市場比較分析[J].金融會計,2012,(3):21-25.

[3] 謝世清.我國消費金融公司發展的困境與出路[J]上海金融,2010,(4):83-85.

[4] 徐金偉.消費金融公司發展的經驗借鑒及對我國的啟示[J].金融發展評論,2011,(6):52-62.

[5] 許文彬,王希平.消費金融公司的發展、模式及對我國的啟示[J].國際金融研究,2010,(6):47-54.

[6] 畢家新.美國征信體系模式及其啟示[J].征信,2010,28,(2):75-77.

[7] 劉丹.消費金融發展模式的國際比較及借鑒[J].中央財經大學學報,2011,(1):27-32.