電子商務平臺下中小企業(yè)信用評價方法探析

王小會

中圖分類號:F270 文獻標識碼:A

內容摘要:本文主要研究電子商務平臺,尤其是第三方B2B電子商務平臺,中小企業(yè)信用評價體系的構建問題。文章基于傳統(tǒng)環(huán)境與電子商務平臺中小企業(yè)信用考察研究的對比,以及企業(yè)信用評價指標體系研究的發(fā)展歷程,構建了電商平臺下中小企業(yè)信用評價指標體系。在研究的過程中,首先運用信息沉淀法得出初步指標,然后運用因子分析降維得出評價體系。另外,商業(yè)銀行在進行信用評價時,也可以運用該信用評價體系。

關鍵詞:第三方 B2B電子商務平臺 中小企業(yè) 信用評價

引言

傳統(tǒng)的企業(yè)管理模式仍然存在,尤其是在中小企業(yè)的融資中,中小企業(yè)之間通過合作的方式來提升企業(yè)的整體形象,共同建立一個供應鏈,共同進步,然后使企業(yè)的利益達到最大化。這種模式在中小企業(yè)中比較常見。但是,這種模式對中小企業(yè)也有著不利的方面,雖然中小企業(yè)在這種模式下企業(yè)的信用提高,但是許多企業(yè)都處在這樣一個供應鏈中,就要聽從核心企業(yè)的指揮,這對企業(yè)自身的自主發(fā)展很不利。但是第三方B2B電子商務平臺,彌補了傳統(tǒng)模式的不足。中小企業(yè)之間的資源不僅可以在該平臺上進行更加廣闊的交流,并且可以使大企業(yè)對中小企業(yè)的不良影響降到最低。對銀行來說,通過該平臺的數據分析,其投資風險會降低很多。當前,國內外學者開始研究線下和線上的企業(yè)信用評價方法。

傳統(tǒng)環(huán)境與電商平臺下企業(yè)信用考察的研究

從世界范圍內來看,西方一些發(fā)達國家對信用評價的研究起步較早,尤其是對中小企業(yè)信用評價的研究。而我國起步比較晚,但是我國也開始致力于有中國特色的信用評價體系的研究。

(一)傳統(tǒng)環(huán)境中銀行對中小企業(yè)的信用考察

美國學者查爾斯·吉布森對銀行的貸款業(yè)務進行了統(tǒng)計研究,同時對銀行的信用也進行了研究,然后對二者的關系進行了分析,發(fā)現企業(yè)的信用水平和財務能力成正比。但是該結果在孟加拉尤努斯并不適用,那里有窮人銀行,是專門為窮人建立的,雖然窮人的財務能力小,但是信用狀況卻較好。基于以上的研究,國內學者在研究中排除了財務能力這一項,不考慮財務能力對信用的影響。邢敦忠(2002)對風險的度量、貸款的分類、壞賬準備金的計提等方面進行了研究。范柏乃(2003)給出了新的信用評價體系,他的理論體系建立在前人的基礎上,但是又有一些超越前人的創(chuàng)新。熊熊(2009)針對中小企業(yè)的風險管理評價角度進行了研究。王靜(2013)針對物流企業(yè)的信用問題進行了研究。上述文獻中,都從不同的出發(fā)點研究了信用評價體系的建設問題。從不同的出發(fā)點來思考,有利于各個行業(yè)的全面發(fā)展。從銀行角度出發(fā),可以使銀行對風險更好地把握,從企業(yè)角度出發(fā),企業(yè)的信用建設將會更好。但是前人的研究基礎都是基于傳統(tǒng)環(huán)境,并不適用于當前線上的情況。

(二)第三方B2B電子商務平臺在企業(yè)融資中的作用

第三方B2B電子商務平臺為企業(yè)帶來了新的發(fā)展機遇,盡管是虛擬的空間,但絲毫不影響企業(yè)之間的交流和貿易。尤其是在企業(yè)的生產流程、物資運輸等方面的交流更為方便(趙岳等,2012)。也可以說電子商務平臺就是一個中介機構,這個機構保證了平臺上企業(yè)的質量,也可以為企業(yè)的發(fā)展帶來更多的機遇。中小企業(yè)在電子商務平臺上可以通過多種質押方式向銀行申請貸款,例如交易憑證、電子訂單等都可以作為質押。信息的共享程度對企業(yè)的發(fā)展很關鍵,在電子商務平臺上,信息能夠得到充分的利用,可以使企業(yè)在生產銷售的各個環(huán)節(jié)都能相互配合,使企業(yè)的生產和銷售都能夠順利進行,從而獲取更多的利潤。目前大數據已經進入公眾的視野,并且被人們廣泛接受,在這種背景下,第三方B2B電子平臺上海量的數據,也將會被充分利用,中小企業(yè)在電子商務平臺上進行交易的數據也會被統(tǒng)計出來,然后由專門的研究者對這些數據進行系統(tǒng)的分析和研究,建立中小企業(yè)信用評價等級的意義在于:對于企業(yè)自身來說,可以通過提升信用評價水平使銀行降低貸款門檻,然后更容易取得融資貸款;對于銀行來說,可以憑借企業(yè)信用評價等級發(fā)放貸款,節(jié)約信用考察時間和降低投資風險;對于電商平臺來說,提升了知名度,獲得長遠的發(fā)展。

(三)B2B電子商務平臺下電商對中小企業(yè)信用考察

陳傳紅認為誠信成為阻礙電商長遠發(fā)展的重要問題,站在電子商務誠信的立場構建一個誠信體系,通過制度的制定實現加強誠信的目標。李青苗經過對電商中誠信執(zhí)行困境的研究,深入剖析了中小企業(yè)的誠信遵守中缺失的環(huán)節(jié),通過層次分析法,研究B2C電商的個性特色,提出了應用于中小企業(yè)的15個標準。毛雪飛從生產能力、服務質量、網絡化水平,創(chuàng)造力四個層面提出了電商情景中供應商的考核標準。薛偉蓮通過對電子商務環(huán)境下商業(yè)鏈條的分析,探究商業(yè)鏈條中風險的產生環(huán)節(jié),構建電子商務環(huán)境下商業(yè)鏈條的風險估量標準和電子商務環(huán)境下怎樣正確認識商業(yè)鏈條的危險性。馮艷分析現行的以政府誠信為主的商業(yè)誠信質量和新興的電商誠信構建缺陷,認為應該建立電子商務環(huán)境下誠信服務和商業(yè)誠信數據。綜合以上觀點,在舊的金融市場中,商業(yè)銀行評估中小企業(yè)的誠信問題的標準已經達到一定水準。從另一個角度來說,電商逐漸發(fā)展完善,很多的專家開始努力探討在電子商務環(huán)境下對第三方誠信體系的估量的構想和實施。本文主要分析第三方B2B電商平臺中企業(yè)的誠信體系建設問題,并針對此建立一套中小企業(yè)在電商運作中吸收資本時的誠信標準。

企業(yè)信用評價指標體系的研究進程

關于企業(yè)的貸款問題,其中信用風險是一個重要的條件,1981年Stiglitz等人發(fā)現了信貸市場信息不對稱問題,并且對這一問題進行了細致的分析,并且得出發(fā)放貸款的條件,通常是通過計算貸款利率并且估算風險來得出是否發(fā)放的結論。從20世紀八九十年代開始,關于企業(yè)的信用評價這一問題就引起廣泛關注,尤其是學術界以及金融界,對于怎樣評價企業(yè)的信用,以及如何在實際生活中運用這一方法,進行了許多研究。

在建立信用風險評價體系時,需要對那些能影響信用風險的各個因素一一考慮,并對它們進行認真細致的分析,從中找出關鍵影響因素,隨后找到能夠對信用風險進行測量的指標。選擇信用風險評價指標是能夠保證之后行動能順利進行的前提,同時它也是整個評價體系過程中重要的一環(huán)。

銀行對企業(yè)的信用風險的評價經歷了漫長的發(fā)展過程。最開始時,所謂的評價是銀行對企業(yè)經營狀況的具體分析,比如說最開始用來對企業(yè)進行信用評價的5C原則(Character 、Capital 、Capacity、Collateral 和 Condition ,即品格、資本實力、還款能力、擔保以及環(huán)境狀況)。但是僅僅用這5個方面不能全面、準確地反映出銀行所需要承擔的風險。在此之后,由于社會的不斷進步,相應的信用體系也慢慢開始發(fā)展,此時社會普遍開始運用公司財務數據來對企業(yè)進行信用評價。例如,在1968年,Altman等人將一些破產企業(yè)和相同數量、經營相同產品的正常經營的企業(yè)進行財務上的對比分析,從中找出22個財務指標,通過運用“數理統(tǒng)計”方法進行篩選,最終選出了 5個最有用的指標:營運資本/總資產、留存收益/總資產、息稅前收益總資產、權益市價債務總額賬面價值、銷售收入/總資產。除此之外,Martin 和Ohlson 分別在1977年和1980年通過構建動態(tài)模型,進而預測公司的信用風險。

之前為了能夠最大限度地使指標體系具有代表性,同時能全面反映風險狀況,很大一部分學者都是從不同的角度來進行評價指標體系構建的。

中小企業(yè)信用評價體系的建立原則

在構建指標體系時,首先需要明確指標體系建立的原則。建立的原則主要有以下幾個方面:

(一)科學性

在建立指標體系時,科學是其中一個重要的原則,同時也是在評價質量的過程中至關重要的一環(huán)。最好的情況應該是,既要避免出現類似變量,同時也要對獨立變量進行細致的分析,研究其存在是否合理。從而使各項指標之間能合理有機地結合起來,從而得到一個全面完整的體系。

(二)全面性

對于中小型企業(yè)信用評價指標體系需要全面地看待,各種因素都需要考慮在內。比如,企業(yè)本身的因素、外界環(huán)境對其存在的影響、企業(yè)在供應鏈中的整體水平等,關于企業(yè)信用狀況的每一個因素都應該考慮到。與此同時,所確立的評價指標不單單是只能反映企業(yè)過去的成績,也需要結合社會當前現狀分析該企業(yè)的發(fā)展空間。評價指標過少就比較片面,不能全面體現企業(yè)情況,但是如果評價指標過多,同樣不合適,所以,需要選適量的評價指標才能全面反映企業(yè)的情況。

(三)針對性

行業(yè)不同,企業(yè)的戰(zhàn)略規(guī)劃基本不會相同,所處的地理位置不同,即使是同一行業(yè)經營特色也不盡相同。由此得出,要使評價結果更加真實有效,評價體系中的部分指標需要根據不同的情況適時進行調整與改變,使之更加符合實際,更能正確反應總體情況。

(四)可操作性

只有能有效解決實踐中企業(yè)信用難以評價這一難題,并且方便操作,這樣的體系才有價值。

中小企業(yè)信用評價指標的篩選

(一)理論依據

很多專家都認為,企業(yè)誠信的估量存在于企業(yè)與其他單位的交易中,主要估量融資雙方及貸款中的誠信問題。進行信用評價的企業(yè)主要是那些單獨經營的單位和個體工商戶,主要涉及其在商業(yè)活動中誠信的遵守情況。商業(yè)鏈條中的關鍵企業(yè)應該積極為沒有貸款能力的企業(yè)提供擔保,使銀行不再有所顧慮而將款項貸給中小企業(yè),也促使整條商業(yè)鏈維持穩(wěn)定。銀行貸款給中小企業(yè),商業(yè)銀行的誠信授予度有依據、核心企業(yè)供貨不間斷的多方互惠的外表之下,隱藏著核心企業(yè)對鏈上小企業(yè)的制約。當前電子商務發(fā)展迅速,很多中小企業(yè)選擇利用第三方電商進行業(yè)務的運作和產品的銷售。而中小企業(yè)在電商平臺開展業(yè)務時,首先第三方電商對于參與進來的企業(yè)要進行資格預先審查,主要集中在財務和非財務兩大塊,幫助商業(yè)銀行預先進行篩選。其次中小企業(yè)利用電商進行貿易往來,兩家企業(yè)的訂貨單交給第三方電商,由其轉交給銀行,銀行檢查中小企業(yè)的業(yè)務運作情況,判斷日后的企業(yè)的償還貸款的能力。最后利用電商這種形式,雙方能夠給對方一個比較現實的可靠的誠信評價。基于以上運作過程可以看出,商業(yè)鏈條中的中小企業(yè)無需關鍵企業(yè)的保障,依舊可以得到銀行的貸款。

(二)中小企業(yè)信用評價體系的初期構建

建立指標的依據有全局性、合理性、現實性、可實現性等方面。本文分析了第三方B2B企業(yè)的商業(yè)特色,在對國內外商業(yè)銀行的企業(yè)信用評價指標進行研究的前提下,抽樣一部分中小企業(yè)誠信評價的初期指標,通過利息沉淀法和德爾菲法對這些標準進行深度的甄別和簡化,再根據第三方電商的特點,進行二次選擇,建立起涵蓋中小企業(yè)的財務和非財務以及B2B第三方電商的信用評價體系,如表1所示。

第三方B2B電商平臺中中小企業(yè)信用評價體系建設

(一)數據收集

本文利用保守的問卷采訪形式搜集資料。問卷包括兩個模塊,第一個模塊是被訪者的基本情況,如年齡,性別,所在行業(yè)等。第二個模塊是有關電商在商業(yè)鏈條中資金吸收的誠信問題研究。問卷主要使用李克特五級量表。這種調查問卷的發(fā)放分為紙質發(fā)放和電子發(fā)放,一是將紙質問卷發(fā)放到銀行以及各類型的企業(yè)中去;二是設計電子問卷,并分發(fā)到網絡上,請被調查者如實回答。此次問卷共發(fā)放220份,收回220份,其中有效問卷為155份。

(二)數據分析與檢驗

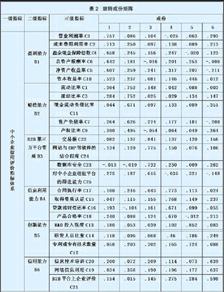

1.因子分析。本文利用SPSS17.0方法進行數據和資料的匯集和處理。對有效問卷的四分之一進行分析研究。分析發(fā)現,KMO 值等于0.869,表示該因子已經合格,將近于中等偏上的水平,即量表達到允許因子分析的水準。Bartlett球形檢驗的近似卡方值接近于1700,自由度接近 300,顯著性概率值p=0.000<0.05,達到顯著水平,說明25個題項變量存在共同因子,數據適合進行因子分析。由SPSS17.0軟件進行計算,選取的六個指標的累計方差貢獻率為64.193%>50.0%(最低要求),依循特征根大于1的方法,抽取這六個充當公共因子。另一方面,為了能夠更清晰地解釋公共因子,引入最大方差旋轉因子矩陣,改變之后的因子載荷矩陣如表2所示。

表2清楚地表明,此處旋轉后的因子矩陣載荷值反映了六個復雜因子變量的特殊意義:第一個明確表示出企業(yè)獲取利潤的空間大小;第二個清晰反映了企業(yè)償還債務的實力;第三個可以看作是B2B第三方運作商的各方面條件;第四個反映出企業(yè)資源獲取方法;第五個公共因子反映出企業(yè)創(chuàng)造力的發(fā)展空間;第六個反映出企業(yè)誠信的執(zhí)行力度。

2.信度分析。信度指標是根據測驗工具所測結果的相同性與穩(wěn)定性,來反映真實程度的一個指標。內在信度,主要是指采用Cronbach's Al-pha系數來檢測被檢驗各因素內部的一致性,經檢驗顯示,總體指標體系的Cronbach's Al-pha系數值約為0.9,六個因子的Cronbach's Al-pha系數值約為0.84、0.81、0.77、0.66、0.806、0.805,由以上檢驗結果可以看出,指標體系的信度維持在一個令人滿意的水準。

3.效度分析。效度指標就是能測量出理論特質或者概念程度的指標。理論的特點、概念的多少,必須要通過構建效度指標來實現。六個因子的變異量達到64.193%,說明本指標體系具有可接受的結構效度。構建中小企業(yè)的信用評價指標體系,對數據的分析是十分重要的,尤其是在可信程度和有效程度方面。通過對數據的信度和效度檢驗,最終得到包含六個因子的25項企業(yè)信用評價指標體系,如表2所示。

結論

當今的社會網絡化高度發(fā)達,第三方B2B電商商業(yè)鏈條 的資金吸收方法屬于新穎的金融業(yè)務產品,是一種具有較大潛力的模式,其特點較明顯,就是經過雙重的審查,以及誠信的綁定。我國在供應鏈融資以及電商發(fā)展方面都最大限度地發(fā)揮了自身的優(yōu)勢,但怎樣將兩者結合起來實現互惠互利仍然是一個難題。利用統(tǒng)計方法,可以制定適用于中小企業(yè)信用評價的方法體系,本文構建的評價體系涵蓋了企業(yè)的盈利能力、償還負債的實力、在各種管理工作中的創(chuàng)造力、利用新技術的能力、誠信問題和第三方電商平臺資質六個因素。確定該體系的主要目的是為商業(yè)銀行在對中小企業(yè)發(fā)放信貸時如何確定合適的信用額度提供一個可供參考的數據。

參考文獻:

1.管曉永.基于風險識別和控制的企業(yè)信用分析框架及實證研究[J].科研管理,2008(5)

2.邢敦忠.客戶信用評價在銀行經營管理中的應用[J].金融論壇,2012(2)

3.范柏乃.中小企業(yè)信用評價指標的理論遴選與實證分析[J].科研管理,2013,24(6)

4.程云喜.中小企業(yè)信用的模糊綜合評價方法研究[J].生產力研究,2008(4)

5.熊熊,馬佳,趙文杰等.供應鏈金融模式下的信用風險評價[J].南開管理評論,2009,12(4)

6.王靜.基于資信調查建立物流企業(yè)信用評價體系的研究[J].經濟問題,2013(11)

7.趙岳,譚之博.電子商務、銀行信貸與中小企業(yè)融資[J].經濟研究,2012(7)