“營改增”對房地產業上市公司稅負影響研究

張玉輝 李瑩瑩

摘 要: “營改增”作為我國結構性減稅的一項重要措施,自實施對各行各業均產生深遠的影響。房地產行業在我國整個國民經濟系統中占據非常重要的地位,不僅影響著我國的稅收收入,而且與人們的生活息息相關。因此,“營改增”對房地產企業的稅負影響成為了大家關注的焦點。本文深入分析我國“營改增”對房地產行業的稅負影響以及影響因素,通過對上市公司“營改增”前后年度和季度稅負進行比較,并最終對房地產行業稅負的減輕提出相關的對策建議。

關鍵詞: 營改增;房地產業;上市公司

1 引言

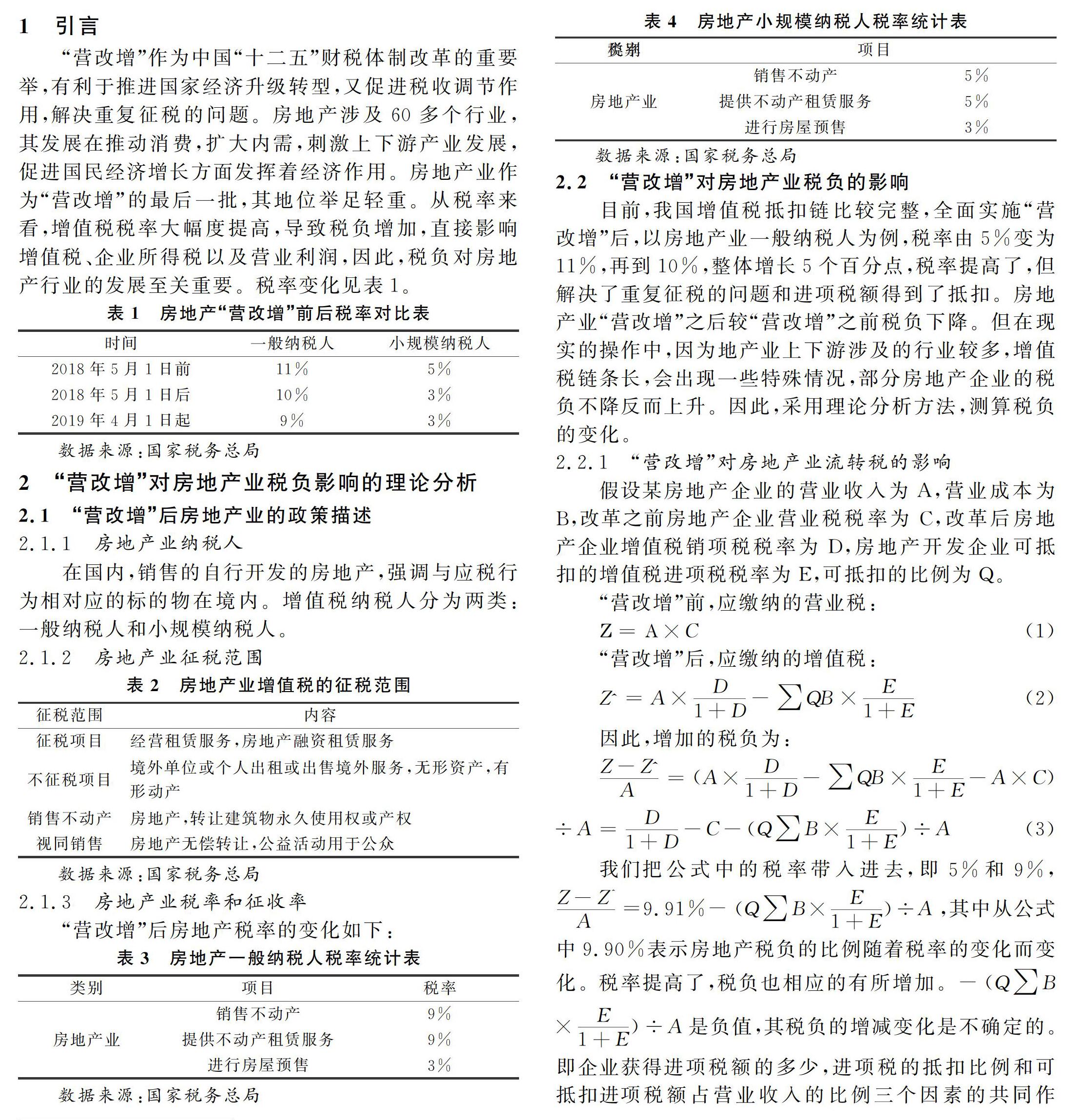

“營改增”作為中國“十二五”財稅體制改革的重要舉,有利于推進國家經濟升級轉型,又促進稅收調節作用,解決重復征稅的問題。房地產涉及60多個行業,其發展在推動消費,擴大內需,刺激上下游產業發展,促進國民經濟增長方面發揮著經濟作用。房地產業作為“營改增”的最后一批,其地位舉足輕重。從稅率來看,增值稅稅率大幅度提高,導致稅負增加,直接影響增值稅、企業所得稅以及營業利潤,因此,稅負對房地產行業的發展至關重要。稅率變化見表1。

2 “營改增”對房地產業稅負影響的理論分析

2.1 “營改增”后房地產業的政策描述

2.1.1 房地產業納稅人

在國內,銷售的自行開發的房地產,強調與應稅行為相對應的標的物在境內。增值稅納稅人分為兩類:一般納稅人和小規模納稅人。

2.1.2 房地產業征稅范圍

2.1.3 房地產業稅率和征收率

2.2 “營改增”對房地產業稅負的影響

目前,我國增值稅抵扣鏈比較完整,全面實施“營改增”后,以房地產業一般納稅人為例,稅率由5%變為11%,再到10%,整體增長5個百分點,稅率提高了,但解決了重復征稅的問題和進項稅額得到了抵扣。房地產業“營改增”之后較“營改增”之前稅負下降。但在現實的操作中,因為地產業上下游涉及的行業較多,增值稅鏈條長,會出現一些特殊情況,部分房地產企業的稅負不降反而上升。因此,采用理論分析方法,測算稅負的變化。

2.2.1 “營改增”對房地產業流轉稅的影響

假設某房地產企業的營業收入為A,營業成本為B,改革之前房地產企業營業稅稅率為 C,改革后房地產企業增值稅銷項稅稅率為 D,房地產開發企業可抵扣的增值稅進項稅稅率為E,可抵扣的比例為Q。

3 “營改增”對房地產上市公司稅負影響實證分析

3.1 增值稅稅負率與樣本選取

3.1.1 增值稅稅負率

對小規模納稅人來說,稅負率為3%,而對一般納稅人而言,實際稅負率9%,計算公式為:

稅負率=實際繳納增值稅稅額÷不含稅的實際銷售收入×100% (13)

當期應繳納增值稅=當期銷項稅額-實際抵扣稅額 (14)

實際抵扣進項稅額=期初留底進項稅額+本期進項稅額-進項轉出

-出口退稅-期末留抵進項稅額 (15)

生產企業實行了“免抵退”政策的,其增值稅包含了“出口抵減內銷產品應納稅額”。通常來說:

當前增值稅=應增值稅明細賬轉出未交增值稅累計數+出口抵減

內銷產品應納稅額累計數 (16)

2018年11月份統計的各行業的增值稅稅負率參考數據表4所示。

表中數據為2018年11月份的統計數,給出的房地產行業的增值稅稅負率為4.00%。和其他行業稅負率相比較而言偏高。稅務機關會根據行業稅負率數據,監控具體企業是不是足額繳納了增值稅,是不是有偷漏增值稅的行為。一般稅負率過低往往會引起稅務局的關注,招致稅務評估或稅務稽查,更有些基層稅務機關甚至讓企業按稅負率要求企業補交增值稅。一個企業的實際稅負率低于行業稅負率水平,只能推測或懷疑少交或漏交了增值稅,但并不意味著一定就少交或漏交了增值稅。要求企業按稅負率補稅的做法是簡單粗暴的,也是違背稅法精神的。

3.1.2 樣本選取

因為需要考慮企業規模、企業影響力、企業執行力、企業運營能力等多種影響因素,本文以房地產上市公司作為研究對象,同時為了對比“營改增”后房地產業上市公司稅負的變化,樣本根據2018年中國房地產上市公司綜合實力榜100強和巨潮網數據庫的財務數據,以確保數據的準確性和可靠性。本文分析的主要數據來自于100強房地產上市公司中其中50家公司的稅負情況。

3.2 數據測算與構建分析模型

3.2.1 數據測算

(1)增值稅稅負的測算。

根據上市公司2014年至2018年年報數據對50家房地產上市公司的樣本數據進行測算,采用一般納稅人,現行的最新9%的稅率,相關計算公式如下:

營業稅稅負=營業稅金及附加÷營業收入 (17)

增值稅稅負=應繳納的增值稅稅額÷營業收入 (18)

應繳納增值稅稅額=銷項稅額-進項稅額 (19)

增值稅的銷項稅額=營業收入 不含稅 ÷9% (20)

營業收入 不含稅 =營業收入 含稅 ÷ 1+9% ?(21)

成本中可抵扣的進項稅額=(主營業務成本-土地出讓金-折舊-人工費)×9% (22)

新增固定資產進項稅額=新增固定資產÷ 1+9% ×9% (23)

土地出讓金可抵扣進項稅額=土地出讓金×9% (24)

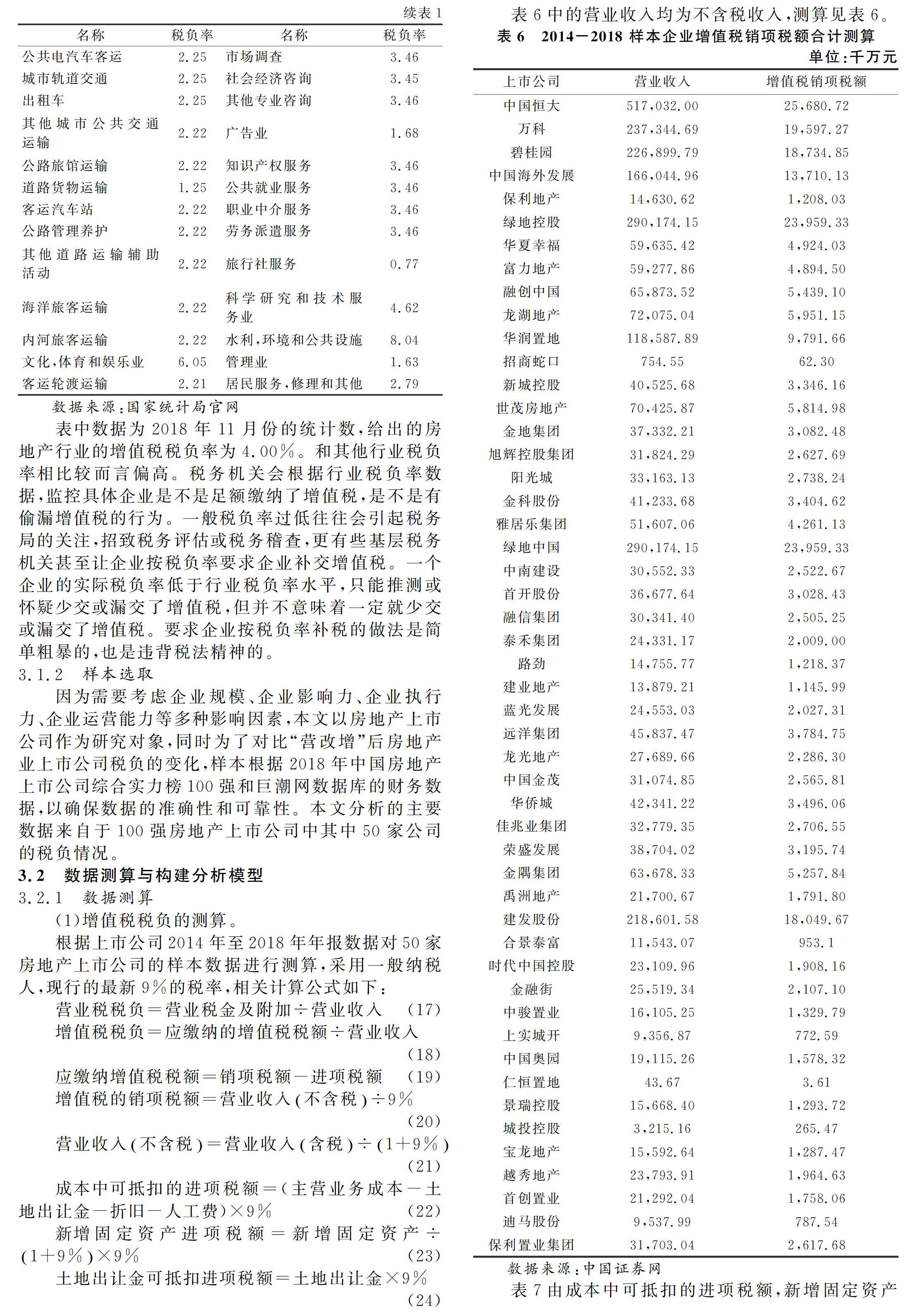

表6中的營業收入均為不含稅收入,測算見表6。

表7由成本中可抵扣的進項稅額,新增固定資產的進項稅額和土地出讓金可抵扣的進項稅額三者的合計數計算數增值稅可抵扣的進項稅額合計。

通過增稅稅額,進項稅額的計算以及根據營業收入,應繳納的增值稅稅額,計算出增值稅和營業稅稅負,見表8。

針對上述50家房地產上市公司相關數據的測算分析可以得出,在房地產業“營改增”政策實施后,稅負整體是有所下降的,營業稅稅負在14年和15年稅負沒有太大的波動變化。但上述的數據僅對部分房地產業數據進行了分析, 然而并不全面。事實上,在2016年5月1日之后,與房地產相關的扣除問題實際上并不那么容易。根據2016年5月1日后取得房地產建設項目的固定資產計算的房地產,進項稅金額自購置之日起2年內從銷項金額中扣除,第一年的扣除率為60%。此后一年,比例為40%。由融資以及在施工現場建造的臨時建筑物和構筑物資助的不動產,不應扣除兩年的進項稅。在計算可抵扣的進項稅時,因各項抵扣項目所占的稅率不同,不同樣本企業的毛利率也不一樣,所以在計算時抵扣的程度不相同,并不是直接去乘以9%。因此數據測算可能是不精確的。

(2)企業所得稅的測算。

這里不考慮營業外收支、納稅調整、公允價值變動和資產減值損失。企業所得稅=(營業收入-營業成本、費用-稅金及附加)×所得稅稅率 (25)

企業所得稅稅負=當期實際繳納的企業所得稅稅額÷營業收入×100% (26)

表9是根據上述公式,對50家房地產上市公司14年-18年的企業所得稅稅負通過每兩年的稅負值進連續四次測算,最后得出五年平均整體的企業所得稅稅負變動。

通過分析50家樣本數據可以得出:“營改增”后,房地產業上市公司所得稅稅負上升的有33家,占其比列的60%,其原因可能是因為營業收入的增加和營業成本同比之前有所減少導致,可抵扣的金額減少,企業所得稅額相應增大。部分房地產業上市公司下降。說明“營改增”對企業所得稅稅負產生的影響不大。

3.2.2 構建分析模型

(1)增值稅稅負影響因素分析。

上述表格數據依據100個樣本數據進行測算,其中因變量是總稅負,各影響因素是自變量,基于上述所使用的線性回歸模型分析可以得出:稅負是指收入稅負,因為稅負具有較高的穩定性。通過T值顯著性檢驗分析可以看出,“營改增”后,各個影響因素對總體稅負的影響不大。但在這幾個影響因素中,增值稅銷項稅額的T值最大為12.060,β值最小為-0.511。增值稅銷項稅額影響最顯著。

(2)企業所得稅稅負影響因素分析。

從表9我們不難得到結論,影響因素所包含的六項內容中,營業收入的T值最大達到了12.230,營業成本次之。說明營業收入對企業所得稅稅負的顯著性越大,其影響程度越高,表明營業收入的大小決定著企業所得稅的大小。同時,總體營業成本的要低于營業收入,可能由于營業成本部分不涉及增值稅,或者不能扣除進項稅收抵免,因此無需價稅分離,不產生成本下降。

3.3 結論

(1)房地產業的稅負率是相對較高的。不同行業有不同稅負率,在現代諸多行業中,房地產業的稅負地位還是比較重要的。(2)本文數據具有客觀性。以房地產上市公司為研究對象,上市公司規模大、制度優、體系健全、財務數據準確。(3)實行“營改增”其意義是深遠的,房地產上市公司流轉稅和企業所得稅稅負整體上呈現出下降趨勢。本文分別對增值稅和企業所得稅做出線性回歸分析,其中增值稅稅負的測算因素中,增值稅的銷項稅額其影響最大,企業所得稅稅負因素中,營業收入最為顯著。因此,房地產業上市公司認真核算進項稅額的抵扣,加強發票的管理,盡可能的取得抵扣發票,為避免重復征稅帶來風險。隨著現代社會經濟的發展,有利于房地產業上市公司市場的繁榮發展和營業利潤的提高。

4 建議

房地產業上市公司的經營管理在“營改增”后逐步發展,“營改增”應對的工作的開展應從公司整體出發,不僅僅只是財務部門人員的職責。因此,房地產業上市公司應高度重視,抓住機遇,迎接挑戰,提升企業長遠競爭力實力。

(1)稅負轉嫁。通過房地產業上市公司詳細財務分析,在進一步確定定價臨界點的前提下,實施“營改增”,要逐步落實增值稅稅負應盡可能的向房地產業下游轉移。盡可能避免房地產業業務鏈上游產生的稅負轉嫁。

(2)銷項環節避免增值稅不利處理。不同增值稅稅率及稅務處理的業務環節和管理環節也有所不同,為了避免房地產業上市公司對稅務不利的處理,應合理調整進行稅務籌劃。

(3)爭取進項應抵盡抵。增值稅進項稅額在整個鏈條上的作用重大。房地產業上市公司的進項稅專用發票必須由相應的主管稅務機關進行核實。盡量取得專用發票并進行百分之百的抵扣,同時要加強對供應商進項端合同審閱、流程梳理并進行合理分類和選擇。

(4)匹配進銷項時間。為防止房地產業上市公司因進銷項不匹配而造成的特定期間增值稅稅負上升,導致額外現金流占用。房地產業上市公司要加強收付款管理,合理調節收付款進度,銷項稅額與進項稅額的發生時間要把控好。

(5)不斷學習稅收政策。房地產業上市公司對增值稅法規知之甚少,或完全不知,“營改增”后上市公司面臨的最大挑戰是不了解業上下的增值稅政策。不可能再使用增值稅稅收法規指導正常的運營管理工作。因此上市房地產公司難以防范稅務風險。財務人員可以惡補增值稅的稅收知識,不斷學習稅收政策。

參考文獻

[1]田志偉,胡怡建.“營改增”對各行業稅負影響的動態分析——基于CGE模型的分析[J].財經論叢,2013,(04):29-34.

[2]吳金光,歐陽玲,段中元.“營改增”的影響效應研究——以上海市的改革試點為例[J].財經問題研究,2014,(02):81-86.

[3]張玉輝.建筑業營業稅改征增值稅面臨的問題[J].市場論壇,2015,(03):47-49.

[4]楊志銀.營改增對房地產行業的稅負影響——以貴州省數據為例[J].會計之友,2016,(20):110-113.