資產價格波動對我國居民消費升級的影響

謝文佳

內容摘要:資產價格波動與居民消費的關系一直以來都是學術界探討的焦點。本文從理論上分析了房產價格和股票價格兩類資產價格波動對居民消費升級的影響傳導效應,并基于VAR模型的向量自回歸方法,采用我國2011-2018年的季度數據,就房價和股價波動對居民消費升級的影響效應進行了實證檢驗。研究發現,資產價格波動對居民消費升級存在顯著的溢出效應,但對資產持有者和未持有者所產生的溢出效應具有顯著的差異性。資產價格會通過財富效應、預期效應和資產抵押效應對資產持有者的消費升級產生正向溢出效應,同時也會通過預算約束效應、替代效應和流動性約束效應對未持有資產者的消費升級產生負向擠出效應。資產價格波動對居民消費升級的最終效應取決于資產持有者和未持有者各種效應的相對強弱。實證研究則表明,不論是從長期還是短期來看,我國房價和股價上漲對居民消費升級的正向促進效應均要強于負向擠出效應,且房價對居民消費升級的正向溢出效應要強于股價。居民消費升級存在自我修正機制,房價和股價的波動在短期內也會對居民消費升級產生顯著影響,居民收入仍然是促進居民消費升級最主要的內生動力。

關鍵詞:資產價格? ?溢出效應? 財富效應? 預算約束效應? 預期效應

引言

經濟新常態下,擴大內需成為我國經濟增長的主要途徑。促進居民消費受到了黨中央、國務院的高度關注,其陸續出臺了促消費和消費轉型升級的政策。雖然在政府政策的助力下,我國居民消費取得了一定程度的突破,但居民消費升級程度卻仍有待提高。影響居民消費和消費升級的因素眾多,房產和股票作為家庭和居民的重要資產,其價格波動必然會對居民消費升級產生影響。曾帆(2015)通過研究發現我國股票市場價格上漲會使居民消費水平下降;周高儀等(2016)通過VAR模型研究了我國房地產價格波動對消費的影響;邱成峰(2019)就房價波動對居民消費的影響效應進行解釋并給出相關建議。本文就房價與股價及其他因素對居民消費升級的影響作用進行了實證研究,通過探究資產價格波動對居民消費和消費升級的影響,以期為學術界厘清資產價格與居民消費升級之間的傳導機制,以及政府部門更好地制定政策提供借鑒。

資產價格波動對我國居民消費升級的理論分析

(一)資產價格波動對資產持有者居民消費升級的影響傳遞機制分析

1.財富效應。財富效應是指居民所配置的資產價格上漲,會引起資產持有者財富的增長,從而促進居民消費和消費升級。反之,資產價格下跌會導致負財富效應,從而抑制居民對消費和消費升級的需求。資產價格對居民財富效應的影響會通過直接和間接兩種方式傳遞,根據生命周期理論和“持久收入假說”理論,居民消費支出水平取決于其終身財富,而房產和股票作為居民資產的一部分,是終身財富不可分割的重要元素,因此房價和股價的波動會影響居民消費。如果一個國家的金融市場比較完善,則居民金融資產在家庭財富中的比重會較大,其財富效應也就會更加突出。但如果一個國家的金融市場不夠發達,同時資產價格的波動性較大,那么其對居民消費和消費升級帶來的影響就會具有不確定性。這就是資產價格波動對居民財富效應的直接影響。此外,資產價格的財富效應還體現在其通過影響居民儲蓄、耐用品的價值等其他財富間接作用于居民消費和消費升級。

2.預期效應。資產價格波動會影響居民對未來收入的預期,根據消費理論中關于消費未來收入的函數可知,預期未來收入的變化會影響到居民當前的消費傾向,繼而對居民消費決策產生影響。同時,消費者對未來收入的預期還會影響到消費者的消費信心,其具體表現為資產價格的上升會增加居民財富,財富的增加會降低消費者的風險感知,從而提高消費者的消費信心。

3.資產抵押效應。一般而言,消費者的收入包括勞動報酬和資本收益兩部分。資產價格上升會使資產持有者的收益增多,資產價格上漲又可以幫助資產持有者從金融機構獲得更多的抵質押貸款,從而提高了其消費能力。反之,資產價格的下降會導致差價收益減少和抵質押效應的減弱。因此資產價格的波動會通過資產本身的抵押效應影響到居民消費。

(二)資產價格波動對未持有資產者居民消費升級的影響傳遞機制分析

1.預算約束效應。資產價格的上漲對資產持有者而言有兩方面影響。對于房價而言,一方面由于預算約束效應使得剛需購房者將資金投入房產從而抑制了其當前消費,這降低了消費者的消費能力繼而影響了消費升級;另一方面,房價上漲會帶動房租上漲,從而增加了租房者的住房成本,從而降低了其消費商品,繼而影響了居民消費升級。對于股價而言,一方面股價上漲會在一定程度上增加潛在股民人數以及股民的購入數量,從而抑制其消費;另一方面股價上漲會降低部分股民對價格進一步上漲的預期從而放棄購入股票。

2.替代效應。資產價格上漲對于未持有資產者而言會產生兩種相反的替代效應。如房價上漲會迫使有意購房者減少當前消費以儲蓄更多的資金,繼而對居民消費產生擠出效應,其不利于居民消費升級。當購房者由于房價上漲無力購房時,就會被擠出房地產市場繼而放棄購房,此時的替代效應則會致使居民更多地將資金用于消費,其有利于居民消費升級;而股價上漲對居民消費需求的影響存在不確定性,一方面,股價上漲會使居民對股票價格產生進一步上漲的預期,促使居民縮減消費需求將資金投入資本市場,這不利于居民消費升級。而另一方面,股價上漲也會導致居民因機會成本過高放棄投資,繼而轉向消費,促進居民消費升級。因此,替代效應最終對居民消費升級會產生正向還是負向作用具有較大的不確定性。

3.流動性約束效應。對于未持有資產的居民消費者而言,房價的上漲或股價的上漲均會使其流動性約束趨緊,其無法通過現有的預算資金購買房產或購買股票實現金融資產投資獲取利差,因此,流動性約束效應的存在對于居民消費及其消費升級會產生負向的抑制效應。

資產價格波動對居民消費升級的影響效應實證分析

本文進一步基于VAR模型的向量自回歸方法,采用我國2011-2018年的季度數據,就房價、股價以及其他可能會影響居民消費升級因素的波動對居民消費升級的影響效應進行了實證檢驗。

(一)實證模型設定與數據來源說明

1.實證模型設定。本文構建了以下三個實證模型分析資產價格波動對我國居民消費升級的影響:

其中,模型(1)和模型(2)分別考慮房價和股價波動對居民消費升級的影響,模型(3)同時考慮房價與股價波動對居民消費升級的影響。 XFSJt表示消費升級變量,HPt表示房價變量,Stockt 表示股價變量,其他可能會影響居民消費升級的控制變量主要包括收入變量(Incomet)、社會消費品零售情況(Retailt),以及金融發展變量(Financet)。β1,β2,β3,β4,β5為待估計參數,μt為估計誤差項,符合白噪聲過程。

2.數據來源說明。本文采用統計局八大類消費支出中的居民家庭設備及服務、交通和通訊、文教娛樂用品及服務、醫療保健四大類消費支出之和占全部消費支出的比例來衡量居民消費升級情況。房價采用季度平均商品房銷售額與銷售面積之比,數據來自國務院發展研究中心數據庫。股價采用上證綜合指數在該季度的平均收盤指數,數據來自wind 數據庫。房價和股票價格指數均進行取對數處理,以減少異方差性。收入變量以及社會消費品零售情況數據分別來自國家統計局網站歷次統計公告中的居民人均可支配收入(整理得到)以及國家統計局數據庫。金融發展變量采用廣義貨幣供給占GDP比重予以衡量,廣義貨幣供給數據來自人民銀行網站(為累計值),GDP數據來自于國家統計局網站。此外,本文將居民消費分為農村居民消費和城鎮居民消費兩大類。農村居民在購買房產和股票兩大類資產的比例相對較少,因此為了更好地反映房子和股票兩類資產價格波動對居民消費升級的影響,本文的實證研究對象主要定位為城鎮居民。研究的樣本期為2011-2018年的季度時間序列數據。

(二)實證模型估計及結果分析

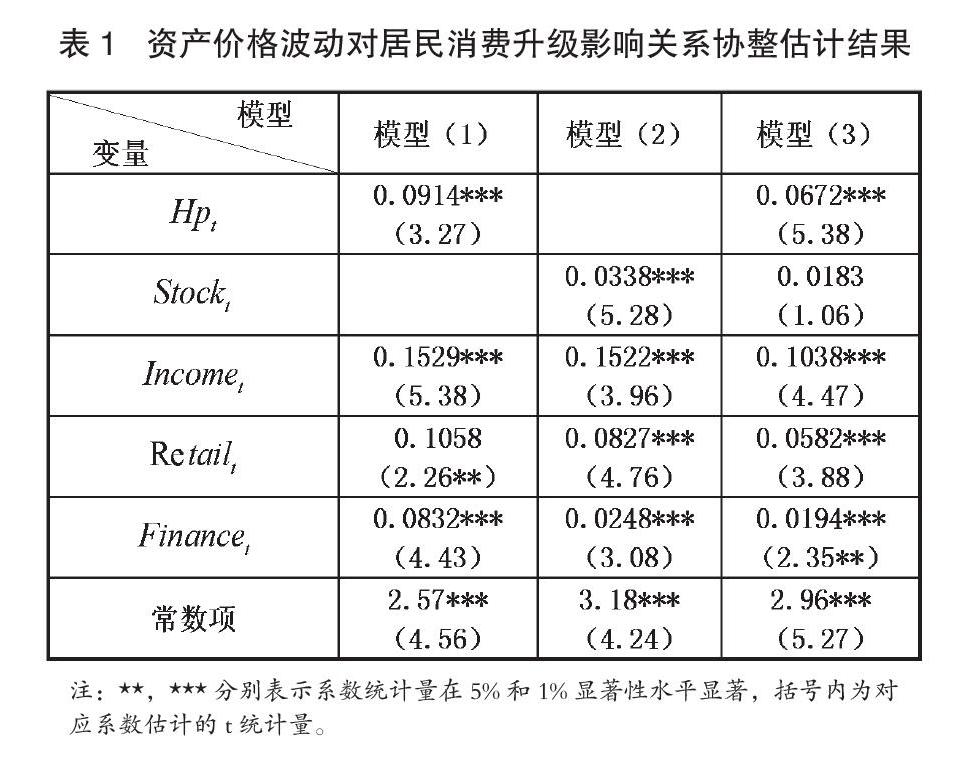

1.資產價格波動對城鎮居民消費升級協整估計及結果分析。本文采用stata 15.0軟件對變量進行ADF單位根檢驗。檢驗結果發現,四大類消費支出占比、房價變量、上證綜合指數衡量的股價指數,人均可支配收入一階差分之后均在5%顯著性水平下拒絕存在單位根,而社會消費品零售額變量和金融發展變量一階差分之后在10%顯著性水平下拒絕存在單位根的原假設,因此這些變量均為一階單整數據。根據協整定理,可運用VAR模型進行協整檢驗。本文采用stata 15.0軟件進行VAR模型估計,得到房價波動、股價波動以及同時納入房價和股價對居民消費升級的影響效應協整估計結果如表1所示。

由于表1中三個模型的估計均能通過異方差和共線性檢驗,因此估計結果是穩健可靠的。根據表1的估計結果可以發現,從長期來看房價與股價對居民消費升級變量均具有顯著的正向促進作用。房價與股價每上漲1個單位,將會帶動居民對享受型和發展型消費支出提高0.0914及0.0338個單位,這表明房價與股價上漲總體上表現出正向溢出效應。即股票市場長期來說對于居民財富的增長具有一定的促進作用,因此股票投資是一種長期投資而非短期投機。同時納入房價和股價兩類資產價格因素后可以發現,房價對居民消費升級的正向溢出效應仍然顯著,而股價上漲對居民正向溢出效應并不顯著。原因可能是房價上漲對居民財富效應具有較強的持續性,而我國股票市場投機色彩相對濃厚且股價波動激烈,這就使得股價上漲的財富效應并非可持續性。除此之外,城鎮居民人均可支配收入、社會消費品零售和金融發展三個因素從長期來看對居民消費升級具有顯著的正向促進作用。居民人均可支配收入對居民享受型和發展型消費支出占比的彈性系數普遍高于社會消費品零售和金融發展情況,其更是高于房價和股價等資產價格上漲對居民消費升級所帶來的正向促進作用,這印證了居民人均可支配收入的增長仍然是影響居民消費、推動居民消費升級的最主要內生力量。社會消費品零售發展對居民消費升級的貢獻度略強于金融發展因素。

2.資產價格波動對城鎮居民消費升級向量誤差修正模型估計及結果分析。為考量居民消費升級是否存在自我修正機制,以及房價、股價、收入、社會消費品零售額和金融發展變量波動對居民消費升級是否存在滯后影響效應,本文進一步建立了資產價格波動對居民消費升級的向量誤差修正模型。數據結果顯示,三類模型中居民消費升級的誤差修正項均為負數且在統計上顯著,且居民消費升級的自身滯后一期或滯后二期對居民消費升級產生了顯著的影響,這表明居民消費升級變量具有自我修正機制。房價的滯后二期能夠影響居民消費升級,而股價對居民消費升級的滯后效應并不顯著。從同時納入房價和股價的資產價格波動對居民消費升級短期影響效應可以看出其存在顯著的滯后效應,但這一效應與房價產生的正向溢出效應不同,股價表現為微弱的滯后擠出效應。總體而言,房價和股價這兩類資產價格對居民消費升級的短期滯后影響效應不容忽視。從另外三個因素對居民消費升級的短期影響效應來看,居民人均可支配收入的短期影響效應最顯著且反應最迅速,這與收入是決定居民消費和消費升級的最主要動力的理論預期一致。社會消費品零售和金融發展對居民消費升級的影響效應滯后性更為凸顯,均表現為滯后二期的影響,且在同時納入房價和股價的模型中,社會消費品零售額對居民消費升級的影響效應并不顯著。因此,除了資產價格波動對居民消費升級具有顯著影響之外,不能忽略社會消費品零售和金融發展等因素對居民消費升級的影響,更不能忽視居民收入對消費升級的影響。

結論

研究表明:第一,資產價格對居民消費升級存在顯著的影響溢出效應,但對于持有資產者和未持有資產者所產生的溢出效應具有顯著的差異性。資產價格會通過財富效應、預期效應和資產抵押效應對資產持有者居民的消費升級產生正向的溢出效應,但同時也會通過預算約束效應、替代效應和流動性約束效應對未持有資產者的居民消費升級產生負向的擠出效應。資產價格波動對居民消費升級的最終效應取決于對資產持有者和未持有者各種溢出效應的相對強弱;第二,從長期來看,我國房價和股價上漲對居民消費升級的正向促進效應要強于負向擠出效應,且房價的正向溢出效應要強于股價。從短期來看,房價波動對居民消費升級的影響效應具有顯著的滯后性,而股價對居民消費升級的短期效應微弱,同時股價上漲對居民消費升級表現為負向的短期擠出效應。此外,居民消費升級存在顯著自我修正機制;第三,不管是從長期還是短期來看,居民人均可支配收入仍然是影響居民消費和消費升級最主要的因素,其是推動居民消費升級的內生動力。同時,社會消費品零售發展情況和金融發展對居民消費升級也存在巨大的影響效應。

參考文獻:

1.曾帆.我國股票市場直接財富效應分析[J].重慶科技學院學報(社會科學版),2015(11)

2.周高儀,陸靜.VAR模型下我國房地產價格波動對區域消費影響研究[J].商業經濟研究,2016(10)

3.邱成峰.房價波動對居民消費影響效應的實證檢驗[J].商業經濟研究,2019(7)

4.郭文偉,王禮昱.資產價格泡沫對消費的影響:抑制還是促進?[J].統計與信息,2017(11)

5.徐長偉.淺談資產價格波動對消費和投資的影響[J].科技經濟導刊,2018(27)

6.王勁松.資產價格對消費需求影響的理論分析[J].經濟問題,2017(3)