新LPR機制下城商行的挑戰與應對

2019-11-21 04:22:44譚博仁吳慶躍

銀行家

2019年9期

譚博仁 吳慶躍

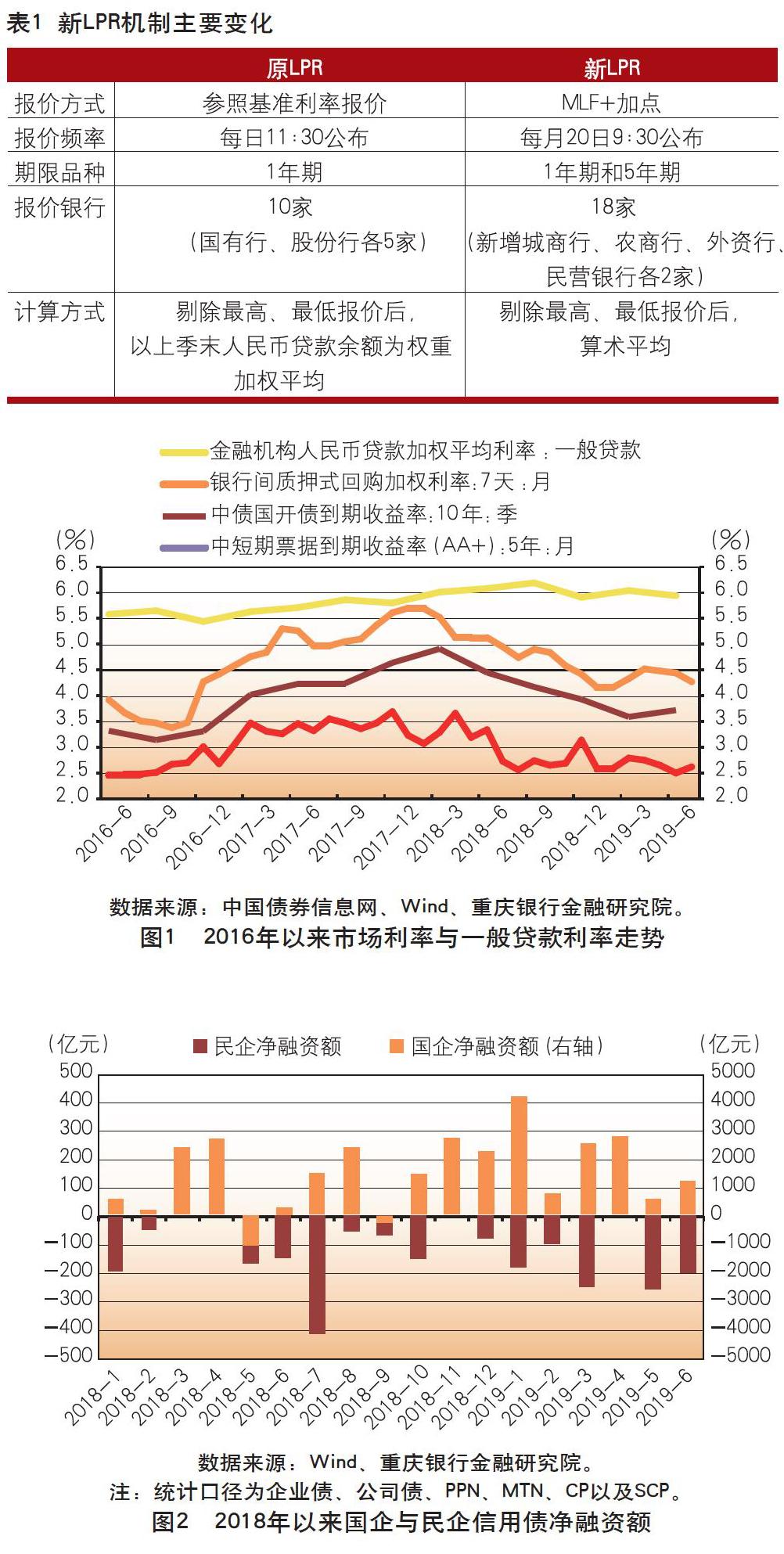

2019年8月17日,人民銀行發布《人民銀行公告〔2019〕第15號》(下文簡稱《公告》),公布貸款市場報價利率(LPR)形成機制,從報價方式、報價頻率、期限品種、報價銀行、計算方式等方面重塑LPR報價機制,向暢通“利率傳導的最后一公里”邁出堅定的一步。本文嘗試分析城商行在新LPR機制下受到的影響,為城商行“苦練內功”以更好地應對同業競爭提供相應策略。?

新LPR機制背景

長期以來,我國市場利率向實體經濟傳導受到阻礙,貨幣政策難以有效直接影響實體經濟融資成本。究其原因,在于“利率雙軌”導致信貸利率傳遞中存在“存款利率剛性”與“兩部門決策機制”兩個淤堵點。前者主要來源于我國較高的居民儲蓄傾向以及利率定價自律機制,后者則為銀行表內FTP定價的兩套體系,即一套基于市場利率,適用于金融同業市場的利率,以及另一套基于基準利率,適用于存貸業務的利率。

盡管市場利率下行,銀行間流動性充裕,但一般貸款利率卻無明顯下降趨勢,企業借貸成本居高難下,“融資難”“融資貴”仍是實體經濟部門面對的主要困難。如圖1所示,2018年以來,債券利率、銀行間市場利率、票據利率明顯下行,但同期的一般貸款利率卻無明顯變化。

由于長期以來貸款都以貸款基準利率為錨定標準,部分銀行對此過于依賴,缺乏對風險的科學定價能力,造成了爭先貸給國企、3A評級的大企業而對中小企業“敬而遠之”的信用分層局面,進一步加劇實體企業流動性分層、融資身份歧視。……

登錄APP查看全文

猜你喜歡

中國外匯(2019年18期)2019-11-25 01:42:02

中國外匯(2019年21期)2019-05-21 03:04:10

中國外匯(2019年21期)2019-05-21 03:04:08

文苑(2018年21期)2018-11-09 01:23:06

High Technology Letters(2017年3期)2017-09-25 12:53:30

中國老區建設(2016年3期)2017-01-15 13:53:21

創新作文(小學版)(2016年20期)2016-08-22 09:11:22

數學理論與應用(2016年1期)2016-02-28 09:26:09

上海國資(2015年8期)2015-12-23 01:47:31

中國衛生(2015年9期)2015-11-10 03:11:12