財務報告可比性與債券融資成本

——來自A股上市公司公司債的經驗證據

(武漢大學經濟與管理學院 湖北·武漢 430072)

0 引言

我國公司債自2007年起由證監會核準發行,因起步較晚尚未得到充分發展,其規模仍小于國債與股票。近年來大力發展公司債是當前我國債券市場發展的一項重要戰略目標,其中公司債的發行成本是決定公司債市場發展的關鍵。在債券市場中,投資者最容易獲得的就是公司的財務報告,會計信息自然成為投資者進行決策的重要依據,進而會計信息質量在債券市場中起著舉足輕重的作用。本文基于我國公司債市場,期望探討財務報告可比性對債券融資成本的影響效應,以及這種影響效應是否在國有上市公司和民營上市公司之間存在差異。

1 文獻評述

財務報告可比性能夠使財務報告使用者對可比公司之間經濟事項的相同點和不同點作出更準確的推斷,并在投資和借款中作出合理的選擇。國內外大量的可比性文獻展示了可比性與分析師預測準確性、投資者決策、高管決策、股權資本成本之間關系的實證證據。Kim等人(2013)發現可比性降低了債券市場參與者對公司借貸風險定價的不確定性。近年來,關于債券融資成本影響因素的研究多從公司治理、信息披露質量、盈余管理、產權性質切入。Klein(2002)發現董事會獨立性與應計利潤呈負相關。DeFond等人(1994)發現債券投資者通過會計信息甚至會計數字去判斷他們將要承受的風險,從而作出是否投資的決策。說明會計信息披露對債券投資者決策有重大影響。

2 理論分析與研究假說

企業披露會計信息是將內部信息公開化,一方面公開信息能夠使市場參與者之間更好地進行博弈,降低進入市場和退出市場的壁壘,增加市場流動性,另一方面公開信息能夠減少不知情投資者對持有資產的風險預期。根據以上兩種不同的分析思路,在其他條件不變的情況下,本文提出研究假說1a和1b:

假說1a:較高的上市公司財務報告可比性能夠降低其債券融資成本。

假說1b:較高的上市公司財務報告可比性會提高其債券融資成本。

相對于民營上市公司,國有意味著“安全”、“穩定”,降低了投資者風險報酬率,使得國有上市公司承擔著較低的債券融資成本。同時國有企業存在明顯的金融壟斷,擠壓了屬于民營企業的信貸資源空間,致使民營企業不僅融資困窘,還承擔著高昂的融資成本。在其他條件不變的情況下,本文提出以下假說:

假說2:相比于國有上市公司,民營上市公司承擔著更高的債券融資成本。

假說 3:相比于國有上市公司,民營上市公司的債券融資成本對財務報告可比性的反應更敏感。

3 研究設計

3.1 樣本選擇與數據來源

對于財務報告可比性,本文以2002-2015年中國A股非金融上市公司為初始研究樣本。對于公司債券數據,本文以2008-2015年滬深兩市共發行的378支公司債為初始研究樣本,執行以下處理:(1)對于同一年內發行超過一期公司債的公司,本文視作一個觀測;(2)與同時期、同期限發行的國債進行匹配;(3)剔除了缺失值。最后得到147個研究樣本。本文的國債、公司債券數據來源于WIND,公司財務數據來源于CSMAR。

3.2 檢驗模型和變量設定

為探究財務報告可比性對公司債券融資成本的影響,我們采用OLS模型,并控制行業和年度效應。若假說1a成立,我們預測1應顯著為負數,即可比性較高的公司承擔較低的債券融資成本。檢驗假說1a和1b和假說2的模型如下:(假說3模型省略)

3.3 變量定義

本文將i公司在t年的可比性(FSC)定義為其t年與同一行業其他所有 a公司在應計利潤上差異的絕對值的總和的平均數;采用可操縱性應計利潤來衡量財務報表可比性,定義為FSC2,即為i公司t年與同一行業其他所有a公司在可操縱性應計利潤上差異的絕對值的平均數再乘以-1。本文將債券融資成本定義為該債券的票面利率減去同時期、同期限國債利率。

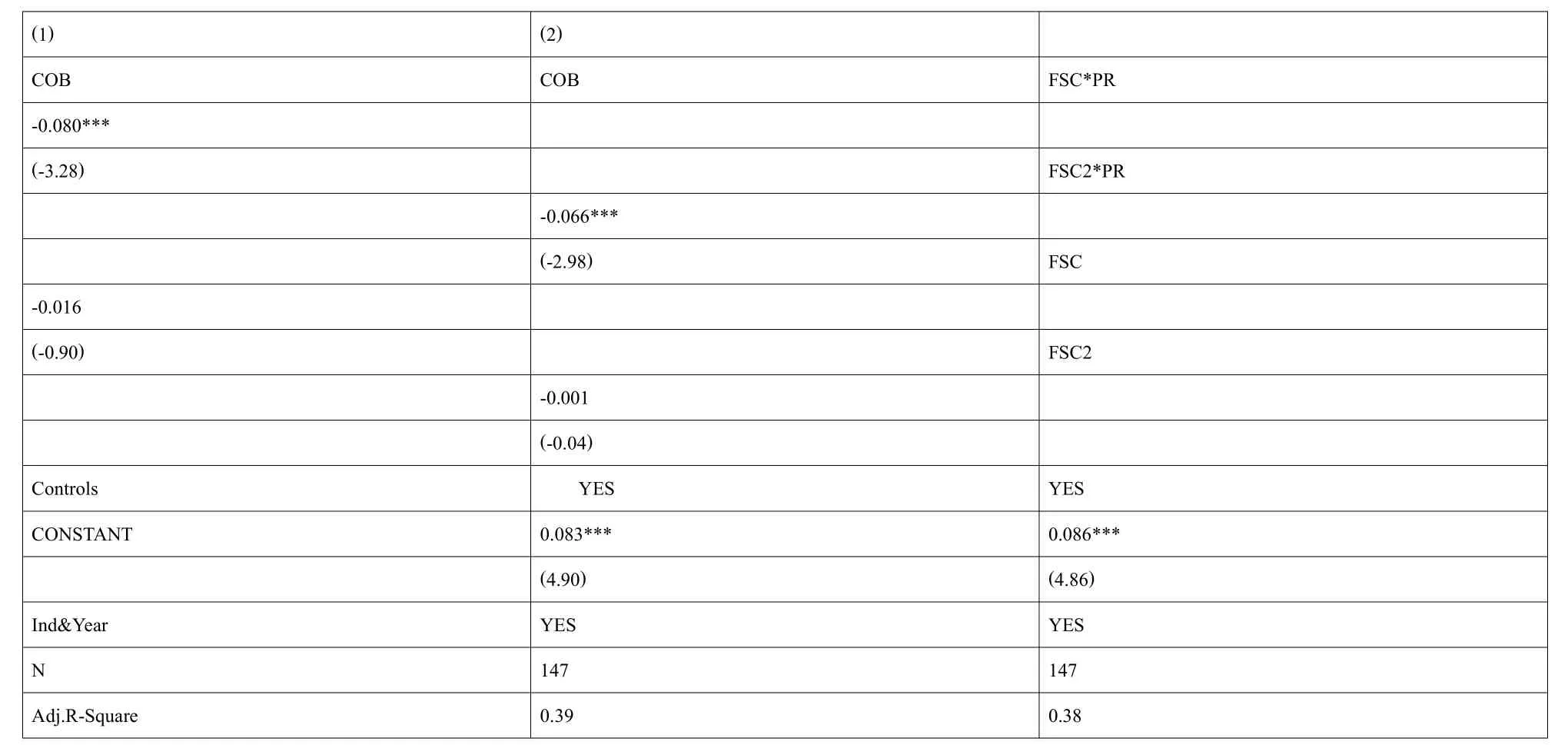

表1:財務報告可比性和產權性質的交互項與債券融資成本

4 實證結果與分析

4.1 財務報告可比性與債券融資成本的多元回歸分析

檢驗模型(1)的OLS多元回歸分析結果未列出,結果顯示:兩個財務報告可比性指標的系數為負且在5%的統計水平上顯著,這說明財務報告可比性顯著地影響了上市公司債券發行成本,證明了假說1a,即在其他條件不變的情況下,財務報告可比性較高的上市公司,債券融資成本較低。此外,產權性質(PR)的系數為正且在1%的統計水平上顯著,這驗證了假說2,在其他條件不變的情況下,相較于其他上市公司,民營上市公司承擔著較高的債券資本成本。

4.2 產權性質和財務報告可比性的交互項與債券融資成本

表1報告了檢驗模型(2)的OLS多元回歸分析結果,可以看到,交互項的系數為負且在1%的統計水平上顯著,所以在其他條件不變的情況下,相較于國有上市公司,財務報告可比性的高低對民營上市公司的債券融資成本影響更大,驗證了假說3。

5 研究結論與啟示

本文以2008-2015年的中國A股上市公司發行的公司債數據為樣本,考察了財務報告可比性與債券融資成本的關系,我們預計,在其他條件不變的情況下,財務報告可比性越高的公司,其會計信息質量越好,緩解信息不對稱性,投資者更有信心,承擔的風險更低,所以其要求的風險報酬率越低,債券融資成本越低。基于OLS多元回歸和相關的進一步分析,我們證實了我們之前的預測,此外還發現民營上市公司承擔著更高的債券融資成本,其對可比性的敏感程度更高。