我國主權養老基金投資風險與績效評估

我國的主權養老基金是指全國社會保障基金,在2000年成立,由全國社會保障基金理事會(下稱“全國社保基金理事會”)管理的資產規模為2.6萬億的全國社會保障基金(下稱“全國社保基金”)[1]。是用于未來老齡化高峰期時社會保障支出的補充和調劑。2003年,我國主權養老基金開始進行市場化投資,一方面要實現資產保值增值的投資目標,另一方面,要遵循主權養老基金安全性的投資原則。因此,對其股票投資組合的投資風險和績效進行全面評估,可以客觀的檢驗當前投資策略是否可以滿足基金投資需求,實現基金投資目標。

一、投資風險分析

根據投資風險的性質劃分,全國社保基金的風險可分為系統風險(Systemic Risk)和非系統性風險(Non-systemic Risk)。系統風險是指不可以通過調整投資組合而分散的風險,它是由整個資本市場變化而帶來的風險。包括利率風險、匯率風險、市場風險、通貨膨脹風險、政治風險、法律風險等。非系統性風險是可以分散的,是資本市場上個別的資產,是可以通過多元化投資來分散的投資風險。包括操作風險[2]、委托代理風險[3]、信用風險、流動性風險等。

二、投資風險評估—基于CAPM模型

(一)研究對象

本文樣本選取全國社保基金股票投資組合101、102、103、104、105、107、108、109、110、111、112、113、114、604,共14組。限于數據可獲得性,直接獲取投資組合收益率較為困難,因此選取各投資組合的前十大流通股東為代表。樣本時間選取2020年第一季度,研究頻數為日。每個投資組合樣本數有120個,共1560個樣本數據,滿足數據要求。

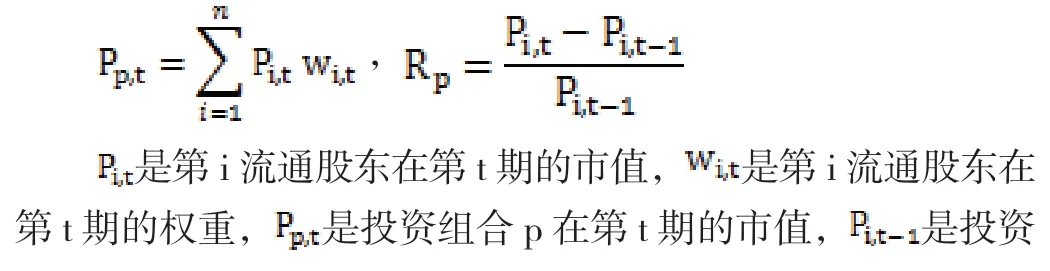

(二)數據選取及計算

(三)風險測算及結果

系統性風險是根據投資組合的β 值進行判斷,通過CAPM模型進行Excel回歸分析,得出每個投資組合的回歸系數β。與市場組合進行比較,如果β 值高于1,說明投資組合系統性風險高于市場組合,如果β 值低于1,則低于市場組合[4]。

最后測算得出,其中101組合、104組合、105組合、107組合、108組合、110組合、111組合、112組合、113組合、114組合和604組合的β 值均高于1,說明投資組合系統性風險高于市場風險。只有102組合、103組合、109組合的β 值低于1。關于擬合優度R2,除了101組合和107組合較低外,其余組合擬合優度較好,查閱組合中的股票,發現可能是由于一些股票停牌造成的誤差。

表1 全國社保基金股票投資組合回歸統計表

判斷投資組合非系統性風險是否分散理想的標準是,非系統性風險占總風險的比重不超過10%。可以通過方差分析法進行測算,根據CAPM模型,系統性風險在總風險中所占比重可以用投資組合收益率和市場基準收益率的相關系數的平方來表示,非系統性風險占總風險比重等于1-。根據測算結果可見,只有103組合、112組合非系統性風險占比低于30%,其余投資組合非系統性風險占比均較高,未被充分分散。

表2 全國社保基金股票投資組合風險測算回歸統計表

三、投資績效評估—基于總體收益法和三大經典指數分析法

全國社保基金自2000年成立以來,資產規模不斷增加,投資工具逐漸豐富。本文通過總體收益率評估法和三大指數分析法對全國社保基金投資收益進行績效評估。

(一)總體收益評估法

總體收益率分析法是比較投資收益率與通貨膨脹率,根據官網發布的信息可知,全國社保基金年化投資收益率是8.14%,通貨膨脹年化率是2.31%[5],整體是實現了基金的保值目標。

(二)三大經典指數績效評估法

傳統的全國社保基金績效評估方法一般采用經過風險調整后的經典三大指數模型,分別是夏普指數(Sharpe Ratio)、特雷諾指數(Treynor Ratio)和詹森指數(Jenson Ratio)。本文通過對全國社保基金股票投資組合的投資績效來評估整體的投資情況。

夏普指數(Sharpe,1966)是投資組合的平均超額收益與投資組合收益的標準差之比,是用包含了系統性風險和非系統性風險的總風險來對投資組合的超額收益進行評價。通常用市場基準組合的夏普指數與投資組合的夏普指數進行比較,如果高于市場基準的夏普指數,則投資組合業績優于市場組合,反之則劣于市場組合。

特雷諾指數(Treynor,1965)是假設投資組合完全消除了非系統性風險,用系統性風險來評估投資組合的超額收益。判斷標準也是同市場基準組合的特雷諾指數進行對比。

詹森指數(Jenson,1968)是一個絕對指標,是通過計算投資組合的實際收益率與期望收益率之差來評估投資績效。目的是度量投資組合獲取實際超額收益時,是否高于同樣風險投資策略所獲得的投資收益,當詹森指數大于0,則表示投資組合績效優于市場組合,反之則劣于市場組合。公式為:

表3 全國社保基金股票投資組合績效回歸分析表

根據計算結果可以得出,夏普指數和特雷諾指數均顯示103組合、112組合、113組合投資業績是低于市場組合,其余投資組合均高于市場組合。詹森指數顯示只有113組合投資業績是低于市場組合。可見,大部分投資組合業績是優于市場基準組合的。

四、結論

本文通過CAPM模型和三大經典指數模型對我國主權養老基金股票投資組合的投資風險和績效進行了評估,并與市場基準組合做了對比分析。得出,當前股票投資組合承受的投資風險較大,但整體投資業績要優于市場組合,基本實現了保值增值的投資目標。