A股“入摩”改善了股票市場的信息環境嗎?

顧煜 施雯

摘? ?要:A股納入MSCI新興市場指數,標志著我國資本市場的國際化水平有了顯著提升。本文基于多期雙重差分模型,檢驗了A股“入摩”對分析師盈利預測的影響。結果表明,A股“入摩”有效降低了分析師盈利預測偏差和樂觀偏差,并提升了我國資本市場的信息環境質量;且當公司治理水平越高,A股“入摩”對分析師盈利預測偏差的抑制作用越明顯。進一步地,機構投資者的增持是這一積極效果的重要影響機制。本文研究表明,資本市場國際化改善了信息環境,為后續微觀層面的政策效應提供了證據。

關鍵詞:A股“入摩”;分析師盈利預測;機構投資者;公司治理

中圖分類號:F832.5? 文獻標識碼:A 文章編號:1674-2265(2021)04-0069-07

DOI:10.19647/j.cnki.37-1462/f.2021.04.010

一、引言

資本市場開放作為全面對外開放的重要組成部分,是實現經濟高質量發展的必然要求。近年來,“滬港通”“深港通”“滬倫通”等互聯互通機制的建立加速推進了資本市場的深入開放。而自2018年首批納入MSCI新興市場指數(以下簡稱MSCI)的成分股名單正式公布后,A股又相繼納入富時羅素指數、標普道瓊斯指數,這一系列的資本市場開放措施充分說明了我國資本市場的國際影響力正逐步提升。但從實際情況來看,MSCI成分股數量遠遠小于滬股通、深股通的標的數量,且小于其他兩大國際指數的成分股數量,那么納入MSCI對于我國資本市場雙向開放的影響如何?能否吸引更多的境外投資者,并有效地發揮外部監督作用,改善信息環境方面存在的突出問題呢?

資本市場開放是學術界關注的熱點話題,現有文獻總體上肯定了“滬深港通”對于信息環境改善的積極成效,認為“滬港通”提升了股價信息含量,將更多公司特質信息及時納入股價(鐘覃琳和陸正飛,2018) [1],進一步發揮了境外投資者在非財務信息方面具備的優勢,尤其提升了我國資本市場中非財務信息定價對企業投資的引導作用(連立帥等,2019)[2],并提高了信息環境質量(郭陽生等,2018)[3]。相較于“滬深港通”方面豐富的研究成果,關于A股納入MSCI的研究較少。倪驍然和顧明(2020)[4]研究表明,A股“入摩”具有明顯的信息含量,通過向市場傳遞關于企業發展的利好信息,提升我國資本市場的價格發現功能,而這些積極的信息效應離不開境外投資者的引入和分析師的關注(馮天楚和邱保印,2020;張旭和王寶珠,2020)[5,6]。然而,也有研究指出本地機構投資者和合格境外機構投資者(QFII)的羊群效應是加劇股價崩盤風險和股市波動性的重要因素(許年行等,2013)[7];但相對于國內投資者,境外投資者所具備的信息優勢是客觀存在的,尤其是在信息搜集、處理、分析上的專業經驗和能力(Bae等,2012)[8]。隨著境外投資者持股比例限制的放寬,資本市場開放和境外投資者所產生的信息效應值得深入探究。

我國資本市場信息環境的問題是客觀存在的,信息中介的私利行為對資本市場信息效率的影響不可忽視,特別是分析師行為的獨立性備受詬病。現有文獻從利益沖突的視角指出,分析師出于增加券商的承銷收入和自身的交易傭金的目的,會發布樂觀的盈利預測,以促成投資者更多的交易(胡凡和夏翊, 2017)[9]。同時,為了維持與機構投資者之間的利益關系,分析師會迎合基金公司等機構投資者重倉持股的拉升需求,發布更為樂觀的評級和預測(褚劍等,2019)[10]。另外,分析師所獲取的私有信息還包括管理層能夠提供的內幕信息,因此,迎合管理層的需要以獲取私有信息,也是非真實報告產生的重要原因(趙良玉等,2013)[11]。然而,國外已有的研究表明,新納入的指數成分股在短期內會有股價上漲(Chen等,2004)[12]、超額回報(Shleifer,1986)[13]、流動性增加(Hegde和McDermott,2003)[14]、財務業績提升(Denis等,2003)[15]等積極影響。那么,A股“入摩”向市場傳遞的利好消息,是更進一步增大分析師盈利預測的樂觀傾向,還是通過信息治理效應提升我國信息環境質量?

本文基于A股納入MSCI的外生事件,檢驗了資本市場國際化對我國信息環境的影響。考慮到2018年A股首次納入MSCI指數的僅有234只,2019年三次擴容后,MSCI則包含了A股244只大盤股和228只中盤股。因而,本文通過多期DID的方法,利用2015—2019年A股上市公司數據,檢驗了MSCI成分股的分析師盈利預測準確性變化情況。結果表明,A股“入摩”后,分析師對MSCI成分股的盈利預測樂觀偏差顯著降低,且對于治理水平較高的公司,預測準確性提升更為明顯。同時,機構投資者持股比例的增加是分析師對MSCI成分股盈利預測準確度提升的重要影響機制。在采用安慰劑檢驗、傾向得分匹配法后,結論仍保持一致。

本文可能的貢獻如下:(1)A股“入摩”受到了政府和媒體的廣泛關注,但現有文獻關于該項措施的經濟后果尚待深入探討。本文通過檢驗資本市場國際化對信息環境的影響,為微觀層面的政策效應提供了證據。(2)現有文獻對于分析師預測的獨立性和其私利行為導致的樂觀偏差乏善可陳。本文通過檢驗A股“入摩”對信息環境改善,肯定了分析師對于改善信息環境的重要作用,深入分析了外資持股與信息環境改善之間的因果關系,對相關領域的研究具有借鑒意義。(3)現階段,我國資本市場國際化程度不斷深入,A股在納入MSCI指數后,相繼納入富時羅素指數和標普道瓊斯指數,但現有研究對于股指調整的信息治理效應關注較少。本文補充了股指調整對分析師預測行為的具體影響,為MSCI指數調整所具備的信息效應提供了證據。

二、理論分析與研究假設

資本市場上信息的數量和質量影響分析師預測的準確性(周開國等,2014)[16]。A股納入MSCI新興市場指數,既吸引了境外投資者,又提高了本地投資者、媒體的關注度(倪驍然和顧明,2020)[4]。這不僅能夠提升資本市場的信息含量,而且可以改善信息質量,從而提高分析師預測準確度。

MSCI成分股受市場關注較高,有助于進一步挖掘反映企業內在價值的信息,從而影響了分析師的預判。首先,境外投資者所具備的專業經驗和能力為資本市場提供更多新信息。這些新信息不僅包括與企業財務狀況相關的增量信息,也包括同企業發展相關的非財務信息(連立帥等,2019;Bae等,2012)[2,8],因此,有助于提升分析師預測準確性。其次,媒體的關注可以拓寬分析師獲取信息的渠道,加速市場對于信息的反應速度。而從信息的內容來看,媒體傳播的信息會更多元化,這不僅能夠提升資本市場信息總量,更有利于抑制分析師的私利行為和自我認知偏差而導致的預測偏差(周開國等,2014)[16]。再次,MSCI成分股本身具有相對較高的公司治理水平,具體表現在信息披露程度、信息透明度、盈余質量等方面的良好表現,這為分析師預測提供有價值的信息,從而提高盈利預測質量(伍燕然等,2016)[17]。最后,由于MSCI成分股受市場關注度較高,如果分析師對MSCI成分股做出的盈利預測偏差較大,將對其個人聲譽造成較大毀損。因此,分析師在做出盈利預測時會更加權衡短期的傭金收益和長期的個人信譽,從而做出更加客觀的盈利預測(Fang和Yasuda,2009;李志生等,2017)[18,19]。此外,分析師跟蹤和外部監管能監督企業的盈余管理行為,特別是聲譽較高的MSCI成分股公司(李春濤等,2014) [20],不僅緩解了投資者與公司之間的信息不對稱,還能減少分析師迎合管理層而產生的預測偏差,從而提升信息環境質量。據此提出假說如下:

假說1:A股“入摩”顯著降低了分析師盈利預測偏差和樂觀偏差,提高分析師預測準確性。

入選MSCI的企業自身所具備的財務實力和可持續發展能力符合機構投資者的長期價值投資理念,因而使得MSCI成分股的機構投資者持股比例顯著上升(段云和李菲,2014)[21]。機構投資者持股比例越高,其參與公司治理的主動性也會越強(孫光國等,2015)[22],公司內部治理水平提升幅度越大,公司對信息披露重視程度越高(譚勁松和林雨晨,2016)[23],從而有利于為分析師預測提供更多高質量的信息來源(丘心穎等,2016)[24]。同時,機構投資者對MSCI成分股更傾向于長期持有,并非短期利益攫取,MSCI成分股本身會受到更多的監管,短期投資者企圖通過合謀方式攫取利益的空間會被限制,因此,分析師為維持與機構投資者利益關系而發布有偏報告的可能性會降低。綜上,機構投資者的參與,使得分析師在高質量的信息來源和外部監督效應的驅使下,對MSCI成分股的盈利預測的準確性顯著提高。

假說2:機構投資者持股比例是A股“入摩”影響分析師盈利預測的中介變量。

不同公司治理水平下,企業信息披露和盈余質量存在差異,這種差異在A股“入摩”后,對分析師盈利預測偏差的影響更為明顯。“入摩”后,高質量的信息披露有利于緩解分析師與公司間的信息不對稱(馮天楚和邱保印,2020)[5]。而內部治理水平較高的公司會更重視信息披露的數量和質量;但對內部治理水平較低的公司,由于股權缺乏制衡,實際控制人為了實現關聯交易、盈余操縱等目的會隱匿或虛假披露重要信息(王立章等,2016)[25]。因此,A股“入摩”后,內部治理水平較高的企業,其信息透明度提升更為明顯,使得分析師信息搜集和處理的成本降低,盈利預測質量提升,對分析師樂觀偏差的抑制作用更為明顯,本文據此提出如下假說:

假說3:A股“入摩”對分析師預測偏差的抑制作用在公司治理水平較高的公司中更為明顯。

三、研究設計

(一)樣本選擇與數據來源

本文選取了2015—2019年滬深A股上市公司作為初始研究樣本,以2018年和2019年納入MSCI的A股上市公司作為實驗組樣本,依據下列原則對有關樣本進行篩選:(1)剔除金融類上市公司;(2)剔除缺失重要數據的樣本;(3)剔除ST公司。本文的新興市場指數成分股名單來自萬得資訊,其他數據均取自國泰安數據庫,最終得到8215個公司/年份觀測值。為消除極端值造成的結果偏差,對所有連續變量在1%和99%分位上進行縮尾處理。

(二)模型設計與變量定義

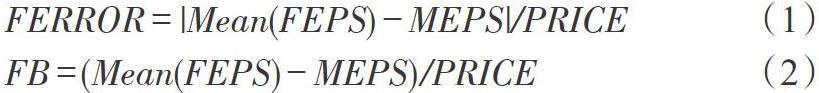

本文以分析師的盈利預測偏差和樂觀偏差作為信息環境的代理變量。借鑒褚劍等(2019)[10]相關做法,將分析師預測偏差(FEEROR)和分析師樂觀偏差(FB)的計算公式設定如下:

其中,Mean(FEPS)表示公司當年度所有分析師EPS預測值的均值,MEPS表示公司當年度實際EPS,PRICE表示預測前一日該公司股票收盤價。

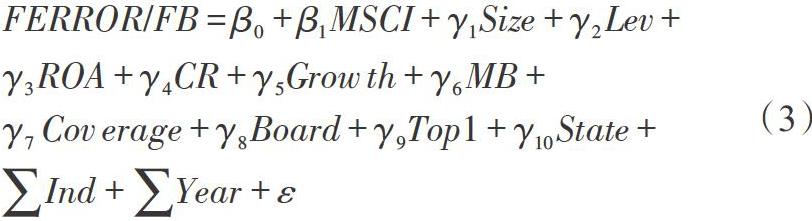

鑒于MSCI成分股名單變動較大,特別是2019年三次擴容后,MSCI成分股數量明顯增加,因而,本文借鑒Beck等(2010)[26]和鄒洋等 (2019)[27]做法,構建了關于A股“入摩”的多期DID模型,以檢驗A股納入MSCI對分析師預測偏差和樂觀偏差的影響,模型構建如下所示:

模型(3)中,分別用分析師預測偏差(FERROR)和樂觀偏差(FB)作為被解釋變量,表示分析師預測準確度;指標數值越小,說明分析師預測的偏差越小,預測準確度越高,信息環境質量越高。解釋變量MSCI為公司當年度是否為MSCI成分股的虛擬變量,是多時點DID的關鍵變量,考慮了不同年份MSCI成分股具體調整的情況。同時,借鑒李丹等(2016)[28]做法,對分析師預測偏差的有關影響因素予以控制,如公司規模、杠桿水平、資產收益率、成長性、產權性質等。另外,本文采用公司、年度的雙向固定效應模型,并對行業固定效應予以控制,即分別控制了隨時間變化的經濟周期等因素和不隨時間變化的公司特征等因素的影響。涉及的主要變量的定義見表1。

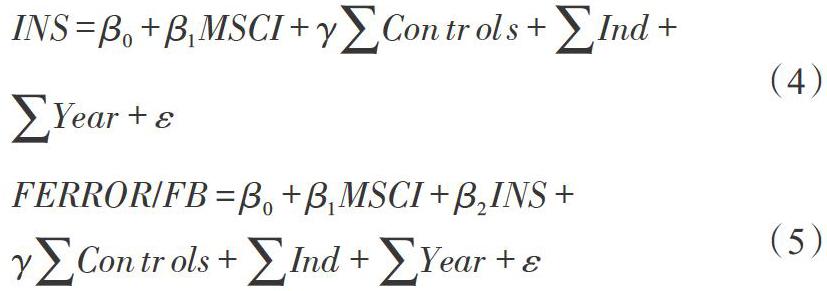

為了分析A股“入摩”對分析師盈利預測偏差和樂觀偏差的影響路徑,本文借鑒溫忠麟等(2004)[29]做法,檢驗了機構投資者持股的中介效應,具體模型如下所示:

模型(4)檢驗了A股“入摩”對機構投資者持股比例的影響。模型(5)在控制了機構投資者持股的影響上,重新檢驗A股納入MSCI對分析師預測偏差和樂觀偏差的影響,以檢驗是否存在機構投資者持股比例作為中介變量的中介效應。

四、實證結果分析

(一)描述性統計分析

表2詳細列示了主要變量的均值、方差、最值、分位數。變量FERROR的平均值和中位數分別為0.025和0.015,說明分析師預測偏差總體上較小;變量FB的最小值和最大值分別為-0.047、0.184,說明我國分析師傾向于發布較為樂觀的盈利預測;FERROR和FB的標準差分別為0.031、0.033,說明不同公司間的分析師預測準確度的差距較小。中介變量INS的均值和標準差分別為7.343和6.422,說明我國上市公司的機構投資者持股比例普遍較低,且不同公司間的差距較大。

(二)平行趨勢檢驗

考慮到多期雙重差分法同樣要求,實驗組和控制組在未受到處理前需要有相同的平行趨勢。這里分別設置了五個年份的多期DID虛擬變量,MSCIt-3、MSCIt-2、MSCIt-1、MSCIt、MSCIt+1,并將其一并放入模型(3)中,表3列示了關于分析師盈利預測偏差和樂觀偏差的平行趨勢檢驗結果。從下表可以看出,MSCIt-3、MSCIt-2、MSCIt-1、MSCIt的系數均不顯著,而MSCIt+1的系數顯著為負,因而說明A股“入摩”對分析師樂觀偏差的影響滿足平行趨勢假設。

(三)A股“入摩”與分析師盈利預測

表4是A股“入摩”對分析師盈利預測的影響及其機制分析結果。從第(1)、(2)列可以看出,MSCI在1%水平上與分析師盈利預測偏差、樂觀偏差顯著負相關,且關于FERROR和FB的系數分別為-0.0043、-0.0038,這說明A股“入摩”后,分析師預測偏差顯著降低,盈利預測準確性有了顯著提升,假設1得到證實。同時,資產收益率、營業收入增長率、第一大股東持股比例、分析師關注度與分析師預測樂觀偏差基本在1%水平上顯著負相關,說明對于盈利能力較強、成長性良好、股權集中程度較高、分析師跟蹤人數較多的企業來說,分析師預測偏差相對較小;公司規模與分析師盈利預測偏差在1%上顯著正相關,說明分析師對大規模公司更容易產生樂觀性偏差。另外,產權性質與分析師樂觀偏差之間的關系并不顯著,說明國有企業與非國有企業之間的分析師盈利預測偏差不存在明顯的差別。

(四)機構持股的中介效應

表4的后三列通過兩階段的回歸具體分析了機構投資者持股的中介效應。從第(3)列可以看出,MSCI的系數為0.8394,在1%水平上與機構投資者持股比例顯著正相關,說明A股“入摩”后,MSCI成分股的機構投資者持股比例有明顯的上升。第(4)、(5)列中,在控制了機構投資者持股影響后,A股“入摩”對分析師預測偏差和樂觀偏差系數分別為-0.0039、-0.0035,較之前略有下降,仍在1%的水平顯著負相關;而機構投資者持股比例與分析師預測偏差和樂觀偏差系數均為-0.0004,在1%水平上顯著負相關。上述結果表明,A股“入摩”后,機構投資者持股明顯上升,且有效降低了分析師盈利預測偏差和樂觀偏差。因而,機構持股在A股“入摩”影響分析師預測的過程中起到了中介效應,假設2得到檢驗。

(五)公司治理的影響機制

為了檢驗假設3,本文分別依據兩權分離度是否高于行業均值、股權制衡度是否高于行業中位數,將全樣本分為公司治理水平高組和公司治理水平低組。表5的結果表明,A股“入摩”對信息環境質量的改善主要體現在股權制衡度較高和兩權分離度較低的公司。其中,第(1)、(2)列是兩權分離度較低的公司,第(5)、(6)列是股權制衡度較高的公司。可以看出,高公司治理水平組的MSCI系數在1%水平上顯著負相關,而低公司治理水平組的MSCI系數為負,但并不顯著,假設3得到驗證。

五、穩健性檢驗

(一)安慰劑檢驗

為檢驗A股“入摩”對分析師預測準確度的真實影響,并非全部由實驗組和控制組之間的固有特征差異所導致的,這里借鑒李蕾和韓立巖(2014)[30]的做法,引入反事實框架予以檢驗。具體而言,假設MSCI成分股提前2年就已經被納入,并對A股“入摩”的影響予以重新檢驗。由表6可以看出,在引入反事實框架后,MSCIt+2與分析師樂觀偏差之間不再顯著相關,因而證明本文的結果并非由樣本固有特征所導致,A股“入摩”對分析師樂觀偏差的影響具有穩健性。第(1)、(2)列的反事實檢驗中,MSCIt+2均與FERROR、FB不再相關,說明了本文結論的可靠性。

(二)樣本范圍變換

1. PSM匹配。為了縮小樣本選擇偏誤對主要結論的影響,本文采用了傾向匹配法重新構造了實驗組和控制組的樣本。具體是以公司規模、總市值、換手率、營業收入增長率作為配對變量,選擇與A股“入摩”前三年得分最接近的A股非標的公司作為控制組樣本。標的樣本為2018年、2019年曾被納入MSCI成分股名單的企業。匹配后,配對變量不再存在顯著差異,各變量的標準化差異均在5%左右,且樣本總體均值方差也不再顯著。最終保留了314家成分股標的和630家非成分股標的,共計4720個樣本年度觀察值。正如表6中(3)、(4)列結果表明,通過傾向匹配縮小樣本選擇偏誤后,A股“入摩”對分析師預測偏差的影響仍然在1%水平上顯著為負,對分析師樂觀偏差在5%水平上顯著為負,說明本文結論具有穩健性。

2. 改變樣本范圍。考慮到實驗組和控制組之間的差異可能受“滬深港通”實施的影響(郭陽生等, 2018)[3]。因此,本文僅以“滬深股通”標的股作為樣本選擇范圍,剔除所有2015—2019年度未曾納入“滬深股通”或被剔除的企業重新進行實證檢驗。表6中(5)、(6)列的結果表明,在改變樣本選擇范圍后,A股“入摩”對降低分析師盈利預測偏差和樂觀偏差仍然顯著。

此外,本文還將樣本區間由2015—2019年延長至2012—2019年,結論仍然一致。綜上,在采用安慰劑檢驗、PSM匹配等方法后,本文結論被充分證明是穩健的。

六、研究結論與啟示

本文基于2015—2019年A股上市公司數據,通過多期雙重差分法,探究了A股“入摩”對分析師盈利預測準確性的提升是否有顯著影響。結果表明,A股納入MSCI后,分析師預測偏差和樂觀偏差均顯著降低。而機構投資者對MSCI成分股的增持,有助于進一步發揮信息治理效應,提升信息環境質量;進一步地,對于公司治理水平較高的企業,分析師盈利預測質量提升得更為明顯。本文基于平行趨勢假設下進行了主回歸的檢驗,且在經過PSM匹配和安慰劑檢驗后,結論仍然保持一致。

作為重要的信息中介,分析師盈利預測對信息環境改善具有關鍵作用,而資本市場國際化有利于分析師在信息環境中積極發揮治理效應。另外,高質量的信息環境更重要的是對負面信息的及時反饋,A股“入摩”強化了分析師的事前監督,防止因負面消息的集中反映而導致的惡劣后果,以避免中小投資者遭受到更大損失。當然,A股“入摩”的經濟后果研究還有待長期地檢驗,且富時和標普新興市場指數的股指調整效應也值得深入探究。

參考文獻:

[1]鐘覃琳,陸正飛.資本市場開放能提高股價信息含量嗎?——基于“滬港通”效應的實證檢驗 [J].管理世界,2018,34(1).

[2]連立帥,朱松,陳關亭.資本市場開放、非財務信息定價與企業投資——基于滬深港通交易制度的經驗證據 [J].管理世界,2019,35(8).

[3]郭陽生,沈烈,郭枚香.滬港通改善了上市公司信息環境嗎?——基于分析師關注度的視角 [J].證券市場導報,2018,(10).

[4]倪驍然,顧明.資本市場國際影響力提升效應研究——來自A股納入明晟(MSCI)新興市場指數的證據 [J].金融研究,2020,(5).

[5]馮天楚,邱保印.A股入摩的信息治理效應:立竿見影還是厚積薄發? [J].外國經濟與管理,2020,42(4).

[6]張旭,王寶珠.A股“入摩”降低股價波動了嗎? [J].金融發展研究,2020,(08).

[7]許年行,于上堯,伊志宏.機構投資者羊群行為與股價崩盤風險 [J].管理世界,2013,(7).

[8]Bae K,Ozoguz A,et al. 2012. Do Foreigners Facilitate Information Transmission in Emerging Markets [J]. Journal of Financial Economics,105(1).

[9]胡凡,夏翊.分析師商業性動機與盈余預測偏差:來自融資融券的證據 [J].財經研究,2017,43(7).

[10]褚劍,秦璇,方軍雄.中國式融資融券制度安排與分析師盈利預測樂觀偏差 [J].管理世界,2019,35(1).

[11]趙良玉,李增泉,劉軍霞.管理層偏好、投資評級樂觀性與私有信息獲取 [J].管理世界,2013,(04).

[12]Chen H,Noronha G,Singal V. 2004. The Price Response to S&P 500 Index Additionsa-nd Deletions Evidence of Asymmetryand a New Explanation [J].The Journal of Finance,59(4).

[13]Shleifer A. 1986. Do Demand Curves for Stocks Slope Down [J].The Journal of Finance, 41(3).

[14]Hegde S P,McDermott J B. 2003. The Liquidity Effects of Revisions to the S&P 500 Index:An Empirical Analysis [J].Journal of Financial Markets,6(3).

[15]Denis D K,McConnell J J,et al. 2003. S&P 500 Index Additions and Earnings Expectations [J].The Journal of Finance,58(5).

[16]周開國,應千偉,陳曉嫻.媒體關注度、分析師關注度與盈余預測準確度 [J].金融研究,2014,(2).

[17]伍燕然,江婕,謝楠,王凱.公司治理、信息披露、投資者情緒與分析師盈利預測偏差 [J].世界經濟,2016,39(2).

[18]Fang L,Yasuda A. 2009. The Effectiveness of Reputation as a Disciplinary Mechanism in Sell-Side Research [J].The Review of Financial Studies,22(9).

[19]李志生,李好,馬偉力,林秉旋.融資融券交易的信息治理效應 [J].經濟研究,2017,52(11).

[20]李春濤,宋敏,張璇.分析師跟蹤與企業盈余管理——來自中國上市公司的證據 [J].金融研究,2014,(7).

[21]段云,李菲.QFII對上市公司持股偏好研究:社會責任視角 [J].南開管理評論,2014,17(1).

[22]孫光國,劉爽,趙健宇.大股東控制、機構投資者持股與盈余管理 [J].南開管理評論,2015,18(5).

[23]譚勁松,林雨晨.機構投資者對信息披露的治理效應——基于機構調研行為的證據 [J].南開管理評論,2016,19(5).

[24]丘心穎,鄭小翠,鄧可斌.分析師能有效發揮專業解讀信息的作用嗎?——基于漢字年報復雜性指標的研究 [J].經濟學(季刊),2016,15(4).

[25]王立章,王詠梅,王志誠.控制權、現金流權與股價同步性 [J].金融研究,2016,(05).

[26]Beck T,Levine R,Levkov A. 2010. Big Bad Banks? The Winners and Losers from Bank Deregulation in the United States [J]. The Journal of Finance,65(5).

[27]鄒洋,張瑞君,孟慶斌,侯德帥. 資本市場開放能抑制上市公司違規嗎?——來自“滬港通”的經驗證據 [J].中國軟科學,2019,(8).

[28]李丹,袁淳,廖冠民.賣空機制與分析師樂觀性偏差——基于雙重差分模型的檢驗 [J].會計研究,2016,(9).

[29]溫忠麟,張雷,侯杰泰,劉紅云.中介效應檢驗程序及其應用 [J].心理學報,2004,(5).

[30]李蕾,韓立巖.價值投資還是價值創造?——基于境內外機構投資者比較的經驗研究 [J].經濟學(季刊),2014,13(1).