政府會計準(zhǔn)則下固定資產(chǎn)的會計創(chuàng)新及處理

摘要:政府會計準(zhǔn)則以權(quán)責(zé)發(fā)生制和收付實現(xiàn)制作為核算雙基礎(chǔ),在此體系下政府固定資產(chǎn)準(zhǔn)則與原制度相比發(fā)生了很大變化。同時,新政府會計準(zhǔn)則增設(shè)了“所得稅費用”科目,將強(qiáng)化政府會計的稅務(wù)處理。文章從確認(rèn)、計量和記錄等方面分析了政府固定資產(chǎn)準(zhǔn)則的會計創(chuàng)新,并在此基礎(chǔ)上提出革新政府會計下固定資產(chǎn)所得稅處理的個人觀點,供廣大政府會計理論及實務(wù)工作者探討。

關(guān)鍵詞:政府會計準(zhǔn)則 固定資產(chǎn) 會計創(chuàng)新 所得稅處理

為建立權(quán)責(zé)發(fā)生制政府綜合財務(wù)報告制度,財政部先后發(fā)布了《政府會計準(zhǔn)則——基本準(zhǔn)則》和《政府會計準(zhǔn)則第3號——固定資產(chǎn)》等四項具體準(zhǔn)則,于2017年1月1日起生效施行。政府會計準(zhǔn)則充分借鑒了企業(yè)會計準(zhǔn)則的相關(guān)規(guī)定,與原制度相比發(fā)生了很大變化,對政府會計人員在短期內(nèi)掌握并進(jìn)行實務(wù)操作提出了很大挑戰(zhàn)。根據(jù)2012年部門決算數(shù)據(jù),全國行政事業(yè)單位國有資產(chǎn)總額為14.77萬億元,其中固定資產(chǎn)為7.03萬億元。掌握政府固定資產(chǎn)準(zhǔn)則的創(chuàng)新變化及財稅處理對政府會計人員完善國有固定資產(chǎn)管理具有非常重要的現(xiàn)實意義。

一、政府固定資產(chǎn)準(zhǔn)則的會計創(chuàng)新

(一)固定資產(chǎn)確認(rèn)由規(guī)則導(dǎo)向轉(zhuǎn)變?yōu)樵瓌t導(dǎo)向。借鑒我國企業(yè)會計準(zhǔn)則與國際會計準(zhǔn)則趨同的實踐經(jīng)驗,政府會計準(zhǔn)則規(guī)范由規(guī)則導(dǎo)向轉(zhuǎn)變?yōu)橐栽瓌t導(dǎo)向為主。新政府固定資產(chǎn)準(zhǔn)則改變了原制度對固定資產(chǎn)的確認(rèn)方法,原則導(dǎo)向為固定資產(chǎn)的確認(rèn)提供了標(biāo)準(zhǔn),為不同政府會計主體確認(rèn)固定資產(chǎn)提供了統(tǒng)一的基礎(chǔ),提高了會計信息的可比性。原制度對固定資產(chǎn)的確認(rèn)采用的是規(guī)則導(dǎo)向,主要從價值標(biāo)準(zhǔn)上予以規(guī)范,將單位價值在 1 000元以上的資產(chǎn)確認(rèn)為固定資產(chǎn)。對固定資產(chǎn)設(shè)定具體的價值標(biāo)準(zhǔn)為政府會計人員確認(rèn)固定資產(chǎn)提供了簡便易行的方法,在當(dāng)時具有積極意義。但隨著我國經(jīng)濟(jì)的發(fā)展,購買力水平的提高以及物價上漲,以1 000元作為固定資產(chǎn)的認(rèn)定標(biāo)準(zhǔn)將導(dǎo)致固定資產(chǎn)核算范圍過于寬泛。實務(wù)中政府會計人員僅按價值標(biāo)準(zhǔn)來確認(rèn)固定資產(chǎn),而忽視了固定資產(chǎn)確認(rèn)的實質(zhì)條件,不利于提高會計信息質(zhì)量。《政府會計準(zhǔn)則第3號——固定資產(chǎn)》充分汲取了企業(yè)會計準(zhǔn)則實踐的有益經(jīng)驗,明確只要滿足與該固定資產(chǎn)相關(guān)的服務(wù)潛力很可能實現(xiàn)或者經(jīng)濟(jì)利益很可能流入政府會計主體并且該固定資產(chǎn)的成本或者價值能夠可靠地計量的確認(rèn)條件即可認(rèn)定為固定資產(chǎn)。新政府會計準(zhǔn)則從固定資產(chǎn)的本質(zhì)上去規(guī)范固定資產(chǎn)的確認(rèn)條件,放棄以價值作為劃分固定資產(chǎn)的標(biāo)準(zhǔn),便于政府會計人員根據(jù)單位實際情況確認(rèn)固定資產(chǎn),更加靈活、貼近實務(wù)工作。但是,也對政府會計人員提出了更高的素質(zhì)要求,只有提高職業(yè)判斷能力,才能準(zhǔn)確地核算固定資產(chǎn),不縮小也不擴(kuò)大固定資產(chǎn)的確認(rèn)范圍,提高會計信息質(zhì)量。

(二)會計計量由“務(wù)虛”轉(zhuǎn)變?yōu)椤皠?wù)實”。固定資產(chǎn)計量屬性從缺乏可操作性轉(zhuǎn)變?yōu)槊鞔_應(yīng)用原則。原制度對固定資產(chǎn)計量以原始價值、完全重置價值和折余價值為計量原則,原始價值和完全重置價值用于固定資產(chǎn)初始計量,折余價值用于固定資產(chǎn)后續(xù)計量。從政府會計實務(wù)來看,原制度對固定資產(chǎn)計量原則的應(yīng)用可操作性較差,一是缺乏應(yīng)用原則,二是缺少與相關(guān)制度的配合。政府固定資產(chǎn)準(zhǔn)則遵循了《政府會計準(zhǔn)則——基本準(zhǔn)則》的規(guī)定,明確了固定資產(chǎn)的計價標(biāo)準(zhǔn),且規(guī)定了應(yīng)用計量屬性的判斷層次,依次按照憑證金額(歷史成本)、評估價值和市場價格(重置成本、現(xiàn)值、公允價值)和名義金額進(jìn)行判斷,增強(qiáng)了固定資產(chǎn)取得計量的可操作性。后續(xù)計量對折舊的計提從“虛提”轉(zhuǎn)變?yōu)椤皩嵦帷薄T贫葘π姓聵I(yè)單位固定資產(chǎn)不計提折舊或采用“虛提”折舊,不計提折舊將導(dǎo)致固定資產(chǎn)賬面價值與實際價值差距越來越大,虛提折舊沖減非流動資產(chǎn)基金,而非計入支出或費用,不能掌握行政事業(yè)單位的運行成本。政府固定資產(chǎn)準(zhǔn)則基于權(quán)責(zé)發(fā)生制會計核算要求,對固定資產(chǎn)計提的折舊根據(jù)用途計入當(dāng)期費用或者相關(guān)資產(chǎn)成本,相對于原來的規(guī)定,這是一種“實提”折舊,有利于客觀真實地反映資產(chǎn)價值,有利于推進(jìn)政府成本會計核算與管理,有利于權(quán)責(zé)發(fā)生制政府財務(wù)報告的編制。

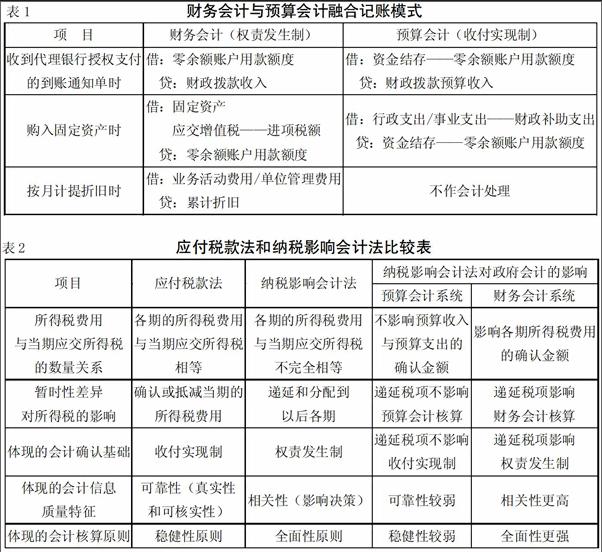

(三)會計記錄由單體系核算轉(zhuǎn)變?yōu)椤半p基礎(chǔ)體系”核算。新政府固定資產(chǎn)準(zhǔn)則在記錄方面的主要創(chuàng)新處理是,采用了政府預(yù)算會計和財務(wù)會計適度分離又相互銜接的核算模式,適度分離以收付實現(xiàn)制為基礎(chǔ)的預(yù)算會計和以權(quán)責(zé)發(fā)生制為基礎(chǔ)的財務(wù)會計;同時又在同一會計核算系統(tǒng)中反映政府預(yù)算會計要素和財務(wù)會計要素。在單一預(yù)算會計核算系統(tǒng)下,收到代理銀行授權(quán)支付到賬通知單時,借記“零余額賬戶用款額度”科目,貸記“財政補(bǔ)助收入”科目;購入固定資產(chǎn)時,借記“事業(yè)支出”科目,貸記“零余額賬戶用款額度”科目;按月計提折舊時不做會計處理。其缺點是固定資產(chǎn)實物報廢時仍在賬上掛賬,未明確產(chǎn)生的資產(chǎn)去了哪里。在單一財務(wù)會計核算系統(tǒng)下,收到代理銀行授權(quán)支付到賬通知單時,借記“零余額賬戶用款額度”科目,貸記“財政補(bǔ)助收入”科目;購入固定資產(chǎn)時,借記“固定資產(chǎn)”科目,貸記“零余額賬戶用款額度”科目;按月計提折舊時借記“單位管理費用”科目,貸記“累計折舊”科目。其缺點是無法反映預(yù)算支出。為了避免采用單一核算系統(tǒng)的缺陷,通過平行記賬的方式在同一核算系統(tǒng)中實現(xiàn)預(yù)算會計功能和財務(wù)會計功能。對固定資產(chǎn)核算涉及現(xiàn)金收支的業(yè)務(wù),在進(jìn)行財務(wù)會計核算的同時,也需進(jìn)行預(yù)算會計核算;對不涉及現(xiàn)金收支的其他業(yè)務(wù),僅需進(jìn)行財務(wù)會計核算,如表1所示。財務(wù)會計核算系統(tǒng)生成的會計信息用于編制財務(wù)報告,預(yù)算會計核算系統(tǒng)生成的會計信息用于編制決算報告。

二、政府會計準(zhǔn)則下固定資產(chǎn)的所得稅處理

目前,政府會計人員的納稅認(rèn)識和稅務(wù)處理能力普遍不強(qiáng),原因在于在預(yù)算會計體系下沒有收入和費用要素,所得稅費用核算不健全。政府會計準(zhǔn)則創(chuàng)新性地引入了“3+5要素”會計核算的思路,增加了收入、費用兩個會計要素,強(qiáng)化了財務(wù)會計核算功能,并增設(shè)“所得稅費用”科目,進(jìn)一步明確了政府會計主體的納稅義務(wù)。因此,加強(qiáng)固定資產(chǎn)的稅務(wù)處理也是執(zhí)行政府會計準(zhǔn)則的內(nèi)在要求。

(一)革新政府所得稅會計的處理。現(xiàn)行稅法對資產(chǎn)的稅務(wù)處理做出了許多不同于財務(wù)會計的規(guī)定,而固定資產(chǎn)的稅務(wù)處理又尤為復(fù)雜,涉及固定資產(chǎn)的計稅基礎(chǔ)、折舊范圍、折舊方法和計提年限。政府會計準(zhǔn)則對所得稅費用核算采用應(yīng)付稅款法,即發(fā)生所得稅納稅義務(wù)時,按稅法規(guī)定計算應(yīng)繳稅費金額,借記“所得稅費用”科目,貸記“其他應(yīng)繳稅費——應(yīng)繳企業(yè)所得稅”科目;實際繳納時,借記“其他應(yīng)繳稅費——應(yīng)繳企業(yè)所得稅”科目,貸記“銀行存款”科目。同時在預(yù)算會計核算系統(tǒng)中,借記“非財政撥款結(jié)余分配”科目,貸記“資金結(jié)存——貨幣資金”科目。企業(yè)會計實踐證明采用應(yīng)付稅款法核算所得稅費用通常不夠準(zhǔn)確,不符合權(quán)責(zé)發(fā)生制的核算要求。雙基礎(chǔ)政府會計體系要求強(qiáng)化財務(wù)會計功能,因此,需要革新政府所得稅會計的處理模式,建議采用納稅影響會計法強(qiáng)化政府部門稅費核算。通過比較政府會計準(zhǔn)則下應(yīng)付稅款法和納稅影響會計法(詳見表2),可以明確納稅影響會計法更能遵循《政府會計準(zhǔn)則——基本準(zhǔn)則》的原則、方法,提供更相關(guān)、更全面的會計信息。

(二)政府會計準(zhǔn)則下固定資產(chǎn)的計稅基礎(chǔ)。應(yīng)用納稅影響會計法首先需要確定資產(chǎn)的計稅基礎(chǔ),允許在所得稅前扣除的固定資產(chǎn)金額并非完全等于會計上的初始入賬價值,而是以計稅基礎(chǔ)為依據(jù)。我國稅法規(guī)定固定資產(chǎn)的計稅基礎(chǔ)以歷史成本為基礎(chǔ)。行政事業(yè)單位的固定資產(chǎn)的取得方式各式各樣,如外部購買、內(nèi)部自行建造、上級劃撥無償調(diào)入以及同級行政事業(yè)單位間調(diào)配等。取得方式不同,固定資產(chǎn)的初始入賬價值與計稅基礎(chǔ)也不盡相同,二者之間的差異將影響納稅調(diào)整。按照取得方式的不同,固定資產(chǎn)的入賬價值和計稅基礎(chǔ)的確定方法及對所得稅的影響歸納詳見下頁表3。固定資產(chǎn)初始確認(rèn)產(chǎn)生的計稅差異一般為永久性差異,其差異額通過調(diào)整應(yīng)計折舊額一次性修正稅會差異,不會產(chǎn)生“遞延稅款資產(chǎn)”或“遞延稅款負(fù)債”。

(三)政府會計準(zhǔn)則下折舊稅會差異的處理。

1.納稅影響會計法下折舊范圍稅會差異的處理。稅法規(guī)定的折舊范圍與政府會計準(zhǔn)則的規(guī)定不完全等同,只有按照稅法規(guī)定計算的折舊額才允許在稅前扣除,因折舊范圍的不同導(dǎo)致的稅會差異是永久性差異。政府會計準(zhǔn)則規(guī)定不計提折舊的范圍包括文物和陳列品、動植物、圖書、檔案和以名義金額計量的固定資產(chǎn)。稅法對不能與收入配比的折舊額不允許在稅前扣除。對稅會折舊計提范圍不同產(chǎn)生的永久性差異,只需按照稅法規(guī)定計算應(yīng)納稅款,并以相同的金額確認(rèn)為所得稅費用,不需確認(rèn)“遞延稅款資產(chǎn)”或“遞延稅款負(fù)債”。

2.折舊年限和折舊方法稅會差異的處理。目前財政部還沒有對行政事業(yè)單位的固定資產(chǎn)折舊年限作出明確規(guī)定,在政府固定資產(chǎn)準(zhǔn)則中對折舊年限僅做了原則性的規(guī)定——根據(jù)相關(guān)規(guī)定以及固定資產(chǎn)的性質(zhì)和使用情況合理確定固定資產(chǎn)的使用年限。現(xiàn)行稅法對固定資產(chǎn)折舊年限做出了細(xì)致的規(guī)定,房屋、建筑物不得低于20年,包括家具、器具、工具不得低于5年,運輸工具不得低于4年,電子設(shè)備不得低于3年。允許稅前扣除的固定資產(chǎn)累計折舊額在數(shù)量上應(yīng)等于其計稅基礎(chǔ),因稅會規(guī)定折舊年限不同計算的各期折舊額產(chǎn)生的稅會差異屬暫時性差異,隨時間的推移暫時性差異將消除,因此該暫時性差異可用遞延稅項來核算。

稅法規(guī)定固定資產(chǎn)按照直線法計算的折舊允許在稅前扣除,同時,政府會計準(zhǔn)則規(guī)定政府會計主體應(yīng)當(dāng)采用年限平均法或工作量法計提折舊,因此稅法與政府會計準(zhǔn)則規(guī)定的折舊方法是一致的。但由于稅法將固定資產(chǎn)加速折舊作為一項稅收優(yōu)惠,允許納稅人在特定條件下可以縮短折舊年限或采取加速折舊法。如果稅法上采用加速折舊而會計上采用直線法折舊則會產(chǎn)生稅會差異,該差異也屬于暫時性差異,隨時間的推移該差異將消除,因此該差異可用遞延稅項來核算。

在政府會計中核算稅會差異時,在財務(wù)會計系統(tǒng)中,按照會計核算的所得稅費用,借記“所得稅費用”科目,按照稅法計算應(yīng)繳的所得稅,貸記“其他應(yīng)繳稅費——應(yīng)繳企業(yè)所得稅”科目,二者之差產(chǎn)生的遞延稅項,借記“遞延所得稅資產(chǎn)”科目或貸記“遞延所得稅負(fù)債”科目。上繳稅款時在預(yù)算會計核算系統(tǒng)中,借記“非財政撥款結(jié)余分配”科目,貸記“資金結(jié)存——貨幣資金”科目。

三、建議

隨著新政府會計準(zhǔn)則的發(fā)布和實施,政府會計主體的會計核算方式將發(fā)生巨大變化,政府固定資產(chǎn)準(zhǔn)則在會計確認(rèn)、計量、記錄以及稅務(wù)處理各個環(huán)節(jié)的創(chuàng)新變化都會增加現(xiàn)有政府會計人員的工作量和難度,新政府會計準(zhǔn)則的落實是一項龐大的工程。這對政府會計人員的素質(zhì)要求更高,有關(guān)部門應(yīng)為政府會計改革儲備高素質(zhì)的人才,提高和改善現(xiàn)有會計人員的素質(zhì),加強(qiáng)對現(xiàn)有政府會計人員的職業(yè)技能和道德培訓(xùn)。

參考文獻(xiàn):

[1]王娟.事業(yè)單位存貨和固定資產(chǎn)賬務(wù)處理的探討[J].商業(yè)會計,2014,(12).

[2]張曾蓮,高璟杰.《政府會計準(zhǔn)則——基本準(zhǔn)則》的文本分析與實施建議[J].會計之友,2016,(13).

作者簡介:

唐建綱,男,中國注冊稅務(wù)師、會計師、審計師,現(xiàn)任廣西壯族自治區(qū)博物館財務(wù)科長,廣西壯族自治區(qū)2016—2018年度預(yù)算績效管理專家,廣西會計基礎(chǔ)工作規(guī)范咨詢專家(2016—2017年度)。研究方向:政府會計、稅務(wù)會計實務(wù)與理論研究。