基于互聯(lián)網(wǎng)金融下傳統(tǒng)銀行業(yè)每股收益變化研究

孫洪哲 李姣婷 馮玉璇

摘要:2013年互聯(lián)網(wǎng)金融的迅速發(fā)展給傳統(tǒng)銀行業(yè)帶來(lái)了史無(wú)前例的沖擊,傳統(tǒng)銀行業(yè)的支付業(yè)務(wù)、存款業(yè)務(wù)和貸款業(yè)務(wù)都受到了不同程度的挑戰(zhàn)。本文主要分析在互聯(lián)網(wǎng)金融蓬勃發(fā)展的大背景下,通過(guò)對(duì)2006-2015年傳統(tǒng)銀行業(yè)(以中國(guó)工商銀行為例子)每股收益數(shù)據(jù)的變動(dòng)進(jìn)行對(duì)比研究,挖掘中國(guó)工商銀行每股收益數(shù)據(jù)變動(dòng)背后的原因,并提出了在新常態(tài)金融背景下傳統(tǒng)銀行業(yè)與互聯(lián)網(wǎng)金融交互融合發(fā)展的對(duì)策建議,期望能夠加速實(shí)現(xiàn)傳統(tǒng)銀行業(yè)與互聯(lián)網(wǎng)金融“線上線下金融網(wǎng)”的新型金融管理模式。

關(guān)鍵詞:互聯(lián)網(wǎng)金融;傳統(tǒng)銀行業(yè);每股收益;“線上線下金融網(wǎng)”模式

0引言

僅僅5年的時(shí)間互聯(lián)網(wǎng)金融行業(yè)的迅速崛起,它給傳統(tǒng)銀行業(yè)指明了我國(guó)金融行業(yè)未來(lái)發(fā)展的新方向。互聯(lián)網(wǎng)金融的崛起對(duì)傳統(tǒng)金融業(yè)產(chǎn)生突破性的作用,研究2006-2015年互聯(lián)網(wǎng)金融對(duì)傳統(tǒng)銀行業(yè)每股收益數(shù)據(jù)變動(dòng)的影Ⅱ向,能從根本上分析互聯(lián)網(wǎng)的優(yōu)勢(shì)與傳統(tǒng)銀行業(yè)的劣勢(shì),并建議傳統(tǒng)銀行業(yè)與互聯(lián)網(wǎng)金融行業(yè)揚(yáng)長(zhǎng)避短、整合資源,實(shí)現(xiàn)“線上線下金融網(wǎng)”的新型金融管理模式。

1互聯(lián)網(wǎng)金融簡(jiǎn)介

互聯(lián)網(wǎng)金融是互聯(lián)網(wǎng)被民眾高效、安全利用起來(lái)之后,為適應(yīng)新的資金借貸需求而與金融業(yè)相結(jié)合產(chǎn)生的新型業(yè)務(wù)模式。互聯(lián)網(wǎng)金融將會(huì)刺激傳統(tǒng)銀行業(yè)認(rèn)識(shí)到自身不足,根據(jù)客戶需要改變經(jīng)營(yíng)業(yè)務(wù)模式,優(yōu)化金融市場(chǎng)利率結(jié)構(gòu),加速與互聯(lián)網(wǎng)金融行業(yè)的積極融合。

2互聯(lián)網(wǎng)金融對(duì)中國(guó)工商銀行每股收益變化的影響

傳統(tǒng)銀行業(yè)網(wǎng)上銀行在2001年就已經(jīng)發(fā)展成熟,比互聯(lián)網(wǎng)金融早成熟了15年之久。但是隨著2013年互聯(lián)網(wǎng)金融爆炸式的發(fā)展,傳統(tǒng)銀行業(yè)的支付業(yè)務(wù),融資業(yè)務(wù)以及貸款業(yè)務(wù)都受到了不同程度的沖擊。

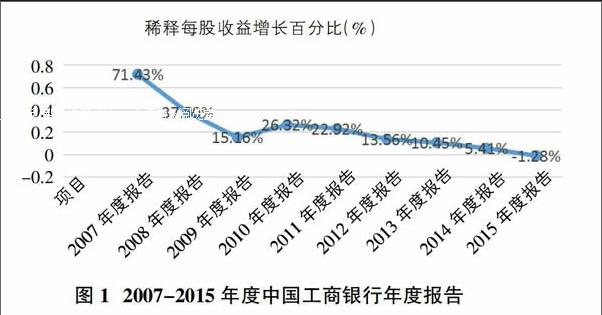

根據(jù)圖1,可以清楚地得出2007-2015年中國(guó)工商銀行稀釋每股收益增長(zhǎng)百分比在持續(xù)下滑的結(jié)論。2014年稀釋每股收益才增長(zhǎng)了5.41%,而2014年中國(guó)通貨膨脹率是2%,相比之下2014年增長(zhǎng)率太低了。2015年稀釋每股收益增長(zhǎng)率為負(fù)數(shù),小于上年稀釋每股收益,2015年中國(guó)工商銀行業(yè)務(wù)可以完全確定是呈下降趨勢(shì)。由此可推測(cè),2014-2015年傳統(tǒng)銀行業(yè)業(yè)績(jī)下滑和2013年互聯(lián)網(wǎng)金融蓬勃發(fā)展有一定的關(guān)聯(lián)。

3互聯(lián)網(wǎng)金融影響傳統(tǒng)銀行每股收益變化的原因

3.1互聯(lián)網(wǎng)金融支付簡(jiǎn)便

互聯(lián)網(wǎng)金融已經(jīng)發(fā)達(dá)到出門只需帶一部手機(jī),現(xiàn)金、銀行卡隨著互聯(lián)網(wǎng)金融的極速發(fā)展將會(huì)慢慢變成非必需品。銀行推出的閃付業(yè)務(wù)雖然很方便,但是還需帶銀行卡。除此之外,余額寶和銀行卡一樣可以零存零取、隨時(shí)轉(zhuǎn)賬,更有誘惑力的是活期利息遠(yuǎn)高于銀行活期利息。基于這些原因人們,尤其是“新中產(chǎn)”更傾向于使用余額寶,而不是銀行卡。

3.2互聯(lián)網(wǎng)金融利率由市場(chǎng)決定

雖然互聯(lián)網(wǎng)金融對(duì)傳統(tǒng)銀行業(yè)各種業(yè)務(wù)產(chǎn)生分流,但是很大程度上促進(jìn)了我國(guó)市場(chǎng)化利率的進(jìn)程。2013年6月13日,余額寶存款業(yè)務(wù)以比銀行更高收益的優(yōu)勢(shì)獲得新中產(chǎn)的青睞,躍居中國(guó)基金第一位。

由圖2可知,2013年-2016年中國(guó)工商銀行年化收益率是0.35%,而余額寶活期存款利率遠(yuǎn)遠(yuǎn)高于工商銀行的活期存款利率。雖然余額寶活期存款利率呈下降趨勢(shì),但是最低的利率2.79%也是工商銀行的活期存款利率0.35%的8倍,最高的利率4.76%達(dá)到活期存款利率的14倍。余額寶活期存款利率更接近完全市場(chǎng)利率,利息完全由市場(chǎng)決定,減少人為控制,更能有效的利用資金,讓市場(chǎng)自己發(fā)揮優(yōu)勝劣汰作用,達(dá)到完美競(jìng)爭(zhēng)市場(chǎng)的目的。而傳統(tǒng)銀行利率一般由國(guó)家政策和中國(guó)人民銀行左右,大部分考慮的是政府的利益,因此活期存款利率大大低于互聯(lián)網(wǎng)金融。

3.3互聯(lián)網(wǎng)金融支持小額貸款

據(jù)統(tǒng)計(jì),2014年末我國(guó)中小微企業(yè)占比超過(guò)了99%,對(duì)GDP貢獻(xiàn)率超過(guò)了50%,并提供城鎮(zhèn)就業(yè)崗位比例大約是80%(邵慧,2015),但是小微企業(yè)貸款余額僅占企業(yè)貸款的30.4%。可以明顯看出小微企業(yè)在傳統(tǒng)銀行業(yè)貸款金額與小微企業(yè)對(duì)GDP、就業(yè)等的貢獻(xiàn)不成正比。

隨著各地政府、高等學(xué)府大力鼓勵(lì)創(chuàng)業(yè),小微企業(yè)如雨后春筍一般快速成立。中國(guó)傳統(tǒng)銀行業(yè)容易形成壟斷,貸款利率高、有門檻限制、手續(xù)繁瑣,一般不貸款給初創(chuàng)階段和小微企業(yè)。對(duì)于這些企業(yè)最大的問(wèn)題就是資金問(wèn)題,中國(guó)傳統(tǒng)銀行并不能為這些初創(chuàng)企業(yè)提供充足的資金,所以互聯(lián)網(wǎng)金融成了這些初創(chuàng)小微企業(yè)融資的重要渠道。

2013年P(guān)2P借貸行業(yè)成功交易才1058億,僅僅經(jīng)過(guò)三年時(shí)間2016年P(guān)2P借貸行業(yè)成功交易暴漲接近18486億,高于2013年P(guān)2P借貸行業(yè)成功交易的18倍。“大眾創(chuàng)業(yè)、萬(wàn)眾創(chuàng)新”政策對(duì)近兩年P(guān)2P借貸行業(yè)交易快速增長(zhǎng)起了積極的推動(dòng)作用,小微初創(chuàng)企業(yè)需要大量資金,P2P借貸網(wǎng)上平臺(tái)能提供傳統(tǒng)銀行業(yè)不能提供的低門檻、手續(xù)簡(jiǎn)便的充足資金。

本文選取的是2011-2016年P(guān)2P網(wǎng)貸平均綜合年利率和中國(guó)工商銀行1年貸款利率的對(duì)比。從圖3兩者對(duì)比圖中發(fā)現(xiàn)P2P網(wǎng)貸平均綜合年利率正在趨近中國(guó)工商銀行1年貸款利率。中國(guó)工商銀行雖然目前貸款利率低于P2P網(wǎng)貸,但是由于它傾向于政府利益,且資金實(shí)力雄厚,不會(huì)降低貸款入門標(biāo)準(zhǔn),這就將大部分小微企業(yè)阻擋在貸款的門外。而我國(guó)小微企業(yè)占全國(guó)企業(yè)的80%左右,這些小微企業(yè)把目光轉(zhuǎn)向網(wǎng)貸,隨著更多的企業(yè)進(jìn)入網(wǎng)貸平臺(tái)、法律的逐漸完善,網(wǎng)貸平臺(tái)將很快會(huì)呈現(xiàn)出較高的透明度,更接近完全競(jìng)爭(zhēng)市場(chǎng)。

4傳統(tǒng)銀行業(yè)應(yīng)對(duì)措施

新生態(tài)金融最終是互聯(lián)網(wǎng)金融或傳統(tǒng)銀行的相互融合,傳統(tǒng)銀行業(yè)對(duì)于互聯(lián)網(wǎng)金融來(lái)說(shuō)也是不可或缺的,互聯(lián)網(wǎng)金融與傳統(tǒng)銀行業(yè)也是密不可分的。目前的第三方支付仍然需要依附銀行卡支付,不能脫離傳統(tǒng)銀行而獨(dú)立存在:此外中國(guó)人民銀行依然掌控調(diào)控經(jīng)濟(jì),發(fā)行貨幣等的國(guó)家財(cái)政功能,其他銀行寬廣深厚的金融實(shí)力與深入人心的良好信譽(yù)也還牢牢地印刻在國(guó)民心中。endprint

4.1市場(chǎng)決定利率

由于大部分考慮的是宏觀經(jīng)濟(jì)的利益的原因,傳統(tǒng)銀行利率很大程度上受控于國(guó)家政策和經(jīng)濟(jì),過(guò)于死板。傳統(tǒng)銀行業(yè)可以適當(dāng)放寬利率,制定一套與市場(chǎng)利率波動(dòng)相同的自有利率表,根據(jù)市場(chǎng)利率的波動(dòng)決定本身的存款、貸款利率,傳統(tǒng)銀行業(yè)將成為推動(dòng)我國(guó)經(jīng)濟(jì)向完全競(jìng)爭(zhēng)市場(chǎng)邁進(jìn)的主要驅(qū)動(dòng)力。

4.2與互聯(lián)網(wǎng)金融合作

在現(xiàn)有經(jīng)濟(jì)形勢(shì)下,傳統(tǒng)銀行中容易受到各種條件的制約。傳統(tǒng)銀行業(yè)依據(jù)國(guó)家政策和自身經(jīng)濟(jì)利益的需求,很容易忽視金融弱勢(shì)群體,導(dǎo)致了這部分金融弱勢(shì)群體在金融方面的資源需求不能得到滿足。隨著互聯(lián)網(wǎng)金融的出現(xiàn),有效地利用互聯(lián)網(wǎng)技術(shù),使得金融資源不受任何地域差異的限制,更加容易滿足不同群體所需要的金融服務(wù)。互聯(lián)網(wǎng)金融的出現(xiàn)增強(qiáng)傳統(tǒng)金融市場(chǎng)的競(jìng)爭(zhēng)力,提高了金融行業(yè)整體的效率。傳統(tǒng)銀行業(yè)應(yīng)該與互聯(lián)網(wǎng)金融加強(qiáng)合作,就如淘寶和蘇寧建立“0+0”線上線下合作一樣,建立起金融業(yè)的“線上線下金融網(wǎng)”模式。傳統(tǒng)銀行業(yè)的地域優(yōu)勢(shì)和互聯(lián)網(wǎng)金融無(wú)地域優(yōu)勢(shì)結(jié)合起來(lái),更大發(fā)揮資金有效增值作用。

此外,聯(lián)合起來(lái)的“線上線下金融網(wǎng)”模式可以加強(qiáng)貸款人信用評(píng)估,對(duì)于信用較低的貸款人,計(jì)入“線上線下金融網(wǎng)”貸款人黑名單,可以減少貸款資金的壞賬問(wèn)題。傳統(tǒng)銀行業(yè)才能與互聯(lián)網(wǎng)金融共同高效率的利用資金,讓市場(chǎng)自己發(fā)揮優(yōu)勝劣汰作用,達(dá)到完美金融競(jìng)爭(zhēng)市場(chǎng)的目的。

4.3增加對(duì)小微中企業(yè)的貸款

應(yīng)該創(chuàng)新貸款管理模式,促進(jìn)初創(chuàng)階段和小微企業(yè)的貸款。我國(guó)傳統(tǒng)銀行業(yè)應(yīng)該放寬小微企業(yè)的貸款標(biāo)準(zhǔn),降低門檻限制、簡(jiǎn)化手續(xù)、適當(dāng)給以小微企業(yè)優(yōu)惠的貸款利率。隨著網(wǎng)貸平臺(tái)的極速發(fā)展,網(wǎng)貸已經(jīng)適合小微中企業(yè)的融資需求。傳統(tǒng)銀行相對(duì)網(wǎng)貸平臺(tái)提供的貸款金額仍然相對(duì)較少,傳統(tǒng)銀行除了在自身辦理小額貸款外,也可以在網(wǎng)貸平臺(tái)上推出自己的類似P2P的融資平臺(tái)。傳統(tǒng)銀行不僅有自身雄厚的流動(dòng)資金作為支撐,還有貸款人私人賬戶信用評(píng)價(jià)指標(biāo)作為評(píng)判標(biāo)準(zhǔn),資金周轉(zhuǎn)與資金回收將會(huì)更大程度地得到保證,這些獨(dú)特優(yōu)勢(shì)將會(huì)對(duì)投資者是極具誘惑力的。

5結(jié)語(yǔ)

在新常態(tài)經(jīng)濟(jì)下,傳統(tǒng)銀行業(yè)與互聯(lián)網(wǎng)金融兩者相輔相成,缺一不可。互聯(lián)網(wǎng)金融的快速發(fā)展對(duì)于傳統(tǒng)銀行來(lái)說(shuō)是一個(gè)新里程碑的起點(diǎn),盡管互聯(lián)網(wǎng)金融給傳統(tǒng)銀行業(yè)各種業(yè)務(wù)帶來(lái)了史無(wú)前例的挑戰(zhàn),但是只有傳統(tǒng)的銀行業(yè)的“凹”點(diǎn)和互聯(lián)網(wǎng)金融“凸”點(diǎn)相結(jié)合,才能更好地完善我國(guó)金融體系,才能實(shí)現(xiàn)金融市場(chǎng)上的互利共贏,才能給予國(guó)民更好的金融體驗(yàn)。政府應(yīng)當(dāng)更好地支持互聯(lián)網(wǎng)金融與傳統(tǒng)銀行業(yè)的共同發(fā)展,促進(jìn)兩者充分發(fā)揮互聯(lián)網(wǎng)金融與傳統(tǒng)銀行業(yè)龐大的信息資源優(yōu)勢(shì),探索出一種新常態(tài)下傳統(tǒng)銀行業(yè)與互聯(lián)網(wǎng)金融交互融合的新型金融市場(chǎng)管理模式。endprint