人民幣匯率變動影響因素實證分析

【摘要】本文從中國統計年鑒中選取并整理2000~2016年的數據,以人民幣匯率變動為被解釋變量,通過建立多元線性回歸模型分析了GDP增加量、中美利差、通貨膨脹率、外匯儲備等因素對匯率影響的顯著程度,得出外匯儲備對人民幣匯率波動具有顯著影響的結論,并對如何維持匯率穩定促進人民幣國際化發展提出建議。

【關鍵詞】人民幣國際化 人民幣匯率 多元線性回歸模型 影響因素

2016年10月1日,人民幣正式加入國際貨幣基金組織“SDRs”貨幣籃子,超越日元與英鎊,緊隨美元和歐元,成為其中第三大儲備貨幣,這是人民幣國際化的一個重要里程碑。匯率是聯系國內外經濟的紐帶,在國際貿易中起著重要的杠桿調節作用,人民幣匯率是否穩定更是關系到我國經濟和金融的發展趨勢。人民幣匯率過高會導致中國對外資吸引力下降,使我國面臨通貨膨脹壓力,商品出口壓力增大,阻礙我國經濟的持續增長;人民幣匯率過低同樣不利,過低的匯率水平將阻礙我國的經濟的升級。因此,研究影響我國匯率變動的因素對穩定匯率、促進人民幣國際化進程和經濟發展具有現實意義。

一、相關實證分析文獻綜述

楊雪峰(2012)利用TARC模型和一籃子貨幣模型實證研究了人民幣匯率的形成機制,得出人民幣匯率交易價格的市場化程度偏低和人民幣匯率依舊是釘住美元進行調節的結論;雷穎慧(2013)從定性和定量綜合集成的途徑,構建匯率影響因素實證分析模型,得出進出口差額是影響人民幣匯率的主要因素的結論;郭瑩瑩(2014)通過構建最優馬爾科夫區制轉換模型,研究分析同一類型因素中影響匯率變動的主要變量,得出國際市場利率和國內通貨膨脹是短期因素中影響我國匯率變動的主要變量,長期因素中貨幣供給、貿易條件和外匯儲備影響匯率變動的主要變量;李靜(2015)以1999~2013年年度數據為基礎,通過建立多元線性回歸模型分析了人民幣匯率與GDP增長率、通過膨脹率增長率、進出口差額增長率、貨幣供應量增長率的關系;江建明(2016)通過Lasso方法,分別選擇出GDP增長率和進出口差額增長率兩種因素進行分析,得出GDP和進出口增長率相對其他因素而言對人民幣匯率的影響最大。李厚澤(2017)根據VAR模型以及VEC模型,對我國人民幣匯率沖擊最大的因素和各因素在長短期內對其的影響時間和影響程度,得出通貨膨脹率差異、中美利差、外匯儲備、外商直接投資這四個因素均為人民幣匯率的影響因素,并且存在著長期穩定的均衡關系。

綜上所述,國內學者采用了不同的方法對人民幣匯率變動影響因素進行實證分析,鑒于筆者目前知識水平能力的限制和數據的可得性,在美聯儲加息和人民幣國際化兩大背景之下,結合購買力平價理論、利率平價理論等主流匯率決定理論,本文篩選了7個可量化的經濟變量作為解釋變量來研究其對被解釋變量人民幣匯率的影響。

二、人民幣匯率影響因素的實證分析

(一)變量數據選取

本文使用的數據均來自中國國家統計局《中國統計年鑒2017》,數據時間跨度2000~2016年。本次實證分析的被解釋變量為人民幣匯率(年平均價),所選取的解釋變量主要有:GDP增加量(%)、CPI指數(%)、中美利差(%)、通貨膨脹率(%)、外匯儲備(億美元)、)進出口貿易差額(億美元)、貨幣供應量同比增長率(%),其中中美利差是中國貸款一年期利率與美國貸款一年期利率的差額。

(二)預分析

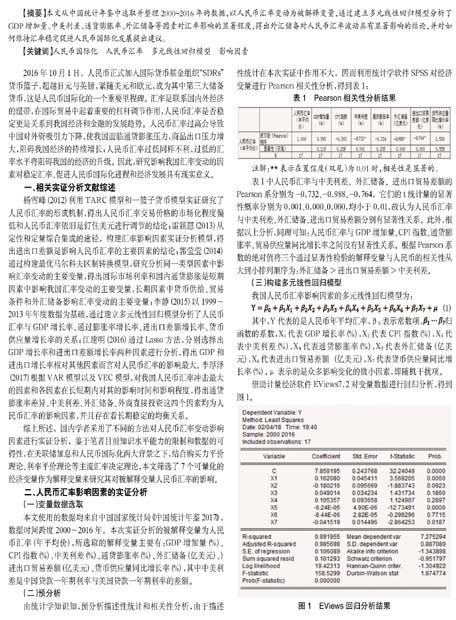

由統計學知識知,預分析描述性統計和相關性分析,由于描述性統計在本次實證中作用不大,因而利用統計學軟件SPSS對經濟變量進行Pearson相關性分析,得到表1:

注解:**表示在置信度(雙尾)為0.01時,相關性是顯著的。

表1中人民幣匯率與中美利差、外匯儲備、進出口貿易差額的Pearson系分別為-0.732、-0.988、-0.764,它們的t統計量的顯著性概率分別為0.001、0.000、0.000,均小于0.01,故認為人民幣匯率與中美利差、外匯儲備、進出口貿易差額分別有顯著性關系。此外,根據以上分析,同理可知:人民幣匯率與GDP增加量、CPI指數、通貨膨脹率、貿易供應量同比增長率之間沒有顯著性關系。根據Pearson系數的絕對值將三個通過顯著性檢驗的解釋變量與人民幣的相關性從大到小排列順序為:外匯儲備>進出口貿易差額>中美利差。

(三)構建多元線性回歸模型

我國人民幣匯率影響因素的多元線性回歸模型為:

■(1)

其中,Y代表的是人民幣年平均匯率,β0表示常數項,■歸函數的系數,X1代表GDP增長率(%),X2代表CPI指數(%),X3代表中美利差(%),X4代表通貨膨脹率(%),X5代表外匯儲備(億美元),X6代表進出口貿易差額(億美元),X7代表貨幣供應量同比增長率(%),μ表示的是眾多影響變化的微小因素,即隨機干擾項。

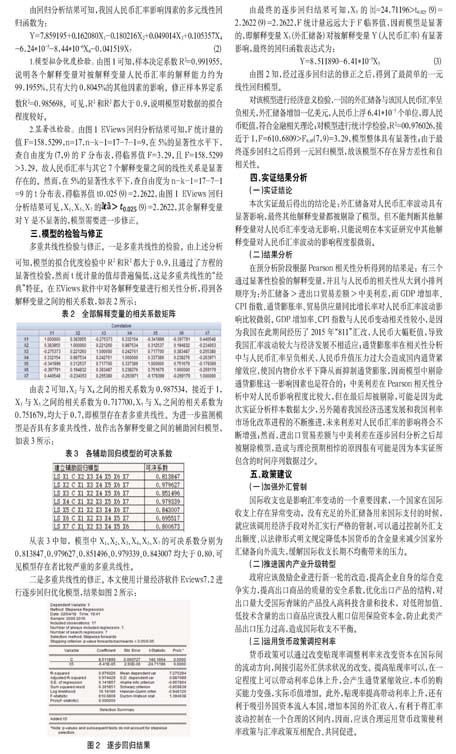

借助計量經濟軟件EViews7.2對變量數據進行回歸分析,得到圖1。

由回歸分析結果可知,我國人民幣匯率影響因素的多元線性回歸函數為:

Y=7.859195+0.162080X1-0.180216X2+0.049014X3+0.105357X4 -6.24*10-5-8.44*10-6X6-0.041519X7 (2)

1.模型擬合優度檢驗。由圖1可知,樣本決定系數R2=0.991955,說明各個解釋變量對被解釋變量人民幣匯率的解釋能力約為99.1955%,只有大約0.8045%的其他因素的影響。修正樣本界定系數■2=0.985698。可見,R2和■2都大于0.9,說明模型對數據的擬合程度較好。

2.顯著性檢驗。由圖1 EViews回歸分析結果可知,F統計量的值F=158.5299,n=17,n-k-1=17-7-1=9,在5%的顯著性水平下,查自由度為(7,9)的F分布表,得臨界值F=3.29,且F=158.5299 >3.29,故人民幣匯率與其它7個解釋變量之間的線性關系是顯著存在的。然而,在5%的顯著性水平下,查自由度為n-k-1=17-7-1 =9的t分布表,得臨界值t0.025(9)=2.2622,由圖1 EViews回歸分析結果可見,X1、X5、X7的■(9)=2.2622,其余解釋變量對Y是不顯著的,模型需要進一步修正。

三、模型的檢驗與修正

多重共線性檢驗與修正。一是多重共線性的檢驗。由上述分析可知,模型的擬合優度檢驗中R2和■2都大于0.9,且通過了方程的顯著性檢驗,然而t統計量的值卻普遍偏低,這是多重共線性的“經典”特征。在EViews軟件中對各解釋變量進行相關性分析,得到各解釋變量之間的相關系數,如表2所示:

由表2可知,X2與X4之間的相關系數為0.987534,接近于1,X3與X5之間的相關系數為0.717700,X5與X6之間的相關系數為0.751679,均大于0.7,即模型存在者多重共線性。為進一步監測模型是否具有多重共線性,故作出各解釋變量之間的輔助回歸模型,如表3所示:

從表3中知,模型中X1、X2、X3、X4、X5、X7的可決系數分別為0.813847、0.979627、0.851496、0.979339、0.843007均大于0.80.可見模型存在者比較嚴重的多重共線性。

二是多重共線性的修正。本文使用計量經濟軟件Eviews7.2進行逐步回歸優化模型,結果如圖2所示:

由最終的逐步回歸結果可知,X5的|t|=24.71196>t0.025(9)= 2.2622(9)=2.2622,F統計量遠遠大于F臨界值,因而模型是顯著的,即解釋變量X5(外匯儲備)對被解釋變量Y(人民幣匯率)有顯著影響,最終的回歸函數表達式為:

Y=8.511890-6.41*10-5X5 (3)

由圖2知,經過逐步回歸法的修正之后,得到了最簡單的一元線性回歸模型。

對該模型進行經濟意義檢驗,一國的外匯儲備與該國人民幣匯率呈負相關,外匯儲備增加一億美元,人民幣上浮6.41*10-5個單位,即人民幣貶值,符合金融相關理論;對模型進行統計學檢驗,R2=00.976026,接近于1,F=610.6809>F0.05(7,9)=3.29,模型整體具有顯著性;由于最終逐步回歸之后得到一元回歸模型,故該模型不存在異方差性和自相關性。

四、實證結果分析

(一)實證結論

本次實證最后得出的結論是:外匯儲備對人民幣匯率波動具有顯著影響,最終其他解釋變量都被剔除了模型。但不能判斷其他解釋變量對人民幣匯率變動無影響,只能說明在本實證研究中其他解釋變量對人民幣匯率波動的影響程度很微弱。

(二)結果分析

在預分析階段根據Pearson相關性分析得到的結果是:有三個通過顯著性檢驗的解釋變量,并且與人民幣的相關性從大到小排列順序為:外匯儲備>進出口貿易差額>中美利差,而GDP增加率、CPI指數、通貨膨脹率、貿易供應量同比增長率對人民幣匯率波動影響比較微弱。GDP增加率、CPI指數與人民幣變動相關性較小,是因為我國在此期間經歷了2015年“811”匯改,人民幣大幅貶值,導致我國匯率波動較大與經濟發展不相適應;通貨膨脹率在相關性分析中與人民幣匯率呈負相關,人民幣升值壓力過大會造成國內通貨緊縮效應,使國內物價水平下降從而抑制通貨膨脹,因而模型中剔除通貨膨脹這一影響因素也是符合的;中美利差在Pearson相關性分析中對人民幣影響程度比較大,但在最后卻被剔除,可能是因為此次實證分析樣本數據太少,另外隨著我國經濟迅速發展和我國利率市場化改革進程的不斷推進,未來利差對人民幣匯率的影響將會不斷增強;然而,進出口貿易差額與中美利差在逐步回歸分析之后卻被剔除模型,造成與理論預期相悖的原因很有可能是因為本實證所包含的時間序列數據過少。

五、政策建議

(一)加強外匯管制

國際收支也是影響匯率變動的一個重要因素,一個國家在國際收支上存在異常變動,沒有充足的外匯儲備用來國際支付的時候,就應該調用經濟手段對外匯實行嚴格的管制,可以通過控制外匯支出額度、以法律形式明文規定降低本國貨幣的含金量來減少國家外匯儲備向外流失,緩解國際收支長期不均衡帶來的壓力。

(二)推進國內產業升級轉型

政府應該鼓勵企業進行新一輪的改造,提高企業自身的綜合競爭實力,提高出口商品的質量的安全系數,優化出口產品的結構,對出口量大受國際青睞的產品投入高科技含量和技術,對低附加值、低技術含量的出口商品應該投入粗口信用保險資本金,防止此類產品出口壓力過高,造成國際收支不平衡。

(三)運用貨幣政策調控利率

貨幣政策可以通過改變貼現率調整利率來改變資本在國際間的流動方向,間接引起外匯供求狀況的改變。提高貼現率可以,在一定程度上可以帶動利率總體上升,會產生通貨緊縮效應,本幣的購買能力變強,實際幣值增加。此外,貼現率提高帶動利率上升,還有利于吸引外國資本流入本國,增加本國的外匯收入,有利于將匯率波動控制在一個合理的區間內,因而,應該合理運用貨幣政策使利率政策與匯率政策互相配合、共同促進。

參考文獻

[1]陶長琪.計量經濟學[M].江蘇:南京大學出版社,2017:84-94.

[2]王令菲.人民幣匯率的決定因素及其走勢分析[J].商業經濟,2014(18):1-3.

[3]李靜.基于多元回歸模型的人民幣匯率的影響因素分析[J].統計與管理,2016(01):65-67.

[4]李玉.基于多元回歸的人民幣匯率影響機制實證分析[J].時代金融,2016(33):16-17.

[5]胡藝鴿.經濟新常態下我國人民幣匯率影響因素實證分析[J].國際商務財會,2016(12):85-88.

作者簡介:廖子貞(1998-),女,湖南農業大學經濟學院2015級本科生,研究方向:金融學。