大股東減持標準的國際借鑒及啟示

摘" "要:我國股票市場中大股東違規減持股份的現象屢見不鮮,嚴重干擾了正常的交易秩序,也損害了中小股東的權益,因此應進一步加大大股東減持法律的執行力度。同時,應剖析成熟資本市場的科學做法,吸取發達國家在大股東合規減持方面的經驗并加以落實。首先,逐步梳理我國資本市場減持方面存在的問題。其次,對比國際成熟資本市場對于大股東減持的限制以及違規減持的處罰條例,發現我國上市公司股份減持制度仍然存在信息披露機制不健全、違規減持的懲處機制不完善、證監會缺少立法權限、限售股解禁方式單一等問題。最后基于上述問題,建議政府進一步完善減持預披露制度,加大對于違規減持行為的處罰力度,增加限售股解禁方式,協同不同立法機構對違規減持行為進行共同監管,以提振投資者的信心。

關鍵詞:大股東減持;減持標準;國際借鑒;證券監管;啟示;建議

中圖分類號:F840.67" " " "文獻標志碼:A" " " 文章編號:1673-291X(2024)11-0071-06

一、 我國資本市場減持方面存在的問題

(一)減持規模逐年擴大,違反披露義務較多

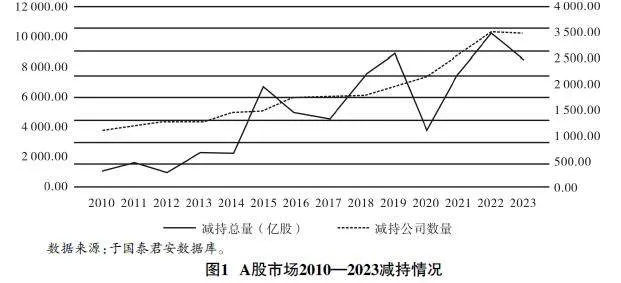

從2010—2023年A股股東減持情況來看,在2016年、2017年、2020年以及2023年國家出臺關于大股東減持限制政策的四年,減持總量相較于其各自前一年度的數據相對有所回落,但總的來說依然保持波動型上升的趨勢。就A股市場上市公司總體數量來看,上市公司于2023年年末首破5 000家,總體量正接近我國GDP總量,由此,減持公司的數量也是逐年攀升。

根據2017年證監會對于上市公司大股東、董監高減持股份的規定第8條,上市公司大股東計劃通過證券交易所集中競價交易減持股份,應當在首次賣出的15 個交易日前預先披露減持計劃。上市公司大股東減持計劃的內容應當包括但不限于擬減持股份的數量、來源、減持時間、方式、價格區間、減持原因[1]。

在大股東違規減持方面,違反披露義務是最普遍的減持違規行為,占比超過50%。該違規行為占比較高的原因是許多違規行為,如超比例減持、違反自愿承諾均與違反披露義務存在競合。此外,超比例減持更是歷來的監管重點,對于持股5%以上股東未能立刻停止減持累計達到上限的,都是違規減持的重災區。

(二)違規減持形形色色,花式規避法條約束

1.蓄意“超比例”違規減持。《證券法》第36條第2款規定,上市公司持有5%以上股份的股東、實際控制人、董事、監事、高級管理人員,以及其他持有發行人首次公開發行前發行的股份或上市公司向特定對象發行股份的股東,轉讓其持有的股份,不得違反持有期限、賣出時間、賣出數量、賣出方式、信息披露等規定。

而2014年6月30日至2015年1月6日,威華股份大股東累計違規減持股份達7.43%;2017年9月,津膜科技持股5%以上股東華益科技,超比例違規減持2.13億元;2023年9月5—6日,“我樂家居”大股東及其一致行動人,將持有超過5%股票全部減持,違規成交金額1.07億元,違法所得1 653萬元等[2]。

2.“破發”“破凈”“不分紅”減持。2023年8月27日,證監會發布關于進一步規范股份減持行為的明確要求。按照最新要求,上市公司存在破發、破凈情形,或者最近三年未進行現金分紅、累計現金分紅金額低于最近三年年均凈利潤30%的,控股股東、實際控制人不得通過二級市場減持本公司股份[3]。

而2023年8月25日,東方時尚公司收盤價格為6.96元/股,經測算存在股價破發情形。而8月28日,東方時尚大股東在已明確知曉相關要求的情況下,仍通過大宗交易減持公司股份。8月30日,東方時尚發布公告稱,控股股東東方時尚投資于8月28日通過大宗交易減持公司股份340萬股,占公司總股本比例0.47%,違反了中國證監會關于進一步規范股份減持行為的相關要求[2]。

3.“離婚式減持”。大股東通過離婚解散清算或法人組織終止、公司分立等形式,曲解大股東減持額度以規避減持限制。例如,2016年9月,昆侖萬維上市未滿兩年,實控人周亞輝與其妻子李瓊離婚,按照財產分割約定將昆侖萬維的2.07億股出讓于李瓊。截至2017年年末,李瓊持有公司18%股份,但此后頻繁減持。通過炒作概念,公司股價在2023年5月5日攀至頂峰,達70.66元/股。在股價處于高位之際,李瓊仍大筆減持。

據統計自上市以來,周亞輝與其前妻李瓊合計減持近1.5億股,對應市值高達38.95億元。截至2023年7月19日,李瓊持有上市公司的股份僅剩余8.06%。股價層面,截至9月12日收盤,昆侖萬維報32.93元/股,距離最高點已下跌超53%。

4.借助轉融通“繞道減持”。通過轉融通出借股份將持股比例降到5%以下的形式,實現“螞蟻搬家”式違規變相減持。2023年3月21日,隆基綠能披露股東參與轉融通證券出借業務暨權益變動,高瓴資本旗下公司HHLR以其持有的隆基綠能6 448.46萬股、占比0.85%的流通股,參與轉融通證券出借業務,出借后HHLR持股隆基綠能股份數量下降至3.79億股。

截至一季度末,HHLR持股數為3.68億股,持股比例下降至4.85%。到了三季度,HHLR增持了987.56萬股,期末持股數為3.77億股,持股比例4.98%,在HHLR借出證券之前,持股占流通股比重是5.85%。HHLR利用轉融通期間持股比例低于5%時,大約減持了隆基綠能總股本0.87%股份。由于HHLR第二季度持股數量未發生變化,減持可能發生在三季度,但具體減持價格、金額等信息,外界目前均不得而知。

2023年5月31日,云從科技(688327.SH)公告稱,其持股6.63%的股東佳都科技(600728.SH)通過大宗交易減持0.81579%,并在轉融通過程中借出相同份額,使其持股下降至4.99999%,“不再是公司持股5%以上的股東。”云從科技2023年三季報顯示,佳都科技的持股比例減少至3%,通過轉融通將其持股“巧合地”降至5%的信披紅線下,然后在未信披的情況下,進行了股份減持。

5.“窗口期”減持。《上海證券交易所上市公司自律監管指引》第10條規定,上市公司董事、監事和高級管理人員在季度報告、業績報告公告前10日內期間不得買賣本公司股份,違規的構成窗口期違規交易。

威帝股份于2023年6月3日披露陳振華的減持計劃,其打算通過大宗交易方式減持2%。陳振華于7月4日減持了0.818%,7月7—10日又減持了1.182%,成交金額合計4 404.56萬元。但威帝股份的2023年半年度業績預虧公告的披露時間是2023年7月15日,以上買賣公司股票的行為違反了《上海證券交易所上市公司自律監管指引第8號—股份變動管理》第10條“上市公司董事、監事和高級管理人員在下列期間不得買賣本公司股份:(二)公司季度報告、業績預告、業績快報公告前10日內”的規定,構成窗口期違規交易。

(三)處罰力度輕微

2023年9月5日至9月6日“我樂家居”股東減持7.11%,違規套現3.58億元,僅處罰回購4 200股,罰金4 948.49萬元;2023年8月28日“東方時尚”股東違規減持340萬股涉及金額2 203.2萬元,但監管當局考慮到相關減持方已將對應股份數回購,所以只做了警告處理卻沒有跟進追究,一定程度上助長了大股東抬高股價出貨后以低價購回的“變相減持”之風。

(四)限制法規不甚完整,監管部門存在立法權局限

根據《立法法》第80條和《證券法》第179條第1項規定,證監會在法律和國務院的行政法規、決定、命令已有規定的情況下,有制定執行性的規章和規則的權力。而證監會出臺的《減持規定》和《若干規定》都只是規范性文件。對于股份轉讓類的限制,除《公司法》第141條和《證券法》第86條、第98條外,法律上并沒有其他的規定。上述法律規定限制的情形并不能包含系列減持限制規定的內容[4]。魏頎瑤認為,證監會在法律授權上缺失權限,且對于實踐中違規減持案例的處罰力度,尚未設立刑事處罰措施,依然達不到拳拳到肉的功力。

相較于SEC要求大股東、高管、關聯方必須首先披露詳細的財報以及拋售數額后對其進行嚴格審核,通過之后方可減持的規定,中國股市里不僅有了先斬后奏的特權,而且規避處罰的方式顯然也是形形色色。而國際金融法律更傾向于用嚴苛的條文約束大股東違規減持事件,而中國金融法律往往偏好書面警示,卻鮮少對罰金數量與監禁時長予以警示。

(五)限售股解禁方式單一

限售股主要有股權分置改革前的國有股、法人股;新股上市發起人、董監高的限售股;大股東及收購人限售股。首發存量發行可以增加二級市場流通股的數量, 有利于緩解限售股集中減持對市場造成的沖擊。近年來,我國市場解禁市值占市場總市值比重不斷提高。尤其首發限售、定向限售大幅度增加股票供給,如市場資金緊張、政策收緊,解禁對市場壓力徒生。我國限售股解禁減持的方式較為單一,且多為法定限售股解禁, 缺乏靈活性[5]。目前僅針對解禁時限或數量轉讓有所規定,對解禁渠道、方式上未有更多的突破路徑。

綜上,大股東減持法律制度尚有不足,限制類措施亟待完善。有關部門需要考量市場違規減持多樣化現象,需要通過結構性監管、多部門協作從而共同支持減持行為先披露再執行的市場交易,達到大股東減持操作標準化、國際化的目的,以維護中小投資者的權益,并進一步提高市場交易效率。

二、中美兩國減持交易體系比較分析

(一)減持監管主體及執法制度比較

中國證監會是隸屬于國務院的直屬機構,享有規則的制定權,對全國的證券以及期貨市場進行統一監管,以維護資本市場的有效運行。但據《行政處罰法》規定,對于違反證券管理秩序的行為,規章只能在法律、行政法規規定的給予行政處罰的行為、種類和幅度的范圍內作出具體規定,尚未制定法律、行政法規的,規章只能設定警告或者3萬元以下的罰款。此外,SEC有幾十部規范證券市場的法律,而中國規范證券市場的法律及行政法規加起來只有8部,何況其中很多的規定尚有重復[6]。

相較之下,中國證監會的行政執法手段在創新能力以及路徑支持上依舊有很多欠缺之處,無論是完備的案例基礎還是違規行為處罰的范例要素均與國外證券監管在機制上有著較大的差距。SEC規則的制定和執行,都基本是以法院為中心,而中國在人大及其常務委員會制定法則的大前提下,可以考慮遵照英國判例法的形成路徑,探究實際操作上的創新機制,賦予證監會更多的權力,使立法的靈活性、有效性得以提升。

因此,國外證券監管市場因其嚴謹、高效的執法路徑,為進一步完善我們的行政執法制度,提供了諸多開拓性的思路。長遠來看,對國外證監會執法制度的深入研究有助于我們建立平穩有效的資本市場。

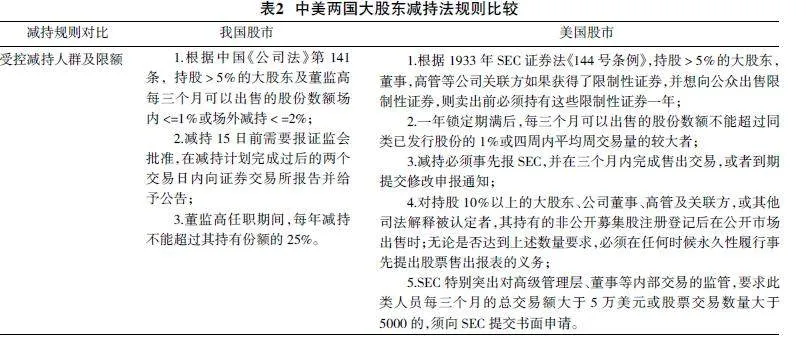

(二)大股東減持法規細則比較

相比之下,美國股市一直采用從嚴治理的政策限制大股東的減持行為。大股東遵守慢走和披露程序,只有審核通過之后方能減持。而A股市場大股東則是先減持,后報備。以《144號條例》為例,對大股東、高管,關聯方做出詳細規定,拋售前必須公布證券發行方最新信息,必須編寫定期財務報表,進行提前報備。此外,美國股市每違規一次罰款10萬美元,嚴重者面臨5年監禁;反之A股市場通常都以警告、通報批評作為處罰手段,嚴重者處以3萬—10萬元罰款。

根據《上市公司股東、董監高減持股份的若干規定》,證券交易所視情節輕重采取書面警示等監管措施和通報批評、公開譴責等紀律處分措施,對“清倉式”減持套現的股東,這樣的規定顯然沒有威懾作用。股東明知將會面臨巨額罰款的情況下仍然堅持減持行為,說明僅用行政處罰和民事處罰的方式不足以對股東形成威懾力。相關部門應盡快建立統一的認定和處罰標準,對違規信息披露行為的規制以及對股東違規減持形成震懾。

(三)美國資本市場處罰力度

美國資本市場從刑事責任方面規定,責任主體面臨刑事指控,最高可處監禁;從行政責任方面規定,SEC對違規主體提起行政訴訟,如禁止市場準入;從民事責任方面規定,鼓勵投資者要求其賠償損失;從破產倒閉方面規定,對有嚴重影響的直致公司破產倒閉四個維度嚴刑峻法懲戒市場違規行為。

美國資本市場的處罰力度也相較中國資本市場嚴格,如2001年安然財務造假,公司被罰款5億美元,CEO判刑24年罰款4 500萬美元,創始人罰款1 200萬美元,財務被罰款50萬美元并對投資者賠償71.4億美元;特斯拉的馬斯克僅僅發了一條可能誤導投資者的推特,直接被罰款4 000萬美元;2021年12月17日摩根大通證券有限責任公司因其員工通過非正規渠道信息披露,被SEC處以1.25億美元罰款,等等。

(四)美國限售股解禁

美國限售股解禁遵循“分步慢走”“嚴格披露”程序,對限售解禁信息方面,對大股東內部信息掌控的監管更為嚴格。在美股市場,限售股減持規則比較靈活,并且相對更具市場化。根據SEC的規定,上市公司的現任或前任主要股東、高管及其他控股人等需要在規定的時間內宣布并執行減持計劃。通常情況下,減持計劃需要提前宣布,以便市場有足夠的時間來適應和反應。而在A股市場,限售股減持規則較為嚴格。根據中國證監會的規定,上市公司限售股解禁后需要在規定的時間內按照一定比例減持。減持計劃在解禁前已經確定,股東需要在解禁日之后的規定時間內減持,且減持的方式和數量都受到嚴格限制。

美國股市和我國股市在限售股減持規則的具體執行上也存在差異。在美股市場中,減持可以由股東自主選擇時間和方式,可以通過市場交易或者公開出售的方式減持。而在A股市場,減持計劃的時間和方式都需要提前設定,而且減持數量和頻率都受到限制。

總體來說,美股市場限售解禁種類更多,除法定限售外,還有市場化程度與市場契合需求的約定限售,在首發股份簽署即協議約定,將解禁方式、期限等固定成協議。限售股轉讓路徑貫穿了IPO的整個進程,在對解禁問題上處理方式更成熟,更能體現市場需求。

三、啟示與建議

(一)完善減持預披露制度

在經濟低迷的大環境之下,我國大股東違規減持的行為更多體現了市場下行周期的突出性問題。在蕭條的股市環境里,大股東違規減持的行為體現了資本投機逐利的心理。參照1929年經歷了股市危機后,SEC為規范上市公司大股東的減持行為形成的《144號條例》,要求大股東、公司高管、董事等關聯方在賣出限制性證券時必須遵守分步驟和披露程序,自此美股違規減持數量大幅削減。

信息預披露制度將會是收緊我國大股東隨意減持的一劑良藥,我國應參考成熟資本市場減持預披露制度的做法,在法律層面以明文規定的形式嚴格要求大股東在減持前需滿足信息先行公告的規則以及合規減持的必要條件,將信息披露行為作為剛性要求具象化、規范化,從而極大程度遏制大股東“先減持后披露”“變相減持”的行為,降低大股東違規減持所帶來的風險。

(二)加大對于違規減持行為的處罰力度

我國目前對于大股東違規減持的處罰措施依然不夠嚴厲,對于東方時尚一案大股東蓄意以低價回購的方式變相減持股票,監管機構的處罰力度亟待加大。新頒布的《證監會進一步規范股份減持行為》已明確,證監會需要提升規則效力層級,細化相關責任條款,加大對違規減持行為的打擊力度。筆者認為,違規處罰應以建立更有效的市場為導向,以維護交易秩序公平為標桿,以對違規減持的投機者起到震懾作用為目的,從而規定相關的限制條約。相關監管機構需要堅決打擊違規減持行為,及時嚴肅處理超比例減持、未披露減持、規避限制減持等行為,完善監管體系,掃清法律監管盲區,綜合運用行政監管措施,暢通不同層級、領域監管連接點,夯實其刑事、行政、民事責任以致自律措施或者限制交易等多種手段嚴懲違規主體,在資本市場傳遞“違規減持有人管”“違規減持必受重罰”明確信號,讓違法違規者有明顯“痛感”,有力提振投資信心,以維護資本市場有序運行。

(三)增加限售股解禁方式

政府應該適當放寬對部分股東的減持及鎖定限制,增加市場的靈活性及流動性。在20世紀70年代初高通脹的背景之下,《144條例》通過逐步完善對于股票轉售限制的法條,給擴張性貨幣政策新增添一個“蓄水池”,適當開放轉售注冊豁免的口子,從而一步步規范股票市場的資券融通,體現了條例對于減持規定的相機抉擇[8]。

自我國收緊上市通道、延緩IPO放量以來,我國再融資渠道也持續收縮。滬深交易所指出,適當收緊上市公司再融資,優化再融資監管安排,是充分考慮當前市場承受能力,統籌一二級市場平衡而采取的具體措施,與同期發布的進一步規范股份減持行為等政策措施的內在精神保持一致。相關安排將有利于提升上市公司質量,促進上市公司專注企業經營,改善市值。此外,我國二級私募、中后期風投基金的封閉期一般在5年左右,所投企業上市后所持股份將面臨一年起步的鎖定期,再加上限售股解禁后面臨減持新規的限制,很有可能會發生短期內T+0頻繁減倉的情況[9]。因此,適時靈活創新限售解禁渠道、增加其解禁方式多樣性,促進限售股良性解禁迫在眉睫。

(四)協同完善監管體系建設

對于大股東減持的規則不應“一刀切”,而是應該在完善不同法律對信息披露共同監管的基礎上,對違規減持行為形成有效限制的作用。鑒于當前證券監管部門缺失部分立法權限,應當合理放權有關監管機構,致力于更貼近市場的精細化、扁平化監管舉措。不同層級不同部門要立足完善市場監管體系建設,強化監管政策的協同性、有效性和可操作性,既要防止出現監管漏洞,又要避免政策疊加造成不利影響。對與現行監管標準不一致、相互不銜接的制度規則,要抓緊修訂完善。另外,垂直管理部門要推進監管主體部門開展跨區域、跨層級的監管工作,著力打通數據壁壘,以跨部門、跨區域、跨層級數據互通共享支撐跨部門綜合監管,并參考英聯邦判例法的體系,結合跨部門綜合監管具體事項風險監測、協同執法等業務需求,明確信息共享的范圍、方式、程序要求等,有效整合監管資源,及時共享監管信息。

(五)壓實中介機構責任

不僅對上市公司提出要求,同樣要嚴格注冊制下中介機構的源頭法律責任,牢固樹立公眾公司意識,強化中介機構履行核查驗證、專業把關“看門人”執業規則的遵守。嚴明處罰標準,劃定違規紅線,厘清資本市場中介機構責任邊界,多維度推動中介機構歸位盡責,提升中介機構“看得懂”“能判斷”的執業能力,切實承擔起“守護人”角色,保持獨立性、堅守行業道德底線,規范治理信息披露質量,以維護市場經濟公正、公開精神。

綜上,通過系列政策實施,有關部門需要在保證政策連貫性的前提下嚴控監管執行力度并落地減持規定的組合拳。維護資本市場有效平穩運營道阻且長,然行則將至。

參考文獻:

[1]" "洪小敏,大股東減持、信息操縱與中小投資者保護[D].廈門:廈門大學,2017.

[2]" "張弛.半月內三家上市公司股東因違規減持被警示[N].金融時報,2023-09-21.

[3]" "陳嫻,詹超,陳公興. 重磅利好落地助力提振市場信心[N].新華日報,2023-08-29.

[4]" "魏欣瑤.上市公司股東減持行為法律規制研究[J].證券法苑,2019(1):431-462.

[5]" "朱慈蘊,周雪梅.新《證券法》下大股東減持行為的法律規制研究[G]//謝庚,徐明.多層次資本市場研究:2020年第2輯(總第4輯).北京:中國金融出版社,2020:97-115.

[6]" "董炯,覃舸.美國SEC執法制度及啟示[J].金融法苑,2005(8):97-106.

[7]" "王紅燕,仲麗慧,高君,等.當科創板遇到知識產權:核心技術及核心技術人員篇[J].中國發明與專利,2019(7):28-36,86.

[8]" "郭靂.美國股市“減持”規則的沿革和政策考量[J].證券法苑,2017(10):30-34.

[9]" "甘茂智.境外規范上市公司內部人減持的經驗及啟示[J].財務與會計,2020(2):54-57.

International Reference and Inspiration for the Reduction Standards of Major Shareholders

FANG Zhenyu, GAO Guangkuo

(College of Management, University of Shanghai for Science and Technology, Shanghai 200093, China)

Abstract: The phenomenon of major shareholders in China’s stock market repeatedly reducing their holdings in violation of regulations has severely disrupted normal trading order and harmed the rights of small and medium shareholders. Therefore, there is an urgent need to enhance the enforcement of laws regarding major shareholders’ reduction of holdings. China should analyze the mature practices in capital markets and learn from the experiences of developed countries like the United States in regulating the compliant reduction of holdings by major shareholders. Firstly, by gradually examining the current situation of irregular reductions in stock holdings in China’s stock market. Secondly, by comparing the restrictions on major shareholder reductions and penalty regulations for irregular reductions in mature capital markets like the United States, it is evident that China’s system for reducing shareholding in listed companies still faces issues such as incomplete information disclosure mechanisms, inadequate penalties for irregular reductions, lack of legislative authority in the Securities Regulatory Commission, and a single method for lifting restrictions on tradable shares. Lastly, based on the aforementioned issues, it is recommended that the government further improve the pre-disclosure system for share reduction, strengthen penalties for irregular reduction behaviors, diversify methods for lifting restrictions on tradable shares, and coordinate different legislative bodies to jointly regulate irregular reduction behaviors in order to restore investor confidence.

Key words: Reduction of holdings by major shareholders; Reduction criteria; International reference; Securities regulation; Inspiration; Proposal

[責任編輯" "白" "雪]