經濟總量、金融資本規模與財政赤字關系研究

杜欣懌

【摘 要】文章運用理論建模與實證分析相結合的方法討論了經濟總量與金融資本和財政赤字之間的關系。研究發現:在國有經濟比例、儲蓄率、稅率、金融機構資本回報率與金融機構存款回報率不變的情況下,經濟總量的主要決定性因素在于財政赤字,其影響程度遠大于其余因素;勞動報酬當前對經濟總量的貢獻為正,但從長遠來看,勞動報酬對經濟總量的影響會變為負;金融資本規模對經濟總量的影響是多個變量的綜合影響,金融資本規模對經濟總量的影響可以為正也可以為負,與經濟發展狀況相關。

【關鍵詞】經濟總量;金融資本規模;財政赤字;理論研究

【中圖分類號】F224;F812.4;F124 【文獻標識碼】A 【文章編號】1674-0688(2018)02-0027-03

0 引言

在過去30多年中,中國經濟始終保持著高速增長,而如今面臨著經濟下行的局面。原因在于過去經濟的高速增長是以寬松的資本條件和大量的政府支出為支撐的。如今金融資本的邊際收益減少,相對的,使用金融資本的成本提高,政府支出連年擴大也使其陷入債務窘境之中,因此該模式不可持續已成必然。

要在新常態下促進經濟發展必然要求我們對經濟增長與金融和政府行為之間的關系進行新的思考,理清三者之間的相互關系,探索出一條可持續發展的路徑。反思政府行為與金融作用于經濟增長的機制容易發現,金融實質上是通過金融資本不斷發揮推動力的作用促進經濟增長,借此成為當代經濟的核心;政府則是通過扮演需求者的角色擴大需求拉動經濟增長,在經濟發展過程中扮演重要角色。因此,三者之間的關系可以描述為經濟增長、金融資本與政府支出之間的相互關系。

1 文獻綜述

1.1 經濟增長與政府支出

張明喜和陳志勇(2005)[1]通過實證研究發現,我國財政支出對經濟增長有明顯的促進作用,但目前財政支出力度不夠。付文林和沈坤榮(2006)[2]運用協整分析研究發現,實際經濟增長率與公共支出的GDP占比呈反向變動關系,地方性政府支出對經濟增長的作用較強。而劉俊英(2008)的研究則指出,政府支出結構中的不同組成部分對經濟增長的作用不一致,其中維持性支出對經濟增長有明顯的促退作用。

1.2 經濟增長與金融

國內對于經濟在增長與金融的關系研究成果較為豐富。相當一部分學者認為金融發展對經濟增長的貢獻作用顯著(陳剛等,2006[3];談儒勇,1999[4];周立和王子明,2002[5]),但同樣有學者(沈坤榮和張成,2004)[6]通過1978—1999年間29個省的面板數據得出金融發展與經濟增長之間的關系并不顯著的結論。但絕大多數的研究都是從實證角度出發,并且忽略了生產過程,難以從其結論探究經濟增長與金融發展之間的絕對關系如何。直到最近,一部分學者開始反思,金融對經濟增長的促進作用是否存在邊界。朱民(2009)[7]指出,虛擬經濟應當與實體經濟相適應,如果虛擬經濟過度膨脹,會給經濟增長帶來抑制作用。楊龍和胡曉珍(2011)[8]基于1995—2008年省級面板數據的協整檢驗發現,從整體上來說,金融發展對經濟增長有正的影響。李強和徐康寧(2013)[9]基于2000—2010年省級面板數據估計發現,金融發展對于經濟增長有正向的促進作用,但對于實體經濟的發展具有明顯的抑制作用,金融發展沒能夠發揮優化資源配置的作用。楊友才(2014)[10]基于1987—2009年省級面板數據的門檻面板模型進行實證研究發現,金融發展對于經濟增長的促進作用不僅存在門檻效應,即金融發展水平超過閾值時,就會發揮增長作用,且存在邊際效應遞減的趨勢。張亦春和王國強[11]基于1992—2012年省級面板數據的雙門檻模型進行實證研究表明,金融發展水平存在雙閾值,即金融發展水平過高和過低都會抑制經濟增長。田菁(2017)[12]從銀行部門與股票市場兩個方面對2003—2014年省級面板數據進行了再檢測發現,金融發展對經濟的促進作用存在規模限制,超過閾值對經濟增長不利。黃憲和黃彤彤(2017)[13]通過構建金融超發展這一概念揭示金融對于經濟增長的促進效應存在邊界。但并未指出該邊界的條件如何。

總體而言,就目前已有的研究成果來看,絕大多數的研究只是從單一變量的角度分析了政府支出與經濟增長或是金融發展與經濟增長之間的關系,且尚未形成令人信服的一致結論。目前,針對中國的研究往往是從實證研究的角度出發,不同的樣本之間或許存在區域性差異,并不能深入揭示三者之間的內在聯系。因此,本文試圖從GDP核算方法入手,建立GDP總量模型解釋三者之間的相互關系,彌補目前理論方面研究的不足。隨后采用實證方法對模型進行驗證,以增強模型的解釋力度。

2 模型設定

由于本文的研究目標是揭示經濟增長、金融資本和政府支出的相互關系,因此可以建立一個封閉的經濟體模型。

假設,某一封閉經濟體中存在4個部門:廠商、家庭、金融與政府,每個部門的行為如下。

廠商:期初向金融機構融入資本,并在生產期結束后歸還本息;期初向家庭部門購買勞動,并在生產期末向家庭部門支付勞動報酬,向家庭部門與政府部門分配凈利潤。

金融部門:期初向廠商提供資本,并在期末收回本息;期末應家庭部門所求向家庭部門支付部分本息,并吸納家庭部門部分剩余資金。

家庭部門:擁有廠商的部分所有權;期初向廠商提供勞動L,期末獲取勞動報酬和廠商的部分凈利潤;期末向金融部門收回部分本息,并將當期獲取的現金的一部分用于消費,剩余的資金存入金融部門。

政府部門:擁有金融機構的全部所有權,擁有廠商部分所有權;期末向廠商購買,并根據廠商的銷售額征稅(假定稅僅有一種且稅率固定)。

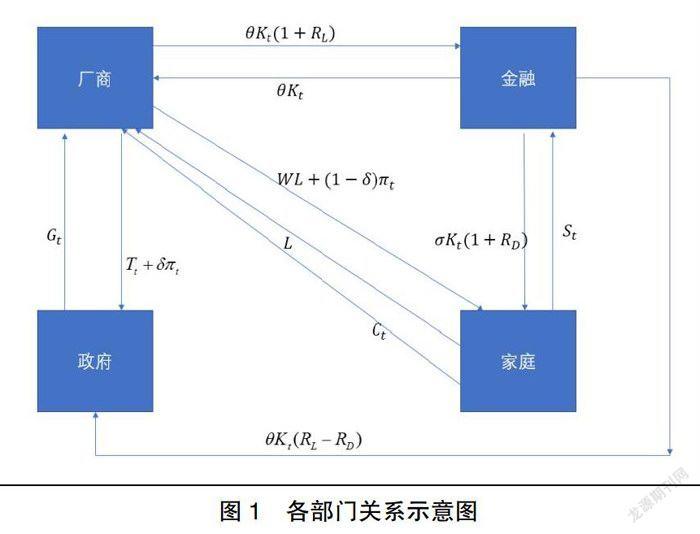

各個部門之間的關系如圖1所示。

圖1中,t表示稅率;Tt表示當期稅收金額;St表示當期儲蓄金額;Ct表示當期消費金額;

Ct表示當期政府支出金額;RL表示廠商的融資成本;W為工資率;δ表示政府持有廠商股權的比例;RD表示將資金存入金融部門的回報率;σ表示支取的本金占期初金融資本存量的比例;s表示儲蓄率。

那么在第t期,金融部門有金融資本為Kt,提供給廠商的資本為θKt,θ為融出資金占金融資本的比例。對于廠商來說有如下利潤函數:

πt=(Ct+Gt)(1-t)-WL-θKt(1+RL)(1)

對家庭部門來說,家庭部門有如下等式。

當期可消費金額:

Mt=WL+(1-δ)πt+σKt(1+RD)(2)

當期消費金額:

Ct=Mt(1-δ)(3)

對政府部門來說,有如下等式。

當期政府支出:

Gt=(Ct+Gt)t+δπt+θKt(RL+RD)+Xt(4)

當期稅收收入:

Tt=(Ct+Gt)t(5)

Xt表示當期財政收支差額,若為正,表示當期執行擴張的財政政策,反之則表示當期執行收縮的財政政策

假定廠商產出品的價格為1,則整個經濟社會的總產出(GDP)如下:

Y=Q=C+I+G=C+S+T(6)

I表示企業存貨投資。

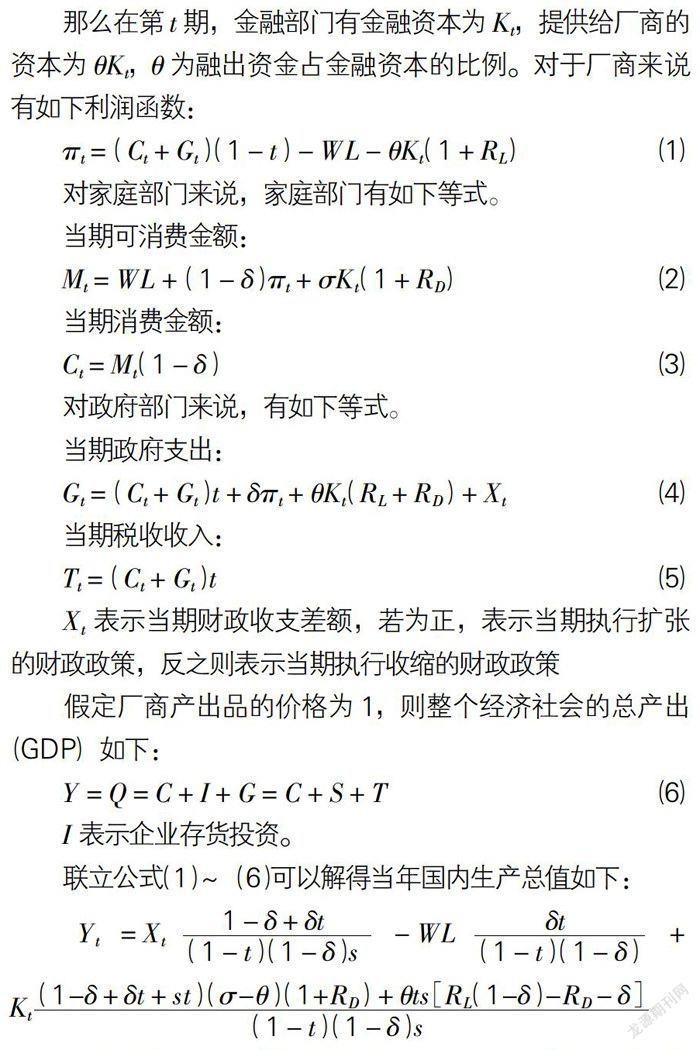

聯立公式(1)~(6)可以解得當年國內生產總值如下:

該公式描述的是當期的經濟總量與金融資本規模、財政赤字和勞動報酬的數量關系式。通過上式可以發現,赤字政策對于經濟總量的影響能力不是始終固定的,而是與δ、s、t有關。通過對這3個變量求偏導數可以發現:該系數對δ的偏導數始終大于零(在t<1條件下成立),表示國有經濟比重越大,財政赤字對經濟總量的作用效果越明顯;該系數對s的偏導數恒為負,表示居民儲蓄率增大會削弱財政赤字對經濟總量的促進的效果;該系數對t的偏導數恒為正,表示提高稅率對于擴張性財政政策的效果有促進作用。得出上述結論的原因在于家庭部門消費與政府部門消費的效率不同。由于家庭部門需要將一部分收入作為儲蓄,其邊際消費傾向為1-s,而政府部門則不存在儲蓄問題,在執行擴張性財政政策的情況下,政府部門的邊際消費傾向為1。

勞動報酬對于經濟總量的作用為負數,且其作用效果不固定,同樣與δ、t有關。通過對這3個變量求偏導數可以發現:該系數對t和δ的偏導數恒為正(在t<1條件下成立),表示國有經濟比重越大,稅率越高,勞動報酬對經濟總量的負作用越明顯。原因在于:政府部門當期支出主要來自3個部分,稅收、國有企業利潤和舉債。δ越大,政府獲得的國有企業利潤越大,勞動報酬的負影響也相應地放大了;同理,政府稅收收入越高,但稅收表達式中的勞動報酬的負影響也會被放大。

金融資本對經濟總量的影響方向不確定,與δ、s、t、RL、RD 5個變量有關,因此對該系數求偏導數并不能得出有用的結論,但從該系數的形式可以判斷,金融資本對經濟總量的影響方向與研究區域有關。由于各個地區的經濟發展階段存在差異,具體的經濟環境也存在差異,因此在某些區域可能會出現金融資本對經濟總量影響為負的情況。

3 實證分析

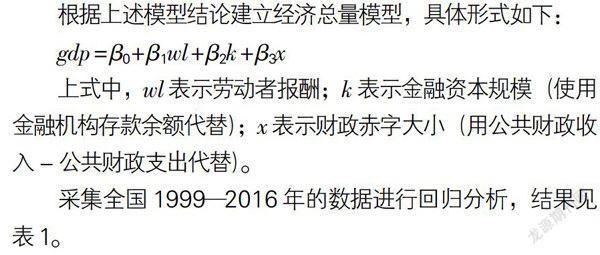

根據上述模型結論建立經濟總量模型,具體形式如下:

gdp=β0+β1wl+β2k+β3x

上式中,wl表示勞動者報酬;k表示金融資本規模(使用金融機構存款余額代替);x表示財政赤字大小(用公共財政收入-公共財政支出代替)。

采集全國1999—2016年的數據進行回歸分析,結果見表1。

由于序列之間不存在多重共線性及序列相關性問題,且經過ADF檢驗發現所有序列均為二階單整序列,協整檢驗通過,表明序列之間存在長期的協整關系,因此直接回歸的結果見表1。

通過上述回歸結果顯示,所有變量均顯著,通過檢驗結果顯示,該模型不存在其他問題。可以驗證理論建模與實際情況并無重大出入。

但是回歸結果顯示,勞動報酬對經濟總量的影響為正,這與模型的結論有些出入。原因在于:在理論模型中,廠商將利潤完全分配,勞動報酬對家庭部門的當期消費沒有任何影響。此時,家庭部門當期可消費金額與勞動報酬無關,而當期政府支出則與勞動報酬負相關,因此從總體來看,勞動報酬與經濟總量呈現負相關的狀態。而現實生活中,廠商并沒有將利潤全部進行分配,因此導致勞動報酬對于家庭部門的當期可消費金額存在影響。如果廠商沒有將利潤完全分配,甚至于不分配利潤,那么家庭部門的當期可消費金額就會與勞動報酬正相關,而政府部門的支出總額會與勞動報酬負相關。因此從總體來看,勞動報酬可能會對經濟增長產生正向作用。

從系數大小來看,財政赤字確實對經濟總量的貢獻最大,因此短期內政府采用擴張的財政政策的方式刺激經濟總量增長是合理的。從長期來看,政府的過度支出需要舉債進行,但政府并沒有相應的收入可用于還債,因此陷入借新債還舊債的循環之中。長此以往,不僅政府的債務負擔會累計上升,還會增加貨幣投放量,引起通貨膨脹。

勞動報酬對經濟增長的貢獻排第二。雖然現階段仍然對經濟總量產生促進作用,但隨著廠商業務逐步走向成熟,廠商更多的會以“現金牛”的方式分配利潤,隨著利潤留存的程度降低,勞動報酬對經濟總量的貢獻率會逐步下降,直至如模型推導的那樣變為負數。因此,提高勞動報酬在短期內會促進經濟總量增長,但長期來看,卻會對經濟總量產生不利影響,因此在提高勞動報酬促進經濟增長時需要關注全社會范圍內廠商的利潤分配狀態。

最小的是金融資本對經濟增長的貢獻。這是因為金融資本的貢獻大小由許多變量決定。這些變量對經濟總量的影響并非單方向的,而是與其他變量的大小有關,因此無法確定這些變量的最優解是多少。但可以看出,這些變量在很大程度上受到經濟發展階段與區域性特征的影響。因此,可以通過測算這些變量的實際值來考察金融資本對經濟增長的貢獻大小。

同時還可以發現,金融資本與勞動報酬對經濟總量的加總影響約占財政赤字影響能力的20%,因此,目前的經濟增長絕大部分是靠擴張性財政政策拉動的。

4 結論與建議

通過以上論述可以看出,經濟總量、金融資本與財政赤字之間存在復雜的函數關系,因此單純從實證角度考察變量之間的相互關系是有失偏頗的。所得出的實證關系在選取的數據年份或者對數據處理方式不同的情況下,結論可能會截然不同。這也就解釋了為何之前學者的研究結論眾說紛紜。

因此,有政策建議如下。

(1)地方政府在決定推動經濟增長的政策之前,要先考察當地的國有經濟占國民經濟的比重、儲蓄率、稅率、稅收政策、金融機構的資本收益率及金融機構的回報率等因素確定當前經濟運行狀態,根據不同的狀態制定政策。

(2)雖然短期內政府擴大財政赤字有助于提高當地經濟總量,但過度使用財政赤字刺激經濟會導致政府債臺高筑,沒有能力穩定未來經濟。執行擴張性財政政策,實質上是政府透支金融資源并對其進行配置,政府支出擴大甚至有可能造成金融部門資金配置功能的弱化。

(3)短期內,政府可以使用提高勞動報酬的方式刺激經濟增長。但從長期來看,提升勞動報酬會使得以后的經濟增長變得困難。

參 考 文 獻

[1]張明喜,陳志勇.促進我國經濟增長的最優財政支出規模研究[J].財貿經濟,2005(10):41-45.

[2]付文林,沈坤榮.中國公共支出的規模與結構及其增長效應[J].經濟科學,2006(1):20-29.

[3]陳剛,尹希果,潘楊.中國的金融發展、分稅制改革與經濟增長[J].金融研究,2006(2):99-109.

[4]談儒勇.中國金融發展和經濟增長關系的實證研究[J].經濟研究,1999.

[5]周立,王子明.中國各地區金融發展與經濟增長實證分析:1978—2000[J].金融研究,2002(10).

[6]沈坤榮,張成.金融發展與中國經濟增長——基于跨地區動態數據的實證研究[J].管理世界,2004(7):15-21.

[7]朱民.危機挑戰政府——全球金融危機中的政府救市措施批判[J].國際金融研究,2009(2).

[8]楊龍,胡曉珍.金融發展規模、效率改善與經濟增長[J].經濟科學,2011(1):38-48.

[9]李強,徐康寧.資源稟賦、資源消費與經濟增長[J].產業經濟研究,2013(4).

[10]楊友才.金融發展與經濟增長——基于我國金融發展門檻變量的分析[J].金融研究,2014(2):59-71.

[11]張亦春,王國強.金融發展與實體經濟增長非均衡關系研究——基于雙門檻回歸實證分析[J].當代財經,2015(6):45-54.

[12]田菁.金融發展是否促進了經濟增長?——基于2003—2014年省級面板數據的再檢測[J].財經問題研究,2017(6).

[13]黃憲,黃彤彤.論中國的“金融超發展”[J].金融研究,2017(2).