類借殼上市模式及其效果研究

趙彥鋒 申香華

摘要:2016年9月修訂的《上市公司重大資產(chǎn)重組管理辦法》嚴(yán)格了借殼上市條件。部分企業(yè)創(chuàng)新性地設(shè)計(jì)交易模式,以規(guī)避監(jiān)管,實(shí)現(xiàn)配套融資。基于WAWJ案例,對(duì)類借殼上市模式及其成效進(jìn)行分析,主要結(jié)論如下:選擇上市方式是企業(yè)結(jié)合自身情況與監(jiān)管層博弈的結(jié)果,類借殼上市動(dòng)機(jī)包括配套融資、快速上市,以緩解融資約束;類借殼交易設(shè)計(jì)的核心是保持控制權(quán)不變,具體措施包括現(xiàn)金支付、部分收購(gòu)借殼方股權(quán)、以上市公司原大股東為定向增發(fā)對(duì)象等;借殼及類借殼上市雖然是成本較高的上市方式,但其具有快捷融資優(yōu)勢(shì),能給企業(yè)帶來(lái)聲譽(yù)并改善公司治理,從而提高重組績(jī)效。希望研究結(jié)果能為其他企業(yè)選擇上市方式提供借鑒,并為完善類借殼上市監(jiān)管提供借鑒。

關(guān)鍵詞:類借殼上市;控制權(quán);業(yè)績(jī)承諾;公司治理

0 引言

自2009年以來(lái),我國(guó)資本市場(chǎng)并購(gòu)交易數(shù)量、規(guī)模都在攀升,交易金額位于全球前列。在核準(zhǔn)制導(dǎo)致上市資格稀缺的背景下,

準(zhǔn)備上市的企業(yè)更是運(yùn)用并購(gòu)重組方式演化出多種交易方式登陸資本市場(chǎng)[1]。受直接上市政策限制及暫停引發(fā)的不確定性影響,2014年之后,借殼上市因短期收益高、制度約束小而受到不少企業(yè)青睞[2]。但該上市方式一方面需支付較高的殼成本,比如2017年殼資源價(jià)值達(dá)31億元[3],遠(yuǎn)超自身價(jià)值,透支重組后的業(yè)績(jī);另一方面大多殼公司持續(xù)經(jīng)營(yíng)能力存在問(wèn)題,遺留的高負(fù)債、業(yè)績(jī)虧損、法律糾紛不斷、違反交易規(guī)則等問(wèn)題會(huì)給借殼方留下大量不良資產(chǎn)[4]。與此同時(shí),為健全金融監(jiān)管體系,使金融更好地服務(wù)實(shí)體經(jīng)濟(jì),我國(guó)在鼓勵(lì)并購(gòu)重組的同時(shí)加強(qiáng)了借殼上市監(jiān)管,從將其審批條件提升為等同首次公開(kāi)募股(IPO)到2016年9月對(duì)《上市公司重大資產(chǎn)重組管理辦法》(以下簡(jiǎn)稱《重組管理辦法》)的修訂,在用“定量+定性”標(biāo)準(zhǔn)認(rèn)定借殼上市交易基礎(chǔ)上,一方面限制構(gòu)成借殼交易的部分資本運(yùn)作行為,如企業(yè)一旦被認(rèn)定為借殼,就不能同步進(jìn)行配套融資;另一方面加強(qiáng)后續(xù)監(jiān)管。高成本、嚴(yán)監(jiān)管使借殼上市優(yōu)勢(shì)降低,而通過(guò)設(shè)計(jì)方案、規(guī)避借殼,可在實(shí)現(xiàn)上市的同時(shí),不構(gòu)成借殼的重大資產(chǎn)重組,既簡(jiǎn)化審核程序,又能夠同步募集資金,達(dá)到與IPO直接融資一樣的效果。該交易方式被實(shí)務(wù)界稱為類借殼上市,理論界逐漸形成類借殼模式概念,即未達(dá)到《重組管理辦法》規(guī)定的借殼上市標(biāo)準(zhǔn),但是最終因重組使上市公司資產(chǎn)規(guī)模、業(yè)務(wù)構(gòu)成、實(shí)際控制人等發(fā)生根本改變的重組,交易過(guò)程和結(jié)果與借殼上市類似[5]。

在我國(guó)日益注重直接融資助力實(shí)體經(jīng)濟(jì)高質(zhì)量發(fā)展的背景下,

類借殼作為應(yīng)對(duì)監(jiān)管的新上市模式,

其實(shí)施方式、作用路徑及潛藏風(fēng)險(xiǎn)值得關(guān)注,本文借助WAWJ案例對(duì)此展開(kāi)討論。擬借殼方WAWJ連續(xù)3年?duì)I業(yè)收入和凈利潤(rùn)均未達(dá)到IPO的條件,而2016年的監(jiān)管辦法不允許構(gòu)成借殼上市的交易進(jìn)行配套融資,因此其理性選擇是規(guī)避借殼認(rèn)定,實(shí)施類借殼重組上市[6],實(shí)現(xiàn)直接融資。

與之前研究相比,本文可能的創(chuàng)新有3點(diǎn)。

一是豐富我國(guó)重組上市方式方面的文獻(xiàn)。現(xiàn)有對(duì)上市方式的研究集中于IPO與借殼上市,并且借殼上市方面的研究集中于會(huì)計(jì)處理、經(jīng)濟(jì)后果,而對(duì)類借殼上市交易模式及其成效研究不足。二是拓展對(duì)直接融資方式的研究。我國(guó)企業(yè)直接融資渠道有限,研究中的類借殼上市模式是重要的直接融資渠道。三是為擬上市企業(yè)選擇上市方式、監(jiān)管層完善監(jiān)管提供借鑒。案例公司重組方案及過(guò)程能為其他企業(yè)提供思路,同時(shí)為監(jiān)管層完善重組上市監(jiān)管及投資者挖掘企業(yè)價(jià)值提供線索。

1 文獻(xiàn)綜述

1.1 上市方式及其選擇

上市方式分為直接上市和間接上市,影響上市方式選擇的因素包括企業(yè)自身特征、資本市場(chǎng)環(huán)境及政府干預(yù)等。就企業(yè)自身特征而言,學(xué)者研究結(jié)論并不一致。Augusto和Sandro[7]基于美國(guó)的數(shù)據(jù)研究發(fā)現(xiàn),高增長(zhǎng)、高收益的企業(yè)更傾向于IPO方式,而效益差、未來(lái)盈利能力較弱的企業(yè)主要通過(guò)借殼上市。屈源育等[8]基于我國(guó)資本市場(chǎng)研究發(fā)現(xiàn),業(yè)績(jī)更好的企業(yè)會(huì)通過(guò)借殼上市緩解融資約束。就借殼時(shí)機(jī)看,鄧路和周寧[9]運(yùn)用山煤國(guó)際案例驗(yàn)證了借殼上市的擇時(shí)動(dòng)機(jī),即在價(jià)值被高估時(shí),借殼方會(huì)實(shí)施反向收購(gòu)(借殼上市),并且會(huì)尋找價(jià)值被低估的上市公司作為殼,以降低上市成本。陳冬等[10]基于政府干預(yù)視角研究了殼公司交易,提供了借殼上市中地方保護(hù)證據(jù),表現(xiàn)為處在地方保護(hù)力度更大地區(qū)的殼公司,被本地公司收購(gòu)的概率更高,交易中有更高的現(xiàn)金支付。與IPO上市相比,短期收益高、制度約束小等是借殼上市的優(yōu)勢(shì)。對(duì)我國(guó)部分企業(yè)而言,直接上市的核準(zhǔn)制條件苛刻,可能導(dǎo)致IPO“堰塞湖”,因此,為加快上市進(jìn)程、簡(jiǎn)化審核程序,它們會(huì)選擇借殼甚至以類借殼規(guī)避借殼。

1.2 借殼上市及其影響

借殼上市是非上市企業(yè)通過(guò)資產(chǎn)重組控股已上市企業(yè),從而實(shí)現(xiàn)上市的資本運(yùn)作方式,在香港地區(qū)被稱為“后門(mén)上市”。其一般流程包括:①取得殼公司控制權(quán);②殼公司通過(guò)定向增發(fā)反向收購(gòu)擬借殼方核心資產(chǎn),實(shí)現(xiàn)上市;③為與重組后業(yè)務(wù)匹配,變更公司名稱及證券簡(jiǎn)稱。學(xué)者對(duì)IPO和借殼上市2種上市方式的績(jī)效研究結(jié)論并不一致。屈源育等[8]發(fā)現(xiàn),與IPO企業(yè)相比,由于借殼企業(yè)資產(chǎn)質(zhì)量高,上市后業(yè)績(jī)表現(xiàn)也較好。黎文靖等[11]基于家族企業(yè),通過(guò)分析這2種上市方式的異質(zhì)性地方政策資源發(fā)現(xiàn),與借殼上市相比,地方政府會(huì)幫助直接上市企業(yè)獲取更多銀行貸款及政府補(bǔ)助,使其享有更低稅負(fù),進(jìn)而使資產(chǎn)報(bào)酬率更高。Borghese[12]指出,雙方戰(zhàn)略不匹配加大了并購(gòu)風(fēng)險(xiǎn),就借殼上市方式來(lái)說(shuō),由于行業(yè)差異及管理層背景差異等,雙方戰(zhàn)略差異加大,并購(gòu)風(fēng)險(xiǎn)源更多,從而引發(fā)多種風(fēng)險(xiǎn),如法律風(fēng)險(xiǎn)、財(cái)務(wù)風(fēng)險(xiǎn)、信息風(fēng)險(xiǎn)和整合風(fēng)險(xiǎn)等[1]。借殼上市中的高業(yè)績(jī)承諾導(dǎo)致超額商譽(yù)[13],加劇企業(yè)與外部利益相關(guān)者之間的信息不對(duì)稱[14],由此引發(fā)盈余管理[15]、利益輸送[16],危害企業(yè)未來(lái)發(fā)展;同時(shí),不同認(rèn)定結(jié)果會(huì)計(jì)處理方式的差異[17]也會(huì)影響重組后的業(yè)績(jī)[18]。部分研究表明,管制政策會(huì)導(dǎo)致殼溢價(jià)[19],而借殼預(yù)期是提高溢價(jià)的主要因素[20],直接影響借殼上市成本。

現(xiàn)有研究關(guān)注了上市方式選擇、借殼上市會(huì)計(jì)處理及其業(yè)績(jī)影響,成果雖然豐富,但與我國(guó)資本市場(chǎng)對(duì)類借殼方式實(shí)務(wù)需求相比,存在以下不足:①對(duì)上市方式選擇及借殼上市會(huì)計(jì)處理研究較多,對(duì)間接上市融資功能關(guān)注有限,導(dǎo)致“上市—融資”研究鏈條斷裂;②部分案例研究或經(jīng)驗(yàn)證據(jù)說(shuō)明了殼成本計(jì)量及其影響,而對(duì)類借殼上市方式、路徑及其影響研究缺乏,導(dǎo)致上市理論不足以解釋多樣化類借殼上市實(shí)踐。

2 案例公司類借殼上市過(guò)程

2.1 交易背景及主體

2.1.1 交易背景

自2016年以來(lái),國(guó)內(nèi)經(jīng)濟(jì)形勢(shì)不確定性增加。由于電子商務(wù)等線上業(yè)務(wù)的發(fā)展,傳統(tǒng)商業(yè)零售行業(yè)面臨前所未有的危機(jī),商業(yè)零售類上市公司原有的主營(yíng)業(yè)務(wù)盈利能力下滑。為進(jìn)一步拓寬并購(gòu)融資路徑,順應(yīng)市場(chǎng)化重組政策,企業(yè)需要積極尋求新的盈利增長(zhǎng)點(diǎn),推進(jìn)產(chǎn)業(yè)升級(jí)與轉(zhuǎn)型。

擬上市方WAWJ所屬房地產(chǎn)中介服務(wù)業(yè)與房地產(chǎn)行業(yè)的關(guān)系密不可分。近年來(lái),各地房?jī)r(jià)的高速增長(zhǎng)已引起各級(jí)政府和社會(huì)各界的關(guān)注。我國(guó)自2013年以來(lái)就開(kāi)始運(yùn)用行政、稅收、金融等方式遏制房?jī)r(jià)上漲,特別是2015年下半年,陸續(xù)出臺(tái)了限購(gòu)、限貸、限價(jià)和增加首付比例等相關(guān)政策,以穩(wěn)定房?jī)r(jià)和調(diào)控房地產(chǎn)市場(chǎng)。2017年10月,黨的十九大報(bào)告強(qiáng)調(diào)“房住不炒”,確定了我國(guó)房地產(chǎn)市場(chǎng)的基調(diào)。房地產(chǎn)產(chǎn)業(yè)政策的變化直接影響房地產(chǎn)中介服務(wù)行業(yè)的發(fā)展,尤其是上市方式,這是因?yàn)槲覈?guó)IPO具有典型政策導(dǎo)向[21]。

2.1.2 交易雙方概況

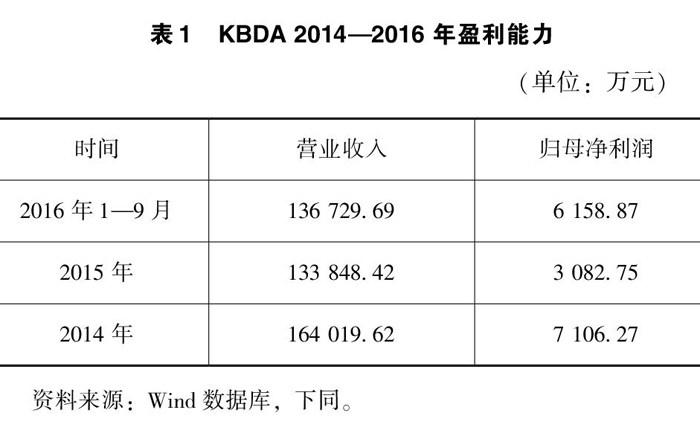

KMBHDL(集團(tuán))股份有限公司(下稱“KBDA”)成立于1959年,是新中國(guó)成立以來(lái)興建的第一批大型商業(yè)企業(yè)之一,1994年2月在深圳證券交易所掛牌交易,是云南省首批上市公司。KBDA自上市以來(lái),其實(shí)際控制人發(fā)生多次變更。2001年,自然人何某擔(dān)任KBDA董事長(zhǎng)。2006年,何某從國(guó)資手中接過(guò)公司實(shí)控人的大權(quán),對(duì)KBDA進(jìn)行了長(zhǎng)達(dá)10年的轉(zhuǎn)型。直到2015年,KBDA實(shí)際控制人由何某變更為謝某,后者直接加間接持有KBDA 27.88%的股權(quán)。該公司主營(yíng)商貿(mào),還涉及旅游、金融及房地產(chǎn)業(yè)。自2016年以來(lái),國(guó)內(nèi)經(jīng)濟(jì)增長(zhǎng)壓力加大。2014—2016年KBDA盈利能力情況見(jiàn)表1。

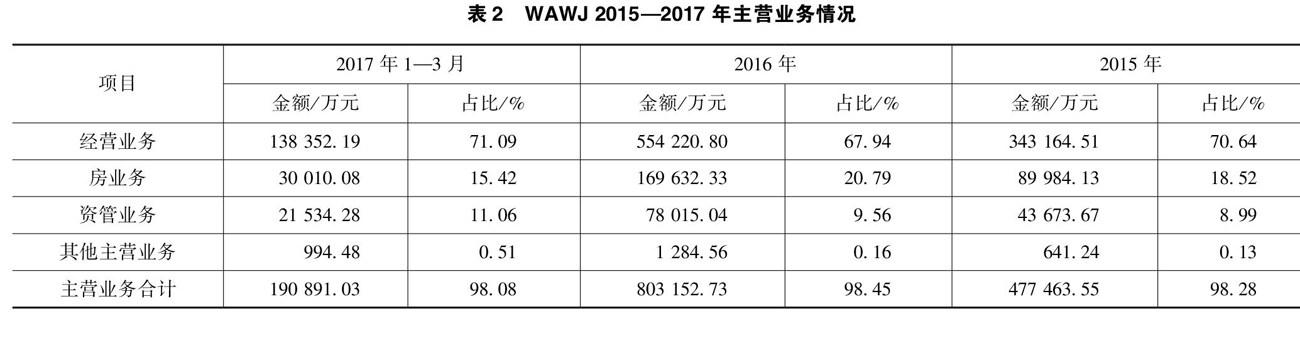

WAWJ成立于1998年,是國(guó)內(nèi)成立較早的全國(guó)連鎖型房地產(chǎn)中介之一,業(yè)務(wù)涉及代理銷售、電商渠道的新房業(yè)務(wù),以及房屋租賃等存量房業(yè)務(wù)。經(jīng)過(guò)近20年的發(fā)展,在企業(yè)領(lǐng)導(dǎo)層及廣大員工的共同努力下,WAWJ發(fā)展成為擁有1 500多個(gè)連鎖店面、30 000多名員工的全國(guó)知名的大型品牌中介企業(yè),成為行業(yè)發(fā)展的“領(lǐng)頭羊”。基于互聯(lián)網(wǎng)能力與線上平臺(tái),該公司通過(guò)布局大數(shù)據(jù)與AI(人工智能)等領(lǐng)域,以雄厚的數(shù)據(jù)資源極大地提升了客戶體驗(yàn)。WAWJ重大資產(chǎn)重組之前幾年的主營(yíng)業(yè)務(wù)情況見(jiàn)表2。

2.2 交易方案

最早披露的收購(gòu)預(yù)案顯示,WAWJ與上市公司KBDA的交易總價(jià)為61.82億元,包括KBDA發(fā)行股份對(duì)價(jià)43.82億元、現(xiàn)金對(duì)價(jià)18億元。為打消監(jiān)管機(jī)構(gòu)對(duì)WAWJ借殼上市的疑慮,雙方對(duì)方案進(jìn)行了調(diào)整,原交易方中自然人林某持有的WAWJ 9.56%的股權(quán)不再納入本次重組交易標(biāo)的。這樣一來(lái),上市公司KBDA收購(gòu)WAWJ的股權(quán)比例就由94%減至84.44%,交易價(jià)格也相應(yīng)由61.82億元降至55.31億元(另有6%股份為協(xié)議轉(zhuǎn)讓)

。

本次交易中,KBDA擬向劉某等7名自然人股東及其他9家機(jī)構(gòu)投資者發(fā)行股份及支付現(xiàn)金,購(gòu)買(mǎi)其合計(jì)持有的WAWJ 84.44%的股權(quán),合計(jì)支付對(duì)價(jià)553 146.01萬(wàn)元。其中,以發(fā)行股份的方式支付交易對(duì)價(jià)392 357.35萬(wàn)元,以現(xiàn)金方式支付交易對(duì)價(jià)160 788.66萬(wàn)元。

此外,擬同步非公開(kāi)發(fā)行少于2.34億股,募集資金16.6億元,募集對(duì)象包括控股股東。

2.3 類借殼上市過(guò)程

2017年2月26日,上市公司KBDA第八屆董事會(huì)第五十次會(huì)議審議通過(guò)本次重組相關(guān)議案。根據(jù)初始交易方案,標(biāo)的企業(yè)WAWJ的全部股權(quán)由上市公司KBDA分2批購(gòu)買(mǎi),第一批以現(xiàn)金購(gòu)買(mǎi)6%,第二批以股份、現(xiàn)金收購(gòu)剩余94%。此后該交易方案在深圳證券交易所問(wèn)詢后經(jīng)歷4次修改,主要是降低收購(gòu)股權(quán)比例及配套融資金額,最終于2017年10月12日獲批。交易完成后,KBDA持有標(biāo)的企業(yè)WAWJ 90.44%股權(quán),因此,標(biāo)的企業(yè)WAWJ成為上市公司KBDA的控股子公司,WAWJ通過(guò)本次交易實(shí)現(xiàn)類借殼上市。本次重組的重要時(shí)間節(jié)點(diǎn)見(jiàn)表3。

3 案例公司借殼上市模式

3.1 交易性質(zhì)認(rèn)定

在本次交易中,上市公司KBDA收購(gòu)WAWJ 84.44%的股權(quán),WAWJ經(jīng)審計(jì)的主要財(cái)務(wù)數(shù)據(jù)、交易作價(jià)與上市公司KBDA的財(cái)務(wù)數(shù)據(jù)比較見(jiàn)表4。

本次交易擬購(gòu)買(mǎi)標(biāo)的資產(chǎn)的金額占上市公司最近會(huì)計(jì)年度(2016年)經(jīng)審計(jì)的合并財(cái)務(wù)報(bào)表期末總資產(chǎn)、凈資產(chǎn)的比例均達(dá)50%以上,且標(biāo)的公司在最近1個(gè)會(huì)計(jì)年度(2016年)產(chǎn)生的營(yíng)業(yè)收入占上市公司同期經(jīng)審計(jì)的合并營(yíng)業(yè)收入比例達(dá)到50%以上。根據(jù)《重組管理辦法》第十二條,本次交易屬于重大資產(chǎn)重組,而不屬于借殼上市。

3.2 借殼交易模式

要規(guī)避借殼上市,只要未滿足《重組管理辦法》認(rèn)定的構(gòu)成借殼上市的2個(gè)條件之一即可[22]:一是上市公司的控制權(quán)在重組交易發(fā)生前后發(fā)生變更;二是購(gòu)買(mǎi)的資產(chǎn)總額占上市公司控制權(quán)未變更前一年總資產(chǎn)的比例達(dá)到100%以上。在保持控制權(quán)不變的操作中,可提高支付對(duì)價(jià)中的現(xiàn)金比例,降低標(biāo)的公司主要股東在重組后主體中的股權(quán)比例,維持上市公司原控股股東的控制權(quán)。更直接的方法是,收購(gòu)方股東分散標(biāo)的資產(chǎn)的股權(quán),避免標(biāo)的資產(chǎn)一股獨(dú)大引起上市公司控股權(quán)發(fā)生變更。

本次重組沒(méi)有被證監(jiān)會(huì)認(rèn)定為《重組管理辦法》界定的“借殼上市”,主要原因在于,本次交易前后,上市公司實(shí)際控制人沒(méi)有發(fā)生變更,均為謝某。實(shí)際上,本次收購(gòu)的資產(chǎn)為第三方持有資產(chǎn),并通過(guò)向原上市公司實(shí)際控制人定向增發(fā)鞏固控制權(quán)。本次交易具有以下重要特點(diǎn):為達(dá)到不借殼的目標(biāo),WAWJ和上市公司在股權(quán)結(jié)構(gòu)、募集資金、業(yè)績(jī)獎(jiǎng)勵(lì)等方面不斷妥協(xié),打消監(jiān)管部門(mén)對(duì)其規(guī)避借殼上市的疑慮。WAWJ通過(guò)分散股權(quán)、被收購(gòu)、更名,最終實(shí)現(xiàn)重大資產(chǎn)重組上市,公司所屬行業(yè)由零售業(yè)變更為房地產(chǎn)業(yè)。雙方為達(dá)成資產(chǎn)重組而規(guī)避借殼上市的具體調(diào)整事項(xiàng)見(jiàn)表5。

股權(quán)收購(gòu)方面,最先披露的收購(gòu)預(yù)案顯示,KBDA發(fā)行股份及支付現(xiàn)金購(gòu)買(mǎi)WAWJ 94%的股權(quán),按照這一交易預(yù)案,謝某在完成交易后雖然仍是上市公司的實(shí)際控制人,但其持有的股權(quán)將降至19.45%,而WAWJ所有原股東完成交易后將合計(jì)持有上市公司16.85%的股權(quán),與實(shí)際控制人謝某的持股比例僅差2.6%,持股比例接近會(huì)引起對(duì)其刻意分散股權(quán)、規(guī)避借殼上市的懷疑。為打消深圳證券交易所的疑慮,持股WAWJ 9.56%股權(quán)的林某決定退出此次交易。修訂后的交易預(yù)案顯示,謝某及其一致行動(dòng)人對(duì)KBDA的持股比例變?yōu)?0.07%,WAWJ原股東方合計(jì)持股14.15%,與KBDA實(shí)際控制人謝某持股比例相差約6個(gè)百分點(diǎn),進(jìn)一步加強(qiáng)了KBDA的控股地位,從而保證了實(shí)際控制人不變。

募集資金方面,根據(jù)最先披露的交易預(yù)案,KBDA擬通過(guò)定向增發(fā)(對(duì)象包括10名大股東)募集資金25億元,其中18.5億元用以支付收購(gòu)WAWJ的交易對(duì)價(jià),剩余6.5億元用于其他項(xiàng)目。證監(jiān)會(huì)對(duì)上市公司的過(guò)度融資監(jiān)管日趨嚴(yán)格。2017年2月,證監(jiān)會(huì)對(duì)非公開(kāi)發(fā)行的部分條文進(jìn)行修改,限定申請(qǐng)非公開(kāi)發(fā)行股票數(shù)量不得超過(guò)發(fā)行前總股本的20%。為避免在證監(jiān)會(huì)審慎重組方案時(shí)被否,最終交易方案取消了通過(guò)非公開(kāi)發(fā)行股份募集資金發(fā)展長(zhǎng)租公寓、房產(chǎn)綜合服務(wù)及智能管理平臺(tái)項(xiàng)目,募集資金全部用于支付收購(gòu)WAWJ的股權(quán)對(duì)價(jià)。

在WAWJ和KBDA的重大資產(chǎn)重組、規(guī)避借殼上市的操作中,采用的主要方式是保持控制權(quán)不變,包括增加原控制人股權(quán)、分散WAWJ股權(quán)、減少收購(gòu)比例、使用現(xiàn)金支付4種手段。通過(guò)保持控制權(quán)不變,可規(guī)避借殼上市的第一個(gè)條件,從而不構(gòu)成借殼上市,本次重大資產(chǎn)重組屬于類借殼上市,是典型的“蛇吞象”式交易[23]。從最終結(jié)果來(lái)看,除未發(fā)生控制權(quán)變更外,第三方——WAWJ核心資產(chǎn)進(jìn)入上市主體,重組完成后主營(yíng)業(yè)務(wù)發(fā)生變化,并且公司名稱及證券簡(jiǎn)稱均變更為“WAWJ”,與典型借殼實(shí)質(zhì)一致。

3.3 業(yè)績(jī)承諾及其完成情況

業(yè)績(jī)承諾制度起源于證監(jiān)會(huì)2008年發(fā)布的《上市公司重大資產(chǎn)重組管理辦法》。為盡快達(dá)成交易,上市公司可以要求被收購(gòu)方就重組資產(chǎn)未來(lái)盈利能力做出承諾,就承諾業(yè)績(jī)與實(shí)際業(yè)績(jī)的差額對(duì)收購(gòu)方股東進(jìn)行補(bǔ)償[24]。補(bǔ)償方式包括現(xiàn)金補(bǔ)償與股份補(bǔ)償[25]。對(duì)目標(biāo)公司而言,相較于現(xiàn)金補(bǔ)償,股權(quán)補(bǔ)償具有更大的潛在損失[26]。根據(jù)最終交易方案,WAWJ承諾2017—2019年歸母凈利潤(rùn)不低于5億元、6億元和7億元,最終業(yè)績(jī)完成情況見(jiàn)表6。可以看出,WAWJ 2017年實(shí)際實(shí)現(xiàn)歸母凈利潤(rùn)5.067億元,完成率為101.34%;2018年實(shí)際實(shí)現(xiàn)歸母凈利潤(rùn)6.30億元,完成率為105.00%;2019年實(shí)際實(shí)現(xiàn)歸母凈利潤(rùn)7.749 7億元,完成率為110.71%,3年累計(jì)業(yè)績(jī)承諾達(dá)成率為104.17%,完成情況較理想。業(yè)績(jī)達(dá)標(biāo)從側(cè)面證明了本次重組中業(yè)績(jī)承諾的合理性,也表明了嚴(yán)厲監(jiān)管較好地發(fā)揮了遏制高溢價(jià)的作用。

4 類借殼上市的成效

4.1 企業(yè)聲譽(yù)提高

聲譽(yù)是保持契約精神的保證,市場(chǎng)經(jīng)營(yíng)者所獲得的聲譽(yù)是長(zhǎng)期動(dòng)態(tài)重復(fù)博弈的結(jié)果。企業(yè)的市場(chǎng)聲譽(yù)是市場(chǎng)對(duì)企業(yè)已經(jīng)證明的創(chuàng)造價(jià)值能力的認(rèn)知。交易完成前,上市公司KBDA已經(jīng)在云南省內(nèi)形成了較高的品牌知名度。本次交易的標(biāo)的公司W(wǎng)AWJ經(jīng)過(guò)多年經(jīng)營(yíng),形成了在國(guó)內(nèi)有影響力的“偉業(yè)顧問(wèn)”等品牌,具有較高行業(yè)認(rèn)知度。2014年,WAWJ品牌被評(píng)為房地產(chǎn)中介行業(yè)中唯一的全國(guó)馳名商標(biāo)。隨著本次交易完成,吸收了標(biāo)的公司W(wǎng)AWJ眾多品牌的上市公司KBDA,從區(qū)域品牌升級(jí)為全國(guó)性品牌。品牌影響力的不斷擴(kuò)大將有效促進(jìn)其各項(xiàng)業(yè)務(wù)的發(fā)展,推動(dòng)其業(yè)績(jī)?cè)鲩L(zhǎng)。

4.2 融資能力增強(qiáng)

2015年,易主謝某之后的KBDA成立了多家投資公司,但持續(xù)虧損。KBDA為了“保殼”,頻頻出售子公司。本次重組完成之后,隨著新業(yè)務(wù)的注入,KBDA融資能力顯著增強(qiáng),具體融資方式及增長(zhǎng)情況見(jiàn)表7。

由表7可以看出,重組后,KBDA的短期借款能力和長(zhǎng)期借款能力在2018年、2019年和2020年第一季度均有不同程度的增強(qiáng),其中短期借款分別增長(zhǎng)130.68%、80.25%和44.13%,長(zhǎng)期借款分別增長(zhǎng)49.11%、38.62%和49.10%。間接借款與直接投資均增加了籌資活動(dòng)的現(xiàn)金流入,使現(xiàn)金流較充裕,公司的融資能力得到增強(qiáng)。

4.3 完善業(yè)務(wù)布局

公司主營(yíng)業(yè)務(wù)深度涉入二手房經(jīng)紀(jì)、資產(chǎn)管理、新房代理分銷等房地產(chǎn)服務(wù)領(lǐng)域,完成了覆蓋全產(chǎn)業(yè)鏈的業(yè)務(wù)布局。一方面,經(jīng)紀(jì)業(yè)務(wù)穩(wěn)步發(fā)展,規(guī)模位居前列,推進(jìn)“互聯(lián)網(wǎng)+房地產(chǎn)中介”模式,線上不斷增強(qiáng)用戶體驗(yàn),積極引入58集團(tuán)作為戰(zhàn)略投資人,與京東等互聯(lián)網(wǎng)企業(yè)合作;另一方面,線下積極拓展門(mén)店,截至2018年第三季度,WAWJ的房地產(chǎn)經(jīng)紀(jì)業(yè)務(wù)已布局17個(gè)大中型城市,直營(yíng)連鎖門(mén)店3 300余家,員工超過(guò)5.5萬(wàn)人,行業(yè)成長(zhǎng)和集中度提升空間廣闊。

4.4 公司治理改善

2017年10月12日,KBDA與WAWJ的重大資產(chǎn)重組交易順利“過(guò)會(huì)”,本次股份變動(dòng)僅涉及董事、監(jiān)事和高級(jí)管理人員,具體變化見(jiàn)表8。

由表8可以看出,在本次重大資產(chǎn)重組完成之后,KBDA大股東的持股比例整體有所下降,但為保持原公司控制權(quán),第一大股東謝某的持股數(shù)量占總股數(shù)的比例仍相對(duì)較大,這使得大股東更有動(dòng)力監(jiān)督管理層。而監(jiān)管層有效的監(jiān)督反過(guò)來(lái)又能較好地維護(hù)大股東的利益,緩解第一類代理問(wèn)題,加強(qiáng)了公司治理的有效性。此外,相對(duì)集中的股權(quán)給大股東提供了監(jiān)督公司經(jīng)營(yíng)者的有利條件,能夠減少經(jīng)營(yíng)者做出對(duì)公司發(fā)展無(wú)效的投資經(jīng)營(yíng)決策,優(yōu)化公司的發(fā)展。

5 結(jié)語(yǔ)

5.1 研究結(jié)論

通過(guò)對(duì)WAWJ類借殼上市的研究,得出如下結(jié)論:

(1)類借殼上市動(dòng)機(jī)包括配套融資、快速上市。根據(jù)2016年修訂的《重組管理辦法》,被認(rèn)定為借殼上市的重大資產(chǎn)重組不能同步募集資金,這樣一來(lái)就不能滿足WAWJ對(duì)資金的需求;同時(shí),類借殼可規(guī)避借殼,不受IPO政策調(diào)整的影響,時(shí)間成本低,能較快登陸資本市場(chǎng)。

(2)保持控制權(quán)不變是類借殼交易模式的核心。案例保持原上市公司控股股東控制權(quán)不變的關(guān)鍵有2點(diǎn):一是交易中標(biāo)的資產(chǎn)股東的持股比例;二是配套融資的金額。針對(duì)前者,降低收購(gòu)標(biāo)的資產(chǎn)(WAWJ)股權(quán)比例:從94%降至84.44%,相應(yīng)的交易價(jià)格也從61.82億元降至55.31億元;現(xiàn)金+股權(quán)組合支付是本次重組中原控股股東保持控制權(quán)的另一種方式,包括現(xiàn)金對(duì)價(jià)16.08億元,向謝某及其一致行動(dòng)人配套募資89 887 641股,進(jìn)一步鞏固原控股股東的控制權(quán)。

(3)亮點(diǎn)在于通過(guò)與監(jiān)管層的多次互動(dòng)保障重組的效果。雖然監(jiān)管層對(duì)借殼、“炒殼”持謹(jǐn)慎態(tài)度,但鼓勵(lì)產(chǎn)業(yè)整合型重組。WAWJ正是抓住了這一重組政策,選擇能與其業(yè)務(wù)形成協(xié)同效應(yīng)的KBDA作為資產(chǎn)注入對(duì)象,而不是為降低上市成本而一味尋找低成本的殼公司。通過(guò)做出合理業(yè)績(jī)承諾表達(dá)誠(chéng)意,維持核心高管團(tuán)隊(duì),本次重組的業(yè)務(wù)、業(yè)績(jī)、經(jīng)營(yíng)均得到保障,從而得到監(jiān)管層的認(rèn)可,而不是僅為規(guī)避借殼的資本運(yùn)作。當(dāng)然,在整個(gè)交易過(guò)程中,監(jiān)管發(fā)揮的“吹哨人”角色非常關(guān)鍵,推動(dòng)大股東更好地保護(hù)中小股東利益,從而促進(jìn)我國(guó)資本市場(chǎng)更好地服務(wù)于實(shí)體經(jīng)濟(jì)高質(zhì)量發(fā)展。

5.2 研究啟示

基于研究結(jié)論,啟示如下:

(1)正確認(rèn)識(shí)類借殼上市。雖然在投機(jī)氛圍較濃的市場(chǎng)環(huán)境下,不乏以短期利益為目的的類借殼上市——這也是2016年證監(jiān)會(huì)修訂《重組管理辦法》更嚴(yán)格監(jiān)管借殼上市的原因,但是,也要看到,包括類借殼上市在內(nèi)的間接上市是直接上市受限的替代選擇,有其存在的合理性,尤其在審核制背景下,甚至是高融資約束企業(yè)重要的直接融資渠道,不能一味否定。2019年,證監(jiān)會(huì)再次修訂《重組管理辦法》時(shí)對(duì)借殼監(jiān)管的松動(dòng),可視作監(jiān)管層在我國(guó)資本市場(chǎng)逐漸成熟背景下對(duì)類借殼上市的認(rèn)知回歸理性。

(2)保證注入資產(chǎn)的質(zhì)量。從監(jiān)管層角度看,重大資產(chǎn)重組的關(guān)鍵是提升上市公司質(zhì)量。只有注入優(yōu)良資產(chǎn),才能保證重組成功。因此,審核時(shí),監(jiān)管機(jī)構(gòu)更關(guān)注注入資產(chǎn)的“質(zhì)”,比如其行業(yè)前景、盈利能力持續(xù)性等,而不會(huì)以交易方案設(shè)計(jì)巧妙的“形”為重點(diǎn),以保證重組的效果。

(3)提高“過(guò)會(huì)”概率的有效手段是加強(qiáng)與監(jiān)管部門(mén)溝通。對(duì)市場(chǎng)高度關(guān)注的借殼、類借殼等復(fù)雜交易,交易所、證監(jiān)會(huì)共同實(shí)施監(jiān)管。為提高“過(guò)會(huì)率”,重組方應(yīng)針對(duì)交易所的問(wèn)詢函及證監(jiān)會(huì)的擔(dān)憂,組織券商、審計(jì)師、律師等商討應(yīng)對(duì)方案,及時(shí)反饋、修改,以達(dá)到監(jiān)管要求。

參考文獻(xiàn)

[1]梁上坤,李丹,谷旭婷,等.借殼上市與杠桿增持下的并購(gòu)風(fēng)險(xiǎn)疊加:基于上海斐訊借殼慧球科技的案例研究[J].中國(guó)工業(yè)經(jīng)濟(jì),2018(6):136-155.

[2]GLEASON K C, JAIN R,ROSENTHAL L.Alternatives for going public:evidence from reverse takeovers,self-underwritten IPOs,and traditional IPOs[R].2006.

[3]徐碩正,張兵.中國(guó)A股市場(chǎng)的借殼上市與殼資源:一種度量上市公司殼價(jià)值的方法[J].山西財(cái)經(jīng)大學(xué)學(xué)報(bào),2020(5):31-45.

[4]陳威,曹麗萍.民營(yíng)企業(yè)買(mǎi)殼上市風(fēng)險(xiǎn)分析[J].財(cái)會(huì)通訊,2009(5):141-142.

[5]王建偉.2016年深市公司“特殊”重組問(wèn)題分析[J].證券市場(chǎng)導(dǎo)報(bào).2017(12):39-44.

[6]方輝.我愛(ài)我家“類借殼”資產(chǎn)注入行為探究[D].南昌:江西財(cái)經(jīng)大學(xué),2020.

[7]AUGUSTO A O,SANDRO B. Understanding reverse mergers:a first approach[R].2000.

[8]屈源育,吳衛(wèi)星,沈濤.IPO還是借殼:什么影響了中國(guó)企業(yè)的上市選擇[J].管理世界,2018(9):130-142.

[9]鄧路,周寧.市場(chǎng)時(shí)機(jī)、反向收購(gòu)及其經(jīng)濟(jì)后果:基于“山煤國(guó)際”的案例研究[J].中國(guó)工業(yè)經(jīng)濟(jì),2015(1):147-159.

[10]陳冬,范蕊,梁上坤.誰(shuí)動(dòng)了上市公司的殼?地方保護(hù)主義與上市公司殼交易[J].金融研究,2016(7):176-190.

[11]黎文靖,程敏英,黃瓊宇.地方政府競(jìng)爭(zhēng)、企業(yè)上市方式與政府間利益輸送:來(lái)自中國(guó)家族企業(yè)上市公司的經(jīng)驗(yàn)證據(jù)[J].財(cái)經(jīng)研究,2012(9):27-36.

[12]BORGHESE R J,BORGESE P.M&A from planning to integration:executing acquisitions and increasing shareholder value [M].New York:McGrew-Hill,2002.

[13]李晶晶,郭穎文,魏明海.事與愿違:并購(gòu)業(yè)績(jī)承諾為何加劇股價(jià)暴跌風(fēng)險(xiǎn)[J].會(huì)計(jì)研究,2020(4):37-44.

[14]董竹,張欣.超額商譽(yù)對(duì)企業(yè)創(chuàng)新的影響研究[J/OL].南開(kāi)管理評(píng)論,2021(4):1-25.(2021-04-16)[2022-03-06].https://kns.cnki.net/kcms/detail/12.1288.F.20210415.1718.012.html.

[15]張海晴,文雯,宋建波.借殼上市中的業(yè)績(jī)補(bǔ)償承諾與企業(yè)真實(shí)盈余管理[J].山西財(cái)經(jīng)大學(xué)學(xué)報(bào),2020(5):99-111.

[16]孔寧寧,吳蕾,侯瑞劼.大股東參與定增并購(gòu)、業(yè)績(jī)承諾與利益輸送:基于百潤(rùn)股份收購(gòu)巴克斯酒業(yè)案例的研究[J].國(guó)際商務(wù)(對(duì)外經(jīng)濟(jì)貿(mào)易大學(xué)學(xué)報(bào)),2020(6):122-136.

[17]曹舒芳,蘇俊.不同交易結(jié)構(gòu)下的借殼上市會(huì)計(jì)處理分析:基于聯(lián)合化工、江蘇宏寶重組案例[J].中國(guó)注冊(cè)會(huì)計(jì)師,2014(12):96-100.

[18]廖曉玲,楊智靈.反向購(gòu)買(mǎi)中不同商譽(yù)確認(rèn)方法對(duì)企業(yè)價(jià)值影響分析[J].財(cái)會(huì)通訊,2020(19):117-120.

[19]屈源育,沈濤,吳衛(wèi)星.殼溢價(jià):錯(cuò)誤定價(jià)還是管制風(fēng)險(xiǎn)[J].金融研究,2018(3):155-171.

[20]陳選娟,安郁強(qiáng),林宏妹.借殼預(yù)期與上市公司殼資源價(jià)值[J].經(jīng)濟(jì)管理,2019(12):140-157.

[21]古樸,翟士運(yùn).監(jiān)管不確定性與企業(yè)盈余質(zhì)量:基于證監(jiān)會(huì)換屆的準(zhǔn)自然實(shí)驗(yàn)[J].管理世界,2020(12):186-202.

[22]中國(guó)證券監(jiān)督管理委員會(huì).關(guān)于修改《上市公司重大資產(chǎn)重組管理辦法》的決定:證監(jiān)會(huì)令[第127號(hào)][EB/OL].(2016-06-09)[2022-03-06].http://www.csrc.gov.cn/pub/newsite/flb/flfg/bmgz/ssl/201701/t20170110_309249.html.

[23]趙彥鋒.“類借殼”上市模式及其經(jīng)濟(jì)后果研究[M].北京:經(jīng)濟(jì)科學(xué)出版社,2021.

[24]李晶晶,郭穎文,魏明海.事與愿違:并購(gòu)業(yè)績(jī)承諾為何加劇股價(jià)暴跌風(fēng)險(xiǎn)[J].會(huì)計(jì)研究,2020(4):37-44.

[25]劉向強(qiáng),李沁洋.會(huì)計(jì)師事務(wù)所聲譽(yù)與并購(gòu)業(yè)績(jī)補(bǔ)償承諾[J].審計(jì)研究,2019(6):79-86.

[26]趙立新,姚又文.對(duì)重組盈利預(yù)測(cè)補(bǔ)償制度的運(yùn)行分析及完善建議[J].證券市場(chǎng)導(dǎo)報(bào),2014(4):4-8.

收稿日期:2022-03-07

作者簡(jiǎn)介:

趙彥鋒,男,1975年生,博士研究生,教授,主要研究方向:資本市場(chǎng)會(huì)計(jì)。

申香華,女,1969年生,博士研究生,教授,主要研究方向:資本市場(chǎng)會(huì)計(jì)。

- 財(cái)務(wù)管理研究的其它文章

- 財(cái)務(wù)管理綜合:企業(yè)財(cái)務(wù)思維與財(cái)務(wù)決策

- 我國(guó)汽車(chē)融資租賃行業(yè)規(guī)范發(fā)展研究

- 我國(guó)行政事業(yè)單位財(cái)務(wù)管理存在的問(wèn)題及對(duì)策研究

- 大數(shù)據(jù)時(shí)代事業(yè)單位財(cái)務(wù)會(huì)計(jì)向管理會(huì)計(jì)轉(zhuǎn)型策略研究

- 基于業(yè)財(cái)融合增強(qiáng)城市軌道交通企業(yè)收支平衡能力探究

- 業(yè)財(cái)稅一體化背景下公路施工企業(yè)內(nèi)部控制管理現(xiàn)狀及對(duì)策研究