基于灰色關聯分析的制造企業跨國并購財務決策

谷豐+金飄飄+徐斐

摘 要:基于財務角度對中國制造企業跨國并購的目標優選進行研究,建立財務優選指標體系,采取灰色關聯分析方法對各目標企業進行評價。最終,通過一個例子來說明該數學模型基于財務角度的目標企業優選的決策方法。

關鍵詞:跨國并購;財務角度;目標企業優選;灰色關聯分析

中圖分類號:F271.4 文獻標志碼:A 文章編號:1673-291X(2016)24-0169-05

一、決策指標體系的建立

跨國并購(Cross-border Mergers & Acquisitions)具有國際直接投資(Foreign direct investment,FDI)和企業并購(Mergers and Acquisitions,M&A)雙重特性,國內外學者對其理論的研究主要是從FDI和企業并購兩個角度分別展開。一方面,跨國并購是一國對外直接投資的主要方式之一;另一方面,跨國并購也可以認為是企業并購在經濟全球化過程中的跨國延伸。

跨國并購目標企業優選決策中,不同并購戰略的決策指標體系不同。本文主要研究中國制造企業采用“走出去”并購企業的方式來壯大公司的發展的情況下,該如何進行目標企業在財務角度的決策。因此在決策中,應著重公司的盈利情況、市場占有率以及能帶給公司的技術層面的互補。

規模經濟假說認為,在并購發生之前,若企業的生產和經營規模較小,但盈利能力和利潤水平較高時,企業可以借助橫向的跨國并購,獲得目標企業的有形和無形資產,迅速擴張生產和經營規模,從而實現規模經濟。因此,透過并購企業需要具備良好的資產設備以及資產利用率,才值得企業的并購,形成優勢互補。

跨國并購的最終效果是要形成協同效應(Synergy Effects)。協同效應是指企業的競爭力或者合并業績增強,達到合并的目的。并購產生的協同效應包括:經營協同效應(Operating Synergy)和財務協同效應(Financial Synergy)。而所謂財務協同效應,就是指在企業兼并發生后通過將收購企業的低資本成本的內部資金投資于被收購企業的高效益項目上,從而使兼并后的企業資金使用效益更為提高,它包括財務能力提高、合理避稅和預期效應。

跨國并購已成為很多企業“走出去”的常見方式之一。跨國并購通常是戰略并購,企業既可以依靠目標企業的品牌效應實現國內市場的突破,也可以繞過貿易壁壘,利用目標企業原有的銷售渠道,開辟海外市場。除了以上戰略目的外,企業還應重點實現股東價值的最大化。跨國并購目標企業優選決策中,不可避免地面臨各種風險,而財務風險是企業在并購活動中面臨的一種重要風險。

中國企業的跨國并購的過程相關研究并不是很多,李善民、王彩萍、盧文瑩、顧衛平等學者研究了中國企業被外資企業并購的財務領域;在對中國企業進行跨國并購的財務研究中,王謙、王迎春運用了主營業務利潤率、總資產利潤率、凈資產利潤率和主營收入成長率。

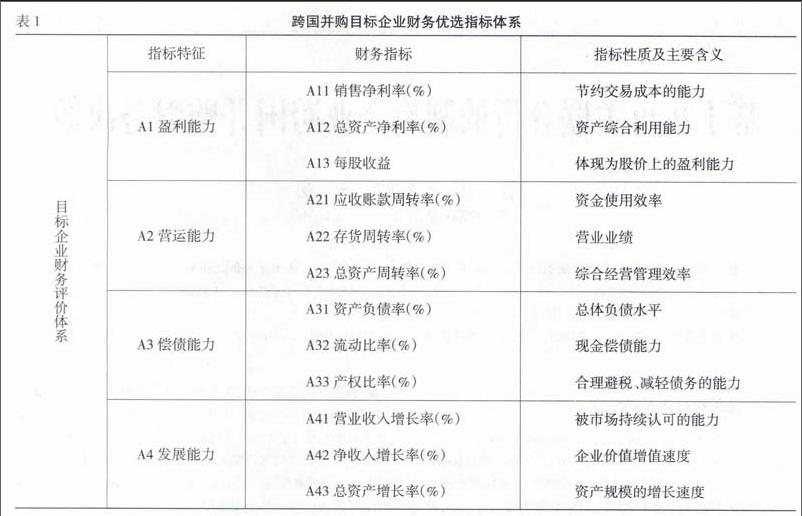

在上述的理論回顧中,我們做出了對規模經濟假說中對企業資產考評,以及財務協同效應中對企業發展能力與預期效益考量的綜合考慮。基于財務的角度,在跨國并購中同時采用了盈利能力、營運能力、償債能力、發展能力這四大維度來衡量,做出并購選擇。四個維度具體展開形成在基于財務角度的跨國并購目標企業的優選指標評價體系,具體(如下頁表1所示)。

盈利能力反映目標企業的經營情況;營運能力反映企業資金投放運作的效率;償債能力反映目標企業的資本結構與運作能力;發展能力反映目標企業的可持續發展潛力,決定企業目前業務的預期發展潛力。同時,本文將考慮被并購方宏觀經濟環境、跨國匯率變動、市場競爭程度等因素,對目標企業各指標值進行修正,得到修正后的各個企業的各指標的數據,以此形成決策矩陣,采用灰色關聯分析和AHP分析的數學模型作為實現目標企業優選的決策模型。

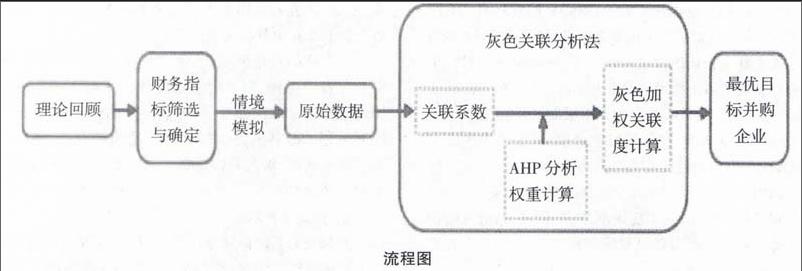

因此,本文將通過對相關理論的回顧,分析選擇合適的指標作為目標企業財務評價的因素。建立財務指標體系后,具體解釋了灰色關聯分析的思想和主要步驟。在具體使用時,我們模擬了企業A對企業一、二、三的并購決策情境,選取了這三家企業的財務指標,形成原始數據矩陣,運用灰色關聯矩陣得出關聯系數并用AHP分析進行權重的計算,最后進行灰色加權關聯度分析,決策最優的并購目標企業。同時,本文在最后對此方法進行財務目標優選決策做出了有關說明,總結了制造企業跨國并購的財務重要性,流程圖(見下圖)。

二、決策模型

(一)灰色關聯分析的主要步驟

灰色關聯分析的基本思想是根據變量序列曲線幾何形狀的相似程度判斷其聯系的緊密程度。曲線越接近,相應序列之間的關聯度就越大,反之,就越小;通過方案曲線與理想最佳方案曲線的幾何相似性,比較各方案接近最佳方案的程度。因此,通過關聯度的對比就能實現科學優選。

運用灰色關聯分析法進行因素分析的一般步驟為:

第一步:確定分析數列

確定反映系統行為特征的參考數列和影響系統行為的比較數列。

反映系統行為特征的數據序列,稱為參考數列。設參考數列(又稱母序列)為Y={Y(j)|j=1,2,…,n};影響系統行為的因素組成的數據序列,稱比較數列。比較數列(又稱子序列)為Xi(j)={Xi(j)|j=1,2,…,n},i=1,2,…,m。

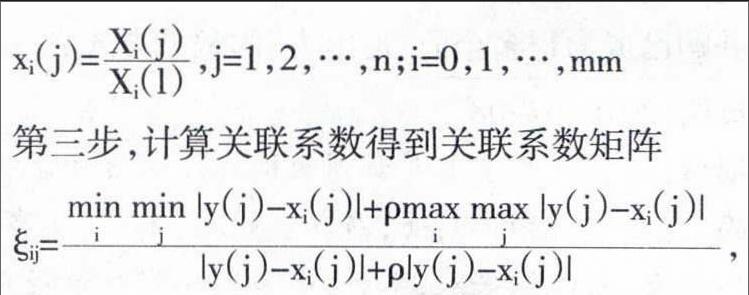

第二步,變量的無量綱化

由于系統中各因素列中的數據可能因量綱不同,不便于比較或在比較時難以得到正確的結論。因此為了保證結果的可靠性,在進行灰色關聯度分析時,一般都要進行數據的無量綱化處理。

第三步,計算關聯系數得到關聯系數矩陣

ρ∈(0,∞),稱為分辨系數。ρ越小,分辨力越大,一般ρ的取值區間為(0,1),具體取值可視情況而定。當ρ≤0.5463時,分辨力最好,在灰色系統理論界,通常取ρ=0.5。

(二)灰色關聯分析計算

1.針對目標企業優選的實際問題,假設有m個目標企業,選取n個評價指標,那么形成一個m×n的決策矩陣X:

X=(xij)m×n=x11…x1n………xm1…xmn

2.選擇決策矩陣中的理想最佳方案X*作為參考序列,并進行變量的無量綱化和歸一化。

X*=[maxxi1,maxxi2,…maxxin]1×n=[x01,x02,…,x0n]

對決策矩陣X以及參考序列X*進行無量綱化和歸一化:

故:

由此得到關聯系數矩陣M=(ξij)m×n=ξ11…ξ1n………ξm1…ξmn,式中ξij為第i個企業的第j項指標與第j項最佳指標的關聯系數。

(三)AHP分析確定權重

1.通過專家組對n個指標中兩兩指標進行比較,并采用九分位標度打分,得優先矩陣A=(aij)n×n。

2.建立特征方程AW=λmaxW,求特征向量W。

(1)計算優先矩陣每一行元素的乘積,并開n次方:

(2)對w=(w1,w2,…,wn)T進行歸一化處理得:

則W=(w1,w2,…,wn)T就是最大特征根對應的特征向量,也就是初步的權重集。其中,wi是第i個指標的權重。

3.運用層次分析法,計算隨機一致性比率CR,判斷優先矩陣是否具有一致性,若不具有,則需調整。

(四)計算灰色加權關聯度,確定優選決策

ηi表示第i個目標企業的灰色加權關聯度,ξij表示第i個目標企業的第j個指標的關聯系數,wj表示第j個指標的權重。

由此公式,計算出各個目標企業的灰色加權關聯度,其值越大,表明與最佳理想方案越是最為接近。通過數值的大小便可選擇出最佳的跨國并購目標企業。

三、實例分析

A企業作為我國汽車制造民營企業的龍頭企業,希望通過跨國并購的方式“走出去”來實現海外市場的開拓和關鍵技術的升級發展。A企業基于各方因素下,準備最終在B國同行業的三家企業中進行決策,基于財務角度,獲取了相關數據,通過灰色關聯分析的方法進行決策優選。

(一)對關聯系數矩陣的計算

我們選取了三個企業具有代表性的12個指標值形成決策矩陣:

則X*=(2.3 2.8 0.6 22.1 11.2 1.2 76.0 1.2 306.1 3.0 109.2 14.5)

通過計算可以得到三個企業在本評價體系中的原始數據和歸一化數據(如表2所示)。

(二)對權重向量的計算

由5位專家利用九分位標度進行兩兩比較打分得到的數據形成優先矩陣A(見表3)。

建立特征方程AW=λmaxW,求特征向量W得到:

W=(0.032 0.082 0.073 0.087 0.084 0.059 0.069 0.086 0.097 0.080 0.102 0.149)T

λmax=12.535

CI=0.049

RI=1.54

CR=0.032

由于CR通過了一致性檢驗,故權重向量可接受。

(三)選擇最優決策方案

η=MW=(η1,η2,η3)T

=[0.855 0.961 0.868]

最優關聯度越大表明越接近理想最佳方案,故企業2是最佳目標企業。

四、結論和啟示

我國越來越多的制造企業通過跨國并購的方式來實現“走出去”和增強企業的競爭力。然而,許多研究均表明企業在決策上的失誤和跨國并購經驗的缺乏將導致并購的財務效果并不理想,甚至最終以失敗告終。如:上汽于2004年正式并購韓國雙龍,最終由于債務原因雙龍于2008年宣布破產,上汽花費了約40億人民幣的跨國并購成本付諸東流;四川騰中重工并購悍馬失敗等。更有許多企業在跨國并購后,會出現短期負債率驟升等現象。在并購決策過程中,對目標企業財務方面的研究具有重要意義。

利用灰色關聯理論進行目標決策分析是一種可行的方法。本文基于財務的角度,依據盈利能力、營運能力、償債能力、發展能力這四個維度建立財務指標優選體系,構建了目標企業的優選決策模型。通過灰色關聯分析進行篩選考慮。這里需要說明的是,實際運用中,跨國并購還需要同時結合根據企業所處行業環境、特殊情況等具體決策環境做出適當調整,制造企業在“走出去”的過程中,還需要在技術因素、文化因素、政策因素等方面加以綜合考慮,才能夠提高決策的有效性和科學性,創造并購的價值效應。

參考文獻:

[1] 葉建木.跨國并購的理論與研究方法[D].武漢:武漢理工大學,2003.

[2] 王軍徽.中國裝備制造業跨國并購:并購方資質、文化差異與并購績效[D].大連:東北財經大學,2013.

[3] 武曉君,萬紅波.閻曉博.跨國并購目標企業優選的決策模型[J].統計與決策,2008,(18):30-32.

[4] 李青.財務指標在國際并購中的作用分析[J].北方經濟,2006,(10):68-69.

[5] 王謙.企業并購的協同效應研究[D].武漢:華中科技大學,2003.

[6] 李善民,王彩萍.格林柯爾收購科龍電器分析[J].經濟理論與經濟管理,2003,(11):56-60.

[7] 盧文瑩.外資并購策略[M].上海:上海財經大學出版社,2004.

[8] 顧衛平.外資并購上市公司的實證效應和趨勢分析[J].上海國資,2004,(5):39-42.

[9] 王謙,王迎春.中國企業逆向型跨國并購績效評價[J].財會通訊,2006,(4):8-9.

[10] 竇亞芹.基于目標企業競爭力灰色關聯分析的并購決策方法[J].財務與金融,2011,(1):35-39.

[責任編輯 李曉群]