我國智能投顧風(fēng)險及市場發(fā)展研究

楊雅婷

摘要:本文對智能投顧的基本概念和發(fā)展背景進行了概述,分析了智能投顧與傳統(tǒng)投顧的區(qū)別及智能投顧的理論依據(jù),同時梳理了國內(nèi)外智能投顧行業(yè)的發(fā)展情況,揭示了目前中國智能投顧發(fā)展可能存在的風(fēng)險,并借鑒國外監(jiān)管經(jīng)驗,對中國智能投顧行業(yè)發(fā)展提出建設(shè)性建議。

關(guān)鍵詞:金融科技 智能投顧 風(fēng)險 發(fā)展研究

一、引言

金融科技(FinTech),是金融和科技的相互融合。隨著大數(shù)據(jù)、云計算、人工智能、區(qū)塊鏈、數(shù)字貨幣,監(jiān)管科技等技術(shù)創(chuàng)新,已開始全面應(yīng)用于支付清算、借貸融資、財富管理、保險等金融領(lǐng)域[1]。金融科技的迭代為智能投顧提供了技術(shù)基礎(chǔ),而我國社會財富和個人財富的積累促進了智能投顧的快速發(fā)展,開啟了大資產(chǎn)管理的新時代。

智能投顧的出現(xiàn),大幅度提高了系統(tǒng)所配置的資產(chǎn)組合的透明度,以其智能化、服務(wù)成本低的優(yōu)勢,帶來了資產(chǎn)管理業(yè)的變革。但智能投顧與傳統(tǒng)的投資顧問模式存在著較大的差異,監(jiān)管制度的落后在一定程度上阻礙了智能投顧的發(fā)展,因此,如何促進金融創(chuàng)新、踐行普惠金融理念且保護投資者權(quán)益、防范金融風(fēng)險成為了金融監(jiān)管機構(gòu)面臨的重要問題[2]。

二、智能投顧基本特征

(一)傳統(tǒng)投顧與智能投顧的區(qū)別

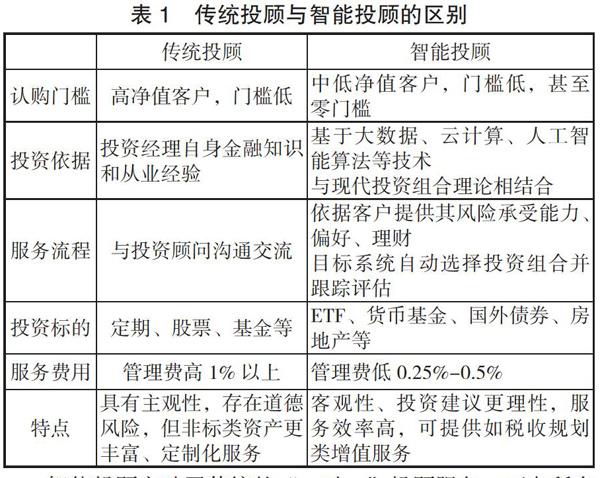

綜合國內(nèi)外智能投顧的主要特點,主要是從以下幾個方面來體現(xiàn)傳統(tǒng)投顧與智能投顧的主要區(qū)別,如表1所示:

智能投顧突破了傳統(tǒng)的“一對一”投顧服務(wù),面向所有投資者群體,填補了財富管理行業(yè)的空白市場,服務(wù)于大眾群體,真正的實現(xiàn)了普惠金融[2]。

(二)智能投顧是人工智能技術(shù)與現(xiàn)代資產(chǎn)管理理論的結(jié)合

馬科維茲的現(xiàn)代資產(chǎn)組合理論認為,投資者的效用函數(shù)取決于資產(chǎn)組合的收益和風(fēng)險。即對于同樣的風(fēng)險水平,存在一個預(yù)期收益率最高的證券組合,或給定一個預(yù)期收益率,存在一個風(fēng)險最小的證券組合。同時滿足這兩個條件的投資組合被稱為有效組合,有效組合組成的集合是有效集。因此,投資顧問的功能就是在有效集中選擇符合投資者風(fēng)險偏好的證券組合。在實際中,由于客戶的風(fēng)險識別難以量化,且計算量較大,現(xiàn)代資產(chǎn)組合理論實用性較差。而智能算法、大數(shù)據(jù)等技術(shù)的引用實現(xiàn)了大規(guī)模篩選投資組合,實現(xiàn)了風(fēng)險偏好的實時動態(tài)計算。

(三)智能投顧是一種被動投資方式

被動投資,是一種有限的介入買賣行為的投資策略,投資者僅提供基本信息,將資產(chǎn)配置、組合再平衡等工作交給投資顧問,不以追求高收益為目標(biāo),而往往以追求長期穩(wěn)定的收益為主,獲得系統(tǒng)性風(fēng)險補償[4]。

三、國內(nèi)外智能投顧的發(fā)展現(xiàn)狀

(一)美國智能投顧市場發(fā)展現(xiàn)狀

智能投顧起源于美國,2008年金融危機以后,美國民眾的個人財富普遍減少,傳統(tǒng)投顧方式高昂的服務(wù)費用和認購門檻的局限性,推動了智能投顧短期迅速發(fā)展。在美國金融市場上,推出智能投顧服務(wù)的機構(gòu)大概可以分為兩類:一種是創(chuàng)業(yè)公司,以Betterment、Wealthfront為代表。投資標(biāo)的涵蓋基金、股票、債券、房地產(chǎn)等十幾類資產(chǎn)。另一種是傳統(tǒng)資產(chǎn)管理機構(gòu),以嘉信基金和先鋒基金為代表。傳統(tǒng)資產(chǎn)管理機構(gòu)主要通過收購、合作的方式進入智能投顧領(lǐng)域。傳統(tǒng)資產(chǎn)管理機構(gòu)憑借其傳統(tǒng)品牌和專業(yè)資源優(yōu)勢,迅速發(fā)展并占據(jù)了市場近80%的份額,成為行業(yè)領(lǐng)導(dǎo)者。

2008年全球首家數(shù)字化金融公司Betterment在美國成立開始。Betterment根據(jù)用戶的投資金額設(shè)定浮動收費制,投資金額越高,平臺費率越低。用戶通過填寫年齡、投資目標(biāo)和投資期限等個人信息就可以獲得最優(yōu)投資組合建議。2012年11月Wealthfront成立,其主要以中低凈值投資者為主要客戶,通過在線問卷調(diào)查來了解用戶的風(fēng)險偏好和風(fēng)險承受能力,得到風(fēng)險偏好分?jǐn)?shù),用于資產(chǎn)配置模型中,為客戶提供資產(chǎn)投資組合建議[5]。另外,Wealthfront還提供一系列的增值服務(wù),包括稅收損失收割、稅收優(yōu)化計劃,將節(jié)約的稅款進行指數(shù)化投資,實現(xiàn)稅后利益最大化。

從美國各大智能投顧公司的來看,存在兩大優(yōu)勢:一是能夠為客戶提供低成本的投資組合配置建議和ETF的買賣服務(wù);二是基于美國的稅收體制,可以為客戶提供避稅服務(wù),由此促進了美國智能投顧領(lǐng)域的快速發(fā)展[6]。

(二)國內(nèi)智能投顧市場發(fā)展現(xiàn)狀

中國智能投顧行業(yè)起步較晚,主要集中爆發(fā)于2014-2015年。目前,我國從事智能投顧業(yè)務(wù)的機構(gòu)約40多家,市場規(guī)模將達到642.9億元。按照研發(fā)主體可以將智能投顧平臺分為三類:一是以平安一賬通、嘉實基金和貝塔牛為代表的傳統(tǒng)金融機構(gòu)推出的平臺;二是以京東智投、雪球財經(jīng)、同花順為代表的互聯(lián)網(wǎng)推出的智能投顧平臺;三是以彌財、藍海財富、理財魔方為代表的獨立第三方智能投顧平臺,主要借鑒美國Betterment、Wealthfront平臺的模式和先進經(jīng)驗。

以彌財為例,其一個重要業(yè)務(wù)是海外資產(chǎn)配置,標(biāo)的資產(chǎn)由8只ETF組成,投資組合覆蓋10多個行業(yè),175個國家和3800多家公司[7]。用戶在APP登陸后需要回答5個問題,獲得風(fēng)險評級后,系統(tǒng)基于算法自動生成一套匹配的投資組合方案,通過優(yōu)化資產(chǎn)配置、開設(shè)證券賬戶,實現(xiàn)自動管理與資產(chǎn)再平衡 [1]。

四、我國智能投顧風(fēng)險分析

首先,在市場方面,我國總體發(fā)展落后,投資標(biāo)的數(shù)量和種類不足,最優(yōu)投資組合設(shè)計受到限制,無法較好的分散風(fēng)險。其次,在投資理念方面,投資者仍以散戶為主,散戶通常擁有更高的風(fēng)險偏好,不喜歡長期和被動投資,以短線交易為特點,注重短期收益,具有較強的投機性,不符合現(xiàn)有智能投顧的發(fā)展趨勢被動投資策略。

其次,智能投顧在了解客戶偏好、提供投資建議的過程主要依靠機器與人交流的方式,打破了原先人與人交流的固有模式,從某種程度上也造成了信息的不對稱,客戶無法充分了解投資的相關(guān)信息,難以實現(xiàn)生成過程的透明化。一旦智能投顧的算法和技術(shù)等缺陷給投資者造成損失,客戶無法了解其中問題所在,很可能會造成智能投顧中的責(zé)任推卸,使客戶承擔(dān)較大的風(fēng)險。

最后,目前國內(nèi)智能投顧產(chǎn)業(yè)尚處于萌芽階段,相關(guān)監(jiān)管政策并不完善。第一,監(jiān)管法規(guī)欠缺。智能投顧作為新興產(chǎn)業(yè),相關(guān)法規(guī)尚處于空白狀態(tài)。例如,我國《證券、期貨投資咨詢管理暫行辦法》 第二十四條規(guī)定,“證券、期貨投資咨詢機構(gòu)及其投資咨詢?nèi)藛T,不得從事下列活動:代理投資人從事證券、期貨買賣”。這就意味著證券投資咨詢機構(gòu)只能提供投資策略,不能代理客戶進行資產(chǎn)管理。第二,牌照管理不明確。智能投顧是基于算法對股票、基金、保險等多種金融產(chǎn)品構(gòu)建分散化投資組合,而我國金融行業(yè)實行分牌照管理制度,即金融機構(gòu)經(jīng)營許可證,對于銀行、信托、基金等都有各自對應(yīng)的牌照。目前我國監(jiān)管政策方面并未明確智能投顧行業(yè)是否需要申請或如何申請銷售資質(zhì)牌照,可能存在著不確定性的風(fēng)險。

五、我國智能投顧發(fā)展建議

(一)建立健全智能投顧算法審查機制

借鑒發(fā)達市場的成熟經(jīng)驗,盡快彌補智能投顧算法的監(jiān)管空白。具體做法包括:第一,智能投顧平臺需要理解和掌握算法背后使用的假設(shè)、數(shù)理模型、原理及算法的局限和不足等;第二,設(shè)置專門的文檔加以記錄算法的系統(tǒng)設(shè)計規(guī)則和運行目標(biāo),便于后期監(jiān)管部門和客戶對算法進行監(jiān)督管理;第三,對智能投顧算法及時監(jiān)測、更新和完善,并對算法的改進過程進行嚴(yán)格的審查和記錄。

(二)完善智能投顧監(jiān)管法規(guī)

將智能投顧納入現(xiàn)有的監(jiān)管框架,規(guī)定提供智能提供服務(wù)的機構(gòu)需要取得證券投資咨詢業(yè)務(wù)的資格才能合法開展業(yè)務(wù),并接受相關(guān)監(jiān)管機構(gòu)的監(jiān)管。另外,需要適當(dāng)放寬法律法規(guī)對投資顧問業(yè)務(wù)范圍的限制。

(三)加強投資者教育和保護,提高平臺信息透明度

監(jiān)管機構(gòu)及智能投顧平臺需要加強投資者教育宣傳工作,確保投資者了解平臺操作流程。另外,投資者需要轉(zhuǎn)變投資理念,提高投資素養(yǎng),正確認識智能投顧平臺,在投資過程中保持風(fēng)險保護意識,從而實現(xiàn)長期穩(wěn)定的投資回報[2]。

參考文獻:

[1] 伍旭川.迎接金融科技的新風(fēng)口——智能投顧[J].清華金融評論,2017,(10).

[2]李亞辰,呂祥友.智能投顧風(fēng)險分析和監(jiān)管路徑研究[J].中國物價,2018 (2):71-73.

[3]徐忠,孫國峰,姚前.金融科技:發(fā)展趨勢 [M],中國金融出版社,2017,211-212.

[4]姜海燕,吳長鳳.智能投顧的發(fā)展現(xiàn)狀及監(jiān)管建議[J].證券市場導(dǎo)報,2016,(12):4-10.

[5]孫清云,趙艷群.國內(nèi)傳統(tǒng)金融機構(gòu)智能投顧業(yè)務(wù)發(fā)展探討——以摩羯智投為例[J].國際金融,2017,(9):34-39.

[6]黎致雅,楊向樂,林麗珠.智能投顧,投資理財?shù)男聲r代[J].時代金融,2018(10):358-362.

(作者單位:上海大學(xué)經(jīng)濟學(xué)院)