產業投資基金視角的并購方案設計

朱明敏 文思

【摘要】產業投資基金近年來在我國獲得了巨大的發展,這和我國經濟持續高速發展是分不開的,在這種新的金融機構和模式不斷被運用于經濟生活中的情境下,本文通過一個案例說明產業投資基金參與經濟建設后帶來的新的視角,以期提供一些參考。

【關鍵詞】產業投資基金;并購;糖業

一、產業投資基金概述

(一)產業投資基金的定義及發展

產業投資基金也可稱為私募股權投資基金,和國外的風險投資基金(Venture Capital)、美國的共同基金相類似,主要指金融機構對增長較快或潛力較大的未上市公司進行培育,后期通過一定的方式退出的一種投資方式。我國《產業投資基金管理暫行辦法》曾對產業投資基金進行定義:“一種對未上市企業進行股權投資和提供經營管理服務的利益共享、風險共擔的集合投資制度,即通過向多數投資者發行基金份額設立基金公司,由基金公司自任基金管理人或另行委托基金管理人管理基金資產,委托基金托管人托管基金資產,從事創業投資、企業重組投資和基礎設施投資等實業投資。”

產業投資基金在我國發展時間不長,自2014年以來無論是產品數量還是規模都獲得了井噴式的發展。截至2020年2月底,中國基金業協會(以下簡稱“中基協”)存續登記私募基金管理人24527家;管理基金規模13.89萬億元。從私募基金管理人類型看,截至2020年2月底,存續登記私募證券投資基金管理人8863家;私募股權、創業投資基金管理人14937家。

(二)產業基金應用于并購

并購指的是兩家或多家獨立企業合并組成一家企業的一種經濟現象。由于產業基金在融資和投資雙方都能起到一些特殊的作用,比如為并購方達成杠桿融資、投資目的,此外,鑒于政策的優惠,產業投資基金也通常得利于獨特的組織架構,能夠起到一定的產業整合以及合理避稅等作用,一般而言,在成熟的資本市場,產業基金參與并購的案例非常多。

本文就是在傳統產業的并購當中,以產業投資基金的視角設計并購方案,并指出產業基金在此類并購活動中帶來的不可取代的優勢,為其他有并購、整合需求的各方提供一些參考。

二、產業投資基金參與并購方案設計——以糖業為例

近十年以來,國內生產的食糖至少有60%產自廣西。食糖是廣西的傳統優勢產業之一。據相關信息顯示,廣西區內共有21家制糖企業,有102家糖廠,分布在58個縣(市、區),但大部分糖廠存在裝備落后,能耗高,勞動生產率低,科技含量低,高附加值產品少的現象。為解決這個問題,2016年以來,自治區政府大力推進制糖企業的戰略重組,提出《廣西壯族自治區人民政府關于推動廣西糖業二次創業的總體方案》,主要是通過制糖企業戰略重組、整合加工能力,進一步提高了糖業經濟效益和競爭力。制糖企業或制糖廠之間的并購是糖業發展的必經之路。本文正是在這個產業發展背景下,制糖企業之間的并購方案設計。

(一)方案設計前提分析

1.設計背景

本方案的設計背景為某上市糖企收購某糖廠,該糖廠目前運營正常,若直接收購,可能產生一些不可預料的風險,故不能直接達成收購交易。產業投資基金作為專業第三方金融機構,希望通過三方合作,達成協議,在降低收購風險的基礎上達成收購的目的。

2.各方訴求

本方案共涉及三方:一方為上市糖企(以下簡稱并購方),本身在食糖產業具有一定的知名度,生產規模穩定,希望能夠通過收購來提高主業的競爭力;一方制糖廠(以下簡稱被并購方),目前糖廠擁有完善的生產線和政府劃定范圍的蔗區,其股東因為種種原因想出售所持有的股權;第三方為產業投資基金,主要需求為培育未上市企業,將來通過一定方式獲利退出。

3.其他重要問題

除了從背景、各方訴求來分析外,其他方面還涉及投資的流程,包括投資前的盡職調查、資產評估、財務審計等方面,投資談判,投資完成后的管理工作,在流程上需要尊重各方的審批流程。

(二)方案設計

1.方案的總體思路

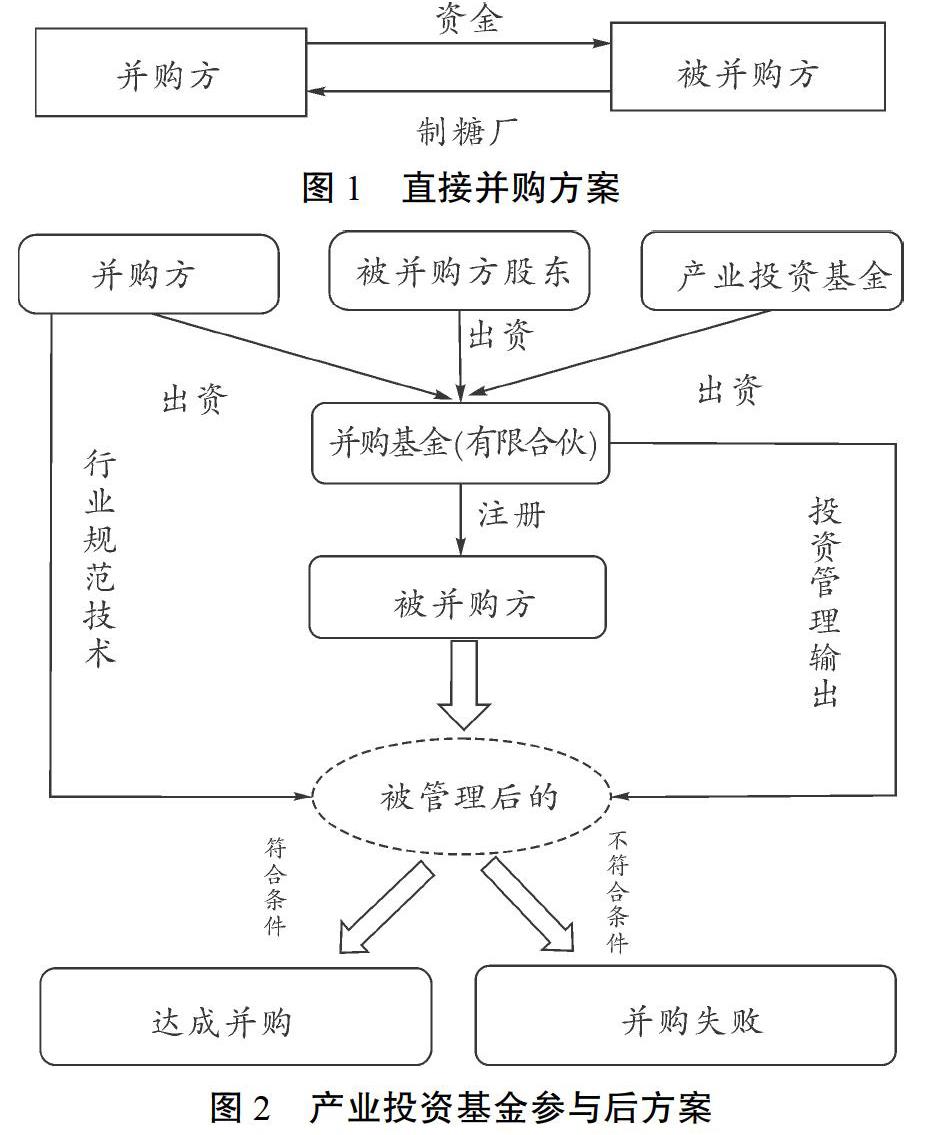

在此案例中,并購方的優勢在于擁有資金和行業的先進技術和管理能力;被并購方的優勢是資源;產業投資基金的優勢是資金和優秀的投資管理能力。本著發揮各方優勢的原則,先利用產業投資基金的資金優勢和專業投資管理能力,先由產業投資基金將被并購方納入管理范圍內,根據行業內先進的技術和管理參數進行調整,經過一段時間的運營后,若能夠達到并購方的要求,再由并購方從產業基金處進行并購,而產業基金也能因為并購順利退出;若合同規定的時間到打后,被并購方的各項指標仍舊不能符合并購方的要求,則由被并購方的原股東進行回購,但被并購方經過一段時間的規范化運營,也能為自身未來的經營管理產生一些有益的影響。在這個過程中,三方均需要資金和技術的參與,組成利益共同體。

2.方案實施步驟

三方在協調一致后,同意方案的推進工作。

第一步:盡職調查,對于并購方、被并購方和產業投資基金分別進行盡職調查,尤其是被并購方的股權、財務、法律等方面進行盡職調查,對于被并購方的基本情況進行充分了解。

第二步:確定被并購方經過投資管理后需達到的指標要求,規定達到收購條件的標準,并簽訂相應的協議。

第三步:設立有限合伙企業,該企業的普通合伙人由產業投資基金擔任,有限合伙人由并購方和被并購方擔任,各方根據自身情況進行出資,該合伙企業的所有資金主要用于對被并購方的控股權收購。

第四步:股權轉讓,被并購方原持有的股權根據估值價格轉讓給有限合伙企業,各方依據要求辦理相應的手續。

第五步:產業投資基金和并購方協議共同管理被并購方,其中產業基金主要負責協調外部資源,而并購方則派遣專業團隊對被并購方進行全面接管,通過以行業內先進的技術要求和管理規范進行整頓。

第六步:被并購方經過一段時間規范運營后,經過其他中介機構進行專業盡職調查后,給予獨立的意見,對照是否已經達到了并購要求。

第七步:根據最終結果決定并購是否繼續推進。

3.方案要點

該方案的設計要點是:首先,財務和律師事務所以及資產評估等中介機構的介入和盡職調查是該方案能夠進行的首要前提條件;其次,各方對于被并購方的估值需達成一致;再次,對于未來收購條件要形成可衡量的指標體系,便于下一步收購工作的推進;最后,被并購方應對于托管期間的各項事務充分做好前期主備工作。

(三)方案評價

1.產業投資基金的介入有效降低并購風險

本案例中,產業投資基金的介入為原本將要失敗的并購案提供了新的解決方案,且這種方案能顯著降低各方的風險,如對于并購方而言,對于擬并購標的總是存在未知的風險,如果貿然并入,將對于公司本身的經營帶來一定程度的負面影響;對于被并購方,并購不成功的風險更多是機會成本,而產業投資基金的參與,使得并購方多了一次深入了解被并購方的機會,但是又無需付出全部資金,而對于被并購方,先轉給產業投資基金,大大降低了機會成本。

2.體外培育增加了并購的成功率

同業并購中,風險多數來自兩個方面,一是擬并購標的存在一些財務、股權等方面的瑕疵,另一方面是擬并購的標的物不能盈利,并購后,將對并購公司帶來沉重的財務負擔。本方案中選擇體外培育的方式,恰恰能夠很好解決上述兩個問題,對于并購方而言,未實質并購就可以通過派遣專業團隊進行管理,通過日常生產管理,能夠解決一些不規范的問題,此外,交易未達成,無需并表。這種方式,能夠大大提高并購的成功率。

3.三方充分發揮優勢,有利于三方共贏局面

本方案的特點在于發揮了三方所長,如產業投資基金方的資金和專業資產管理能力,并購方的行業內先進管理、技術水平以及被并購方的并購標的資源,將三方的優勢資源和責任相結合,將三方的利益放在同一個地方——有限合伙企業,這樣非常有利于三方共贏的局面。

三、啟示

并購傳統上由兩方達成交易,而基金的介入,交易由兩方變成三方,但是能夠降低并購風險,發揮各方所長,提高并購成功率,是一個較為有益的思考方向。

參考文獻:

[1]中國基金業協會.http://www.amac.org.cn/index/

[2]鄭聯盛,夏詩園,葛佳俐.我國產業投資基金的特征、問題與對策[J].經濟縱橫2020(1):84-95.

[3]郭磊,郭田勇.中國產業投資基金的特點與機遇[J].知識經濟,2018(9):50-51.

[4]李茂.中國產業并購積極的發展與創新[D].浙江大學,2019.

基金項目:

本文為課題2019年度南寧學院“課程思政”示范課程建設項目——創業項目融資與投資管理(項目編號:2019SZSFK11)的階段性成果。