董事會投行關聯對企業并購的影響研究

羅付巖++趙佳星++賴麗娟

【摘 要】 文章從關系資源論的視角分析董事會高管投資銀行背景關聯對公司并購事件發生以及并購業績的影響。利用滬深兩市2006—2012年上市公司董事會高管投資銀行背景關聯和并購數據研究發現:(1)董事會高管投資銀行背景關聯與并購發生的概率顯著正相關;(2)董事會高管投資銀行背景關聯與并購業績顯著正相關。該結果體現了投資銀行關聯董事會高管在控制權市場中起到了信息傳遞和并購目標篩選功能的作用。我國上市公司董事會投資銀行背景關聯是一種有利于提升并購業績的重要關系資源,對于企業如何通過與投資銀行建立非正式的關系來指導企業的并購實踐具有一定的理論和現實意義。

【關鍵詞】 投資銀行背景關聯; 并購; 董事會

中圖分類號:F275.5 文獻標識碼:A 文章編號:1004-5937(2016)11-0034-07

一、引言

近年來隨著一波又一波的會計丑聞,專家學者開始關注董事會的構成及背景特征對公司財務的影響。而且,關于公司治理的爭論也是圍繞公司董事會的組成展開的,哪種類型的董事可以預期為股東服務,代表股東的利益?哪種類型的董事只是“花瓶”、“擺設”,代表董事自己的利益?理論和實證檢驗的結果仍然有爭議。Kang et al.(2007)[ 1 ]分析了財務專家型董事如何影響企業的投資決策。他們發現財務專家對公司的投資決策有顯著影響,當銀行專家加入董事會時,外部融資會增加,而投資現金流敏感性會下降,這些觸發了商業帝國建設和較低的并購財富。Huang

et al.(2014)[ 2 ]檢驗了具有投資銀行經驗的董事對公司并購行為的影響。他們猜想具有投資銀行經驗的董事提高了并購決策過程的效率,因而,提高了企業的價值。然而,Burak Gner et al.(2008)[ 3 ]使用1988—2001年282個樣本數據研究發現,董事會中投資銀行家的出現會導致較糟糕的并購行為,他們把此歸于利益沖突的結果。國外的制度背景與我國的制度背景相差甚遠,那么,我國上市公司具有投行背景的董事會高管是“花瓶”、“擺設”還是為股東利益服務,仍然是一個亟待解決的問題。

投資銀行在并購交易市場中扮演著重要角色,在并購過程中,他們建議競標者評估目標公司的資產、提供技術和戰略援助,通過有效地促進交易,降低了交易成本。投資銀行可以提供咨詢,參加以下關鍵活動:聯系潛在買家、初步研究和評估交易的可行性、交易條款的談判、并購融資咨詢、并購交易涉及的內外部審批程序等。通過投資銀行顧問的角色,投資銀行家可以影響到并購的保費。目標公司聘請投資銀行家可以提高他們的談判能力,盡可能得到最高的支付溢價,而主并方聘請投資銀行家都想盡可能降低并購支付對價。一方面,投資銀行是收購者的專業化信息和知識的重要來源;另一方面,相應的信息可能由于一些原因較難從投資銀行流向并購者,包括缺乏動力、動機不足以及利益沖突。這些觀點表明,信息中介的角色對公司并購中的價值創造能力可能是有益或有害的。本文目標就是檢驗主并方與投資銀行的關系會不會影響投資銀行的意愿和能力,傳遞這些信息給并購者,并對并購預期績效產生重要影響。

董事會高管的投行背景關聯與董事會成員的構成和董事會社會網絡關系有關。網絡關系能夠更好地幫助企業獲得信息,從而有利于公司決策。Kramarz et al.(2013)[ 4 ]指出董事會的社會網絡關系會影響董事會的結構和公司治理情況。Cai et al.(2012)[ 5 ]發現并購雙方有共同董事的公司,它們之間信息不對稱較低。關于董事會的背景——社會網絡關系對企業的影響,國內現有文獻主要集中在以下方面:對公司績效的影響(林亞清等,2013)[ 6 ]、公司投資支出與公司負債(李健等,2013)[ 7 ]等。對于并購,國內研究主要集中在控股權和生命周期理論(姚益龍等,2009)[ 8 ]、公司特征和行業機會(李善民等,2009)[ 9 ]、政治關聯(魏江等,2013)[ 10 ]等方面。

縱觀國內現有研究,較少考慮董事會高管投資銀行背景關聯對企業對外投資(并購決策)的影響,以及這種決策的后果。投資銀行背景董事能夠傳遞有關并購信息從而增加了并購發生的可能性嗎?他們的專業知識能夠篩選出有利的并購投資方案從而增加并購績效嗎?這些問題為本文的研究留下了空間。

本文以董事會高管是否具有投行背景作為切入點進行研究。由于我國投資銀行的主體是證券公司,這些證券公司具有投資銀行的功能,承擔著證券的發行、兼并收購、財務顧問等業務。我國的證券公司就是美國等國家所謂的投資銀行。因此,筆者收集了上市公司中董事會高管是否具有證券公司工作的背景資料,從理論和實證的視角分析董事會高管是否具有投行背景以及在上市公司控制權市場中所發揮的作用。本文的研究豐富和發展了并購、董事會投資銀行背景和社會網絡關系方面的文獻,有助于使用社會網絡關系來解釋管理者行為和財務結果。

二、文獻回顧及假設提出

關于投資銀行對企業并購的影響,以前的文獻主要集中在以下方面。

(一)投資銀行聲譽機制對企業并購和并購績效的影響

關于投資銀行聲譽機制與并購發生的關系,現有大部分文獻表明并購交易越復雜,越可能選擇高級別的財務顧問。Schiereck et al.(2009)分析了投資銀行的聲譽與企業并購交易的關系,歸納出“優越交易假說”和“議價優勢假說”。關于投資銀行的聲譽機制對并購績效的影響是混合的。Erhemjamts et al.(2012)[ 11 ]的研究結果支持投資銀行在私募交易中的簽證效應,即投資銀行的聲譽與投資回報率顯著正相關。然而,Golubov et al.(2012)[ 12 ]研究發現財務顧問聲譽的作用只體現在公開并購當中,因為財務顧問的風險暴露和所需的技能相對較嚴格且他們的收費較高。Schonlau et al.(2009)[ 13 ]指出投資銀行作為并購財務顧問對并購財富效應影響是混合的。

(二)董事會高管中投資銀行背景或經驗能否有利于公司的并購

這一部分文獻認為具有投資銀行經驗的高管,擁有并購方面的專業知識和經驗。這些知識和經驗,一方面,可以幫助他們識別出合適的目標公司,從而董事會中投資銀行家的出現將會增加并購發生的概率;另一方面,這些專業知識能夠幫助他們篩選出最佳的并購目標,增強他們關于并購條款的談判能力,從而這些知識和經驗可能有助于公司規避價值破壞型并購,增加并購績效。Singh et al.(2009)指出董事會高管的投資銀行關聯能夠提供并購相關的信息和經驗,這些信息和經驗提高了他們對并購目標的篩選和談判能力。

(三)并購雙方董事會社會網絡關系對公司財務的影響

從社會網絡關系視角來看,并購雙方之間的社會聯系能夠提高內部信息流動,導致了更好的并購決策。關聯降低了信息收集成本,提供了一個有效的信息交換方式。董事網絡能夠提供關于并購潛在目標的信息,能夠有效識別出實際目標,減少潛在的搜索成本。由于存在先前的經驗,他們能夠更好地了解目標公司的情況、潛在的并購協同效應、高管并購意愿等即時信息,能夠更好和有效地評估潛在目標公司是否增加公司的協同價值。Cohen et al.(2008)[ 14 ]認為社會網絡是資產定價中信息流動的重要機制。Cai et al.(2012)調查了主并方與目標公司的社會聯系對并購財富效應的影響,研究發現主并方與目標公司的董事和高級管理層之間的跨公司社會關聯對公司并購有顯著負向影響。Renneboog et al.(2013)[ 15 ]研究了公司的網絡關系對并購進程的影響,發現有更好網絡關系的公司傾向于積極的并購者,當并購雙方有共同的董事時,并購成功的概率增加,并購時間縮短。Ishii et al.(2014)[ 16 ]檢驗了并購雙方的社會關聯對并購業績的影響。這里的社會關聯是指以前在同一個學校學習或在同一個公司工作等。這些社會聯系能夠方便信息的交流和傳遞,促進了并購的發生。然而,他們的研究結果表明并購雙方的社會關聯對并購業績具有顯著的負向影響。

本文認為董事會中的外部關聯董事可能發揮重要作用,他們選擇、監督、獎勵或懲罰管理層。他們如果能夠有效地履行職責,將會協調管理層和股東的利益,緩解股東與管理層的委托代理問題。外部關聯的董事給公司帶來商業技能、管理層不熟悉的技術和市場知識。投資銀行背景高管能夠為企業帶來好處。投資銀行能夠獲得證券發行、并購等及時和持久信息。因此,投資銀行背景高管能夠為企業帶來這些及時信息。筆者認為,董事會高管網絡的信息價值由董事會高管對潛在目標的信息收集能力和并購中潛在協同效應的分析能力組成,公司能夠獲得更好的信息,從而,很可能發現更有價值的目標,由此,能夠觸發更多的并購(信息傳遞的視角)。董事會高管投資銀行背景加強了公司與投資銀行的關聯,增加了投資銀行與關聯公司的信息傳遞,同時,專業的知識背景和經驗能夠幫助他們篩選出有價值的潛在并購目標。Huang et al.(2014)指出董事過去和當前的經驗對公司股東是有價值的,他們認為公司董事會在公司并購和其他主要決策中扮演重要的咨詢作用。

總的來說,并購投資銀行家的出現能夠進行并購相關信息的傳遞,幫助識別出較好的并購目標,提高并購中的談判能力。為此,歸納出本文的假設:

H1:在其他條件一致的情況下,董事會投資銀行關聯增加了企業的并購概率;

H2:在其他條件一致的情況下,董事會投資銀行關聯提高了并購財富效應。

三、研究設計

(一)關鍵變量定義

1.并購業績的衡量

其中,MA為并購因變量,表示并購是否發生的啞變量,解釋變量與控制變量都為滯后一期的結果。IBC為投資銀行背景關聯變量,是主要的解釋變量,包括兩個變量:一個是董事會投資銀行背景關聯啞變量DIBC,如果董事會高管具有投資銀行背景,則DIBC取1,否則取0;一個是投資銀行背景關聯數量NIBC,反映投資銀行關聯的數量及廣度(規模)效應。控制變量根據已有文獻確定(方軍雄,2008)[ 18 ],主要包括:公司規模Size,用公司總資產的自然對數表示;資產負債率Lev,用公司總負債與總資產的比值表示;ROA為公司的盈利能力,用資產利潤率表示;公司自由現金流FCF為公司每股自由現金流,用來衡量主并公司的現金閑置狀況;公司的產權屬性為SOE;股權價值Equity,用公司股權價值的自然對數表示;公司的兩職合一指標Dual,啞變量,如公司CEO兼任總經理,取值為1,否則取值0;對年度和行業效應進行了控制。

為了研究投資銀行背景關聯對公司并購業績的影響,使用以下回歸方程來檢驗提出的假設2。

其中,被解釋變量CAR為累積超額收益率,解釋變量、控制變量滯后一期,新增控制變量MB為公司的賬面市值比,即賬面價值與市場價值的比值,其他解釋變量和控制變量同方程(2)一致,主要研究變量說明見表1。

(三)樣本與數據來源

本文主要變量數據來源于國泰安CSMAR數據庫,董事會投行背景資料從CSMAR數據子庫上市公司治理結構研究數據庫下的高管動態庫中整理得到,并購數據來源CSMAR中國上市公司并購重組研究數據庫。本文的研究樣本區間為2006—2012年,并使用以下標準篩選樣本:(1)從并購數據庫中剔除并購交易不成功的樣本;(2)剔除金融行業并購樣本;(3)一年內同一時間多次公告的,取第一次公告時間,且同一公司并購事件時間至少間隔一年以上;(4)剔除其他控制變量有缺失的樣本。消除異常值的影響,對所有連續變量進行了1%和99%的縮尾處理后,再進行統計分析。

四、實證結果分析

(一)樣本描述性統計

表2提供了企業董事會高管投資銀行背景關聯的年度分布情況。從中可以看出,在2006年1 523家非金融類上市公司中,董事會高管有投行背景關聯的有601家,占39.46%(601/

1 523),到2012年,在2 535家非金融類上市公司中,董事會高管有投行背景關聯的達1 020家,占40.24%。結果表明:我國上市公司隨著時間的推移在不斷地增加,董事會高管具有投資銀行背景的公司也在不斷增加,所占的比例略有上升。表3提供了投行關聯與并購發生之間的列聯表分析。從并購未發生所在行來看,并購沒有發生且沒有投行背景關聯的公司6 917家,所占列百分比為83.56%,而并購沒有發生且有投行背景關聯的為4 410家,占列百分比為80.08%,前者比例大于后者;從并購發生所在行來看,并購發生且沒有投行背景關聯的公司1 361家,所占列百分比為16.44%,而并購發生且有投行背景關聯的為1 097家,占列百分比為19.92%,所占比例前者小于后者。這表明是否具有投行背景關聯對企業并購發生有較明顯的正向影響。表的下方注釋給出了投行背景關聯與并購發生之間關系的獨立性檢驗,Pearson卡方27.32,p值為0.000;似然比卡方27.08,p值為0.000;Fisher精確檢驗p值為0.000,這些統計結果表明:投行背景關聯與并購發生之間不獨立,它們之間存在一定顯著相關關系,初步驗證了本文的研究假設1。

表4給出了并購公司總樣本、投行背景樣本和非投行背景樣本主要變量的均值和中位數,并對投行背景關聯子樣本與非投行關聯子樣本進行了均值和中位數差異性檢驗。由表4可知,并購績效指標CAR(-3,3)總樣本均值為0.059,投行背景關聯子樣本相應的均值為0.093,非投行背景關聯樣本的均值為0.043,無論是T檢驗還是Wilcoxon Z檢驗都表明投資銀行背景關聯子樣本的并購績效顯著大于非投行關聯樣本。并購績效指標CAR (-5,5)、CAR (-10,10)都表明這兩組之間存在顯著差異。這些結果初步表明投行背景關聯可能會增加并購財富,從而支持本文假設2。表中的結果進一步看出,兩組樣本除公司規模Size以外,其他公司特征變量如每股自由現金流FCF、公司資產負債率Lev、托賓Q值TQ等指標也存在顯著差異。

(二)回歸結果分析

1.董事會投行背景與并購發生的概率

為了檢驗本文的假設1,表5給出了董事會投行背景關聯與并購發生可能性的結果。從中可以看出,董事會高管投行背景DIBC能夠顯著增加并購事件的發生,其系數為0.133,t值為2.30,表明董事會高管投行背景能夠傳遞并購相關的信息,從而提高并購發生的概率。董事會高管投資銀行背景關聯數量反映董事會投資銀行關聯的廣度,范圍越廣,能夠提供并購相關的信息越多,越能從中選擇出并購的目標公司。與預期一致,董事會高管投資銀行背景關聯數量NIBC的系數為0.054在10%的顯著性水平下顯著。這些結果表明,在控制公司特征、行業年度等因素后,董事會高管投資銀行背景與并購發生的可能性存在高度顯著的正相關關系,從而支持本文的假設1。控制變量每股自由現金流FCF表明,公司上期的每股自由現金流與并購發生的概率顯著正相關,與自由現金流假設基本一致,企業自由現金流越多,發生并購的可能性越大;其他控制變量資產利潤率ROA、公司規模Size與并購發生的可能性顯著負相關,公司股權價值Equity、資產負債率Lev與并購發生可能性顯著正相關,產權屬性SOE表明國有非國有之間存在顯著差異。

2.董事會投行背景與并購業績

表6給出了董事會高管投資銀行背景關聯對并購宣告時市場反應影響的檢驗結果。模型(1)—(2)的被解釋變量為CAR (-3,3),時間窗口為[-3,3];模型(3)—(4)的時間窗口為[-5,5];模型(5)—(6)的時間窗口為[-10,10],解釋變量為董事會高管投行背景啞變量DIBC和反映董事會高管投行背景關聯數量的變量NIBC。結果表明董事會高管投資銀行背景DIBC、NIBC與并購業績CAR (-3,3)在10%水平下顯著正相關,DIBC與CAR (-5,5)在1%的水平下顯著正相關,NIBC在5%的水平下顯著正相關,與CAR (-10,10)在1%的水平下高度顯著正相關。結果表明董事會高管投資銀行背景關聯與并購宣告時市場反應顯著正相關,提高了并購績效,隱含著投資銀行背景的專業知識和經驗能夠幫助公司篩選并購目標,提高并購業績。控制變量公司規模Size與并購績效顯著負相關,表明公司規模越大,并購協同效應可能越差;公司上市年齡Age越大,并購績效越好;產權屬性SOE與并購業績顯著負相關,表明國有企業大多是政府推動的并購,同時,國有企業存在較嚴重的代理問題,即代理人存在較嚴重的“花別人的錢不心疼”的道德風險,因而,導致較低的并購財富效應;賬面市值比MB與并購績效顯著正相關。一般認為賬面市值比低的企業為成長型企業,賬面市值比高的企業為價值型企業,由于市場參與者的過度預期,價值型企業(賬面市值比MB高)的并購往往比價值型的企業實現更多的超額收益。總之,這些實證結果表明董事會投資銀行背景增加了并購財富,從而支持本文的研究假設2。

五、穩健性檢驗

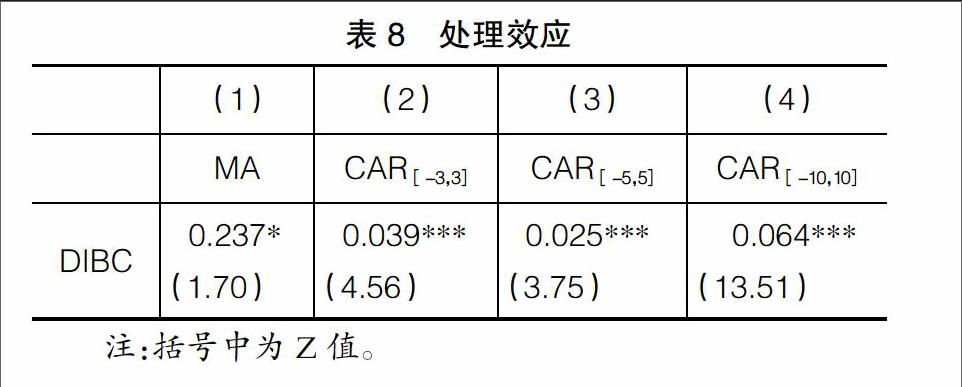

為了避免樣本選擇偏差、內生性等問題對前述結果的影響,本文使用傾向得分匹配中的1:1最近鄰匹配方法來進行穩健性檢驗。表7報告了處理組(董事會投行背景關聯)與控制組(董事會沒有投行背景關聯)匹配后主要控制變量均值差異統計檢驗,主要控制變量包括每股自由現金流FCF、公司規模Size、資產負債率Lev、托賓Q值、公司上市年齡Age、產權屬性SOE、市賬比MB、獨立董事人數IDR、兩職合一Dual和資產利潤率ROA。結果表明公司主要特征變量匹配后,控制變量在處理組與控制組之間沒有顯著差異,因而,通過匹配能夠消除控制變量的影響。

表8給出了匹配后董事會高管投行背景對公司并購的影響。模型(1)反映的是董事會高管投行背景關聯對公司并購發生可能性的影響,結果表明,在控制和消除控制變量影響之后,董事會高管投行背景關聯與并購發生的可能性在10%的水平下顯著正相關,與前述描述性統計和回歸分析結果基本一致,仍然支持研究假設1。模型(2)—(4)反映的是董事會高管投行背景關聯對公司并購業績的影響,實證結果表明董事會高管投行背景與并購業績在1%的水平下顯著正相關,支持研究假設2。

六、結論

董事會在公司治理中起著重要的作用,董事會是公司的經營決策機構。董事會中高管的構成對企業有重要影響。董事會中不同專業背景的高管在控制權市場到底起著一個什么樣的作用?這有待于考察。本文就是帶著這樣一個問題,從并購的視角討論了這一類獨特背景的董事會高管——董事會中具有投行背景的高管是否利用其投資銀行的經驗和關系為公司服務。本文以我國2006—2012年間非金融行業上市公司為樣本,實證檢驗了那些聘請現在或曾經在投行工作的人士擔任企業的高管與企業并購之間的關系,即董事會投資銀行背景的高管能否增加并購發生的可能性和提高并購的業績。實證結果表明:(1)相對于沒有建立投資銀行關系的企業,建立了投資銀行關系的企業,其并購的可能性顯著增加;(2)具有投資銀行關聯的企業并購事件宣告效應的市場反應更加激烈,并購業績更高。

本研究結果對于解釋我國上市公司的并購行為和指導并購實踐具有重要意義。董事會中的投行背景關聯能夠傳遞并購的相關信息和進行方案的篩選,從而促進相關企業并購的發生和提高并購的市場績效。這些研究結果體現出有投資銀行關系的高管在控制權市場中能夠起到信息傳遞和方案篩選的作用。本文在理論上豐富和發展了董事會的投資銀行背景如何影響企業并購的相關文獻,對于企業如何通過與投資銀行建立非正式的關系來指導企業的并購具有一定的現實意義。

【參考文獻】

[1] KANG J, LIU W. Is universal banking justified?Evidence from bank underwriting of corporate bonds in Japan[J]. Journal of Financial Economics,2007,84(1):142-186.

[2] HUANG Q,JIANG F, LIEE,et al. The role of investment banker directors in M&A[J]. Journal of Financial Economics,2014,112(2):269-286.

[3] BURAK GUNER A,MALMENDIER U,TATE G.Financial expertise of directors[J]. Journal of Financial Economics,2008,88(2):323-354.

[4] KRAMARZ F, THESMAR D. Social networks in the boardroom[J]. Journal of the European Economic Association,2013,11(4):780-807.

[5] CAI Y,SEVILIR M.Board connections and M&A transactions[J]. Journal of Financial Economics,2011,103(2):327-349.

[6] 林亞清,趙曙明.構建高層管理團隊社會網絡的人力資源實踐、戰略柔性與企業績效:環境不確定性的調節作用[J].南開管理評論,2013(2):4-15.

[7] 李健,陳傳明.企業家政治關聯、所有制與企業債務期限結構:基于轉型經濟制度背景的實證研究[J].金融研究,2013(3):157-169.

[8] 姚益龍,趙慧,王亮.企業生命周期與并購類型關系的實證研究:基于中國上市公司的經驗研究[J].中大管理研究,2009(4):35-49.

[9] 李善民,趙晶晶,劉英.行業機會、政治關聯與多元化并購[J].中大管理研究,2009(4):1-17.

[10] 魏江,壽柯炎,馮軍政.高管政治關聯、市場發育程度與企業并購戰略:中國高技術產業上市公司的實證研究[J].科學學研究,2013(6):856-863.

[11] ERHEMJAMTS O, RAMAN K.The role of investment bank reputation and relationships in equity private placements[J].The Journal of Financial Research,2012,35(2):183-210.

[12] GOLUBOV A, PETMEZAS D,TRAVLOS N G. When it pays to pay your investment banker: new evidence on the role of financial advisors in M&As[J]. The Journal of Finance,2012,67(1):271-311.

[13] SCHONLAU R, SINGH P. Board networks and merger performance[J]. Available at SSRN 1322223,2009.

[14] COHEN L, FRAZZINI A, MALLOY C. The small world of investing:board connections and mutual fund returns[J]. The Journal of Political Economy,2008,116(5):951-979.

[15] RENNEBOOG L, ZHAO Y. Director networks and takeovers[J]. Journal of Corporate Finance,2014(28):218-234.

[16] ISHII J, XUAN Y. Acquirer-target social ties and merger outcomes[J]. Journal of Financial Economics,2014,112(3):344-363.

[17] 張雯,張勝,李百興.政治關聯、企業并購特征與并購績效[J].南開管理評論,2013(2):64-74.

[18] 方軍雄.政府干預、所有權性質與企業并購[J].管理世界,2008(9):118-123.