互聯網金融對貨幣政策有效性影響的實證分析

王歡 韓佳敏 黃穎

摘要:在“互聯網+”的時代背景下,為深入研究互聯網金融對貨幣政策有效性的影響,本文基于理論研究,通過VAR模型實證分析發現:互聯網金融加大了數量型貨幣政策工具的操作難度;相較利率傳導渠道,對信貸傳導渠道的沖擊較大,并表現出不穩定性。針對研究結論,重點提出優化貨幣政策目標體系和完善貨幣政策傳導機制的建議。

關鍵詞:互聯網金融 第三方支付 貨幣政策目標體系

一、引言

2018年5月,《“十三五”現代金融體系規劃》明確將互聯網金融納入宏觀審慎政策框架。2018年末,我國P2P網貸行業交易規模達0.11萬億元,第三方互聯網支付交易規模達29.1萬億元,第三方移動支付交易規模達190.5萬億元。伴隨著4G/5G/WIFI網絡建設的逐漸普及,大數據及云技術的迅速發展,我國已正式步入“互聯網金融時代”。

“互聯網金融”作為新業態,是否會對傳統的貨幣政策有效性產生影響呢?從貨幣需求角度分析,互聯網金融使交易性和預防性需求降低,提升了投機性需求的比重。造成貨幣需求結構穩定性下降,對利率變動更加敏感。同時降低了廣義貨幣流通速度;從貨幣供給角度分析,互聯網金融使得部分資金跳出法定存款準備金范疇,同時減少了超額存款準備金需求,使央行法定存款準備與再貼現政策不能完全發揮作用,強化了公開市場業務對基礎貨幣的調控能力,弱化了央行貨幣政策工具的有效性;從利率傳導機制角度分析,互聯網金融提高了利率市場的競爭性,進一步促進利率市場化。而互聯網金融對利率敏感性的增強將對貨幣政策有效性產生影響;從信貸傳導機制角度分析,互聯網金融產生了類似銀行“存、貸、付”的業務體系,即與貨幣當局類似的貨幣創造機制,而且相對于傳統金融體系的信用創造更具有內生性,削弱了信貸傳導機制的有效性。

二、互聯網金融對貨幣政策有效性影響的實證研究

(一)指標選取與數據處理

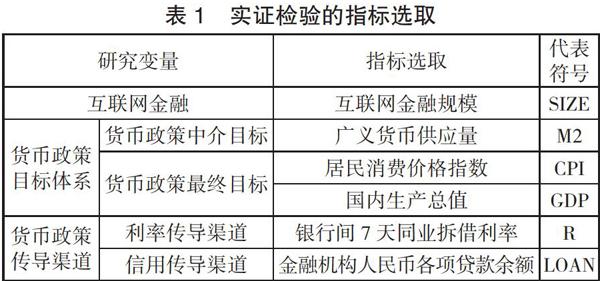

本文假設互聯網金融通過對貨幣政策目標體系、貨幣政策傳導渠道產生影響,進而影響貨幣政策的有效性。具體指標如下:

參考以往文獻,互聯網金融規模的指標很難界定,普遍選用第三方互聯網支付交易規模代替互聯網金融規模。但是,結合實際,互聯網金融的發展體現在第三方互聯網支付、第三方移動支付和P2P網貸三個方面。故本文大膽創新,采用三者之和作為互聯網金融規模的代理變量,更貼近真實水平。第三方網絡支付交易規模和第三方移動支付交易規模數據來源于艾瑞咨詢數據庫;P2P網貸貸款余額數據來源于網貸之家數據庫。

本文采用的是2009年1月至2018年12月的月度數據,共計720個數據,使用的處理軟件是Eviews 8.0。

本文首先采用Eviews中Seasonal Adjustment將第三方網絡支付交易規模、第三方移動支付交易規模和GDP公布數據從季度數據轉換為月度數據。其次,由于各數據規模不同,波動情況不同。本文對全部月度數據做取對數處理,處理后數據分別記為:LSIZE、LM2、LCPI、LGDP、LR、LLOAN。

(二)模型選擇和變量檢驗

通過研究國內外相關文獻,關于貨幣政策有效性的分析普遍使用VAR模型(向量自回歸模型)。為避免發生偽回歸,本文首先采用ADF單位根檢驗法分別驗證各指標的平穩性,檢驗結果顯示,所有指標在5%的顯著水平上表現平穩,可以建立向量自回歸模型。

根據AIC準則與SC準則取值最小準則確定滯后期為2。根據單位根分布圖顯示,全部根的倒數都落在單位圓內,證明VAR模型穩定。

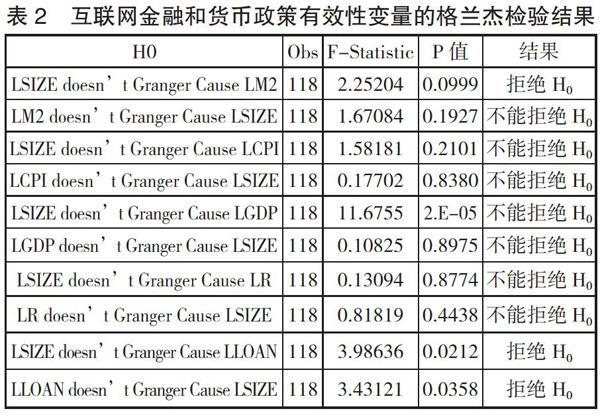

(三)格蘭杰因果檢驗

從表2可以看出,LSIZE與LLOAN存在雙向格蘭杰因果關系。可見,金融機構貸款余額的變動與互聯網金融規模的變動此生彼長,互聯網金融的發展會影響金融機構貸款余額的變動,在一定程度上降低信用傳導渠道的有效性。

另外還可以看出,LSIZE與LM2存在單向格蘭杰因果關系。可見,互聯網金融的變動能夠引起貨幣供應量的變動,進而削弱貨幣政策最終目標的有效性。從實證角度進一步說明,互聯網金融的發展加大了貨幣供給的內生性,將增加我國數量型貨幣政策工具的操作難度。

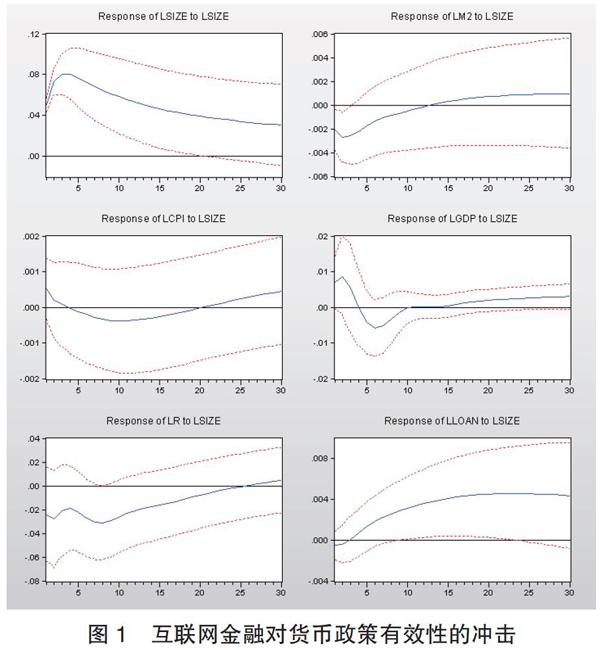

(四)脈沖響應函數分析

互聯網金融對貨幣供應量的沖擊在前期表現為負向沖擊,從第13期開始方向轉為正向沖擊。可見,隨著互聯網金融規模的擴大,短期內會造成貨幣供應量下降,但是長期而言會造成M2的增加,影響貨幣政策中介目標的可控性。

互聯網金融對國內生產總值的沖擊在前期表現為正向沖擊,從第4期開始變現為負向沖擊,最后趨于平穩。可見,互聯網金融會對經濟增長產生波動性影響,對貨幣政策有效性產生影響。

互聯網金融對居民消費價格指數的沖擊前期表現為正向沖擊,從第4期開始變為負向沖擊,在第10期沖擊影響達到最大,隨后沖擊減弱,長期內沖擊趨于穩定。由此可知,互聯網金融的發展會對CPI造成波動影響,影響幣值穩定。

互聯網金融對利率的沖擊前期表現為負向沖擊,長期內沖擊趨于穩定。但是,基于理論分析,互聯網金融會促使商業銀行利率越來越趨向真實市場利率,表現為正向影響。此實證結果原因如下:脈沖響應函數是基于2009-2018年歷史數據而來,在此期間央行多次實施降準政策,對我國利率變動存在隱形約束。并且互聯網金融剛剛起步,金融業務還不能與商業銀行抗衡,因而從現有數據分析,互聯網金融發展會對利率產生負向沖擊。可是從長遠來看,互聯網金融的發展會引導利率回歸真實水平。總的來說,互聯網金融的發展會增加銀行間同業利率的敏感性,增加貨幣當局對利率調控的復雜性。

互聯網金融對金融機構貸款余額的沖擊表現為正向沖擊,長期內對沖擊的反應是不穩定的。從實證角度進一步說明,相較利率傳導渠道,互聯網金融對信貸傳導渠道的沖擊較大,并且表現出不穩定性。

三、建議

(一)優化貨幣政策目標體系

互聯網金融弱化了貨幣供應量的可測性、可控性及其與最終政策目標的相關性。因而,應重新審視貨幣政策目標體系,側重價格型目標的作用。另外,我國貨幣政策中介指標應從貨幣供應量轉變為其他更加合理的指標。加強監測互聯網金融工具的流動性,并適時納入相應的貨幣供應量層級劃分。

(二)完善貨幣政策傳導機制

互聯網金融創新了信用體系,我國貨幣政策不能只局限于對商業銀行的調控,應針對當前金融環境建立多元化信貸傳導政策,加強對互聯網金融產品的控制。應將互聯網金融信用創造相關指標納入監測,并逐步調整由盯住銀行信貸轉向關注社會信用總量。同時,加快利率市場化改革步伐,側重培育利率傳導機制。

(三)建立健全互聯網金融統計及監測體系

一是建立健全相關統計及監測制度。當前各互聯網金融數據庫統計指標體系不一、統計結果各異。建議將互聯網金融各業務形態按對經濟金融的影響大小進行分層統計及監測;二是在加強監管的同時鼓勵互聯網金融創新,按照“適度、分類、協同、創新”的監管原則,促進其健康有序發展,以便為實體經濟提供多維度的金融服務。

參考文獻:

[1]李春琦.中國貨幣政策有效性分析[M].上海:上海財經大學出版社,2003:60-82.

[2]鄒新月,羅亞南,高楊.互聯網金融對我國貨幣政策影響分析[J].湖南科技大學學報(社會科學版),2014(4):84-89.

[3]吳燕生,戴朝忠,張景智.互聯網金融對貨幣政策傳導的影響研究[J].武漢金融,2016(3):18-21.

[4]徐邵軍.互聯網金融對貨幣乘數影響的實證分析[J].經濟視角,2015(7):30-35.

作者單位:中國人民銀行承德市中心支行